что лучше газпром или сургутнефтегаз

🛢 Российская нефтянка — смотрим долгосрочно

📃 Совсем недавно делал сравнительный обзор нефтегазовых компаний. В перечень для анализа в тот раз я не включал российских игроков. Тем не менее, были запросы провести аналогичный анализ только в контексте отечественного рынка. Собственно, держите.

📊 В анализ вошли 10 компаний. Среди них присутствует Транснефть — естественная монополия, специализируется на транспортировке нефти по магистральным трубопроводам. Акции компании слишком дорогие в абсолютном выражении — 147 тыс. руб. и вряд ли подойдут для среднестатистического инвестора. Вдобавок, компания не добытчик и не переработчик, поэтому «отодвину ее в сторону».

📈 В детали анализа я погружаться не буду, с таблицей вы можете ознакомиться самостоятельно (ссылка на документ). Лидерами в ходе расчетов стали: Газпром нефть, Новатэк, Татнефть, Лукойл и Сургутнефтегаз. Далее остановлюсь на каждой и дам свое видение.

1️⃣ Газпром нефть — четвертая в России компания по объему добычи нефти. Ключевым аспектом в инвестиционном кейсе компании были дивиденды, которые компания платит от чистой прибыли. Выплаты в прошлом году составили 50% от МСФО, а всего было выплачено около 180 млрд руб. 28 мая компания отчиталась за первый квартал с убытком в 14 млрд., тем не менее инвесторы еще активно покупали бумаги, воодушевленные дивидендами (отсечка прошла 23 июня). Котировки начали стремительно снижаться, а после публикации результатов за 2 квартал (20 августа) только ускорили падение. Дело в том, что компания получила прибыль в 22 млрд, но в совокупности с убытком за первый квартал, общий результат за полугодие составил 8 млрд руб. После дивидендной отсечки бумаги упали на 15%, не учитывая сам дивгэп в размере 6%.

2️⃣ Новатэк — производитель природного газа. Для меня это компания роста, которая активно развивает сегмент СПГ. Новый проект — это «Арктик СПГ-2», мощностью 19,8 млн тонн, первая очередь которого заработает в 2023 году. Дивидендная составляющая у Новатэка точно не главная, хотя недавно шли разговоры об их повышении. В целом, это долгосрочная история. В портфеле держал и продолжаю держать.

3️⃣ Татнефть в списке добытчиков «черного золота» в России идет сразу же после Газпром нефти. Компания является самой пострадавшей в ходе повышения НДПИ для нефтяников (также потери несут Газпром нефть и Лукойл). Дождусь отчета за третий квартал, пока бумагу сильно распродали.

4️⃣ Лукойл — второй, после Роснефти производитель нефти в нашей стране. Акции компании продолжаю держать, хотя инвестиционный кейс компании из-за дивидендов заметно пострадал. Лукойл направляет не менее 100% свободного денежного потока (FCF) акционерам. По расчетам БКС за 1 полугодие можно приблизительно рассчитывать на 74-98 рублей на акцию (около 2% доходности).

5️⃣ Сургутнефтегаз — третий добытчик нефти в России. Привилегированные акции компании типичный защитный инструмент от падения рубля за счет огромной денежной кубышки на счетах. Компания закрытая, поэтому ее я не торгую и вряд ли буду.

🏆 Из перечня лидеров я бы обратил внимание на Лукойл и Газпром нефть. Вторую очень аккуратно. Почему именно их? Компании сейчас имеют самый низкий мультипликатор EV/EBITDA (Лукойл — 4,1, Газпром нефть — 4,2, среднее по отрасли — 6), EV/S — (Лукойл — 0,5, Газпром нефть — 0,9, среднее по отрасли — 1,2). Долгосрочно акции компаний являются очень интересными в преддверии восстановления спроса на энергоносители.

Рекорд «Газпрома» и загадка «Сургутнефтегаза»: 5 важных событий недели

ФРС США снизила ставку в третий раз подряд

30 октября Федеральная резервная система США объявила о снижении процентной ставки на 0,25 п.п. — до диапазона 1,5–1,75%. Снижение стало третьим по ходу 2019 года. Ранее ставка опускалась на аналогичные 0,25 п.п. в июле и сентябре. Шаг регулятора был ожидаемым для рынка.

«Подавляющее большинство инвесторов и экспертов куда большее внимание уделили не самому факту понижения ставок, а последующей речи руководителя Федрезерва Джерома Пауэлла, — рассказал аналитик «Финама» Алексей Коренев. — Речь, как обычно, оказалась крайне нейтральной и изобиловала общими и весьма обтекаемыми формулировками, так что сделать на ее основании какие-то конкретные выводы о дальнейшей политике регулятора непросто».

ФРС может взять паузу в серии снижений ставки, поскольку регулятор уже принял меры для смягчения влияния торговой войны и теперь изучит их влияние, пояснил эксперт компании «Открытие Брокер» Андрей Кочетков.

Предыдущая формулировка ФРС о том, что регулятор «предпримет необходимые меры для поддержки роста», которая интерпретировалась как готовность и далее снижать ставки, сменилась на обещание «определить необходимую траекторию» ставок. Ее можно интерпретировать как намерение подождать и оценить ситуацию, согласились аналитики Sberbank Investment Research.

Индонезия оказала поддержку акциям «Норникеля»

В понедельник, 28 октября, акции «Норильского никеля» подорожали до ₽18,4 тыс. Это стало абсолютным максимумом в истории компании. Рекордный рост произошел после сообщений правительства Индонезии об остановке экспорта никелевой руды.

Ранее ожидалось, что запрет вступит в силу 1 января 2020 года, однако власти Индонезии ускорили процесс и объявили о том, что запрет вступает в силу с 28 октября. Как следствие, акции производителей руды и самого сырья выросли.

В течение недели акции «Норникеля» еще дважды поднимались выше отметки в ₽18 тыс.

Бумаги «Газпрома» подорожали до максимума за 11 лет

Собственный рекорд на этой неделе установили акции «Газпрома». Рост котировок продолжался в течение нескольких дней на фоне сообщений о заполнении газопровода «Сила Сибири» и разрешения Дании на постройку участка «Северного потока-2».

К среде акции компании выросли до ₽266 с ₽247 в начале недели. В пятницу котировки снизились до ₽262.

«Сургутнефтегаз» поставил рынок в тупик

Эксперты озвучили пять версий о причинах взлета котировок. Ими могли быть:

1) покупка акций крупными игроками, которые обладают важной корпоративной информацией о бизнесе компании;

2) слухи о покупке «Сургутнефтегазом» доли в ЛУКОЙЛе;

3) возможное участие в IPO нефтяного гиганта Saudi Aramco;

4) возможный выкуп акций у миноритариев и уход с рынка;

5) действия спекулянтов.

При этом предположения о выкупе акций руководство «Сургутнефтегаза» опровергало еще в сентябре. Опровержение связанных с ЛУКОЙЛом слухов поступило на этой неделе.

В пятницу, 1 ноября, акции «Сургутнефтегаза» вновь взлетели более чем на 6% без каких-либо внешних факторов.

Microsoft получил многомиллиардный контракт от правительства США

Однако вопрос с контрактом пока остается открытым — по сообщениям Reuters, в Amazon готовятся оспорить решение, и произойти это может на следующей неделе. Компания планирует обратиться или в Счетную палату США, или в Федеральный претензионный суд США. Третьим, но наименее вероятным шагом может стать протест в Минобороны.

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Изменение курса акций или валют в сторону, обратную основной тенденции рыночных цен. Например, рост котировок после недельного снижения цены на акцию. Коррекция вызывается исполнением стоп-ордеров, после чего возобновляется движение котировок согласно основному рыночному тренду.

Эксперты советуют покупать акции нефтегазовых компаний России в 2021 году

© Коллаж РИА Новости

МОСКВА, 26 мая — ПРАЙМ. Эксперты, опрошенные РИА Новости, видят потенциал роста стоимости акций российских нефтегазовых компаний, однако рекомендуют выбирать подходящий момент для их покупки в 2021 году. Они предлагают рассчитывать на высокие нефтяные котировки и щедрые дивиденды.

Цена нефти марки Brent, пробив ранее в мае отметку 70 долларов за баррель, не смогла закрепиться на этом уровне и перешла к снижению, что в том числе повлияло на стоимость акций крупнейших российских нефтегазовых компаний, среди которых «Роснефть», «Лукойл» и «Татнефть». Аналитик «Фридом Финанс» Евгений Миронюк приводит в пример котировки «Лукойла», которые оказывались на 12% ниже мартовского максимума 6480 рублей за акцию.

Текущая просадка бумаг предоставляет хорошую возможность для покупки бумаг данных эмитентов, считает Миронюк. Он прогнозирует, что стоимость Brent в ближайшие месяцы будет тяготеть к диапазону 60-70 долларов за баррель. Данный уровень выгоден как для компаний, так и при пополнении бюджета, что увеличивает возможности предоставлять льготы для разработки трудноизвлекаемых запасов нефти, указывает аналитик. Также возможен пересмотр налогообложения на добычу высоковязкой нефти, добавляет аналитик.

«Цены на нефть сейчас относительно высоки. Но после сильного прошлогоднего падения новая масштабная просадка нефтяных котировок маловероятна. Не исключено, что нефтяные фьючерсы на какое-то время стабилизируются вблизи текущих уровней», — полагает старший риск-менеджер «Алго Капитал» Виталий Манжос.

В середине лета акции нефтегазовых компаний могут заметно подешеветь после закрытия годовых реестров акционеров для выплаты дивидендов, осенью и зимой более вероятен рост этих бумаг с учетом массовой вакцинации от коронавируса и ожидаемой тенденции к выходу мировой экономики из состояния спада, прогнозирует Манжос.

ДВЕ СТРАТЕГИИ

Начальник отдела персонального брокерского обслуживания «БКС Мир инвестиций» Сергей Кучин видит значительный потенциал роста котировок акций нефтегазовых компаний на интервале 12 месяцев. Он выделяет две основные стратегии генерирования прибыли акционеров: высокие инвестиции в проекты роста и скромные дивиденды, высокие дивиденды и низкие инвестиции.

По словам эксперта, обе стратегии вполне рабочие. В качестве примера он приводит «Новатэк» с общей доходностью 115% (высокие инвестиции) против «Лукойла» и «обычки» «Татнефти» – со 132% и 162% соответственно (низкие инвестиции). Внизу этого списка находятся «Сургутнефтегаз» и «Газпром», которые выплачивают низкие дивиденды и генерируют очень низкую доходность на удержанную прибыль, что обеспечило отрицательную совокупную доходность, заявляет Кучин.

Акции «Роснефти» сейчас не выглядят дешевыми, что в значительной степени связано с активным выкупом компанией своих бумаг после их падения вместе с рынком в прошлом году, считает Манжос.

Тем не менее, «Роснефть» опубликовала сильную квартальную отчетность по МСФО, напоминает Миронюк. Чистая прибыль «Роснефти» по итогам первого квартала достигла 149 миллиардов рублей при убытке в 156 миллиардов рублей годом ранее. А показатель свободного денежного потока «Роснефти» окажет поддержку дивидендным ожиданиям по году, полагает аналитик.

В РАСЧЕТЕ НА ДИВИДЕНДЫ

«Роснефть» выплатит дивиденды за 2020 год в размере 6,94 рубля на акцию, или порядка 1,3% от текущей стоимости, оценивает Манжос.

Бумаги «Лукойла» привлекательны с точки зрения дивидендной доходности, отмечает Миронюк. Прозрачная дивидендная политика предполагает направление на выплату дивидендов 100% скорректированного свободного денежного потока, ориентировочная дивидендная доходность – 3,5%.

«Лукойл» выплатит финальные дивиденды за 2020 год в размере 213 рублей на акцию, или около 3,6% от текущей цены, оценивает Манжос.

Обыкновенные и привилегированные акции «Татнефти» уже выглядят достаточно интересными для покупки на срок от полугода до года, полагает Манжос. Однако надо учитывать, что рост этих бумаг будет затруднен тем фактом, что «Татнефть» сильнее других компаний пострадала от недавней отмены льгот на добычу сверхвязкой нефти, добавляет эксперт. Кроме того, они в целом выглядят заметно слабее других бумаг нефтяных компаний, заявляет Манжос.

Финальные дивиденды «Татнефти» за 2020 год по обоим типам акций составят 12,3 рубля – это 2,5% от текущей цены обыкновенных акций и около 2,6% от биржевого курса привилегированных бумаг, рассчитывает Манжос.

«Татнефть» — одна из наиболее дивидендных компаний, утверждает Миронюк, несмотря на то, что ранее объявила минимальный уровень дивидендов, допустимый в рамках дивидендной политики, которая предусматривает выплату минимум 50% от чистой прибыли.

В качестве целевой цены на горизонте года Миронюк называет для «Лукойла» – 6935 рублей за акцию, для «Роснефти» – 639 рублей за акцию, «Татнефти» – 704 рублей за обыкновенную бумагу и 695 рублей – за привилегированную.

Совет директоров «Сургутнефтегаза» рекомендовал дивиденды в размере 0,7 рубля на обыкновенную акцию и 6,72 рубля на привилегированную, сообщает Манжос. Таким образом, годовая дивидендная доходность обыкновенных бумаг составит порядка 1,9%, а привилегированных – около 14,5%, фиксирует эксперт.

Покупать привилегированные акции «Сургутнефтегаза» под дивиденды на текущем уровне уже поздно, считает Манжос. После дивидендной отсечки они должны сильно просесть. Но покупка этих бумаг на срок до 10 лет и дольше уместна и на текущем уровне, говорит эксперт.

Между тем крайне высокий возврат на инвестиции по «префам» «Сургутнефтегаза» и «Татнефти» обеспечен не только за счет высоких дивидендов, но и благодаря исчезновению гэпа к «обычке», когда рынку стало очевидно, что «префы» предлагают такие же («Татнефть») или намного более высокие («Сургутнефтегаз») дивиденды, обращает внимание Кучин. Оба типа акций «Татнефти» получили поддержку после изменения дивидендной политики, добавляет он.

ХОРОШИЙ МОМЕНТ

«Новатэк» передал в залог свою долю в «Арктик СПГ 2»

Кучин считает, что рынок еще не в полной мере отыграл новую дивидендную политику «Газпрома», которая предполагает выплату 50% с 2021 года, что должно повысить дивидендную доходность до 15% к 2023 году. В отношении префов «Сургутнефтегаза», у которых, по оценкам эксперта, самый высокий потенциал роста котировок в российском нефтегазе, Кучин считает, что бумаги на данный момент недооценены, учитывая стабильно высокие дивиденды (дивидендная доходность составит 27% в течение ближайших 15 месяцев) и контрциклические выплаты.

В последние годы дивидендная политика практически всех российских нефтегазовых компаний существенно улучшилась, отмечает Кучин. При таком подходе он выделяет «Газпром» и «префы» Сургутнефтегаза.

В целом тот факт, что российские нефтяные компании сумели выплатить дивиденды по итогам кризисного 2020 года, уже стоит воспринимать как позитив, заключает Манжос.

Всем привет, сейчас пойдет речь о той компании, которую все очень любят. Любят потому что она порой выплачивает ОЧЕНЬ хорошие дивиденды — всеобщий любимец народа привилегированные акции СургутНефтеГаза.

Разберемся, так ли они хороши

Все, кто немного следит за рынком знают, что СургутНефтеГаз накопил на своих счетах огромную сумму денег, держит ее в долларах на депозитах в Газпромбанке. Когда рубль падает относительно доллара в рублях эта сумма увеличивается, то есть возникает прибыль, и эта прибыль распределяется на дивиденды, преимущественно среди владельцев привилегированных акций — и эти дивиденды могут составлять до 15-25% от цены акции, что конечно очень прилично и других аналогов на российском рынке, которые бы периодически платили такие дивиденды нет. Бывают, конечно, дивиденды и покруче, если вспомнить истории с ТМК, Лензолотом и Центральным телеграфом, но это все разовые платежи, которые больше не повторяются (и часто плохо заканчиваются).

Прибыль всегда рассчитывается от переоценки долларовой кубышки на счетах на 31 декабря каждого года. Т.е. если за год доллар вырос, дивиденды будут хорошие, если не вырос, или упал, дивиденды будут очень скромные. Зная курс доллара на 31 декабря с достаточно высокой точностью можно предсказать размер дивидендов.

Я на новогодних каникулах, видя, что за 2020 год курс доллара сильно изменился, взял себе на карандаш эту идею — купить СургутНефтеГаз-П и продать перед отсечкой (ну или получить дивиденды). Но так и не реализовал, так как не хотелось со всем этим возиться, да это и противоречит моей стратегии «купи и держи».

Посчитаем, какова была бы доходность всей этой схемы

Вот график СургутНефтеГаз-П за последний год:

Предположим, что я бы купил акции сразу в начале года — цена была 42,125 а продал даже не перед отсечкой, а в самый выгодный момент на пике 7 июля за 48,245 — доход в абсолюте составил 14,52% (грязными, не годовых). Очень неплохо, в годовых это будет под 30%. НДФЛ пока не учитываю.

Если бы я просто купил ETF на индекс Мосбиржи в те же дни — пусть будет FXRL, то я бы получил 19,52% доходности! И это я еще не учитываю разницу в налогообложении — ведь на FXRL я со временем могу воспользоваться льготой на долгосрочное владение и не заплатить ничего, то с СургутНефтеГазом такое не получится, вы либо будете платить налог с дивидендов, либо, если продаете перед отсечкой с прибыли, расклад получится еще больше в пользу индекса.

Мне тут могут возразить — да это просто неудачный момент времени для СургутНефтеГаза, а вообще это супер-фишка и т.п. Что же, рассмотрим более длительный период времени.

Вот график FXRL с самого начала основания фонда (с марта 2016 года):

Выводы

Всеми любимый СургутНефтеГаз-П оказался не таким уж и доходным, тупо купив индекс, вы бы получили доходность в 5 раз больше. Ну и покупая отдельную акцию, вы принимаете все риски отдельной компании. Ну а конкретно по СургутНефтеГазу вы еще получаете компанию с совершенно непонятным владельцем, риски отмены таких дивидендов, при которых цена акции упадет прилично.

«Газпром нефть» VS «Сургутнефтегаз» — какие акции выбрать?

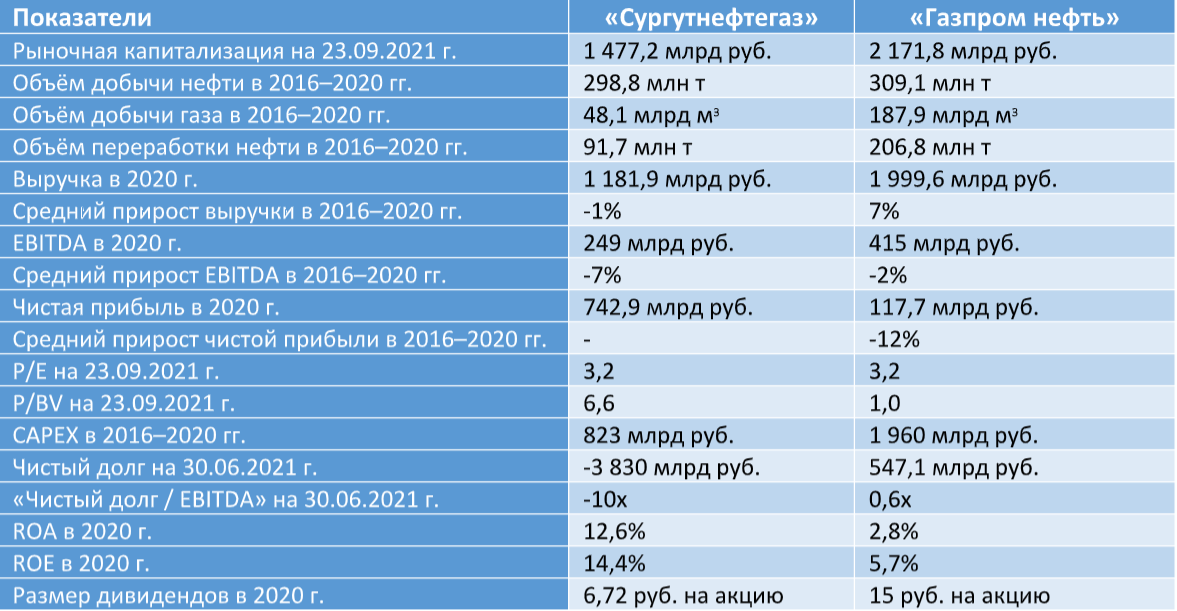

«Газпром нефть» (SIBN) и «Сургутнефтегаз» (SNGS) — крупные российские нефтедобывающие компании. Имеют вертикально интегрированную структуру бизнеса. Занимаются поиском месторождений углеводородов, добычей нефти и газа, переработкой и созданием нефтепродуктов, а также реализацией продукции в России и на зарубежных рынках, в том числе через собственные АЗС.

Контролирующим акционером «Газпром нефти» является государственный газовый монополист «Газпром», а структура акционерного капитала «Сургутнефтегаза» весьма запутанна. Понять, кто действительно контролирует компанию, сложно, ведь большую часть её акций держат дочерние организации самой компании.

В этой статье постараемся разобраться, что объединяет и что отличает два бизнеса, рассмотрим динамику их основных операционных и финансовых показателей, оценим структуру доходов и рассчитаем ключевые мультипликаторы. Также проанализируем динамику котировок акций на бирже и попробуем подвести итог — какой бизнес выглядит привлекательнее с точки зрения инвестора.

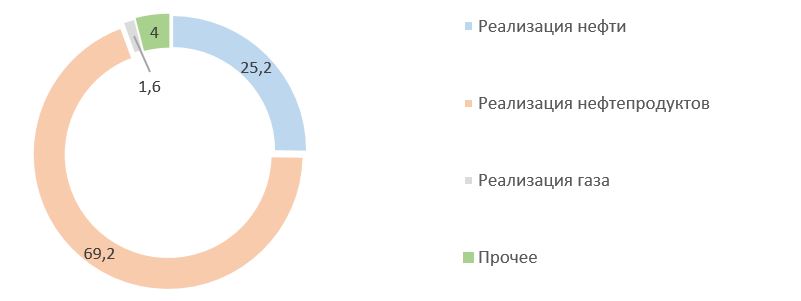

Ключевые добывающие и перерабатывающие активы «Газпром нефти» и «Сургутнефтегаза» расположены в России, а основной доход обе компании получают от продажи нефти и нефтепродуктов. Однако структура доходов значительно отличается.

«Газпром нефть» основную выручку получает от продажи нефтепродуктов: 69,2% от всей выручки по итогам 2020 г. А «Сургутнефтегазу» основную выручку от реализации приносит продажа сырой нефти внешним покупателям: 59,4% от всей выручки по итогам 2020 г.

Структура выручки ПАО «Газпром нефть» в 2020 г., %

Структура выручки ПАО «Сургутнефтегаз» в 2020 г., %

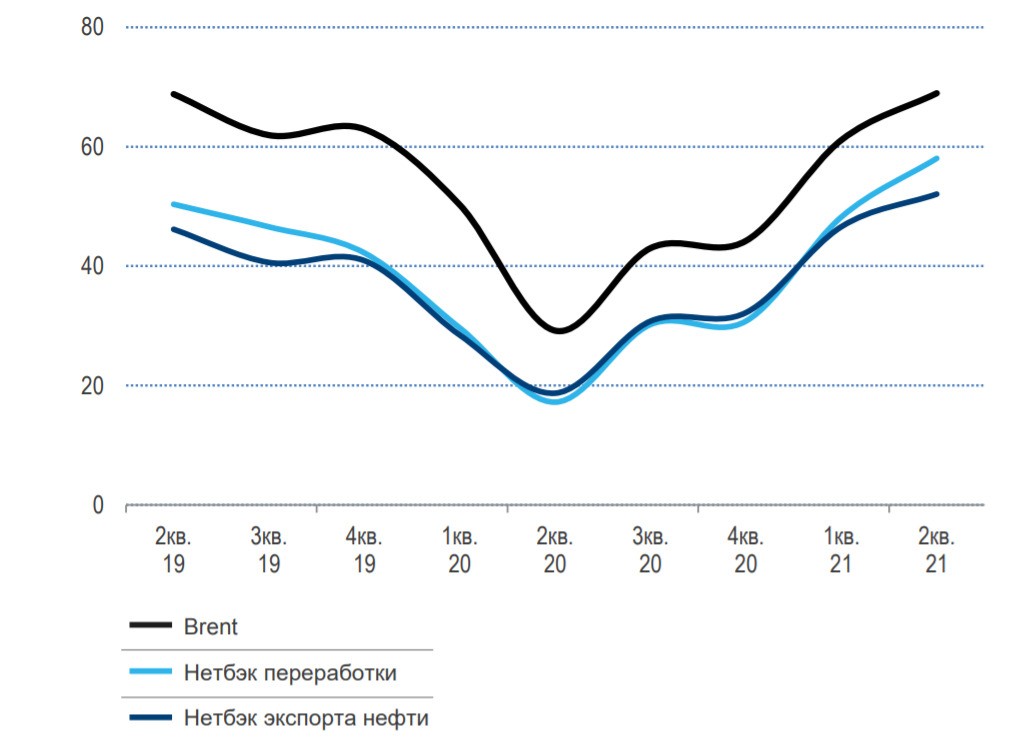

Обе компании зависят от ситуации на рынке углеводородов и мировых цен на нефть и нефтепродукты. 2020 г. ознаменовался одним из самых глубоких кризисов на нефтегазовом рынке и был вызван целым рядом факторов, включая относительно тёплый зимний сезон 2019/2020, пандемию коронавируса и введение ограничительных мер, падение деловой активности и превышение предложения над спросом на рынке нефти, сложные переговоры внутри ОПЕК+ о дополнительном сокращении добычи. Всё это привело к обвалу цен на рынке углеводородов в первой половине 2020 г. и вынудило крупнейшие страны-производители нефти объявить о рекордном сокращении добычи с 1 мая 2020 г.

Ограничения на добычу и постепенное ослабление карантинных мер позволили восстановить спрос и цены на рынке углеводородов. К лету 2021 г. цены на нефть на мировых биржах вернулись к допандемийному уровню.

Цены на нефть и средние нетбэки, долл./барр.

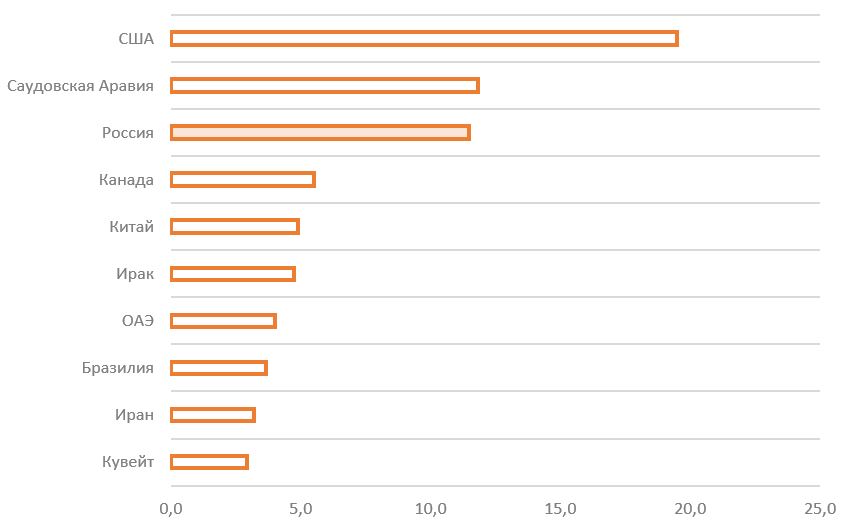

Россия входит в тройку крупнейших стран-производителей нефти наряду с США и Саудовской Аравией. При этом основными потребителями жидких углеводородов являются регионы Азии, Северной Америки и Европы.

Объём среднесуточной добычи нефти по странам в 2020 г., млн барр./день

Мировой спрос на жидкие углеводороды по регионам в 2020 г., %

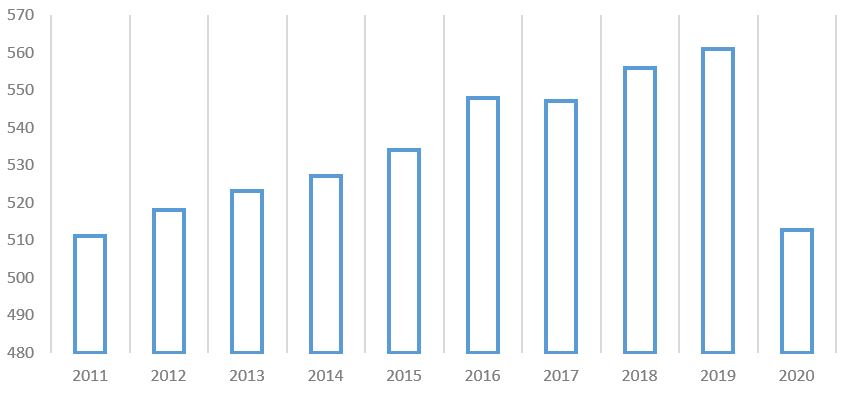

В результате кризиса объёмы добычи нефти в России в 2020 г. обрушились до многолетнего минимума. Сократились и объёмы экспорта нефти и нефтепродуктов из России.

Динамика добычи нефти в России, млн т

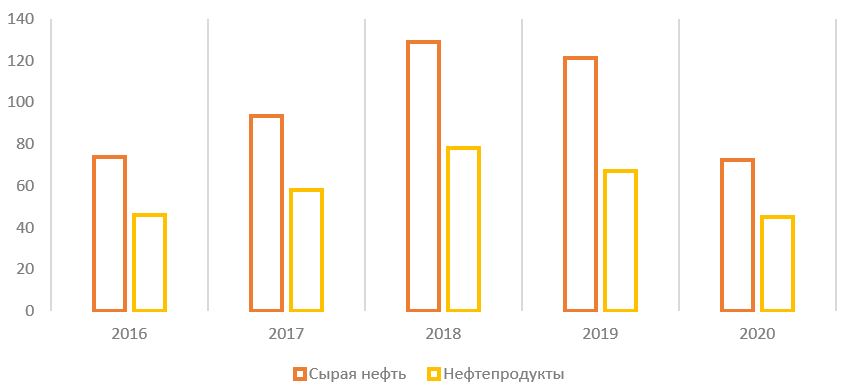

Экспорт нефти и нефтепродуктов из России в 2016–2020 гг., млрд долл.

«Газпром нефть» и «Сургутнефтегаз» являются одними из ведущих представителей российского нефтедобывающего сектора. По итогам 2020 г. обе компании занимали примерно равную долю в общей добыче нефти — около 11%.

Структура добычи нефти и газового конденсата в России в 2020 г., %

По мере восстановления спроса и цен на рынке углеводородов ОПЕК+ постепенно снижает ограничения на добычу нефти. В августе 2021 г. было принято решение о восстановлении добычи на 400 тыс. баррелей в сутки ежемесячно, однако действие ограничений может продлиться как минимум до конца 2022 г., что будет сдерживать динамику операционных показателей российских нефтяных компаний.

Более 90% всей выручки «Газпром нефти» и «Сургутнефтегаза» приносит продажа нефти и нефтепродуктов. Кризис 2020 г. и ограничения ОПЕК+ заставили обе компании сократить объёмы добычи и переработки.

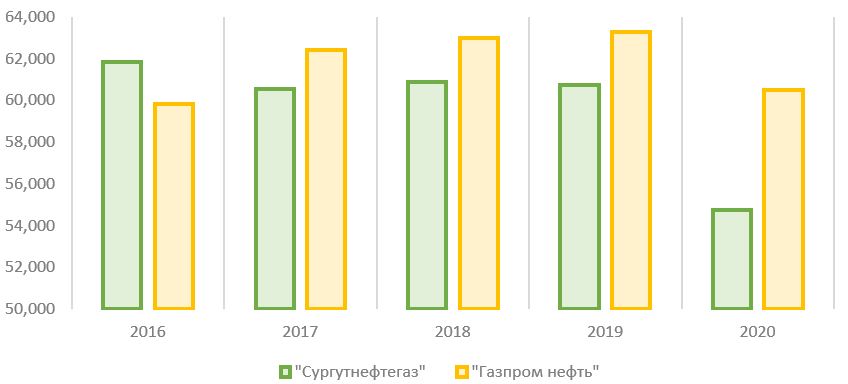

«Газпром нефть» сократила добычу на 4% до 60,5 млн т, а «Сургутнефтегаз» — на 10% до 54,8 млн т. В целом за пять лет объёмы добычи обеих компаний практически совпали: 309,1 млн т у «Газпром нефти» против 298,8 млн т у «Сургутнефтегаза». При этом в 2016 г. объём нефтедобычи «Сургутнефтегаза» был на 3% больше, чем у конкурента, а в 2020 г. уже «Газпром нефть» добыла на 11% больше нефти.

Объёмы добычи нефти, млн т

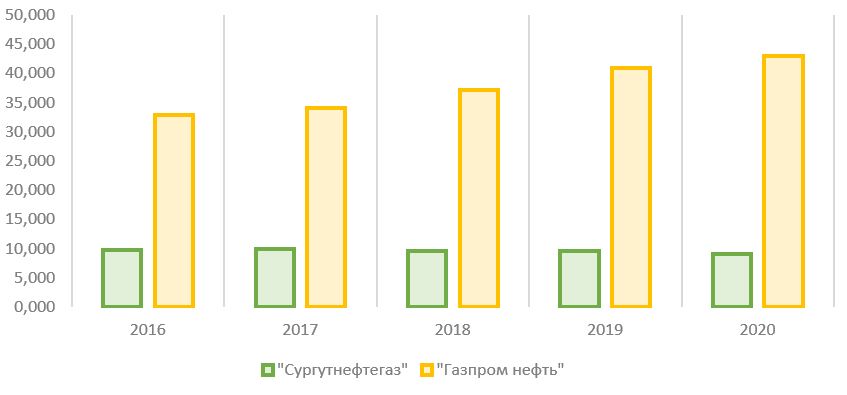

Если по объёмам добычи нефти в 2016–2020 гг. компании оказались практически равны, то за последние пять лет по объёмам извлекаемого природного газа «Газпром нефть» опередила конкурента практически в четыре раза: 187,9 млрд м 3 у «Газпром нефти» по сравнению с 48,1 млрд м 3 у «Сургутнефтегаза».

Объёмы добычи газа, млрд м 3

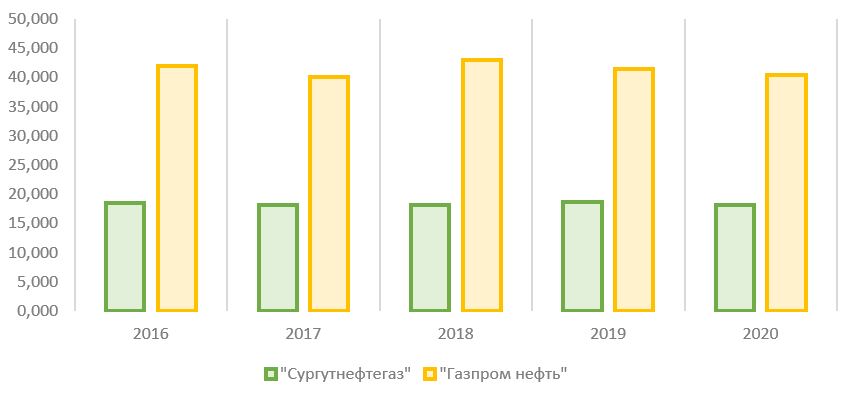

По объёмам переработки нефти «Сургутнефтегаз» также уступает конкуренту. За последние пять лет компания переработала около 91,7 млн т нефтяного сырья по сравнению с 206,8 млн т у «Газпром нефти».

В целом объёмы переработки обеих компаний в 2016–2020 гг. стагнировали. По итогам 2020 г. «Сургутнефтегаз» переработал около 18,2 млн т нефти и произвёл 17,8 млн т нефтепродуктов. «Газпром нефть» в том же году переработала 40,39 млн т нефти и произвела 39,43 млн т нефтепродуктов.

Объёмы переработки нефти, млн т

Обе компании практически равны по объёмам добычи нефти, однако «Сургутнефтегаз» уступает «Газпром нефти» по объёмам добычи газа и выпуска нефтепродуктов, что отражается на структуре выручки обеих компаний. «Сургутнефтегазу» больше всего денег приносит продажа сырой нефти, а «Газпром нефть» основной доход получает от продажи нефтепродуктов. В 2020 г. добыча «Сургутнефтегаза» упала заметнее, чем у «Газпром нефти».

Так как переработанная продукция стоит дороже сырья, выручка «Газпром нефти» в последние годы была выше, чем у «Сургутнефтегаза».

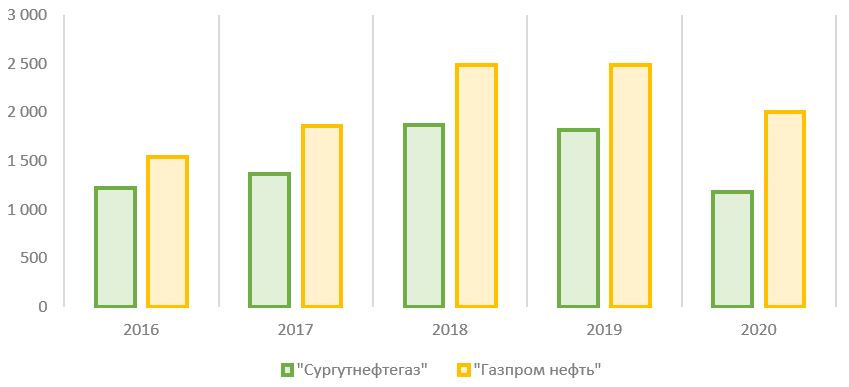

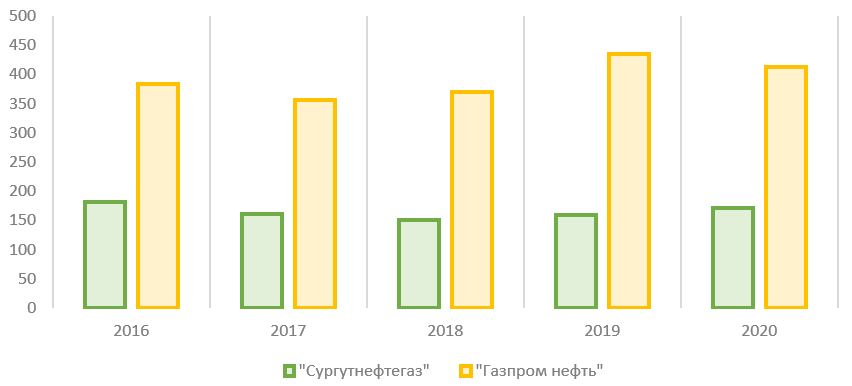

В целом динамика выручки у обеих компаний схожа: рост с 2016 по 2018 г. и падение с 2018 по 2020 г. В 2020 г. на фоне падения операционных показателей и цен на углеводороды выручка «Газпром нефти» сократилась на 20% — до 2 трлн руб. Выручка «Сургутнефтегаза» снизилась к уровню 2019 г. на 35% — до 1,2 трлн руб. — и достигла многолетнего минимума на фоне кризиса.

5 компаний с выручкой более 1,5 трлн руб. в 2020 г.

Динамика выручки, млрд руб.

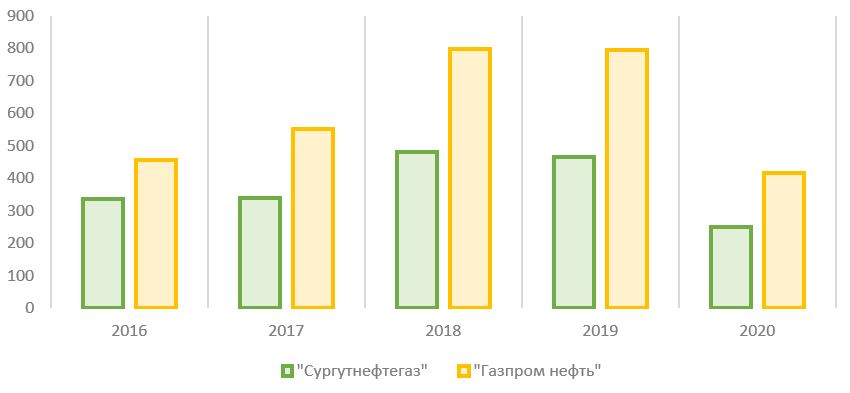

Ещё более глубоким оказалось падение показателя EBITDA год к году. У «Сургутнефтегаза» EBITDA снизилась на 46% по итогам 2020 г., а у «Газпром нефти» — на 48% на фоне неблагоприятной рыночной конъюнктуры.

Динамика EBITDA, млрд руб.

Динамика чистой прибыли, млрд руб.

Чистая прибыль «Сургутнефтегаза» в 2020 г. оказалась в 6,3 раза выше, чем у «Газпром нефти»: 742,9 млрд руб. по сравнению с 117,7 млрд руб. При этом «Сургутнефтегаз» увеличил прибыль по сравнению с 2019 г. в семь раз, а «Газпром нефть» сократила в 3,4 раза.

Топ-5 компаний по размеру чистой прибыли в 2020 г.

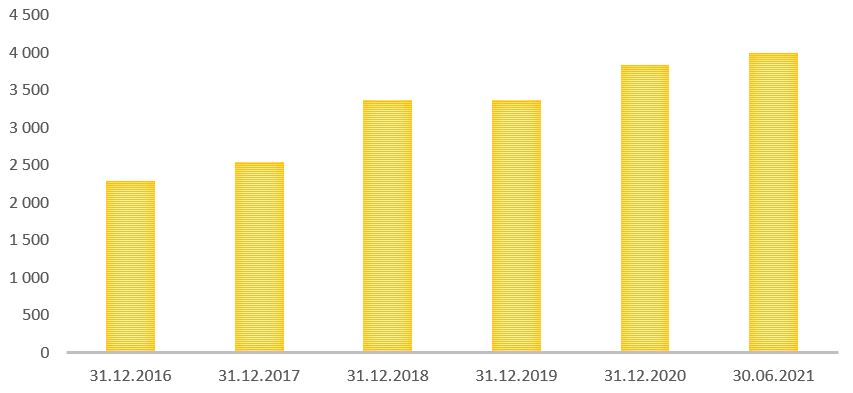

Причина столь сильного роста чистой прибыли у «Сургутнефтегаза» в 2020 г., несмотря на падение выручки и EBITDA, кроется в положительной переоценке курсовых разниц на сумму 609,3 млрд руб. У компании на счетах, в том числе валютных депозитах, лежало на конец 2020 г. около 4 трлн руб. Переоценка валюты из-за девальвации рубля привела к росту чистой прибыли.

Компании с запасом денежных средств более 200 млрд руб.

Сумма денежных средств и их эквивалентов ПАО «Сургутнефтегаз», млрд руб.

Из-за гигантской финансовой подушки, которая с каждым годом только растёт, «Сургутнефтегаз» имеет отрицательный чистый долг и является рекордсменом по этому показателю среди российских публичных компаний.

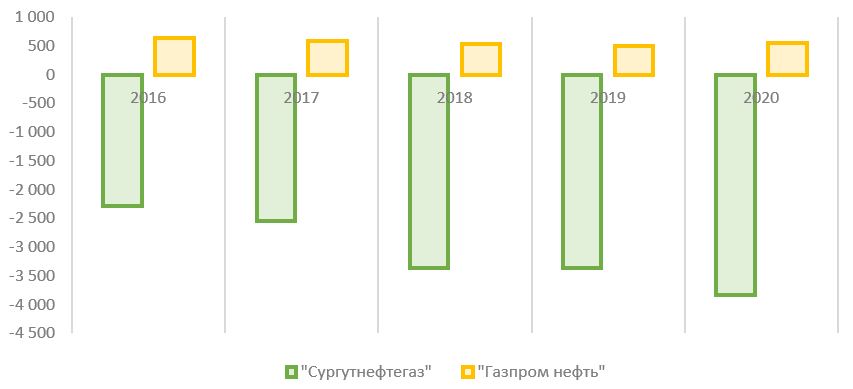

У «Газпром нефти» чистый долг по итогам 2020 г. вырос на 10% — до 547,1 млрд руб.

5 компаний с отрицательным чистым долгом.

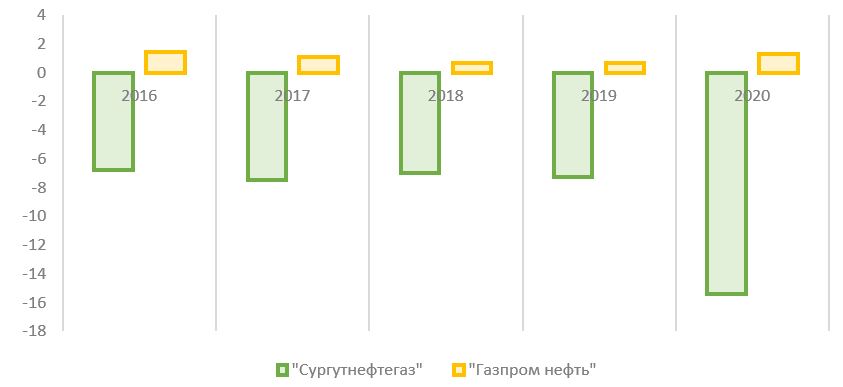

Динамика чистого долга, млрд руб.

Уровень долговой нагрузки по коэффициенту «чистый долг / EBITDA» у «Газпром нефти» увеличился за 2020 г. с 0,7 до 1,3, что говорит о низком уровне закредитованности и хорошей финансовой устойчивости. Для «Сургутнефтегаза», финансовая подушка которого значительно превосходит все краткосрочные и долгосрочные обязательства, данный коэффициент не актуален.

Коэффициент «чистый долг / EBITDA»

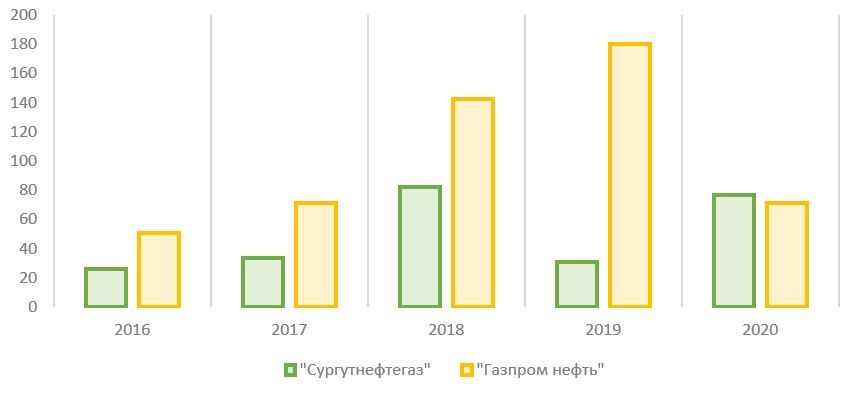

По размеру капитальных расходов за последние пять лет «Газпром нефть» превзошла «Сургутнефтегаз» в 2,4 раза. Инвестиции «Газпром нефти» с 2016 по 2020 г. составили почти 1 трлн руб. по сравнению с 822,5 млрд руб. у «Сургутнефтегаза». «Дочка» «Газпрома» значительно больше инвестирует в своё развитие, что отражается в сильных операционных результатах.

«Газпром нефть» входит в топ-5 по размеру капитальных затрат в 2020 г.

Динамика капитальных затрат, млрд руб.

На протяжении последних лет обе компании регулярно выплачивали дивиденды своим акционерам по итогам каждого года.

«Сургутнефтегаз» имеет обыкновенные и привилегированные акции. В уставе компании указано, что на привилегированные акции выплаты должны составлять не менее 10% чистой прибыли, разделённой на число акций, которые составляют 25% уставного капитала. При этом выплата на одну привилегированную акцию не может быть меньше, чем выплата на одну обыкновенную. Базой для расчёта дивидендов является чистая прибыль по РСБУ. Из-за большой валютной подушки колебания рубля оказывают значительное влияние на общий размер дивидендов по итогам отчётного года. На одну обыкновенную акцию компания в последние годы распределяла около 65 коп. ежегодно.

Новая редакция дивидендной политики «Газпром нефти» была утверждена в декабре 2020 г.: была закреплена норма выплат дивидендов на уровне 50% или более от чистой прибыли по итогам отчётного периода. При расчёте дивидендной базы компания корректирует чистую прибыль на разовые и неденежные статьи финансовой отчётности.

Пять компаний, которые увеличили дивиденды в 10 раз за 10 лет.

Динамика дивидендных выплат, млрд руб.

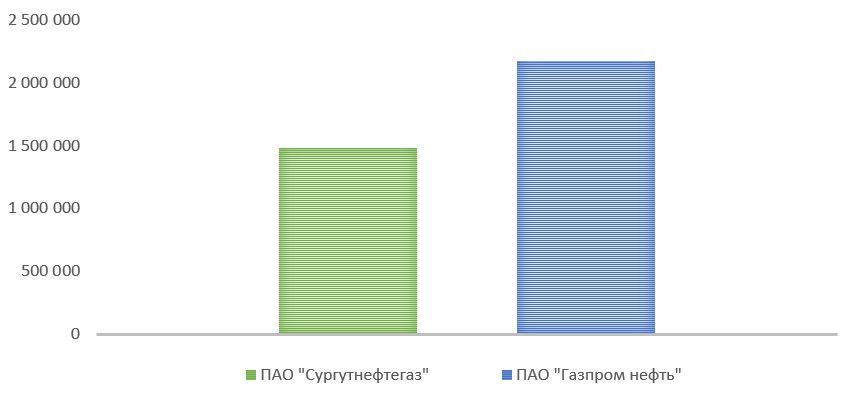

На конец сентября 2021 г. рынок оценивает «Газпром нефть» почти в полтора раза дороже, чем «Сургутнефтегаз». Более того, сложилась довольно специфическая ситуация, когда сумма денег и их эквивалентов (включая депозиты) на счетах «Сургутнефтегаза» превышает рыночную капитализацию компании. Это стало возможным вследствие того, что участники рынка не понимают, когда и на что бизнес планирует использовать накопленные финансовые резервы.

Рыночная капитализация «Сургутнефтегаза» и «Газпром нефти» на 23.09.2021, млн руб.

Котировки «Сургутнефтегаза» больше реагируют на волатильность курса рубля по отношению к доллару США, а не на ситуацию на нефтяном рынке. Это происходит из-за того, что переоценка валютного курса потенциально влияет на итоговую чистую прибыль и на размер дивидендов по привилегированным акциям.

Динамика котировок обыкновенных акций ПАО «Сургутнефтегаз», руб.

Динамика котировок привилегированных акций ПАО «Сургутнефтегаз», руб.

Котировки «Газпром нефти» отражают ситуацию на нефтяном рынке. В I полугодии 2020 г. на фоне развивающегося кризиса в углеводородной отрасли произошло резкое снижение котировок, однако по мере восстановления спроса и цен на нефть стоимость акций «Газпром нефти» практически вернулась на допандемийный уровень.

Динамика котировок акций ПАО «Газпром нефть», руб.

Если рассматривать только нефтегазовый бизнес обеих компаний, то «Газпром нефть» выглядит привлекательнее своего конкурента. Компания имеет лучшую динамику операционных показателей, у неё выше доля переработки добываемой нефти, что положительно отражается на выручке. Динамика «Сургутнефтегаза» говорит о стагнации нефтегазового бизнеса, при этом эмитент имеет непрозрачную структуру владения и раскрывает меньше данных о бизнесе для инвесторов.

У «Сургутнефтегаза» есть одно преимущество — огромная финансовая подушка, с учётом которой компания становится одной из самых фундаментально недооценённых на отечественном рынке. При грамотном использовании менеджментом денежных средств истинная стоимость бизнеса может раскрыться в будущем. Пока же компания несёт в себе большие валютные риски, особенно с учётом разгоняющейся долларовой инфляции.

Сравнительная таблица

Не терпится внедрить наши советы в работу? Откройте счёт в компании «Открытие Инвестиции» – здесь можно торговать как самостоятельно, так и под руководством профессионалов. А если в процессе появятся вопросы – задайте их через форму обратной связи. Постараемся ответить как можно подробнее!

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.