что лучше пиф или иис для новичка

Что лучше, ИИС или ПИФ: куда вложить средства

Лучшими способами низкорискованного инвестирования среди россиян считаются паевые инвестиционные фонды (ПИФ) и индивидуальные инвестиционные счета (ИИС). Ставки по банковским депозитам в последнее время значительно снизились. Все больше граждан стали обращать внимание на фондовый рынок. ПИФы существуют в России уже более двух десятков лет, а ИИС появились в 2015 году, но уже зарекомендовали себя с положительной стороны. Поэтому многим инвесторам сложно сделать выбор в пользу одного из них.

Чем ПИФ отличается от ИИС?

Покупая пай, инвестор получает активы сразу нескольких типов. Это удобнее, чем самостоятельно подбирать десятки ценных бумаг разных эмитентов, стараясь придерживаться необходимых пропорций между секторами экономики, доходностью акций и облигаций, их рисками и т. д.

Средневзвешенное удорожание пая составляет 15–20 % в год. С помощью ИИС тоже можно добиться таких результатов, если использовать эффективную стратегию торговли или поручить руководство счетом специалистам управляющей компании. Кроме того, при использовании инвестиционного счета издержки, связанные с торгами, ниже. Увеличению прибыли способствуют и налоговые льготы, которые предоставляются владельцам ИИС.

Выводить заработанные средства или реинвестировать их можно исключительно через обычный брокерский счет. Лишь немногочисленные посредники позволяют переводить процентный доход с ИИС на банковские реквизиты.

Внимание! Выводить основной капитал с ИИС с сохранением права на получение налоговой льготы можно не ранее чем через 3 года после открытия счета. В противном случае, воспользоваться вычетом не удастся.

Что выгоднее?

Однозначно определить, что выгоднее, ПИФ или ИИС, невозможно. Каждый из этих способов инвестирования имеет свои достоинства и недостатки. Выбор должен быть основан на следующих факторах:

Нельзя забывать и про вторичные факторы:

Внимание! Финансовые аналитики рекомендуют открывать ИИС, если сумма вложений не превышает 400 000 руб., а планируемый срок инвестирования составляет 3–10 лет. Для краткосрочных вложений, по мнению специалистов, подойдут ПИФы.

А если совместить?

Выбор между ПИФ и ИИС является условным, т. к. каждый владелец индивидуального инвестиционного счета, помимо других активов, может приобрести паи фондов, торгующиеся на российских биржах. Таким образом, можно совместить качественное управление активами и возможность использования налогового вычета.

И ПИФ, и ИИС наиболее подходят начинающим инвесторам, не имеющим большого опыта заключения сделок на фондовом рынке. Но, открывая индивидуальный инвестиционный счет, новички часто совершают ошибку, вкладывая свои средства в рискованные акции и облигации. Таким образом, ПИФы часто выглядят более надежными. Наилучшей альтернативой им является ИИС с доверительным управлением или приобретение паев через индивидуальный инвестиционный счет.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

И снова про перспективы ИИС. Стоит ли СЕЙЧАС открывать ИИС-1 и пополнять его?

Со слов С. Швецова: «ИИС-1 обречен, и это вопрос времени». Стоит ли в таких условиях открывать новый ИИС или пополнять открытый ранее?

В статье «И снова про перспективы ИИС. Тип 3 вместо типа 1 (А)? Вопрос — когда. Посчитаем. » мы рассмотрели вероятные сроки прекращения действия вычетов для ИИС первого типа (А) — «Вычет в сумме денежных средств, внесенных налогоплательщиком в налоговом периоде». Совершенно точно, он будет действовать в 2021 году, скорее всего, и в 2022 году. Чтобы отменить его в 2022-м, необходимо это сделать до конца 2021 года, а, судя по высказываниям высокопоставленных чиновников Минфина и Центробанка, это нереально. Отмена ИИС-1 с 2023 года уже более реальна, хотя пока трудно заглядывать так далеко. Если справедливыми окажутся слова первого зампреда Банка России Сергея Швецова о том, что ИИС-1 закроют после того, как количество активных ИИС достигнет 6 млн, то ждать придется долго. На середину 2021 года таких было только 755 тыс.

Кроме того, не вполне понятно, КАК будет проходить отмена ИИС-1. Будет ли закон иметь «обратную силу», или он будет распространяться только на вновь открытые ИИС? Есть информация о том, что переходный период будет предусмотрен (см. упомянутую выше статью), однако подробности пока не известны.

Итак, в сложившихся условиях, когда нельзя исключить, что уже в обозримом будущем ИИС-1 прекратит свое существование, есть ли смысл сейчас открывать новые ИИС и пополнять открытые ранее? Не выгоднее ли поместить деньги на вклад, проценты на которых в последнее время существенно подросли, или купить, скажем, ОФЗ-н (на три года, доходность по состоянию на конец сентября — 8,2%)?

Рассмотрим вариант, что на данный момент у вас еще нет открытого ИИС. Допустим, что вы откроете его прямо сейчас, в конце сентября — начале октября, и положите на него деньги до конца года. В этом случае закрыть ИИС вы сможете в октябре 2024 года. Какой уровень доходности вы сможете получить?

Сразу отметим, что сумма, с которой можно получить вычет на ИИС, не может быть больше той суммы, с которой в 2021 году у вас удержат налог (белая зарплата, процентный доход по вкладам), и не должна превышать 400 тыс. рублей.

Чтобы деньги не лежали на ИИС мертвым грузом, а приносили доход, на них нужно купить какие-нибудь ценные бумаги. Например, ОФЗ — наиболее надежные, простые и ликвидные бумаги на российском рынке. Если вы собираетесь закрыть ИИС сразу после того, как пройдет три года с открытия, вам подойдет выпуск ОФЗ-ПД 26222, который будет погашен 16 октября 2024 года. После того как деньги придут на счет, его можно будет закрыть. Доходность ОФЗ-26222 сейчас составляет примерно 7,15%.

За покупку вы заплатите комиссию брокеру. Однако она невелика. Так, в ВТБ комиссия составляет 0,06% (с 400 тыс. рублей — 240 рублей). В СберБанке — 0,07% (280 рублей). При погашении облигаций по сроку комиссии нет. То есть суммы незначительные, для простоты пренебрежем ими.

С внесенных на ИИС денег вы в 2022 году сможете получить вычет 13%. С 400 тыс. рублей — 52 тыс. рублей. Но с денег, внесенных в 2021 году, вычет будет получен только один раз, а деньги пролежат три года. Делим 13% на три, получаем 4,3%.

Таким образом, с денег, внесенных в 2021 году, вы получите доход 7,15 + 4,3 = 11,45%, что уже существенно больше тех 8—8,2%, что могут дать вклады в банках или ОФЗ-н по состоянию на конец сентября 2021 года. То есть, даже если с 2022 года запретят пополнять ИИС-1, имеет прямой смысл открыть его и пополнить в 2021 году. Конечно, при условии, что у вас есть достаточный объем налогооблагаемых доходов и денег для инвестиций.

Но давайте рассмотрим вариант, что и в 2022 году можно будет пополнить ИИС, и в 2023 получить вычет за 2022 год. За те 400 тыс. рублей, что внесете в 2022-м, вы тоже получите 13%. Но делить их теперь нужно не на три, а на два года. То есть вы получите 7,15 + 13 : 2 = 13,65%. Согласитесь, еще интереснее!

Но что, если ИИС-1 не закроют и в 2023 году? А мне кажется, что это вполне возможно. Опять-таки допустим, что все останется как сейчас. 13% делим на 1 и получаем сказочные 7,15 + 13 = 20% годовых.

Ну и наконец. А что, если ИИС-1 не закроют и в 2024 году? Если будут дожидаться, пока число активных ИИС станет больше 6 млн, или введут мягкий переходный период для тех, кто открыл ИИС до 2022 года? Такое вполне возможно. Вы, скажем, в сентябре внесете на ИИС очередные 400 тыс. рублей. Чтобы не связываться с ОФЗ, что на столь короткий срок до закрытия может оказаться проблематичным, вложим, например в VTBM — фонд, дающий стабильный доход порядка 6% годовых на ежедневный остаток. Деньги до закрытия ИИС пролежат месяц. Можно, кстати, и меньше. Потом вы закроете ИИС и получите их назад. А в 2025 году вы сможете оформить вычет на те же 52 тыс. рублей. Это ж сколько процентов получается? Даже посчитать страшно.

Теперь давайте прикинем ситуацию, если вы УЖЕ открыли ИИС в начале 2021 года, а деньги собираетесь вносить в его конце. В этом случае для вас подойдет другой выпуск ОФЗ: ОФЗ-ПД 26223 с датой погашения 28 февраля 2024 года. В этом случае с момента внесения денег в 2021 году до момента их возврата в 2024-м пройдет около 26 месяцев. То есть 13% (52 тыс. рублей) вычета, которые вы получите за 2021 год, нужно разделить на 2,17 года. А стало быть, доходность ОФЗ увеличится на 6%. Деньги, внесенные в 2022 году, пролежат 14 месяцев, и вычет даст прибавку в 11%. Деньги, внесенные в 2023 году, пролежат два месяца, и вычет даст прибавку в 78%. И наконец, деньги, внесенные в 2024 году, до закрытия ИИС дадут практически чистый бонус в 52 тыс. рублей.

Отмечу, что приведенный выше расчет очень грубый, сугубо оценочный. Он не учитывает многих факторов. Таких, как реинвестирование полученного дохода или влияние на доход накопленного купонного дохода при покупке облигаций. Можно рассчитать намного точнее, учитывая цену покупки, накопленный купонный доход при покупке, купонные вычеты, налоги и т. д. и т. п. Можно, но общей картины это не изменит. Как не изменит и вывода из приведенных расчетов.

Итак, экономически связываться с ИИС однозначно стоит, даже если речь идет только об одном вычете, за деньги, внесенные в 2021 году. Стоит ли экономическая выгода тех трудов, что вам придется затратить на новый для себя вид деятельности, связанный с открытием ИИС, покупкой облигаций и прочим, — решать вам.

Информация

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать вашему инвестиционному профилю и инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции вашим интересам, инвестиционным целям, инвестиционному горизонту и уровню допустимого риска является вашей задачей. ООО «Информационное агентство «Банки.ру» не несет ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в данной информации, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Мнение автора может не совпадать с мнением редакции

ИИС или брокерский счет: что выбрать и с какой суммы начать инвестировать

Индивидуальный инвестиционный счет (ИИС) — это тот же брокерский, но с особыми налоговыми льготами. С его помощью тоже можно покупать ценные бумаги, его можно открыть у брокера, в банке или управляющей компании. ИИС появились в России в 2015 году, и с тех пор инвесторы завели на Мосбирже более 4 млн таких счетов.

Вернуть налоги с помощью ИИС

Существует два типа вычетов на ИИС, но выбрать можно только один. Однако не обязательно принимать решение сразу — определиться с типом вычета можно потом. Первый (тип А) — это вычет на взнос. То есть в течение года вы кладете на счет деньги, покупаете ценные бумаги, а потом государство вернет вам 13% от вложенной суммы. Однако возврат не может превышать ₽52 тыс. в год. Если взноса нет, то и вычета не будет.

Для типа А необходим официальный доход — вы должны платить НДФЛ в размере 13%. Раньше получить вычет мог любой, кто платит этот налог. Однако с 1 января 2021 года изменилось понятие налоговой базы для расчета льготы. Теперь для получения вычета нельзя использовать:

прибыль от продажи ценных бумаг на обычном брокерском счете;

купонные выплаты по облигациям и структурным продуктам;

доход от сдачи жилья в аренду и его продажи;

пособие по уходу за ребенком;

доходы по договорам гражданско-правового характера (ГПХ);

подарки от ИП и организаций.

Стоит учитывать, что новые правила касаются доходов, полученных с 2021 года. То есть если вы в этом году подадите заявление на вычет с доходов, которые получили в прошлом году, то сможете воспользоваться прежними условиями. Кроме того, сумма вычета не может быть выше суммы, уплаченной в счет подоходного налога.

Вычет типа Б освобождает доходы от сделок на бирже от НДФЛ. Однако есть исключения — выплаченные дивиденды. При этом сумма льготы не ограничена, сколько бы вы ни заработали. Кроме того, ее могут получить даже те, кто не платил НДФЛ.

Получить вычет стало проще

С 21 мая в России вступил в силу закон, который упрощает получение некоторых налоговых вычетов — в том числе для ИИС. Для этого больше не нужно заполнять форму 3-НДФЛ и прилагать подтверждающие документы. Федеральная налоговая служба все сделает сама.

Те, кому положены вычеты, должны получить уведомление в личном кабинете на сайте налоговой. В нем будет предзаполненное заявление для утверждение выплаты. ФНС будет формировать заявление до 20 марта по данным, полученным до 1 марта, либо не позднее 20 дней, если сведения поступили в налоговую после 1 марта. Средства можно будет получить в течение полутора месяцев, если не возникнет никаких проблем.

Налоговая теперь получает информацию напрямую у банков, но только у тех, кто согласился передавать такие данные ФНС. Поэтому о возможности упрощенного получения вычетов нужно узнавать в вашем банке. Упрощенно можно получить вычеты, права на которые появились с 1 января 2020 года.

Однако для того, чтобы пользоваться ИИС со всеми льготами, необходимо выполнять определенные условия:

Можно открыть только один ИИС;

Он доступен только для налоговых резидентов России;

На счет можно класть до ₽1 млн в год;

Вносить разрешается только рубли;

Закрывать ИИС нельзя в течение трех лет. Иначе вы лишитесь выплат, а уже полученные вычеты придется вернуть. Кроме того, вам начислят пени за несвоевременную уплату налога. Тем не менее, со счета можно снимать купоны по облигациям и дивиденды;

Можно покупать и иностранные бумаги, но только те, что торгуются на российских биржах.

У брокерского счета тоже есть льготы

У брокерского счета нет ограничений на сумму инвестиций, так что если у вас есть возможность, на него можно класть более ₽1 млн в год. Кроме того, снимать с него средства можно, когда захотите, а выбор доступных инструментов для инвестиций больше.

Ваши доходы будут облагаться налогами. Тем не менее, существует льгота для инвесторов, которые держат ценные бумаги на брокерском счете в течение трех и более лет. Если они захотят их продать и получат прибыль, то смогут сэкономить на налогах с помощью вычета. Однако у него тоже есть условия:

Максимальная прибыль, с которой можно не платить налоги, считается так: ₽3 млн умножаем на число лет, в течение которых вы владеете бумагами;

Вычет распространяется только на бумаги, которые торгуются на организованных рынках Московской и Санкт-Петербургской бирж;

Бумаги должны быть куплены не ранее 1 января 2014 года;

Льгота доступна налоговым резидентам России.

Похожая льгота касается инновационного сектора экономики России. Если вы держите подобные бумаги у себя в портфеле более года, то можно не платить НДФЛ на доходы по сделкам. Их нужно было купить не ранее 1 января 2015 года.

В списке Мосбиржи российских инновационных компаний — десять организаций. Там есть как акции, так и облигации, и ПИФы. В него входят, в том числе, облигации HeadHunter и пай закрытого ПИФа «ВТБ Капитал Управление активами».

Кому подойдет ИИС, а кому — брокерский счет?

Так как с помощью ИИС можно возвращать налоги, такие счета позволяют экономить. Вычеты могут стать дополнительным доходом помимо прибыли от торговли на бирже.

Кроме экономии ИИС может привить культуру более долгосрочных инвестиций, считает финансовый консультант Владимир Верещак. По его мнению, он подойдет «всем инвесторам с относительно небольшой суммой денег (от ₽400 тыс. до ₽1 млн) и временным запасом в 3–5 лет».

По словам финансового консультанта Игоря Файнмана, ИИС целесообразнее открывать тем, у кого «белая» зарплата и за кого делаются налоговые отчисления в бюджет.

«Если вы индивидуальный предприниматель, работаете в серую или у вас просто нет белого, официального дохода, вам целесообразно открыть обычный брокерский счет», — считает он.

Файнман отметил, что таким категориям людей можно открыть ИИС типа Б, однако разумнее воспользоваться льготой на долгосрочное владение бумагами — вы не будете платить подоходный налог, но и не придется надолго замораживать деньги, как на ИИС.

Однако если вы хотите накопить финансовую подушку безопасности, индивидуальный инвестиционный счет вам не подойдет — лучше использовать обычный брокерский счет или вклад в банке, посоветовал Верещак. Так как одно из главных требований к ней — возможность забрать деньги в любой момент.

Сколько нужно денег для того, чтобы начать инвестировать?

В этом вопросе мнения консультантов разделились. Верещак полагает, что если вы только начинаете, то достаточно и 10 тыс. Однако такая сумма сгодится только для пробы.

«Купите что-нибудь, продайте что-нибудь, получите первые в жизни дивиденды. Дорого, неэффективно и, скорее всего, в итоге убыточно. Зато будет, что вспомнить. Получите первый опыт, немного почувствуете рынок», — сказал он.

По его словам, оптимальная сумма для начала самостоятельного инвестирования — ₽200-300 тыс. На эти деньги можно купить акции биржевых фондов ( ETF ) и ПИФы, чтобы сразу диверсифицировать портфель. Однако для этого нужно обладать знаниями, понимать, что купить, чтобы не переплатить и не потерять лишнего, отметил он.

Если человек не знает ответы на эти вопросы, то лучше обратиться к специалисту. А чтобы стоимость его услуг не отняла большую часть потенциальной доходности, нужен определенный капитал — хотя бы ₽1,5 млн, полагает Верещак.

Файнман же считает, что в вопросе инвестиций главное не сумма, а желание — начать можно и с ₽10 тыс. и с ₽5 тыс.

Больше новостей об инвестициях вы найдете в нашем аккаунте в Instagram

Первые шаги на ИИС: выбор облигаций и акций

Индивидуальные инвестиционные счета (ИИС) постепенно набирают популярность. За четыре года существования этого инструмента открыто уже 701 тыс. счетов! И их количество стремительно растёт. По данным Мосбиржи в конце 2015 года было открыто около 89 тыс. счетов, а к концу 2018 — уже 598 тысяч.

До недавнего времени довольно распространённым был следующий вариант использования ИИС: открыть счёт, продержать его три года, внести деньги за несколько дней до закрытия, закрыть счёт и получить вычет. Конечно, перспектива получить от государства 52 000 рублей выглядит заманчиво. Однако 19 августа 2017 года были внесены поправки в Налоговый кодекс, согласно которым налоговые инспекторы могут отказать в возврате налога, если заподозрят, что ИИС был открыт только для получения вычета. Ситуация спорная, но если на счёте не было ни одной операции за всё время его существования, то намерение открыть счёт с целью получения вычета очевидно. Теперь просто перевести деньги на ИИС и продержать их до закрытия счёта — не такая выгодная операция, нужно совершать сделки, причём желательно объёмом не менее 25% от общего размера счёта.

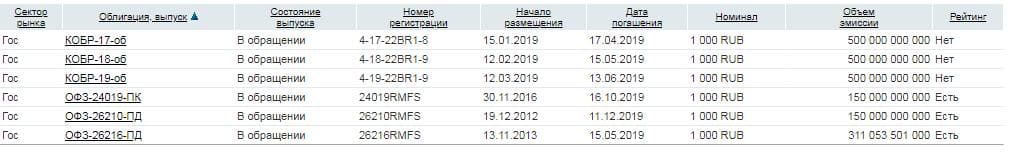

Как быть, если деньги уже лежат на счёте, до даты планируемого закрытия осталось мало времени, вычет получить хочется, а терять деньги из-за отсутствия опыта — нет? Самым простым вариантом действий является покупка коротких ОФЗ — облигаций федерального займа, до погашения которых осталось менее года. Цена таких бумаг обычно близка к номиналу и слабо реагирует на изменения процентных ставок и рыночные паники.

После этого на экране появится форма поиска.

В столбце «Дата погашения» вы увидите дату погашения каждого выпуска. Соответственно, вы можете выбрать выпуск облигаций, основываясь исключительно на этом параметре. Например, можете выбрать выпуск с максимально близкой датой погашения. Но такой подход необязательно окажется выгодным. Об опасностях вложения в такие облигации читайте здесь.

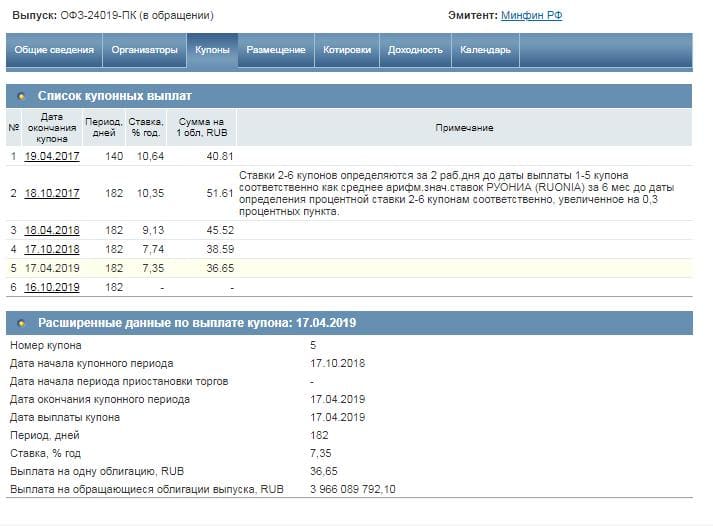

Если вы кликните по названию выпуска, то переместитесь на страницу с подробной информацией об облигации.

В данный момент наиболее интересны вкладки «Купоны» и «Доходность». Если у вас нет доступа к терминалу с текущими котировками, то их можно посмотреть во вкладке «Котировки». Чтобы максимизировать доходность ваших вложений, подбирайте выпуски облигации с максимальной ставкой купона и минимальной ценой. В контексте коротких ОФЗ термин «минимальная цена» означает, что цена облигаций не должна быть выше 101. Если цена выше, а до погашения осталось меньше года, то такую облигацию лучше не покупать.

Лучшим результатом поисков коротких ОФЗ будут облигации с датой погашения максимально близкой к предполагаемой дате закрытия счёта и ценой во время покупки не выше 100 (т.е. не выше номинала).

Использование коротких ОФЗ не ограничивается случаями, когда нужно получить вычет по ИИС. Эта стратегия активно применяется в портфельном инвестировании по мере приобретения инвестиционного опыта.

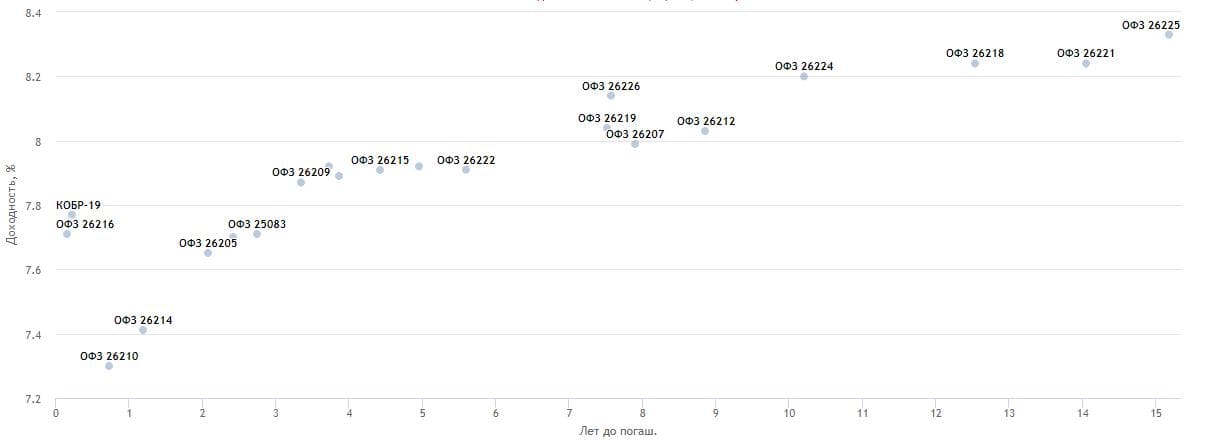

Таким образом можно сохранить право на вычет, если деньги пролежали на счёте практически до закрытия, а вы не совершали сделок. Однако быть добросовестным владельцем ИИС намного выгоднее. Если вы посмотрите на диаграмму зависимости доходности облигаций от срока погашения, то увидите: чем дальше срок погашения, тем выше доходность.

Самый выгодный вариант использования ИИС — сразу после открытия счёта покупка ОФЗ со сроком погашения не менее трёх лет. Если вы будете покупать облигации со сроком погашения, значительно превышающим три года, то желательно планировать закрыть счёт либо не ранее даты погашения выбранных облигаций, либо максимально близко к ней. При таком подходе вы минимизируете вероятность того, что придётся продавать облигации по невыгодным ценам во время рыночной паники.

Если у вас нет опыта инвестирования на фондовом рынке и вы не планируете держать ИИС более трёх лет, то вам не следует покупать акции. Тем не менее если вы хотите добавить акции в свой портфель на инвестиционном счёте, то на первых порах стоит ограничиться паями индексных фондов. При сроках инвестирования до трёх лет не следует делать долю акций в портфеле более 20%.

Альтернативной ETF может быть самостоятельная покупка акций из Индекса Мосбиржи 10 или Индекса Голубых фишек Мосбиржи в тех же пропорциях, что и в соответствующем индексе. Такой вариант может оказаться даже выгоднее покупки паёв индексных фондов, т.к. вы будете получать дивиденды на отдельный счёт и переводить их на ИИС. Это позволит учесть такие переводы как взносы.

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.