что такое скорбалл и класс рейтинга

Что такое скорбалл и класс рейтинга

Кредитный скоринг представляет собой систему присвоения баллов кредитополучателю на основании его способности и потенциала погасить долг. Баллы рассчитываются на основании имеющейся кредитной информации о прошлых периодах с использованием статистической модели.

Что влияет на скоринговую оценку кредитной истории?

В кредитном отчете кредитный скоринг представлен тремя позициями:

Классы рейтингов могут принимать следующие значения:

Текущая просроченная задолженность длительностью более 90 дней на сумму более 1 базовой величины

Скоринговая модель построена на основе статистических данных Кредитного регистра Национального банка за прошлые годы, в модели отсутствуют экспертные заключения или другие какие-либо субъективные мнения. На расчет скорбалла влияет информация о просроченной задолженности (количество дней просроченной задолженности, время с момента погашения последней просроченной задолженности и др.), запросах пользователей кредитной истории, количестве и типе договоров, относительной доли неоплаченной суммы заемных средств, демографическая информация и др. Соответственно, скоринговая оценка со временем может улучшаться.

Что снижает скорбалл?

Скорбалл не рассчитывается в следующих случаях:

При расчете скорбалла используются сведения за последние 5 лет по заключенным кредитным сделкам с банками, микрофинансовыми, лизинговыми организациями.

Как повысить шансы получить кредит: все о кредитной истории

Понятие кредитной истории в нашем обиходе появилось недавно, многие к нему не привыкли, а некоторые и вовсе не знают, что это такое. Рассказываем, как кредитная история влияет на возможность получить банковский кредит, как считается персональный кредитный рейтинг и что на него влияет. Спойлер – не только предыдущие платежи по кредитам.

Кредитная история – это запись отношений клиента с банками и другими профессиональными займодавцами. Кредитные истории бывают хорошими и плохими. Качество кредитной истории определяется величиной кредитного рейтинга. Рейтинг выражается трехзначным числом или буквенной аббревиатурой.

Лицо с низким рейтингом, т.е. плохой кредитной историей, скорее всего не получит кредит. А если получит, то максимально дорого и на жестких условиях. У клиента с хорошей кредитной историей максимальные шансы на одобрение кредитной заявки.

Со средним рейтингом обычно легко получить дорогую ссуду, но меньше шансов на выгодный для клиента продукт.

Как рассчитывают кредитные рейтинги

Кредитный рейтинг не результат человеческого решения, а скоринговый продукт. И скоринг – это обезличенный алгоритм, который учитывает определенные параметры и не обращает внимания на другие.

Большинство скоринговых моделей принимают во внимание характер прошлых платежей по ссудам и кредитным картам, объем регулярно используемого возобновляемого кредита, срок в течение которого клиент пользовался кредитом, типы, количество и величину ссудных продуктов, которые есть у клиента, а также количество и частоту заявок на новые кредиты.

При таком расчете максимально надежным будет лицо уже пользовавшееся кредитными продуктами и добросовестно гасившее финансовые обязательства.

Лучше всего если эти обязательства не особенно велики, а клиент не часто обращается за новыми ссудами.

Принимается во внимание соотношение между максимальной суммой, которую клиент может получить по открытым кредитным линиям и средней суммой, которой он пользуется. Больше всего доверяют клиентам, использующим порядка 30% от максимального лимита.

Что важно для кредитного рейтинга в Беларуси?

Применяемая в Беларуси модель скоринга действует по описанным выше принципам. Потому не будем повторять общие моменты, но ответим на некоторые практические вопросы.

В чем выражается кредитный рейтинг?

В нашей стране применяется три способа оценки кредитополучателей:

Что больше влияет на кредитную историю в Беларуси?

При расчете кредитный рейтинг определяется по нескольким группам показателей:

Как займодавцы относятся к отсутствию кредитной истории?

Кредитная история начинается после первого обращения в банк за кредитом. У тех, кто этого не делал, истории нет. Для банков этот момент не будет негативным, но и положительного мало. Нет истории – нет повода для доверия.

Откуда и за какой период берутся сведения для кредитного скоринга?

Расчет ведется по данным о кредитных отношениях с банками по собственным кредитам и поручительствам. Также фиксируется количество и время обращений к кредитной истории. Учитывается сдача вещей в ломбард.

Что не попадает в кредитную историю?

Сведения по платежам (и неплатежам) за ЖКХ, алиментам, штрафам в кредитную историю не попадают. Величина зарплаты тоже не фиксируется. Информация о сделках с микрофинансовыми организациями и лизинговыми компаниями в кредитную историю попадает, но в расчет не берется.

Что кроме нарушений отрицательно влияет на кредитную историю?

Рейтинг кредитной истории бывает низким не только из-за нарушений.

Иногда советуют взять краткосрочный кредит, потом погасить его и снова просить уже большую сумму. На самом деле активное кредитование только уменьшит шансы в ближайшей перспективе. Но с течением времени рейтинг действительно растет.

Как демографические данные влияют на кредитную историю в Беларуси?

Говорить, что демографические данный ухудшают кредитную историю не совсем корректно. Но уровень доверия к разным категориям заемщиков разный.

Как улучшить кредитную историю?

В Беларуси нет механизма улучшения кредитных историй. Есть только конкретные факторы делающие кредитную историю лучше или хуже. Не каждый из них поддается активному изменению, но кое-что сделать можно.

С годами естественным путем уходит проблема недоверия к слишком молодым заемщикам.

Вряд ли кто-то станет переезжать из деревни в город ради кредитной истории. Но факт переезда со временем положительно скажется на рейтинге.

Прошлые проблемы исправляются с течением времени. Через 5 лет кредитный рейтинг становится устаревшим, у клиента появляется шанс на формирование новой кредитной истории.

Самая лучшая стратегия:

Перед крупным кредитом лучше по максимуму закрыть другие обязательства и подождать примерно год.

Что в итоге?

Важно помнить, что банки при оценке кредитоспособности клиента обращаются не только к кредитной истории. Для банков важны текущие доходы, постоянная работа, уплата коммунальных и неопределенное множество других факторов. Желательно чтобы совокупные платежи по всем кредитам не превышали 40% дохода.

Персональный кредитный рейтинг: что нужно знать перед оформлением ипотеки

Спрос на ипотечном рынке после карантина постепенно восстанавливается. По данным Росреестра, количество ипотечных сделок в Москве в июне выросло на 255%. Безусловным триггером на рынке ипотечного кредитования стала льготная ставка банков. Почти 40% россиян назвали текущий момент подходящим для покупки жилья.

Помимо первоначального взноса для оформления ипотеки, необходимо знать свой персональный кредитный рейтинг. Его высокие показатели позволяют получить заем на выгодных условиях.

Вместе с представителями кредитных бюро рассказываем, что такое персональный кредитный рейтинг и как он влияет на сумму кредита.

Как формируется личный кредитный рейтинг

С января 2020 года россияне могут бесплатно два раза в год получить кредитную историю и персональный кредитный рейтинг (скоринг). Соответствующие изменения закреплены в поправках к Федеральному закону «О кредитных историях». Согласно данным аналитиков, свыше 60 млн россиян имеют высокий кредитный рейтинг.

Индивидуальный, или персональный кредитный рейтинг (ИКР, или ПКР) — это аналог скоринга, активно используемого банками и микрофинансовыми организациями (МФО) при принятии решения о выдаче кредита. Каждое кредитное бюро использует определенный набор переменных, которые учитываются при расчете данного рейтинга. Такой инструмент позволяет будущему заемщику оценить шансы на получение кредита, в том числе ипотечного.

Сам рейтинг формируется на основе данных кредитной истории заемщика. Он учитывает множество факторов — например, количество открытых и закрытых кредитов, общую долговую нагрузку. Важно, как человек обслуживал или обслуживает кредиты, что это были за займы, на какие суммы и сроки.

«Но самым важным является наличие или отсутствие просрочек. В итоге формируется некий балл. Чем выше этот балл — тем ниже уровень кредитного риска заемщика», — отметил генеральный директор Объединенного кредитного бюро (ОКБ) Артур Александрович.

Исходя из уровня индивидуального кредитного рейтинга, банки принимают решение, выдавать кредит или нет. Для самого заемщика это возможность посмотреть на себя «глазами банка» и оценить свои возможности в получении ипотеки.

«Заемщик не только понимает, насколько качественной является его кредитная история, но и на какие конкретно условия по кредитам банков он может рассчитывать», — пояснил директор по маркетингу Национального бюро кредитных историй (НБКИ) Алексей Волков.

Многие банки дают дополнительные бонусы и специальные кредитные предложения для заемщиков с высокими значениями ПКР. Эти предложения можно увидеть сразу после получения своего ПКР.

Как узнать персональный кредитный рейтинг

Персональный кредитный рейтинг можно узнать на официальных сайтах бюро кредитных историй. Эксперты предупреждают, что в последнее время появилось много мошеннических ресурсов, предлагающих услуги от имени БКИ, в том числе кредитные рейтинги. Поэтому перед получением услуги, следует удостовериться в надежности кредитного бюро. Полный список БКИ есть на портале госуслуг.

Например, получить данные по кредитный рейтинг можно на сайте НБКИ в личном кабине заемщика. «Для этого понадобится подтвержденная регистрация на портале государственных услуг — это требование для обеспечения безопасности персональных данных. Сама процедура получения при наличии такой регистрации занимает не больше одной минуты. При этом НБКИ сделала доступ к своему рейтингу бесплатным для любого заемщика неограниченное количество раз», — пояснил Волков из НБКИ.

Шкала индивидуального кредитного рейтинга

Разные эксперты в определении кредитного рейтинга используют свою шкалу оценки. Но в целом логика проста: чем выше значение персонального кредитного рейтинга, тем выше вероятность получить одобрение со стороны банка.

Например, по методике ОКБ, наиболее надежными заемщиками считаются те, чей кредитный рейтинг превышает 961 балл. По оценкам экспертов, в этой категории менее 2% заемщиков допускали длительную просрочку (90 и более дней). Заемщику с низким ИКР банки могут отказать в кредите, со средним ИКР — одобрить, с высоким — скорее всего, одобрят по наиболее привлекательной процентной ставке.

«Хорошим можно считать и индивидуальный кредитный рейтинг в диапазоне 901–960 баллов. Выше среднего считается балл в диапазоне 800–900. Но кредиторы принимают решения о выдаче кредитов самостоятельно и могут одобрить ипотеку и при иных значениях ИКР», — пояснил Артур Александрович из ОКБ.

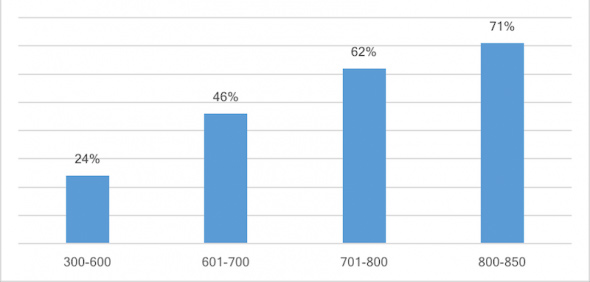

Согласно расчету НБКИ, персональный кредитный рейтинг в диапазоне от 800 до 850 баллов (максимальные значения по их методике) считается наилучшим, а такие заемщики — надежными. «Заявления заемщиков с ПКР от 800 до 850 баллов одобряются в 71% случаев, а заемщиков с количеством баллов до 600 — в 24%», — отметил Алексей Волков из НБКИ.

Однако, по словам эксперта, это не значит, что заемщику с низким кредитным рейтингом откажут в займе. Кредит могут одобрить, но изменить условия — повысить ставку или понизить сумму.

Сумма кредита и ПКР

Персональный кредитный рейтинг также напрямую влияет на сумму кредита: чем выше его значение, тем на большую сумму может рассчитывать заемщик. «Так, если среднее значение ПКР по всем ипотечным кредитам 709 баллов, то для кредитов более 5 млн руб. — 718 баллов, а менее 1 млн руб. — 702 балла», — добавил Алексей Волков.

Поэтому перед тем как оформить ипотеку (речь, как правило, идет о больших суммах), нужно проверить персональный кредитный рейтинг. Узнать его можно, например, на сайте НБКИ. Для этого потребуется регистрация на сайте и авторизация на портале госуслуг. В дальнейшем получать свой ПКР и контролировать его динамику можно непосредственно в своем личном кабинете.

Эксперимент: как мы получали кредитную историю, и что в ней увидели

Каждый раз, когда у вас возникает потребность получить кредит и вы подаете в банк заявку, помимо прочего вы в обязательном порядке подписываете согласие на получение банком вашей кредитной истории. Это один из важнейших документов, на основании которого банк будет принимать решение о кредите.

Однако получить и изучить вашу кредитную историю может не только банк. Вы тоже имеете доступ к этому документу, а несколько лет назад в Беларуси появилась возможность получить его онлайн, не выходя из дома. Раньше, к слову, приходилось лично ездить с паспортом в одно из подразделений Национального банка. Что ж, отличный повод получить кредитный отчет и как следует в нем разобраться. Сегодня один из авторов МТБлога покажет всю свою кредитную подноготную.

Как получить кредитную историю

Чтобы получить онлайн-доступ к кредитному регистру, сперва нужно зарегистрироваться в Межбанковской системе идентификации. Вполне вероятно, что вы уже давно прошли эту процедуру, ну а если нет – можно сделать это в любой момент. При регистрации потребуется ввести паспортные и некоторые другие личные данные, все происходит вот здесь.

Далее идем на сайт кредитного регистра и сразу же видим большую и яркую кнопку: «Получить кредитный отчет». Не заметить ее невозможно. Нажимаем – и получаем предложение авторизоваться через межбанковскую систему идентификации. Вход осуществляется по логину и паролю, при этом в качестве логина выступает ваш номер телефона либо личный номер, указанный в паспорте.

Вводим необходимые реквизиты, жмем «войти» и попадаем в личный кабинет.

Там нам предлагают четыре опции:

– Получить кредитный отчет

– Оформить заявление на изменения в кредитном отчете

– Посмотреть историю кредитных отчетов

– Посмотреть историю запросов и сообщений

Для того чтобы получить кредитную историю, выбираем первый вариант. Система думает несколько секунд – и вуаля! – наша кредитная история на мониторе. Можно изучать ее прямо там, а можно – распечатать. Или сохранить в формате xml. Возможности скачать привычный документ в World, Excel или pdf не предусмотрено.

Итак, наша кредитная история на мониторе. Давайте внимательно ее изучим.

Какие сведения содержатся в кредитном отчете

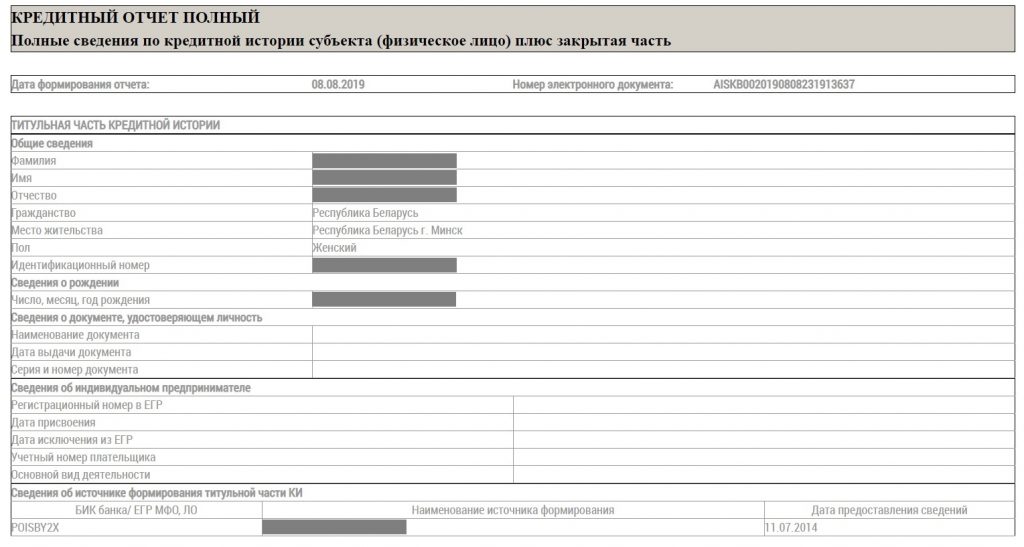

Документ состоит из нескольких блоков. Верхний – титульный, там содержатся личные данные пользователя. Совершенно ничего примечательного.

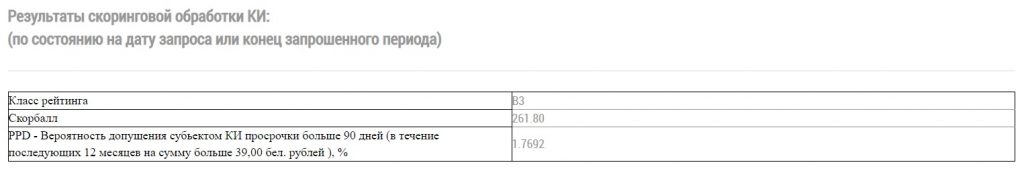

Следующий раздел называется «результаты скоринговой обработки кредитной истории», и вот тут уже куда интереснее.

Скоринговая оценка – это присвоение человеку определенных баллов, которые характеризуют его как кредитополучателя. В первую очередь эти баллы призваны ответить на вопрос «какова вероятность, что этот человек будет недобросовестно исполнять свои кредитные обязательства»? Например, допускать просрочки.

Скоринговую оценку выставляет программа на основании анализа информации о поведении кредитополучателя в прошлом. На оценку влияют данные о просроченной задолженности (например, имелись ли в прошлом просрочки, как долго они погашались, сколько времени прошло с момента последней просрочки), информация об уже имеющихся кредитах, демографические данные (например, возраст) и пр. Баллы считаются по математическому алгоритму, никаких комментариев и экспертных оценок типа «хороший клиент – плохой клиент» не приводится. Просто сухие цифры.

На вопрос о том, что может негативно повлиять на скоринговую оценку, отвечает сам Национальный банк на своем сайте. Скорбалл снижается из-за:

При этом при расчетах используются сведения о кредитах за последние пять лет. Со временем скоринговый балл может меняться – как в лучшую, так и в худшую сторону.

Скоринговая оценка состоит из трех частей:

Все три составляющие скоринговой оценки – звенья одной цепи. Для каждой из букв класса рейтинга установлен определенный диапазон скоринговых баллов и PPD. Например, класс B2 предполагает размер скорингового балла от 275 до 300 и показатель PPD от 0,92 до 1,41%. А класс Е2 – скоринговый балл от 50 до 75 и PPD от 31,44 до 41,42%. Логично, что клиент B2 выглядит более надежным, чем E2. Именно буква по сути является ключевым показателем, агрегирующим в себе и скоринговые баллы, и PPD.

Если вы никогда раньше не брали кредитов либо последний из них был погашен более 5 лет назад – скоринговый балл вам не присваивается.

В нашей кредитной истории скоринговый балл выглядит так: B3-261,80-1,7692%.

Что могло негативно повлиять на наш кредитный отчет? Например, наличие просрочек – за последние пять лет их было три штуки. Кроме того, у нас есть действующий кредитный договор, с момента заключения которого прошел один год.

Из положительных факторов для нашего кредитного отчета можно выделить то, что кредитная история не слишком «молодая» – она началась в 2012 году. А просрочки, которые мы допустили за последние пять лет, были непродолжительные, каждая не более 10 дней.

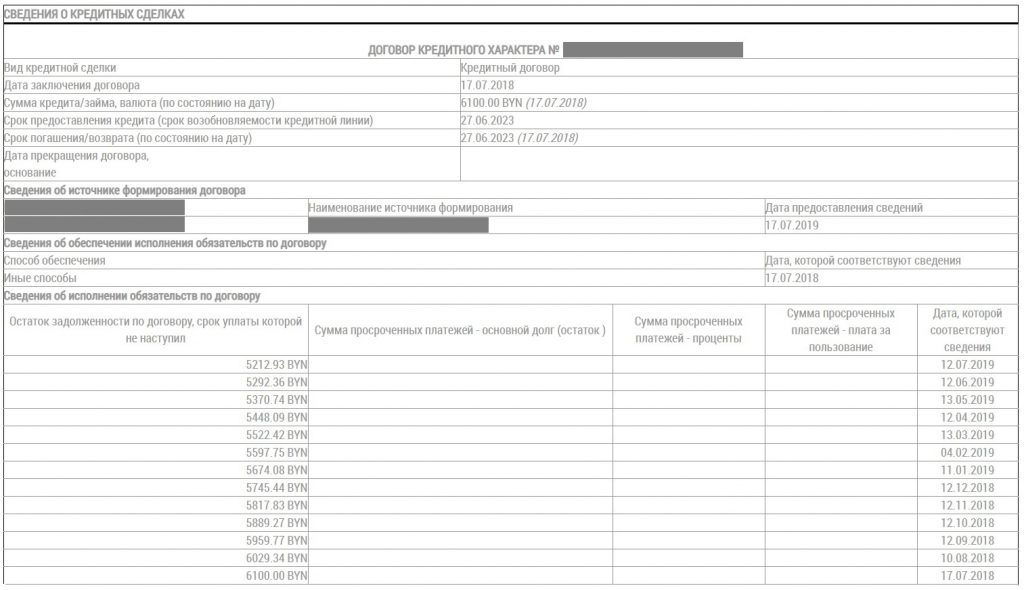

Вся эта информация – и о количестве действующих договоров, и о просрочках, и о «возрасте» кредитной истории – содержится в третьей части. Она называется «Сведения о кредитных сделках» и представляет собой что-то вроде базы данных о каждом взятом ранее кредите с графиком платежей.

Вот, для примера, информация о нашем действующем кредитном договоре: указана сумма кредита и его сроки, сведения о банке, предоставившем кредит, динамика основного долга по мере его погашения. Столбцы с информацией о просрочках пустые – это означает, что все платежи осуществлялись в срок.

Однако по прошлым кредитам просрочки имелись. Информация по ним формируется следующим образом. По каждому кредиту в каждом банке установлен определенный «дедлайн» – крайний срок, когда нужно оплатить долг за прошлый месяц. Если в этот день платеж не поступает – банк направляет в кредитный регистр сведения о том, что на такое-то число у такого-то клиента образовалась просроченная задолженность на такую-то сумму. Когда клиент погашает долг – сведения, опять же, уходят в кредитный регистр.

Например, в нашем случае крайний срок погашения долга был установлен на 21-е число каждого месяца. Мы не сделали платеж за июнь – и в кредитной истории отразилась задолженность по основному долгу и процентам по состоянию на 21 июля 2015 года. Через несколько дней долг был погашен, и 24 июля сумма просрочки по основному долгу и процентам уменьшилась до нуля. Как видим, продолжительность просрочки в отчете не уточняется – вы можете посчитать ее сами, исходя из указанных дат.

После августа 2015 года просрочек у нас не было. Это означает, что следующим летом с момента последней просрочки пройдет пять лет, и она перестанет оказывать негативное влияние на нашу кредитную историю.

В финальной части кредитного отчета указывается, кто и когда делал запросы на вашу кредитную историю. В нашем случае запросы поступали от банков, куда мы подавали кредитные заявки. Раздел называется «Дополнительная (закрытая) часть кредитной истории» и, исходя из самого названия, мы не станем его публиковать.

Как изменить кредитную историю

Если вы заметили в вашей кредитной истории ошибку – не переживайте. В кредитный отчет можно внести изменения. Делается это, опять же, через сайт кредитного регистра – на главной странице сервиса вам нужно выбрать раздел «Оформить заявление на изменения». Там нужно будет заполнить небольшую анкету и указать, какие именно сведения необходимо проверить. Если, к примеру, банк случайно отправил в регистр данные другого клиента, проверка это выявит, и ошибку исправят.

А вот удалить из кредитной истории информацию о просрочках, если они были на самом деле, или о кредитных договорах, которые вы и вправду заключали, невозможно. Исправление достоверных сведений не допускается по закону.

Узнали ли мы что-то новое из своей кредитной истории? Пожалуй, нет. Каждый из нас, скорее всего, и так знает все о своих старых и новых кредитах и просрочках.

Что показалось действительно интересным? Скоринговый балл. Согласитесь, такая оценка весьма интригует.

Дал ли скоринговый балл ответы на важные вопросы о наших кредитных перспективах? Скорее нет, чем да. Вроде бы и неплохая оценка – вероятность допущения просрочки оценивается Нацбанком как довольно низкая. Однако, повторим, банки используют собственные системы кредитного скоринга и выставляют потенциальным клиентам собственные баллы. Даже самая высокая скоринговая оценка в кредитной истории ничего вам не гарантирует.

Стоит ли вам получить и изучить свою кредитную историю? Почему бы и нет 🙂

Читайте нас в Telegram и Яндекс.Дзен первыми узнавайте о новых статьях!