Многодетным налог на машину сколько лошадиных

Транспортный налог в 2021 году

Согласно данным «Автостата» в РФ на начало 2020 насчитывалось свыше 57 млн. единиц транспорта. В регионах транспортный налог является важной составляющей бюджета. Все владельцы автомобилей (физические и юридические лица) обязаны ежегодно уплачивать налог.

Объект налогообложения

Платежи осуществляют владельцы следующих видов транспорта:

Основные изменения в транспортном налоге на 2021 год

В августе 2020 в Госдуму внесли законопроект, предусматривающий полную отмену транспортного налога. Ранее планировалось освободить от уплаты собственников российских маломощных машин. На сегодня за физическими и юридическими лицами сохраняется обязанность уплаты налога.

Произошедшие на законодательном уровне изменения, касающиеся только юрлиц:

Предусмотрено также изменения, касающиеся всех плательщиков налога:

Региональные власти наделили следующими правами:

Ставки транспортного налога по регионам в 2021 году

| Регион | Ставка руб. за 1 л.с. | 0-100 | 100-150 | 150-200 | 200-250 | 251+ |

|---|---|---|---|---|---|

| Адыгея, республика | 10 | 20 | 40 | 70 | 130 |

| Алтайский край | 10 | 20 | 25 | 60 | 120 |

| Алтай, республика | 10 | 14 | 20 | 45 | 120 |

| Амурская область | 15 | 21 | 30 | 75 | 150 |

| Архангельская область | 14 | 24 | 50 | 75 | 150 |

| Астраханская область | 14 | 27 | 48 | 71 | 102 |

| Башкирия, республика | 25 | 35 | 50 | 75 | 150 |

| Белгородская область | 15 | 25 | 50 | 75 | 150 |

| Брянская область | 10 | 18 | 40 | 75 | 130 |

| Бурятия, республика | 9.5 | 17.9 | 25.5 | 38.3 | 76.5 |

| Владимирская область | 20 | 30 | 40 | 75 | 150 |

| Волгоградская область | 9 | 20 | 40 | 75 | 150 |

| Вологодская область | 25 | 35 | 50 | 75 | 150 |

| Воронежская область | 25 | 35 | 50 | 75 | 150 |

| Дагестан, республика | 8 | 10 | 35 | 50 | 105 |

| Еврейская АО | 8 | 16 | 40 | 60 | 95 |

| Забайкальский край | 7 | 10 | 20 | 33 | 65 |

| Ивановская область | 10 | 20 | 35 | 60 | 120 |

| Ингушетия, республика | 5 | 7 | 10 | 30 | 40 |

| Иркутская область | 10.5 | 14.5 | 35 | 52.5 | 105 |

| Кабардино-Балкария, республика | 7 | 15 | 35 | 65 | 130 |

| Калининградская область | 2.5 | 15 | 35 | 66 | 147 |

| Калмыкия, республика | 11 | 22 | 47 | 75 | 150 |

| Калужская область | 10 | 25 | 50 | 75 | 150 |

| Камчатский край | 9 | 24 | 40 | 68 | 130 |

| Карачаево-Черкесия, республика | 7 | 14 | 25 | 35 | 95 |

| Карелия, республика | 6 | 30 | 50 | 75 | 150 |

| Кемеровская область | 8 | 14 | 45 | 68 | 135 |

| Кировская область | 20 | 30 | 44 | 60 | 120 |

| Коми, республика | 15 | 20 | 50 | 75 | 150 |

| Костромская область | 14 | 26.8 | 38 | 60 | 120 |

| Краснодарский край | 12 | 25 | 50 | 75 | 150 |

| Красноярский край | 5 | 14.5 | 29 | 51 | 102 |

| Крым, республика | 5 | 7 | 15 | 20 | 50 |

| Курганская область | 10 | 27 | 50 | 75 | 150 |

| Курская область | 15 | 22 | 40 | 70 | 150 |

| Ленинградская область | 18 | 35 | 50 | 75 | 150 |

| Липецкая область | 15 | 28 | 50 | 75 | 150 |

| Магаданская область | 6 | 8 | 12 | 18 | 36 |

| Марий Эл, республика | 25 | 35 | 50 | 90 | |

| Москва, город | 12 | 35 | 50 | 75 | 150 |

| Мордовия, республика | 17.3 | 25.9 | 37.9 | 75 | 150 |

| Московская область | 10 | 34 | 49 | 75 | 150 |

| Мурманская область | 10 | 15 | 25 | 40 | 80 |

| Ненецкий АО | 0 | 25 | 50 | ||

| Нижегородская область | 22.5 | 31.5 | 45 | 75 | 150 |

| Новосибирская область | 6 | 10 | 30 | 60 | 150 |

| Омская область | 7 | 15 | 30 | 45 | 90 |

| Оренбургская область | 0 | 15 | 50 | 75 | 150 |

| Орловская область | 15 | 35 | 50 | 75 | 150 |

| Пензенская область | 15 / 21 | 30 | 45 | 75 | 150 |

| Пермский край | 25 | 30 | 50 | 58 | |

| Приморский край | 18 | 26 | 43 | 75 | 150 |

| Псковская область | 13 / 15 | 25 | 50 | 75 | 150 |

| Ростовская область | 12 | 15 | 45 | 75 | 150 |

| Рязанская область | 10 | 20 | 45 | 75 | 150 |

| Самарская область | 16 | 20 | 45 | 75 | 150 |

| Санкт-Петербург, город | 24 | 35 | 50 | 75 | 150 |

| Саратовская область | 14 | 30 | 50 | 75 | 150 |

| Сахалинская область | 10 | 21 | 35 | 75 | 150 |

| Свердловская область | 2.5 | 9.4 | 32.7 | 49.6 | 99.2 |

| Северная Осетия, республика | 7 | 15 | 20 | 45 | 90 |

| Севастополь, город | 5 | 7 | 25 | 75 | 100 |

| Смоленская область | 10 | 20 | 40 | 60 | 100 |

| Ставропольский край | 7 | 15 | 36 | 75 | 120 |

| Тамбовская область | 20 | 30 | 50 | 75 | 150 |

| Татарстан, республика | 25 | 35 | 50 | 75 | 150 |

| Тверская область | 10 | 21 | 30 | 45 | 90 |

| Томская область | 5 | 8 | 20 | 30 | 75 |

| Тульская область | 10 | 25.4 | 50 | 75 | 150 |

| Тыва, республика | 7 | 11 | 20 | 30 | 70 |

| Тюменская область | 10 | 30 | 34 | 40 | 66 |

| Удмуртия, республика | 8 | 20 | 50 | 75 | 100 |

| Ульяновская область | 12 | 30 | 45 | 65 | 115 |

| Хабаровский край | 12 | 16 | 30 | 60 | 150 |

| Ханты-Мансийский АО | 5 | 7 | 40 | 60 | 120 |

| Хакасия, республика | 6 | 15 | 25 | 40 | 75 |

| Челябинская область | 7.7 | 20 | 50 | 75 | 150 |

| Чечня, республика | 7 | 11 | 24 | 48 | 91 |

| Чувашия, республика | 13 | 23 | 50 | 75 | 150 |

| Чукотский АО | 5 | 7 | 10 | 15 | 30 |

| Якутия, республика | 8 | 13 | 17 | 30 | 60 |

| Ямало-Ненецкий АО | 15 | 24.5 | 25 | 37.5 | 75 |

| Ярославская область | 15.8 | 28.1 | 45 | 68 | 145 |

Налоговой базой при расчете транспортного налога служит мощность автомобильного двигателя в л. с. Региональные власти самостоятельно устанавливают «стоимость» одной лошадиной силы, опираясь на таблицы с размерами налога для различным типов транспортных средств из НК РФ.

В Москве 1 л. с. обойдется в 12 руб. для автомобилей мощностью до 100 л. с. А владельцы машин мощностью свыше 250 л. с. заплатят уже 150 руб. за 1 л. с.

Повышающие коэффициенты для дорогих автомобилей

В 2014 введены повышающие коэффициенты для дорогих автомобилей (актуальный перечень представлен на сайте Минпромторга РФ). Размер коэффициента зависит от средней стоимости автомобиля (определяется на основании приказа Минпромторга РФ) и года выпуска:

| Средняя стоимость автомобиля | Возраст автомобиля | Коэффициент |

|---|---|---|

| От 3 000 000 до 5 000 000 руб. | до 3 лет | 1,1 |

| От 5 000 000 до 10 000 000 руб. | до 5 лет | 2 |

| От 10 000 000 до 15 000 000 руб. | до 10 лет | 3 |

| Более 15 000 000 руб. | до 15 лет | 3 |

Льготы по транспортному налогу

Физические и юридические лица вправе подать заявление на предоставление льгот по уплате налога при наличии оснований.

Список автомобилей, не облагаемых налогом:

Собственники угнанных автомобилей временно освобождаются от уплаты налога. При возвращении машины начисления возобновляются. Доплачивать налог за пропущенный срок не требуется. Старые автомобили (выпущенные до 1994) не попадают под льготное налогообложение. Из-за несоответствия экологическим нормам допустимо применение повышающего коэффициента.

Для физических лиц

Список льготников на федеральном уровне, освобождаемых от уплаты налога:

Льгота распространяется на одно транспортное средство мощностью менее 200 л. с. (за исключением снегоходов и мотосаней). Оформить льготу могут только владельцы автомобиля, а не члены его семьи. Если в многодетной семье автомобиль есть у матери и отца, то льготу разрешено оформить только одному. Если у льготника в собственности несколько автомобилей, то гражданин вправе самостоятельно выбрать объект налогообложения. Если у льготника 2 машины и 2 основания для получения льготы, то льгота распространяется на одно транспортное средство по выбору. Льготник получает льготы в соответствии с регионом прописки, а не по месту проживания.

Региональные власти пользуются списком льготников на федеральном уровне. Правительства субъектов РФ вправе расширить перечень. Чаще всего в список региональных льготников попадают:

Точный список льгот легко узнать на региональном сайте ФНС.

Для юридических лиц

Помимо перечисленных выше оснований для получения льготы региональные власти вправе уменьшать транспортный налог для юрлиц, которые:

Также льготы могут предоставить общественным или религиозным объединениям. На сегодня 73 региона из 85 готовы предоставить льготы по письменному заявлению организации.

Спецтранспорт (машины скорой помощи, санитарная авиация, автомобили органов исполнительной власти) не подлежат налогообложению.

Расчет транспортного налога в 2021 году

Для дорогих машин, в отношении которых применяется повышающий коэффициент, необходимо указать год выпуска (из ПТС), модель и марку.

Для проверки можно сделать ручной расчет по формуле: базовая ставка для региона * мощность (л. с.) * месяцы владения /12 * повышающий коэффициент.

Правила и сроки оплаты налога для физических лиц

Физлица платят налог раз в год (в кассе банка, в терминале, в онлайн-банке, на Госуслугах или на сайте ФНС). Срок зафиксирован в НК РФ — до 1-го декабря. Разрешена уплата частями. В случае опоздания с уплатой полной суммы пени начисляют только на сумму недоимки.

Сроки оплаты налога для юридических лиц

По новым правилам юрлица оплачивают налог до 5-го февраля. Но региональные власти вправе установить более поздний срок. Или затребовать внесение авансовых платежей каждый квартал (не противоречит НК РФ). Расчет при этом делают сотрудники бухгалтерии. В связи с вступлением в силу ряда изменений декларация за 2020 не нужна. Но подсчитать сумму к уплате бухгалтеру придется самостоятельно. В следующем году придет извещение из налоговой.

Заключение

Уплата транспортного налога является обязанностью всех собственников автомобилей, квадрокоптеров весом свыше 30 кг, речных и воздушных судов и пр. Рассчитать налог удобнее всего с использованием онлайн-калькулятора. Принцип подсчета для организаций и физлиц не отличается. Важно проверять на сайте ФНС возможности получения федеральных и региональных льгот (автоматически не применяются, необходимо подать заявление в отделение ФНС РФ по прописке).

Налоговые льготы на транспортный налог: где искать перечень

Транспортный налог (ТН) — налог региональный, поэтому НК РФ задает только общие рамки налогообложения. Особенности же уплаты могут устанавливать органы власти субъекта РФ своими законами. В том числе они вправе вводить налоговые льготы по транспортному налогу и определять основания для их использования налогоплательщиками — об этом прямо сказано в ст. 356 НК РФ.

Поэтому для того, чтобы выяснить, кто имеет льготы на транспортный налог, нужно обратиться к закону соответствующего региона, найти который можно на сайте ФНС. Но для начала стоит установить, является ли транспортное средство объектом обложения ТН.

Кто освобожден от уплаты транспортного налога по НК РФ

Согласно п. 1 ст. 358 НК РФ, объектом налогообложения ТН признаются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, а также самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые) и другие водные и воздушные транспортные средства, зарегистрированные в установленном порядке.

В п. 2 ст. 358 НК РФ приведен перечень ТС, которые не являются объектом налогообложения. Соответственно, их владельцы имеют право на освобождение от транспортного налога. В числе таких объектов:

С 03.07.2016 по 31.12.2018 дополнительно действовала льгота, позволявшая уменьшать налог, начисленный по большегрузам, вплоть до нуля на величину уплаченной в бюджет платы за вред, причиняемый таким транспортом дорогам. Она распространялась как на физлиц (ст. 361.1 НК РФ), так и на юрлиц (п. 2 ст. 362 НК РФ).

Подробнее о вычете читайте в статье «Транспортный налог и система Платон (нюансы)».

Кто освобождается от уплаты транспортного налога региональными законами

Льготы по транспортному налогу регион может вводить как для физических лиц, так и для организаций. В основном они имеют социальную направленность, и к льготникам обычно относят инвалидов, пенсионеров, участников войны, лиц, имеющих госнаграды и т. п. Льготы могут быть предоставлены как в виде полного освобождения от налога, так и в виде снижения ставки.

Установлены ли льготы по транспортному налогу для многодетных семей? Ответ на этот вопрос есть в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Льготы по уплате транспортного налога (освобождение от уплаты) в Москве

Рассмотрим перечень льготников на примере московского закона о транспортном налоге. В столице порядок уплаты транспортного налога регулирует закон г. Москвы «О транспортном налоге» от 09.07.2008 № 33. Льготам посвящена ст. 4 этого закона.

Согласно этой статье в Москве право на льготы по транспортному налогу в 2020-2021 годах имеют:

Физлицам льготы предоставляются только на одно зарегистрированное на них транспортное средство. При этом следует помнить, что льготы не действуют в отношении автомобилей с мощностью двигателя более 200 л. с. Данное правило не распространяется лишь на родителей многодетной семьи.

Где найти образец заявления на льготу по транспортному налогу

Тот, кто освобожден от транспортного налога, должен заявить об этом в ИФНС и подтвердить свое право на освобождение (снижение) налога.

Форма заявления на льготу по транспортному налогу для физлиц утверждена приказом ФНС России от 14.11.2017 № ММВ-7-21/897@.

Можете увидеть его на нашем сайте.

В заявлении можно выбирать:

В последнем случае налоговики сами направят запрос туда, где были выданы указанные налогоплательщиком документы-основания, а затем проинформируют заявителя о решении о предоставлении льготы.

Образец заявления на льготу по ТН для физлица вы найдете в КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в пример заполнения документа.

Обратиться с заявлением о предоставлении льготы по имущественным налогам можно в любой налоговый орган, а также через личный кабинет налогоплательщика.

Плательщики — юрлица с 2020 года также подают в ИФНС заявления о льготах (приказ ФНС от 25.07.2019 № ММВ-7-21/377@). Бланк заявления вы можете скачать по ссылке. За периоды до 2020 года льгота отражается в декларации.

Образец заполнения заявления на льготу для организации тоже можно посмотреть в К+, получив бесплатный пробный доступ к системе.

Итоги

Льготы по транспортному налогу делятся на федеральные (они перечислены в НК РФ) и региональные (их устанавливают в региональных законах).

О своем праве на льготу необходимо заявить в ИФНС (подать заявление в рекомендуемой налоговиками форме), а также представить подтверждающие документы или сообщить налоговикам их реквизиты.

Транспортный налог для многодетных

Размер транспортного налога для многодетных семей в разных регионах отличается. Рассказываем, сколько машин можно освободить от уплаты, как и какие подать документы в налоговую и что будет, если не платить.

Оглавление

Проверка налогов по

Нажимая « Проверить налоги » вы соглашаетесь с политикой конфиденциальности и принимаете пользовательское соглашение.

Какая семья считается многодетной

Федерального закона, в котором бы говорилось, какая семья признается многодетной, нет. Каждый регион сам решает, сколько детей должно родиться, чтобы семье дали этот статус. Чаще всего — это три ребенка, как, например, в Нижнем Новгороде и Челябинске.

Чтобы местные власти признали семью многодетной, необходимо обратиться МФЦ или в местное управление соцзащиты с заявлением о выдаче удостоверения многодетной семьи. Можете использовать образец обращения в управление соцзащиты населения Москвы, он подойдет для других регионов.

К заявлению приложите:

Москвичи могут подать документы через сайт Mos.ru. Сроки готовности документа в Москве — сутки, в других городах — до 10 рабочих дней.

Семья теряет статус многодетности, если, например, один из трех детей поступил в государственное военное училище. В таких учебных заведениях ученика всем необходимым обеспечивает государство.

Есть ли освобождение от транспортного налога для многодетных

Федеральный уровень. Федеральных льгот по уплате транспортного налога для многодетных семей нет, только региональные.

Региональный уровень. В каждом регионе свой закон о транспортном налоге — условия отличаются. Например, в Свердловской области многодетным можно не платить налог, если машина мощностью от 100 до 150 л. с. А в Москве мощность увеличили до 200 л. с.

Какая льгота на транспортный налог для многодетных семей

Вид и размер льготы один — полное освобождение от уплаты транспортного налога. Только в двух регионах льгот нет — Башкортостан и Татарстан. А в Нижнем Новгороде льгота — 50%. В остальных регионах есть нюансы. Например, в Омской области от уплаты налога освободят только многодетную мать, награжденную медалью «Материнская слава» за пятерых детей.

На какие еще транспортные средства можно получить льготу

Мотоцикл. В Омской области льготу можно получить на мотоцикл или мотороллер без ограничения по мощности. Для машин ограничение — 200 л. с.

Грузовик. В Свердловской области можно получить льготу по транспортному налогу на грузовик мощностью до 150 л. с. или мотоцикл до 36 л. с.

Сельхозтехника. В Самарской области можно не платить налог за самоходный транспорт мощностью до 100 л. с. Это, например, популярный в сельском хозяйстве трактор МТЗ-80 «Беларус».

На какие машины можно получить льготный налог

У всех регионов есть общий признак — льготу может получить только один родитель и только на один автомобиль. Это значит, что если в семье две машины, оформить освобождение от уплаты налога можно только на одну.

Условие во всех регионах — мощность в среднем до 150 л. с. Есть исключения: в Челябинской области — до 180 л. с., в Москве — до 200 л. с.

Таблица льгот по регионам

| Город | Размер льготы | Мощность легкового | Другой транспорт |

| авто, л. с. | |||

| Москва | 100% | 200 | льгот нет |

| Санкт-Петербург | 100% | 150 | грузовики до 150 |

| Новосибирск | 100% | 150 | мотоциклы, грузовики до 150 и самоходные ТС любой мощности |

| Екатеринбург | 100% | 150 | мотоцикл до 36 и грузовики до 150 |

| Нижний Новгород | 50% | не ограничена | автобус до 20 мест |

| Казань | льгот нет | — | — |

| Челябинск | 100% | 180 | мотоцикл до 36 |

| Омск | 100% | 200 | мотоцикл любой мощности |

| Самара | 100% | 110 | автобусы до 150 |

| Ростов-на-Дону | 100% | не ограничена | мотоцикл любой мощности |

| Уфа | льгот нет | — | — |

| Красноярск | 90% | 150 | мотоциклы до 40, самоходные ТС любой мощности, снегоходы, мотосани до 50, катера до 100 |

| Воронеж | 100% | 150 | самоходные ТС до 100 |

| Пермь | 100% | 150 | автобусы до 200, грузовики до 150 и самоходные ТС любой мощности |

| Волгоград | 100% | 150 | грузовики до 150 |

| Краснодар | 100% | не ограничена | мотоциклы любой мощности |

Как рассчитать налог на машину для многодетных

Разберем на примере города, где платить налог обязательно — Казань.

Предположим, что у вас Киа Рио мощностью 123 л. с. Ставка налога в Татарстане за каждую лошадиную силу при мощности от 100 до 150 л. с. — 35 рублей.

35 × 123 = 4 305 рублей

Такой налог необходимо будет заплатить за год владения этой машиной.

Если по закону многодетная семья в вашем регионе освобождена от уплаты, ничего считать не потребуется. Подайте в налоговую заявление и не платите.

Как оформить льготу на транспортный налог

После того как вы получили удостоверение многодетной семьи, необходимо обратиться в налоговую для оформления льготы. Вот пошаговый план.

Узнайте, на какой транспорт дают льготу. Обратитесь в управление соцзащиты населения вашего города или воспользуйтесь таблицей выше — там все ссылки на региональные законы крупных городов и их областей.

Соберите документы. Вам понадобятся:

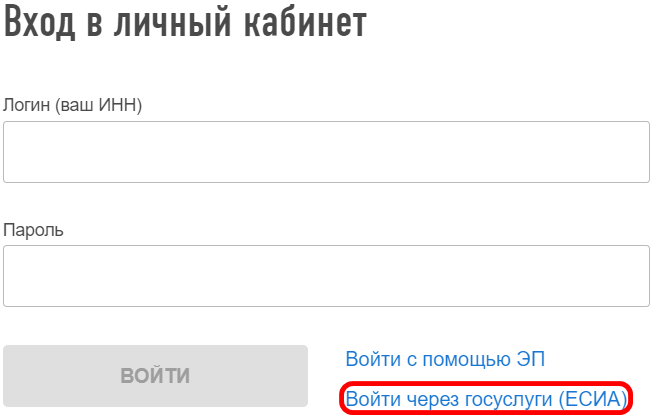

Напишите и отправьте заявление. Удобнее всего — с помощью личного кабинета на сайте налоговой службы. Войти можно через учетную запись Госуслуг.

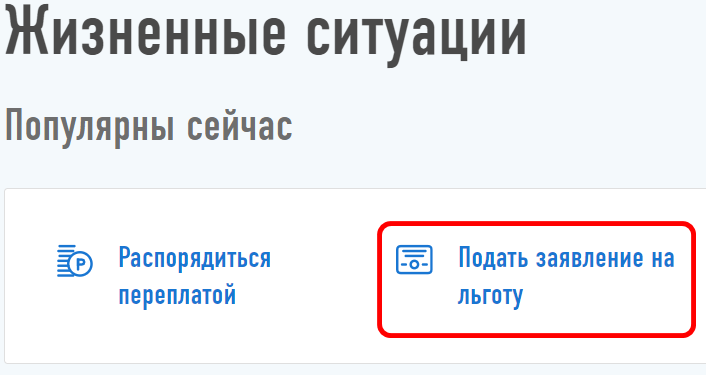

В личном кабинете жмите на кнопку «Жизненные ситуации», потом «Подать заявление на льготу».

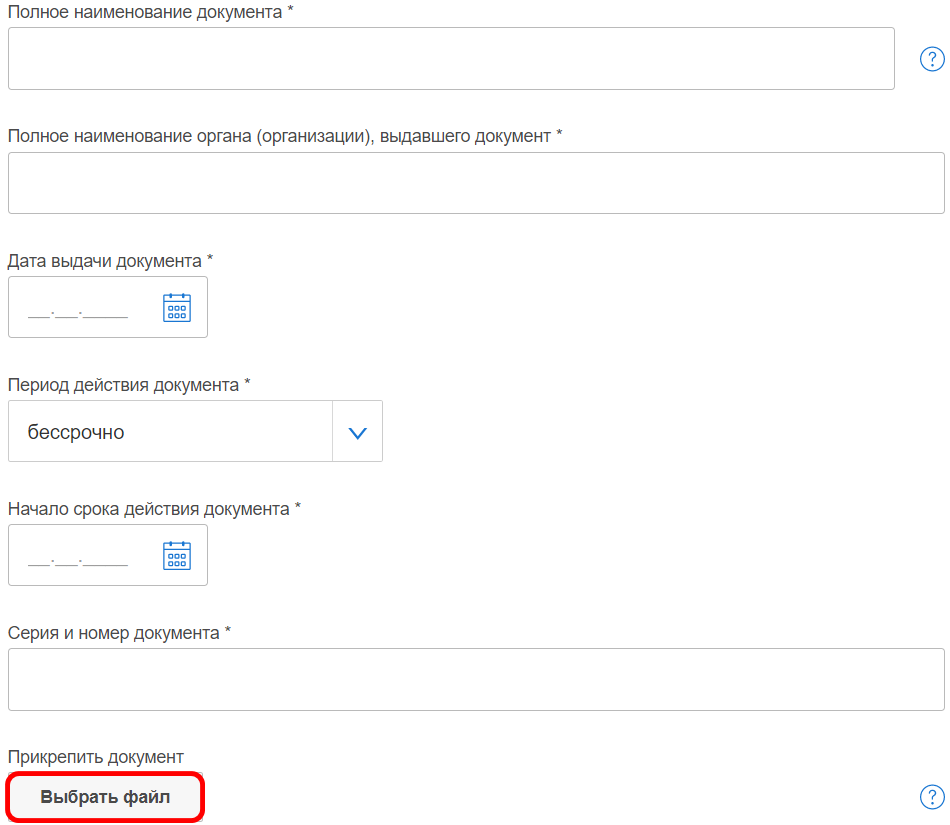

Когда заполните всю информацию, прикрепите скан удостоверения о многодетности — инспектору не придется делать запрос в соцзащиту, и решение о льготе он примет быстрее.

Если нет возможности отправить заявление через сайт службы, скачайте, распечатайте и заполните форму от руки. После этого направьте документ в налоговую одним из трех способов:

Документ рассмотрят не дольше чем за месяц.

Сроки уплаты транспортного налога

Транспортный налог по закону необходимо уплатить до 1 декабря года, следующего за истекшим налоговым периодом. Например, за 2020 год — до 1 декабря 2021 года. Если до этого дня не получали уведомления, позвоните в ФНС. Если документ не пришел, это не значит, что налог уплачивать не нужно — инспектор или программа могли ошибиться.

Что если не оплатить

Насчитают пени. Если не заплатить в срок, уже на следующий день налоговая начнет считать пени — 1/300 ставки ЦБ. Например, при налоге в 4500 рублей расчет месячной задолженности будет таким.

4500 × 1/300 × 4,5% × 30 = 20,2 рублей

Деньги спишут со счета. Если за три месяца по истечении срока не заплатить, налоговая направит требование об уплате. С момента получения у плательщика есть 8 дней на оплату. Если плательщик не гасит задолженность еще два месяца, ФНС направит дело в суд. Там без вызова неплательщика на заседание примут решение о списании долга с банковского счета. После этого дело направят в службу судебных приставов — они потребуют от банка списать деньги. Банк обязан будет исполнить постановление. Если денег на счете не хватит, банк направит недостающий остаток, как только деньги появятся на счете.

Если скрыть факт владения машиной и налоговый инспектор об этой узнает — налог платить заставят да еще прибавят 20% сверху.

Как вовремя получать уведомления о налоговой задолженности

Чтобы не пропустить уведомление о налоге, подпишитесь на них на сайте «Автоналогов». Для этого введите свой ИНН и адрес электронной почты.