можно ли вернуть деньги за платные роды по декларации

Налоговый вычет за роды. Возврат налога за роды по контракту

Роды по контракту могут стоить недешево, поэтому молодые родители задумываются о возврате налога за платные медицинские услуги — об оформлении налогового вычета за роды. Какие документы нужны, сколько можно вернуть, как получить вычет жене и/или мужу, как на сумму налогового вычета влияет то, какие роды были (например, кесарево сечение), расскажем далее.

Можно ли вернуть налог за платные роды

Налоговым кодексом РФ предусмотрено получение социальных вычетов на обучение и лечение, ДМС, приобретение медикаментов, страхование жизни. Т.е. по закону Вы имеете право оформить возврат подоходного налога за роды.

Налоговый вычет по родам по контракту: условия получения

Сколько денег можно вернуть, получив налоговый вычет на платные роды

Чтобы определить сумму налогового вычета за роды, необходимо знать, являются ли роды дорогостоящим лечением.

Роды — это дорогостоящее лечение или нет

В настоящий момент в действующем с 2021 года Перечне дорогостоящих видов лечения медицинская помощь в период родов прямо не указывается.

До 2021 года в Перечень дорогостоящих видов лечения был включен пункт 20 «Комбинированное лечение состояний, связанных с осложненным течением беременности, родов и послеродового периода» (не каждые роды относились к дорогостоящему лечению). Так, в справке об оплате медицинских услуг за роды через кесарево сечение до 2021 года указывался код услуги 2 (дорогостоящее лечение).

Налоговый вычет по родам по контракту: срок давности

Вы можете оформить возврат налога за роды, оплаченные в течение 3 последних лет. Например, в 2021 году Вы можете вернуть 13 процентов за роды, оплаченные в 2018, 2019, 2020 году.

Можно ли получить налоговый вычет за роды в декрете

Если у женщины был доход, облагаемый по ставке 13 % в тот год, в котором оплачивались роды, то она сама сможет оформить возмещение НДФЛ. Но, если женщина не работала, ушла в декрет и доходов за этот год у нее не было, то оформлением налогового вычета за роды по контракту за жену может заняться муж. Подробнее об этом расскажем чуть ниже.

Как получить налоговый вычет за платные роды

Налоговый вычет за роды: документы

Инспектор может запросить копию паспорта, ИНН налогоплательщика, а также оригиналы некоторых документов для налогового вычета за роды.

Срок подачи документов на налоговый вычет за роды по контракту

При получении налогового вычета с контракта на роды через налоговую инспекцию документы подаются по окончании года, в котором были произведены расходы. На срок подачи документов влияет то, когда были оплачены роды, а также необходимость декларирования доходов. После камеральной проверки, максимальный срок которой составляет 3 месяца, дается месяц на перечисление денег. Подробнее о сроке возврата денег здесь.

Налоговый вычет за платные роды мужу

Можно ли получить налоговый вычет за роды мужу? Да, согласно закону налогоплательщик имеет право оформить возврат налога за медицинские услуги, оказанные некоторым его родственникам и членам семьи, например, родителям, детям, супругу. Поэтому муж имеет возможность оформить налоговый вычет за роды по контракту за жену. Какие документы нужны в этом случае? Необходимо кроме прочих документов на возврат налога за роды предоставить копию свидетельства о браке (т.к. оформить налоговый вычет на роды по контракту на мужа, возможно только в случае официально зарегистрированного брака на момент оплаты).

Как получить налоговый вычет за роды мужу, если договор оформлен на жену

Согласно Письму Минфина РФ от 12 мая 2014г. N 03-04-05/22028 налогоплательщик вправе претендовать на получение социального налогового вычета по расходам на лечение супруги (супруга) независимо от того, что документы (договор с лечебным учреждением и платежные документы) оформлены на имя другого супруга.

Можно ли получить вычет за роды и жене и мужу

Да, так можно поступить при недостаточности доходов одного из супругов или в случае превышения расходов на роды установленного предела в 120000 руб. Подробности в этой статье.

Налоговый вычет за роды по контракту за дочь

Родители имеют право оформить возврат налога за медицинские услуги, оказанные своему ребенку, если ему не исполнилось 18 лет.

Налоговый вычет за роды для ИП

Если Вы в качестве ИП не платите НДФЛ, и у Вас не было доходов, облагаемых по ставке 13 % в году, в котором оплачивались роды, то оформить налоговый вычет на роды не удастся.

Налоговый вычет на ведение беременности и роды

Если перед родами, Вы платно вели беременность, сдавали анализы, делали УЗИ, КТГ и т.д., то Вы имеете возможность оформить вычет и за эти медицинские услуги.

Декларация 3 НДФЛ за роды

За какие медицинские услуги кроме родов можно получить вычет?

Молодые родители имеют возможность вернуть часть потраченных на рождение ребенка средств, оформив налоговый вычет за роды. Кроме жены получить налоговый вычет по родам по контракту может муж, т.к. имущество, нажитое супругами во время брака, является их совместной собственностью.

Какие вычеты можно получить при оплате медицинских услуг

В 2019 году объем рынка платных медицинских услуг в России составил 846 млрд рублей. Треть расходов на платное лечение приходится на стоматологию.

При оплате обследований и лечения можно вернуть часть денег с помощью социального налогового вычета — до 13% от расходов. Разбираемся, как получить деньги за лечение родственников, оформить рецепт на лекарства, вернуть деньги при оплате ДМС и получить возврат без ограничения с помощью одной цифры.

Общие условия вычета за лечение

Налоговый вычет — это сумма, которую можно вычесть из дохода при расчете НДФЛ. Социальный налоговый вычет за лечение предоставляется в сумме расходов на медицину — то есть платить нужно своими деньгами. За бесплатное лечение по ОМС вычет получить нельзя.

Вычет за лечение можно получить при таких условиях:

Максимальная сумма вычета за обычное лечение — 120 000 Р в год. В этот лимит также входят расходы на обучение за себя, братьев и сестер, пенсионное страхование, оценку квалификации в том же году.

Вычет за свое лечение

Кому. Тем, кто платит НДФЛ и понес расходы на медицинские услуги или лекарства для себя. А также тем, за чье лечение платил супруг.

Сколько. Размер вычета — 120 000 Р в год. При оплате дорогостоящего лечения — без лимита. Вернуть можно 13% от расходов или максимальной суммы вычета. При обычном лечении — до 15 600 Р в год.

можно вернуть за обычное лечение в год

Как. Вычет за свое лечение используется только в том году, когда были расходы на платную медицину. Его можно заявить в декларации — по окончании года. Или через работодателя — на основании уведомления о праве на вычет, в текущем году. Неиспользованный остаток вычета не переносится на следующий год. Зато каждый год лимит считается заново.

Посчитайте, сколько денег можете вернуть вы:

Вычет за лечение супруга

Кому. Тем, кто заплатил за лечение мужа или жены.

Сколько. Вернуть можно до 15 600 Р НДФЛ при оплате обычного лечения и лекарств. И 13% от расходов на дорогостоящее лечение — без ограничения суммы.

Как. Социальный вычет за лечение можно получить не только при оплате своих обследований и лекарств, но и при расходах на медуслуги для мужа или жены. Важно, чтобы брак был официально зарегистрирован. Тогда муж может заплатить за платные роды жены, которая не работает и не платит налог, — и он вернет свой НДФЛ. А жена может заплатить за операцию самозанятого мужа — тогда лечиться будет супруг, а налог вернут ей.

Вычет за лечение родителей и детей

Кому. Тем, кто платил за лечение родственников: своих родителей и детей до 18 лет, в том числе усыновленных и подопечных.

Дети должны быть свои, супругу родителя вычет за лечение не предоставляется. Но если расходы оплатил супруг, с его документами можно заявить свой вычет и вернуть уплаченный НДФЛ. Потому что расходы супруга для этих целей признаются как собственные: бюджет же общий. Но возвращает налог именно родитель, а не его супруг. То есть лечение оплатит муж мамы, а вычет получит мама.

Родители тоже должны быть свои. При оплате зятем лечения тещи вычет может получить ее дочь, жена плательщика, но не сам мужчина.

Сколько. Для расходов на лечение родителей и детей действует тот же общий лимит — 120 000 Р в год. То есть можно вернуть до 15 600 Р НДФЛ. Если лечение дорогостоящее, вычет предоставляется без ограничений — в сумме расходов.

Как. Для возврата налога есть два способа: по декларации в следующем году или у работодателя в текущем. Список документов стандартный, но дополнительно понадобятся документы о родстве: свидетельства о рождении и браке.

Декларацию можно подать в течение трех лет после окончания того года, когда оплачены медицинские расходы. Уведомление для работодателя нужно оформить в текущем году. В следующем оно уже не подойдет: работодатель может предоставлять социальные вычеты только по расходам текущего года.

Вычет за ДМС

Кому. Тем, кто оплатил полис добровольного медицинского страхования, ДМС. А также тем, кому страховку купил работодатель, но удерживает за нее деньги. ДМС можно купить не только для себя, но и для супруга, родителей и детей до 18 лет.

Как. Вычет можно получить за тот год, когда оплачена страховка, даже если срок ее действия приходится на следующий. Если за ДМС полностью платит работодатель, работник не имеет права на вычет, так как это не его расходы. А вот если из его зарплаты удерживают деньги в счет оплаты полиса — например половину суммы, — то эти расходы подойдут для вычета. Но только в той сумме, что на самом деле была удержана в календарном году.

Вычет за ДМС можно получить по декларации или на работе. Нужно, чтобы у страховщика была лицензия, а договор предусматривал оплату исключительно медицинских услуг. У клиники, которая оказывает медицинские услуги, тоже должна быть лицензия.

Вычет за лекарства

Кому. Тем, кто платит за лекарства по назначению врача для себя, супруга, родителей и детей.

Сколько. Плательщики НДФЛ смогут вернуть 13% от стоимости лекарств по чекам из аптеки. Вычет можно получить при покупке только тех лекарств, что указаны в назначениях врача. Максимальная сумма вычета — 120 000 Р за календарный год с учетом других видов расходов в составе социального вычета. Вернуть можно до 15 600 Р НДФЛ.

Оформлять вычет можно с помощью декларации или уведомления для работодателя. При расходах на лекарства для родственников тоже нужны рецепты и чеки, еще понадобятся документы о родстве.

Кристина получит вычет в размере 97 000 Р и вернет 12 610 Р НДФЛ. В состав расходов для вычета войдут все медицинские расходы, кроме 8000 Р за лекарства без рецепта.

Вычет за дорогостоящее лечение

Но супруги могут распределить такие расходы между собой, кто бы из них ни платил. Со свидетельством о браке справка на любого из супругов подойдет им обоим, достаточно написать заявление о распределении расходов.

Как. Дорогостоящее лечение — не то, что стоит много денег, а то, что упоминается в перечне правительства. Например, там указаны пластические операции, протезирование и ЭКО.

Проверяйте, что за документ вам оформили. Если клиника указала не тот код, просите переделать справку. Правда, из-за неграмотности сотрудников это может затянуться. А с 2021 года перечень медицинских услуг для вычета вообще изменится.

Если есть справка с нужным кодом, вычет оформляется как обычно — по декларации или через работодателя. При оплате лечения родственников нужны документы о родстве.

Бывает, что дорогостоящее лечение бесплатное — по ОМС. Но материалы для него — за счет пациента. Тогда можно вернуть налог со стоимости этих материалов, тоже без ограничений по сумме.

Вычет за страхование жизни

Кому. Тем, кто заключает договор добровольного страхования жизни на срок не менее пяти лет. Например, это может быть накопительное или инвестиционное страхование жизни, а вот полис на случай смерти от несчастного случая или болезни не подойдет. Договор должен быть заключен в свою пользу или в пользу супруга, родителей и детей. Если выгодоприобретатель — банк-кредитор, то вычета нет.

При оплате страховки можно вернуть до 15 600 Р НДФЛ за календарный год — и так ежегодно, пока есть взносы. Но если договор расторгнут раньше пяти лет, налог придется вернуть в бюджет.

Как. Страховку нужно приобретать только у организации с лицензией. В состав вычета включаются только уплаченные за год взносы. Оформить его можно по декларации в следующем году или у работодателя. Но при возврате налога в текущем году нужно, чтобы работодатель удерживал взносы из зарплаты — по заявлению работника.

Еще со страховыми взносами есть такой нюанс: они не только позволяют получить вычет, но и защищают деньги от раздела при разводе. Взносы не делятся.

Вычет за медуслуги для ИП и самозанятых

Кому. ИП и самозанятым на спецрежимах, если они получают доход, облагаемый НДФЛ, и платят за лечение.

Сколько. Можно вернуть до 15 600 Р в год и 13% от расходов на дорогостоящее лечение, но не больше того НДФЛ, что удержан или начислен с облагаемых им доходов в том же календарном году.

Как. ИП на УСН или патенте, а также самозанятые на НПД не платят налог на доходы физических лиц. Поэтому вернуть тот налог, что они платят на своих спецрежимах, с помощью вычетов нельзя. Но у предпринимателей может появиться доход, который облагается именно НДФЛ. Например, при продаже квартиры, получении подарка не от близкого родственника или вознаграждения по гражданско-правовому договору. Тогда доходы можно уменьшить на вычет за лечение. НДФЛ уменьшится, или переплату вернут на счет.

Оформлять вычеты ИП и самозанятые могут только по декларации, по окончании года. В декларации 3-НДФЛ нужно указать только те доходы, что облагаются НДФЛ.

Как получить налоговый вычет на роды по контракту

Налоговый вычет на роды по контракту – это обычный социальный налоговый вычет, возможность вернуть часть денег в семейный бюджет. Но для возврата денег нужно соблюсти ряд условий и предусмотреть пару хитростей. Разберемся, как правильно все оформить.

Кто может получить налоговый вычет за роды по контракту и ведение беременности?

Появление малыша на свет — это волнительный момент, о котором будущие мамочки начинают беспокоиться заранее. Нередко беременность, как и само появление малыша на свет, ведется в платных медицинских центрах, так как государственные учреждения не всегда способны предоставить необходимый спектр услуг и уровень обслуживания.

Россиянам предоставлен самостоятельный выбор медицинской компании, в которой ребенок появится на свет. Будущая мама вправе обратиться за услугами в любое учреждение. Но получить налоговый вычет на платные роды получится не в каждой организации. Необходимо соблюсти определенные условия.

Кто вправе получить возврат НДФЛ за платные роды? Нужно соблюсти важные условия:

Вычет на платные роды — это один из видов социального налогового вычета, регламентированного пунктом 3 статьи 219 НК РФ, это попросту льгота на лечение. Поэтому в сумму льготы разрешено включить не только фактическую оплату родов, но и все сопроводительные процедуры по ведению беременности. Например, УЗИ, клинические анализы, гормональная терапия, пребывание в стационаре на период сохранения беременности и многое другое. Главное, чтобы все расходы были подтверждены документально и условия были соблюдены.

Кто получит – муж или жена?

Оформить налоговый вычет за платные роды может не только мама, но и ее законный супруг. Важно соблюсти формальности при оформлении документации: в договоре и платежных документах обязательно указать именно того гражданина, который занимается возвратом.

Не облагаются налогом на доходы физических лиц следующие выплаты в пользу мамочек:

Поэтому женщине часто проблематично вернуть НДФЛ в полном объеме — вычет на платные роды не к чему применить.

Совет. Перед заключением договора и оплатой медицинских услуг оцените финансовые возможности каждого из супругов, сравните доходы мужа и жены за год, в котором планируются роды. Учитывайте весь период. Например, рожая в марте, вряд ли женщина приступит к работе до конца года. В то время как муж планирует работать и обеспечивать семью круглый год. В таком случае выгоднее оформлять договор и платежные документы на мужа, чтобы вернуть НДФЛ в максимальном размере.

Пример оформления, как вернуть деньги за платные роды с зарплаты мужа: платит муж, а лечится жена. В таком случае заказчик в договоре — муж, а пациент — жена. В чеках, справках об оплате плательщик — муж. Это важно! Иначе ФНС откажет в возврате.

Допустимо разделить расходы между супругами: часть оплатит мамочка, а часть — ее супруг. В таком случае размер льготы удваивается.

Размер вычета за платные роды

Максимальная сумма социального налогового вычета — 120 000 рублей в год. В эту сумму входит оплата обучения, лечения и благотворительности. Например, если вы оплатили 100 000 рублей за свое обучение и 50 000 рублей — за лечение, то размер вычета все равно равен 120 000 рублей.

Вернут не все 120 000, а только 13 % от этой суммы. То есть 15 600 рублей. Но только при условии, что вы совершили расходы на 120 000 рублей и подтвердили их документально.

Есть исключения. Дорогостоящее лечение не имеет ограничений по льготе. Например, если роды прошли с осложнениями и были проведены особые медицинские процедуры (оперативное вмешательство, реанимационные процедуры, прочее), то их стоимость включается в вычет в полном объеме, без ограничения в 120 000 рублей. Перечень медицинских услуг, отнесенных к дорогостоящим, закреплен Постановлением Правительства № 201 от 19.03.2001. Дорогостоящие процедуры отражаются под кодом «2» в справке об оплате медицинских услуг.

В отчетном году гражданин оплатил обучение в сумме 100 000 рублей, лечение на сумму 30 000 рублей. Оплатил операцию на сумму 200 000 рублей (дорогостоящую). Итого 330 000 рублей.

Вернуть получится 13 % со 120 000 (обучение + лечение) и полностью 13 % с 200 000, так как операция дорогостоящая. Итого 41 600 рублей (15 600 + 26 000). А вот остаток в 10 000 рублей перенести на следующий год нельзя. Поэтому необходимо заранее спланировать и разделить расходы между супругами. Например, оплату лечения в 30 000 оформить на мужа.

Подведем итог: можно ли вернуть НДФЛ за платные роды? Можно, в размере фактически понесенных затрат, но не более 120 000 рублей в год. При условии, что медуслуги не относятся к дорогостоящим.

Что входит в сумму вычета:

Включить в вычет за платные роды разрешается любые расходы, связанные с лечением, беременностью и родовой деятельностью.

Сколько раз получают вычет

По нормам законодательства налоговый вычет за платные роды допускается получить неограниченное количество раз. Оформляйте возврат хоть ежегодно. Главное, чтобы все условия, требования и сроки были соблюдены.

Например, если семья в 2018 году родила первого ребенка, в 2019 — второго и в 2020 — третьего, то получить вычет за платные роды она сможет за каждый случай. Но не более 120 000 рублей в год при условии, что роды проходили без осложнений. В такой ситуации желательно оформлять документы на супруга, так как женщина переходит из декрета в декрет, и у нее отсутствуют налогооблагаемые доходы. То есть возвращать по факту нечего.

Какие документы собрать

Для получения налогового вычета за платные роды подготовьте следующую документацию:

Обращайте особое внимание на заполнение чеков, справок и квитанций на оплату. Плательщиком должен выступать тот человек, который указан в договоре в качестве заказчика, и тот, кто претендует на возврат НДФЛ.

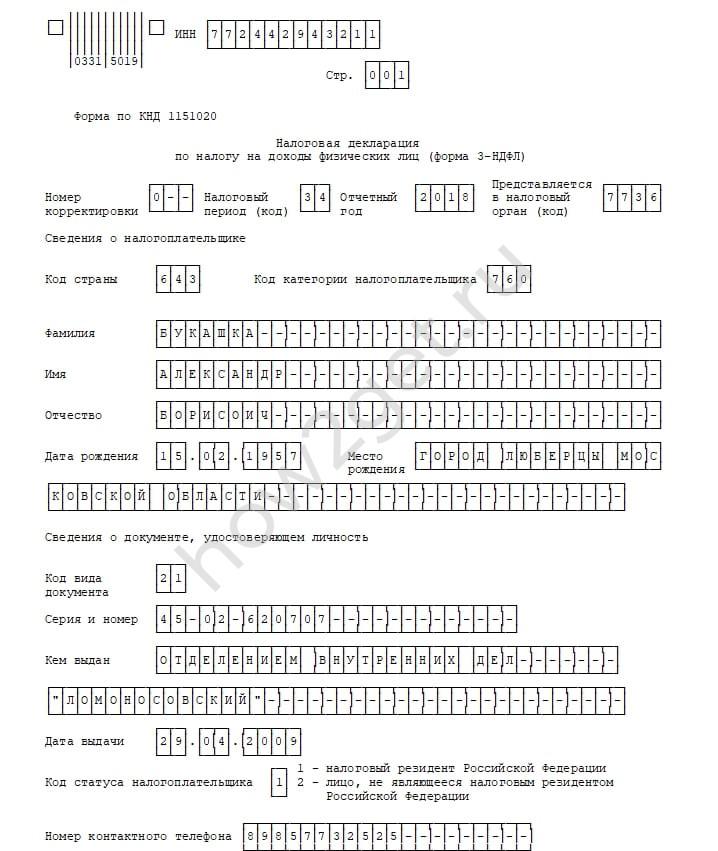

Как заполнить декларацию 3-НДФЛ

Для возврата налога за 2019 или 2018 год используйте бланк налоговой декларации, утвержденный Приказом ФНС России от 03.10.2018 № ММВ-7-11/569@. Для оформления документов за 2021 год форму декларации берите уже новую — ее утвердили Приказом ФНС России от 28.08.2020 № ЕД-7-11/615@. Если требуется вернуть НДФЛ за более ранние периоды, то придется использовать бланк, соответствующий отчетному периоду. Например, возвращая налоги за 2017 год, заполняйте бланк, действовавший в 2017 году.

Для возврата НДФЛ за платные роды (лечение) заполните:

Титульный лист и разделы № 1 и № 2 заполняются всеми налогоплательщиками, независимо от причин и условий заполнения отчетности.

Начните заполнение с приложения № 1. Здесь укажите информацию обо всех доходах, полученных за отчетный период. Информацию вносите на основании справки 2-НДФЛ.

Затем заполните приложение № 5 — расчет социального вычета на лечение. Информацию вносите на основании сведений из справки 2-НДФЛ.

На основании данных приложений № 1 и № 5 составьте разделы № 1 и № 2, затем заполните титульный лист. Подробная инструкция по заполнению

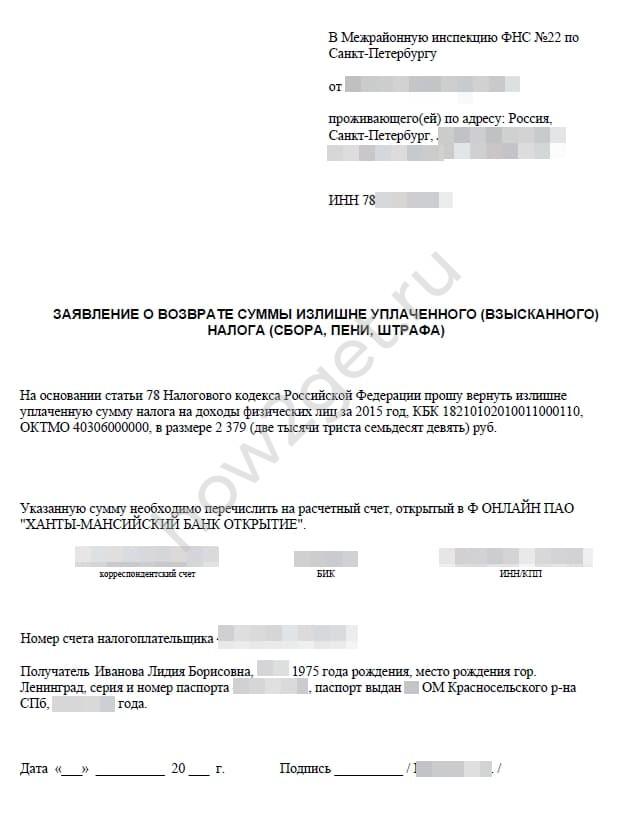

Образец заявления на вычет

Как заполнить декларацию 3-НДФЛ на вычет за платные роды в 2021 году, образец

Сроки подачи на вычет

Единый срок подачи документов на возврат НДФЛ в ИФНС — до 30 апреля года, следующего за отчетным периодом. Но если вы подаете декларацию только для получения возврата, то соблюдать срок не обязательно.

Подайте документы в ИФНС в любое время. Но не позднее трех лет после окончания календарного года, в котором возникло право на льготу. Например, если вы оплатили роды в 2020 году, то можете обратиться в ИФНС в любое время, но не позднее 31.12.2023.

Сроки получения вычета

Федеральная инспекция рассматривает документы в течение 3 календарных месяцев с момента их получения. Только потом она вынесет решение о возмещении НДФЛ или об отказе.

Если принято положительное решение и вместе с пакетом документов гражданин подал заявление на возврат налога, то деньги поступят через месяц после принятия решения. Но заявление можно подать и после положительного заключения от ИФНС. В таком случае срок зачисления денежных средств равен одному месяцу, но исчисляется он с момента подачи заявления на возврат.

Куда обращаться за вычетом

Вернуть деньги можно двумя способами: через ИФНС или напрямую — у работодателя. Но собирать подтверждающие документы и обращаться в инспекцию придется в обоих случаях.

В ИФНС обращайтесь только после окончания года, в котором вы совершили оплату лечения. Подать документы допускается лично, почтой или электронно (сайт ФНС или «Госуслуги»). Также оформить вычет получится в МФЦ. Обязательно подготовьте декларацию 3-НДФЛ.

У работодателя деньги вернут раньше, не дожидаясь конца года.

Алгоритм действий един. Сначала подготовьте документы, обратитесь в ИФНС. Получите решение о возврате или уведомление для работодателя.

Почему могут отказать

Причин для отказа много. Основные ошибки:

Если вам отказали в возмещении денег из бюджета, отчаиваться не стоит. Внимательно изучите причину отказа, исправьте ошибки и обратитесь повторно.

Об авторе статьи

Автор статей в интернет-СМИ по бухгалтерии, налогам, кадровым вопросам.

Как получить налоговый вычет за платные роды

Сколько это денег и какие нужны документы

В 2017 году я заключила договор на платные роды. По нему я рожала с личным врачом и лежала в индивидуальной послеродовой палате.

Я хотела сразу оформить налоговый вычет, но с маленьким ребенком было не до бумажек. Я собралась в ФНС только в 2020 году, когда закончилось пособие по уходу за ребенком.

Расскажу, кому положен такой вычет, как я собирала документы и сколько ждала деньги. И посоветую, как получить выплату больше максимальной.

Сколько стоят роды по контракту

Роддома бывают государственные и частные. В государственных можно рожать по ОМС, ДМС или по платному контракту с самим роддомом. В частных по ОМС не рожают.

По ОМС скорая повезет вас со схватками в ближайший роддом. А по контракту вы сами поедете в тот, с которым его заключили.

Стоимость родов зависит от роддома, квалификации врача, присутствия личной акушерки или психолога, удобств в палате и много чего еще.

Роды по контракту бывают с дежурной бригадой или с личным врачом. Если выбираете первый вариант, ребенка примут доктор и акушерки, которые дежурят в момент вашего приезда. В процессе родов могут поменяться 2—3 бригады.

Р дешевле, чем с персональным врачом. А за личную акушерку придется доплатить 29 500 Р » loading=»lazy» data-bordered=»true»>

Р » loading=»lazy» data-bordered=»true»>

Я выбрала государственный роддом № 3 рядом с домом. Хотела заключить контракт с ним напрямую, но это можно было сделать только через страховую компанию. Пришлось купить специальный полис ДМС для рожающих.

стоят роды с личным врачом по полису ДМС

Условия для оформления вычета

Вычеты за медицинскую помощь, оплату лекарств и договоров ДМС — это разновидности социального налогового вычета. Роды относятся к медицинской помощи, но я рожала по ДМС, поэтому и вычет возвращала за оплату полиса.

Оформить вычет можно только за роды в российском роддоме и только если у него есть действующая лицензия на медицинскую деятельность. У государственных роддомов она есть всегда. А лицензии частных проверяйте на сайте Росздравнадзора в разделе «Электронные сервисы / Единый реестр лицензий».

Если роды по ДМС, как у меня, то у страховой компании должна быть лицензия на страховую деятельность и оплату медицинских услуг. Уточнить, с какими страховыми работает роддом, можно в отделении платных услуг или на сайте роддома.

Я заключила договор с компанией, которая официально работала с моим роддомом, и в лицензии была уверена. Но на всякий случай проверила ее в Едином государственном реестре субъектов страхового дела на сайте Банка России.

Чтобы оформить вычет на себя, в год заключения контракта роженица должна хотя бы пару месяцев поработать официально. То есть чтобы с ее зарплаты шли отчисления по НДФЛ. Так было у меня: в 2017 году я работала с января по май.

Бывает, что женщина ушла на больничный по беременности и родам в декабре, а контракт на роды заключила в январе следующего года. То есть в год заключения контракта не платила НДФЛ. Тогда вычет может оформить ее муж, отец ребенка. Даже если договор с роддомом и все платежные документы оформлены на женщину. Главное, чтобы брак был зарегистрирован.

Сколько денег вернут

Как получить больше

Я узнала, как получить вычет больше положенных 15 600 Р : это пригодится, если соберусь рожать второго ребенка.

Когда подавать на вычет

Налоговый вычет за платные роды можно оформить в течение 3 лет после года заключения контракта. Я заключила контракт с роддомом в 2017 году и могла оформить вычет в 2018, 2019 и 2020 годах. Но в первые 2 года у меня не было времени, а в 2020 году я все-таки подала документы и получила деньги. В 2021 году было бы уже поздно.

Декларацию 3-НДФЛ на вычет за лечение ФНС принимает весь год. Срок до 30 апреля — для тех, кто одновременно отчитывается о доходах. Например, от продажи квартиры, выигрыша в лотерею или дохода из зарубежных источников.

Какие нужны документы

Для получения вычета я предоставила в ИФНС документы. Они доказывали мои расходы и то, что я платила НДФЛ. Я могла подать заявление на вычет через личный кабинет налогоплательщика, но моя учетная запись не была активирована. Пришлось идти в налоговую. Вот что мне понадобилось, кроме паспорта.

Заявление на возврат НДФЛ. С 2021 года заявление подается в составе декларации или потом — на ваш выбор. Я получала вычет раньше, поэтому заявление на возврат писала отдельно. Бланк мне дали в налоговой. В нем я указала номер своего счета и банковские реквизиты. В личном кабинете налогоплательщика вместо заявления нужно заполнить форму.

Справка о доходах по форме 2-НДФЛ. Я взяла ее в бухгалтерии на работе. В ней были сведения о моих доходах за 2017 год. В личном кабинете налогоплательщика они подгружаются автоматически.

Копия платежных документов за договор ДМС: квитанции на получение страховой премии и чека. Если бы контракт был с роддомом, нужна была бы только копия чека.

Справка о приобретении договора ДМС. Я заказала ее по телефону в страховой компании и забрала через 2 дня. В роддоме вместо нее дали бы справку об оказании платных услуг.

Копия договора ДМС. Если бы я заключила контракт напрямую с роддомом, сделала бы его копию.