можно ли вернуть проценты по ипотеке созаемщику

Может ли созаемщик по ипотеке получить налоговый вычет

Созаемщик, подписывая договор ипотечного кредитования, не только берет на себя солидарную ответственность с основным заемщиком, но и наделяется определенными правами. Они позволяют ему претендовать на кредитуемую недвижимость и получить при необходимости налоговый вычет по ипотеке. Разберемся, как доверенному лицу вернуть деньги, какие документы для этого необходимы и какие пошаговые действия требуется выполнить для оформления возврата налогов.

Для начала стоит понять, в каких случаях созаемщик по ипотеке может получить вычет. По законодательству привлеченная к кредитному договору сторона вправе на денежный возврат, если соблюдены следующие условия:

покупаемая в ипотеку недвижимость или ее доля оформлена в собственность на созаемщика, в том числе супруга или супругу (в противном случае налоговый вычет не положен, даже при полной выплате им задолженности);

имеются документы, подтверждающие уплату налогов и расходы на погашение ипотечного кредита;

ранее не было использовано право на налоговый вычет (воспользоваться им можно только один раз);

Для получения положенных денег созаемщиком, как и титульным заемщиком, обязательно выполнение всех этих условий.

Варианты оформления налогового вычета по ипотеке

При приобретении квартиры с помощью ипотеки созаемщики могут воспользоваться одним из двух вариантов возврата подоходного налога: с покупки и с процентов по кредиту.

В первом случае, приобретая недвижимость, участники сделки могут получить 13% от 2 млн руб. Если стоимость жилья ниже, то неиспользованной частью вычета можно воспользоваться в дальнейшем при приобретении другого жилого объекта.

С процентов по ипотечному кредиту созаемщик может получить 13% от 3 млн руб. Особенность этого варианта в том, что выплата производится разово. Неиспользованная часть не переносится на следующую сделку.

Документы для возврата подоходного налога

Для получения налогового вычета, созаемщику необходимо предоставить в отделение ФНС пакет следующих документов:

выписку из ЕГРН для подтверждения факта приобретения объекта или его доли;

справку 2-НДФЛ за отчетный период для подтверждения уплаты налогов;

выписку из банка о внесенных платежах по обслуживанию ипотечного долга;

при наличии свидетельство о браке;

Более полный список вы можете получить, воспользовавшись консультацией менеджеров ФНС.

Пошаговая инструкция по возврату подоходного налога

После сбора документов созаемщик должен подать заявление на возврат налога. Образец содержит ФИО заявителя, ИНН, место проживания, период, за который оформляется вычет, рассчитанная сумма, реквизиты для перечисления средств и т. д. Более детальную информацию рекомендуется уточнить в отделении ФНС, поскольку на данный момент регламентированная форма заявки отсутствует.

Как супругам выгоднее получать налоговый вычет — вместе или раздельно?

О возврате НДФЛ за покупку квартиры и уплаченные проценты по ипотеке знают почти все, но не все ориентируются в тонкостях получения вычета. Если супруги вместе получают возврат налога за квартиру, то быстрее выберут причитающуюся сумму. Однако вычет по ипотечным процентам лучше совместно не получать — так можно потерять крупную сумму. Рассказываем, как работает схема.

Купил квартиру — не забудь получить вычет. Фото: kuban-mama.ru

Совместный возврат налога за покупку недвижимости

Заявлять возврат налога выгоднее обоим супругам по нескольким причинам.

1. Деньги возвращаются быстрее

Среднероссийские зарплаты невысоки. Чтобы получить максимальную сумму вычета 260 000 рублей, надо потратить несколько лет.

Посчитаем. Иван Иванович зарабатывает 40 000 рублей в месяц. Значит, ежегодно он уплачивает в бюджет около 62 500 рублей НДФЛ. На возврат всей суммы вычета он потратит примерно 4 года.

Допустим, у Иван Ивановича есть жена Ольга Ивановна. Она тоже имеет право на вычет. Если её зарплата составляет 40 000 рублей, то семья ежегодно в виде вычета будет получать 125 000 рублей, а полную сумму возврата они выберут за 2 года.

Если вы не хотите ждать для получения вычета следующего года, то ускорить возврат НДФЛ можно, подав заявление через работодателя. Как это сделать, мы писали в статье «Самый быстрый способ получить налоговый вычет».

2. Сумма вычета увеличится в два раза

Лимит в 260 000 рублей устанавливается на каждого супруга в отдельности, поэтому при покупке жиля стоимостью более 4 000 000 рублей семья получает в виде возврата НДФЛ 520 000 рублей.

Как это происходит, покажем на примерах.

Квартира стоит 2 000 000 рублей.

Максимум, что можно с неё получить — 260 000 рублей, это может сделать один из супругов. Совместный вычет лишь ускорит получение денег.

Квартира стоит 3 000 000 рублей.

Максимум по возврату — 390 000 рублей. Однако получить его можно только совместно, поскольку сумма превышает индивидуальное ограничение по вычету. Разделить возвращаемую сумму между супругами можно в любых пропорциях — пополам или 260 000 на мужа, 130 000 на жену. Зависит от дохода каждого и будущих планов.

Квартира стоит 4 000 000 рублей.

Максимум по возврату — 520 000 рублей. Его тоже можно получить только совместно с супругом. Каждый выберет при этом свой лимит.

Никаких опасностей при получении совместного вычета за покупку квартиры нет. Если один из супругов не использует весь лимит, то остаток перенесётся на следующий объект недвижимости.

Например, супруги купили квартиру за 3 000 000 рублей. Муж получил полный вычет 260 000 рублей, а жена часть вычета — 140 000 рублей. Возврат за следующую квартиру может получить только жена. Сумма — 120 000 рублей.

Подвох при получении вычета за квартиру

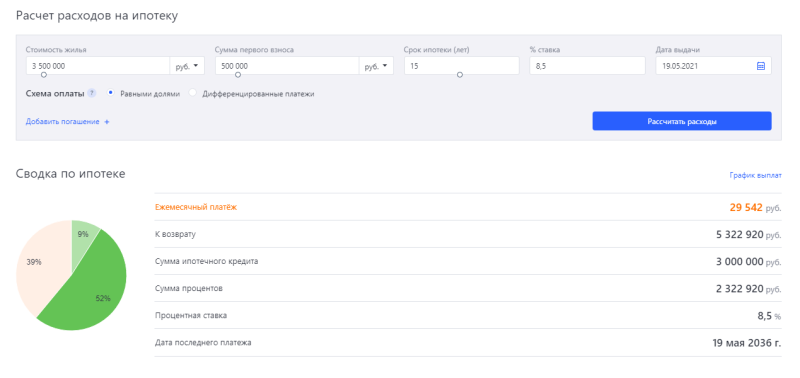

Например, Иван Иванович и Ольга Ивановна купили квартиру за 3 500 000 рублей. При процентной ставке 8,5% переплата за 15 лет составит примерно 2 300 000 рублей. Возврат налога — 299 000 рублей.

Оба супруга заявили вычет по процентам. Муж получил 199 000 рублей, жена — 100 000 рублей.

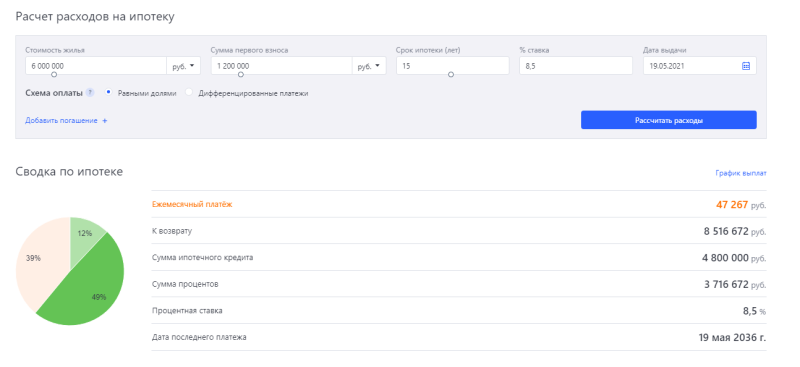

Спустя время они решили поменять жильё на более просторное — купили квартиру стоимостью 6 000 000 рублей.

Переплата по ипотеке — 3 700 000 рублей. Однако ни один из супругов не получает вычет, потому что право уже израсходовано.

Если бы они в первом случае делали возврат НДФЛ только на мужа, а во втором — на жену, то в семейный бюджет вернулось бы 689 000 рублей. А так они получили только 299 000 рублей.

Как получить налоговый вычет созаемщику по ипотеке?

Созаемщик по ипотечному договору обладает теми же правами и обязанностями, что и основной заемщик. Также он имеет право в определенных случаях на налоговый вычет с покупки квартиры, с процентов по ипотеке. Как получить деньги, какие документы потребуется собрать. Пошаговая инструкция оформления налогового вычета для созаемщика.

В каких случаях созаемщик может получить вычет?

Законодательно определено, что созаемщик будет иметь право на налоговый вычет, если соблюдены следующие условия:

Обязательным является выполнение всех требований в совокупности

Если созаемщиком по договору выступает супруг/га, то он может получить налоговый вычет в любом соотношении с основным должником. Обычно распределяются доли 50/50, но по соглашению сторон может быть оговорено любое другое соотношение. Поскольку вычет рассчитывается ежегодно, величину пропорций можно менять по желанию супругов.

При оформлении ипотечного договора необходимо заранее продумать, кому из супругов выгоднее оформить налоговый вычет, т. к. бывают ситуации, когда основной заемщик, не имея постоянной работы, не может рассчитывать на выплату, тогда как созаемщик по договору может вернуть часть средств, потраченных по покупку жилья.

Одна сторона сделки может совсем отказаться от получения выплат.

Как оформить вычет?

Оформление вычета производится аналогично процедуре получения возврата денег основным заемщиком.

С покупки квартиры

С процентов по ипотеке

Если супруги планируют приобретение еще одной недвижимости в будущем, то для них выгоднее оформить вычет на одного из супругов, тогда другой сможет воспользоваться льготой по следующему договору.

Что потребуется?

Необходимые документы

Перечень необходимых документов:

Пошаговые действия

После сбора документов алгоритм действий следующий:

Заявитель может получить налоговый вычет через работодателя, что должно быть указано в заявлении на его получение.

В этом случае, с него не будет удерживаться подоходный налог, пока не будет выплачена вся сумма, причитающаяся к возврату. Максимальный срок выплат 3 года.