можно ли вкладывать деньги в облигации

Зачем нужны облигации, если у них низкая доходность?

Объясните, какой смысл инвестировать в облигации? Их доходность примерно как у банковских вкладов, но нужно открывать брокерский счет, выбирать хорошие облигации. Это сложно, а вклад в банке — это понятно и надежно.

По-моему, если и начинать инвестировать, то только в акции, там доходность — десятки процентов годовых. Кому тогда облигации нужны, если есть вклады и акции?

Вы правы в том, что доходность облигаций ненамного выше, чем у депозитов. Но все же облигации полезно иметь в своем инвестиционном портфеле.

Конечно, доходность акций в среднем заметно выше. Но вот только акции могут как удвоиться за год, так и упасть в два раза. Например, акции «Аэрофлота» в прошлом году хорошо росли, летом 2017 года стоили 200 рублей и даже доходили до 225 перед дивидендной отсечкой, а сейчас их цена — 113 рублей за штуку.

Почему облигации это хорошо

Доходность в рублях выше, чем по вкладам. Посмотрим на примере облигаций федерального займа ОФЗ 26214 с датой погашения в мае 2020 года. Сейчас облигация торгуется по цене 98,18% от номинала — то есть 981,8 рубля, доходность к погашению — 7,68% годовых. Это больше, чем сейчас предлагают по вкладам надежные банки.

Доходность в валюте тоже выше, чем по вкладам. Еврооблигации Минфина дают доходность выше, чем вклады в долларах. У евробонда RUS—28 доходность к погашению — 4,77%. Для сравнения: долларовый вклад сейчас можно открыть в лучшем случае под 3% годовых. Минус в том, что погашение этого евробонда будет только в 2028 году.

Предсказуемость. По многим облигациям заранее известен размер всех купонов. Это значит, что можно спрогнозировать, какой денежный поток в виде купонного дохода обеспечит облигация. Можно купить несколько разных облигаций с разными датами выплаты купонов и получать купоны раз в два месяца или раз в месяц — как на вкладе с ежемесячной выплатой процентов.

С акциями так не получится, даже с дивидендными: дивиденды выплачиваются не так часто и их может не быть, если компания покажет плохие финансовые результаты или изменит дивидендную политику.

Минимальные риски. Облигации меньше колеблются в цене, чем акции. Значит, они хорошо подходят тем, кто боится просадок стоимости своих инвестиций или инвестирует на небольшой срок, до 3—4 лет. Если добавить облигации в портфель, состоящий из акций, волатильность портфеля снизится — и это здорово. Еще в случае кризиса можно продать часть облигаций и купить на них подешевевшие акции.

Облигации в целом инструмент более гибкий, чем вклады, но и более сложный. Придется разбираться с основными понятиями и искать наиболее подходящие бумаги. Еще облигации не так безопасны, как вклады: цена бумаг может падать, а в случае дефолта по облигациям вы потеряете деньги.

Советы по вложению в облигации

Доля облигаций в инвестиционном портфеле должна зависеть от целей, готовности к риску и того, на какой срок рассчитаны вложения. Чем больше готовность к риску, тем меньше может быть доля облигаций, и наоборот. Чем меньше горизонт инвестирования, тем больше должна быть доля облигаций.

Если вкладываться на 2—3 года, то лучше использовать облигации и депозиты, а не акции. При этом надо помнить, что цена облигаций может колебаться из-за проблем эмитента или изменения процентных ставок в стране. Значит, безопаснее держать короткие облигации, особенно если владеть ими до погашения.

Надежность облигаций равна надежности страны или компании, которая их выпустила. Доходность корпоративных облигаций обычно выше, чем у ОФЗ или субфедеральных бумаг, но и риски выше.

Тем, кто только начал инвестировать и боится акций, стоит обратить внимание на ОФЗ или субфедеральные облигации. Можно сделать так: купить облигации, получить купонный доход, купить на него акции, на следующие купоны — еще акции и т. д. Так будет проще освоить фондовый рынок, при этом риски совсем небольшие.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Пять способов потерять деньги на облигациях

Личный опыт инвестора

Облигации считаются одним из наименее рискованных инструментов на фондовом рынке.

Это так, но «наименее рискованный» не означает «абсолютно надежный». Как и в любом активе, в облигациях есть финансовые риски. Это может быть недополучение прибыли, частичная или даже полная потеря вложений.

Сегодня поговорим про облигации корпоративного сектора — те, в которых вы даете в долг частным компаниям. Для государственных облигаций некоторые моменты тоже актуальны. Если вы еще не знаете, как работают облигации, почитайте нашу статью.

В статье я расскажу о нескольких способах потерять деньги на облигациях. Некоторые способы я прочувствовал на собственном опыте. Не повторяйте моих ошибок.

Я поверхностно оценил эмитента, потому что был уверен, что в такой доходной области с ним все должно быть хорошо, и купил облигации по цене 96,93% от номинала. Я собирался погасить их по оферте 26 апреля следующего года.

Оферта — это обязательство эмитента выкупить облигации по заранее установленной цене (обычно 100% номинала). Если в выпуске облигаций предусмотрена оферта, то держатель облигаций может не ждать срока погашения облигаций, а погасить их по номиналу в дату оферты.

Но далее с котировками что-то пошло не так: они постепенно падали. На форуме «Банки.ру» я нашел длинное обсуждение эмитента, где уже звучали тревожные звоночки. Но я верил в лучшее, а оферта становилась все ближе. К тому же эмитент исправно выплачивал купоны.

Наступило 26 апреля. Компания изо всех сил (якобы) пыталась найти деньги на оферту, но не получилось. Котировки рухнули, но я продолжал верить, что компания выберется. Продавать бумаги за треть цены тоже не хотелось. Компания объявила о плане реструктуризации, который спустя три месяца сама же и провалила.

Итого с учетом выплаченных купонов я потерял 91,78% вложенных в эти облигации средств.

В мае 2018 года у эмитента стали происходить странные вещи: случился некий пожар, потом подозрительная смена генерального директора, затем компания подала иск о самобанкротстве. Цены просели до 60%.

Через несколько дней иск был отозван и стоимость бумаг вернулась к прежним значениям. Если бы я следил за котировками, это был бы отличный шанс разобраться, что случилось, переоценить риски и закрыть позицию с небольшим плюсом (учитывая полученный купонный доход). Но я пустил все на самотек и не следил.

Во второй половине июня к компании подали два крупных иска, владельцы и акционеры затеяли непонятную возню, допустили дефолт по одному из выпусков облигаций. Котировки вновь обвалились до 60% и постепенно сползли до 20%.

Сейчас я все еще держу облигации этого эмитента. С интересом наблюдаю за развитием событий и не особо рассчитываю на успешное разрешение ситуации.

Если я сейчас зафиксирую убыток по позиции, мой финансовый результат по этой бумаге составит минус 61,86% от расходов на покупку. В худшем случае итоговый убыток составит 94,27%. И если вам сейчас кажется, что я снова слепо верю, то вам не кажется.

«Мусорные облигации» — бумаги, которые торгуются с существенным дисконтом к номиналу, поэтому у них сверхвысокая доходность. Вот только эту доходность получить сложно: эмитенты таких облигаций испытывают серьезные финансовые трудности или вообще стоят на пороге банкротства. Высокая доходность обусловлена высокими рисками — можно много заработать или много потерять. Существуют инвесторы, которые скупают и такие мусорные облигации.

Кроме спекулянтов такие облигации покупают инвесторы, которые хорошо представляют, что делают. Они создают диверсифицированный портфель таких бумаг, ожидая, что хоть один эмитент «выплывет» — это может покрыть расходы на покупку всего портфеля и дать доход. Возможно, есть еще какие-то причины — знающих приглашаю поделиться ими в комментариях к статье.

Иногда на этом действительно можно заработать: например, так было с облигациями «Бинбанка». Когда у банка начались проблемы, стоимость немного просела, а затем резко обвалилась до 80—85% номинала с кратковременной просадкой почти до 60%. Но когда дым рассеялся и банк оказался в фонде консолидации банковского сектора, котировки вернулись на прежний уровень.

Но такие спасения случаются нечасто. Если у эмитента серьезные проблемы, котировки остаются на низком уровне или продолжают снижаться. На высокорисковых облигациях можно потерять даже больше 100% вложенных денег (стоимость самих облигаций плюс брокерские комиссии).

Иногда при выпуске облигаций эмитент предусматривает оферту — дату досрочного погашения бумаг. Обычно в эти же даты пересматривают размер купона. Это удобно и для инвесторов, и для эмитента.

Например, компания размещает выпуск облигаций сроком на 5 лет с купоном 10% годовых и устанавливает дату оферты через 3 года после выпуска. Если спустя 3 года компании все еще будут нужны деньги, то купон пересмотрят таким образом, чтобы инвесторам было интересно держать или покупать облигации. Если компании не нужны заемные деньги, купон сделают минимальным. В этом случае инвесторы избавляются от бумаг, предъявляя их к оферте по цене 100% от номинала.

Инвесторам важно следить за датами оферт облигаций, входящих в их портфель. Если этого не делать, можно остаться с бумагой, практически не дающей доходности.

Пример: облигации Бинбанк-3-1-боб (код RU000A0JRZ74); размещение 16.07.2013; дата погашения 16.07.2025. Этот выпуск предусматривает несколько оферт.

В дату выплаты десятого купона была предусмотрена оферта, после которой эмитент установил купон 0,01%, действующий до конца срока выпуска. Стоимость облигаций соответственно уменьшилась, чтобы отражать рыночное состояние: когда купонный доход практически равен нулю, единственный способ для инвестора получить доходность от облигации — купить ее с существенным дисконтом.

Но если инвестор купил эти бумаги по близкой к номиналу цене, рассчитывая на купонную доходность в районе 11%, а потом пропустил оферту, его потери будут соответствовать тому, на сколько в процентах снизилась стоимость облигации.

Облигации, как и акции, подвержены просадкам в стоимости. Если инвестор планирует держать бумаги до оферты или до погашения, то колебания цен ему не страшны. Но если необходимо продать облигации до погашения, это может привести к уменьшению доходности или даже к убыткам.

Очень часто облигации позиционируют как замену банковскому вкладу. При этом отмечают, что, в отличие от вклада, из облигаций можно выйти в любой момент и получить накопленный купонный доход. Но, если держать ценные бумаги не до оферты или погашения, надо помнить, что цена самих облигаций тоже может упасть.

Например, в начале 2017 года Антон получил премию 100 тысяч рублей и решил отложить эти деньги на полгода, чтобы потратить на отпуск.

У Антона три варианта:

Вот сколько Антон получит к началу отпуска.

Если деньги лежат дома, ничего не изменится — 100 тысяч рублей.

Если деньги на депозите, Антон заберет из банка 100 тысяч рублей и проценты за полгода: (100 × 0,05) / 2 = 2,5 тысячи рублей. Итого: 102,5 тысячи рублей.

Итого у него на руках через полгода владения облигациями 94 441 рубль вместо 100 тысяч. Его убыток составил 5559 рублей.

Если вы настроены на долгосрочное инвестирование, по возможности выбирайте в свой портфель такие выпуски облигаций, которые сможете держать до погашения или оферты.

Важно помнить, что за предъявление облигаций к оферте брокер может брать комиссию: сотни или даже тысячи рублей за одно наименование бумаги. Тарифы зависят от брокера. Проверьте тарифы, чтобы вместо дохода не получить убыток.

Запомнить

Михаил, брокеру подаете заявку на участие в оферте

user1256920, как это делается?

Михаил, добрый день, нашли ответ на вопрос?

Антон, добрый день, нашли ответ на вопрос?

Danil, Это был небольшой портфель «для игр» и я мог позволить себе потери. А факапы конвертируются в опыт 🙂

Stas, добрый вечер! Не могу понять последние два пункта в статье. ПУНКТ 4: Если, допустим, мною были приобретены облигации в количестве 100 штук того же БинБанка на старте 16.07.2013 за 56.71 руб, то как на мне отразится 11-е погашение купонов 16.01.2019, когда стоимость одной облигации будет 0.0504? Какова будет доходность по процентной ставке? Те же 11.25% от (100 штук облигаций по 56.71 руб + накопленный купонный доход за 10 купонных выплат) ИЛИ 0.01% от (100 штук облигаций по 56.71 руб + накопленный купонный доход за 10 купонных выплат) ИЛИ стоимость моих облигаций потеряет в цене и будет 0.01% от (100 штук облигаций по 0.0504 руб + НКД за 10 выплат)?

ПУНКТ 5: Вы написали: «Важно помнить, что за предъявление облигаций к оферте брокер может брать комиссию: сотни или даже тысячи рублей за одно наименование бумаги. Тарифы зависят от брокера. Проверьте тарифы, чтобы вместо дохода не получить убыток.». Как брокер может взять такую огромную сумму в качестве комиссии за одну бумагу? Обычно ведь брокеры в правилах пишут, что оказывают услугу за определенную сумму + процент от вкладываемой суммы.

Заранее благодарю Вас за Ваш ответ!

Облигации: доходнее вклада, надежнее акции

В апреле 2017 года государство начало продажу облигаций ОФЗ-н. Буква «н» в их названии расшифровывается как «народные». Министерство финансов разрабатывало эти бумаги так, чтобы непрофессиональные инвесторы могли понять, в чем прелесть такого вида инвестиций.

Одна бумага стоит 1 тыс. руб., минимум, который можно приобрести — 30 штук. Вложенные деньги государство возвращает в апреле 2020-го, однако продать бумагу по цене приобретения можно в любой момент в офисе Сбербанка и ВТБ.

Раз в полгода инвестор получает процент от вложений — купонный доход. Этот процент постепенно увеличивается от 7,5% до 10,5% годовых, в среднем он составит 8,5% годовых. То есть покупка таких облигаций равносильна размещению трехлетнего банковского вклада со ставкой 8,5%. При этом в январе 2018 средняя ставка в топ-10 российских банков составила 7,83% и ближайшие два года будет только падать — вслед за снижением ключевой ставки ЦБ.

Трехлетние ОФЗ имеют самый высокий уровень надежности внутри России. Выплаты по ним гарантированы государством — как и по вкладам. Получаем инструмент, сопоставимый с депозитом по надежности, и более выгодный с точки зрения доходности.

Строго говоря, выбирать и не нужно.

Акции обычно позволяют больше зарабатывать, но и вероятность получить убыток при инвестициях в них выше. Поэтому сравнивать игру на акциях и облигациях бессмысленно: они дополняют друг друга. Если инвестор решил составить грамотный портфель, включающий акции, без облигаций ему не обойтись. Они — своеобразный амортизатор рисков.

Из чего сделана облигация

У облигации есть три основных параметра:

Существует много разновидностей облигаций. У некоторых, например, вообще нет купонов: во время размещения их продают со скидкой, а доход инвестор получает в момент погашения — по полному номиналу. Есть бумаги с амортизацией долга, по ним эмитент выплачивает не только купоны, но и часть номинала. Есть бессрочные («вечные») облигации, по которым эмитент вообще не обязан выплачивать номинал, а платит только купоны. У облигаций с переменным купоном выплаты привязаны к какому-нибудь макроэкономическому параметру, например, ставке межбанковского кредитования. Пока мы остановимся на наиболее распространенных параметрах этого инструмента: бумага с фиксированным купоном и сроком выплаты.

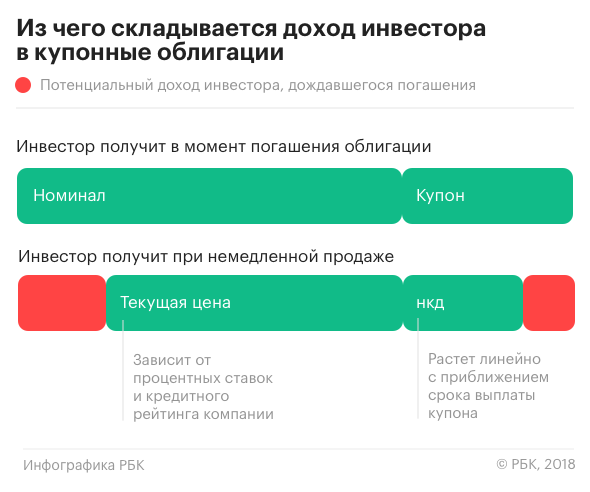

Как считается доходность облигации

Таких доходностей используется две, и обе они, как правило, указаны на сайте биржи или в торговом терминале:

Сколько стоит облигация

Облигации, как и акции, торгуются на бирже. Расчеты происходят в рублях или иностранной валюте, но курс этой бумаги обычно измеряется в процентах от номинала. Перейти от процентов к деньгам, впрочем, несложно: если на сайте биржи текущий курс бумаги равен 95,5%, а номинал — 1000 руб., то цена облигации 955 руб. На РБК Quote цена облигаций сразу рассчитана в рублях.

Бумага, за которую эмитент обещает 1000 руб., стоит 955 руб. Возможно ли такое вообще, и нет ли подвоха? Да, такое возможно, и да, подвох тоже вполне может быть.

Цена облигации зависит от трех факторов:

Облигации как Оракул

Доходность облигаций зависит от сроков погашения. Если выстроить доходности государственных бондов с различными сроками погашения в один ряд, получится такой график:

Как на них заработать

Первый способ пассивный: купить облигации и получать купонные выплаты вплоть до погашения. Такой способ почти не требует усилий: если эмитент надежен, а рыночные ставки стабильны, инвестор поможет получить небольшую, но почти гарантированную реальную (то есть выше инфляции) доходность. На РБК Quote мы специально ограничили набор доступных инструментов несколькими выпусками с ближайшими датами погашения.

Более агрессивный путь — выбирать бумаги с ценой заметно менее 100% в расчете на то, что эмитент будет стабильно выплачивать купоны, а в конце срока вернет и номинал. Доходность таких облигаций заметно выше рыночных ставок, и риски тоже немалые. В какой-то момент они становятся сопоставимы с рисками инвестиций в акции, и возникает вопрос в целесообразности таких вложений.

Как определить надежность эмитента

Надежность эмитентов облигаций неодинакова.

Итак, на облигациях можно зарабатывать, получая купоны, или купить дешевле, продать дороже. Кроме того, облигации могут быть государственными (федеральными, региональными, муниципальными) или корпоративными. От вида дохода и типа эмитента зависит налогообложение.

В случае с государственными облигациями инвестор полностью освобожден от уплаты налогов.

Если облигация корпоративная, 13%-ным налогом облагаются:

В целом подходы к налогообложению дохода от облигаций и банковского вклада максимально похожи. И это еще один повод задуматься о том, как распорядиться накоплениями.

Макроэкономический термин, обозначающий значительное снижение экономической активности. Главный показатель рецессии – снижение ВВП два квартала подряд. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее

Что лучше: вклад в банке или его облигации?

Доходность вкладов сейчас небольшая. Знаю, что некоторые банки выпускают облигации.

Может, стоит вложиться в них? Есть ли риски?

Вклады и облигации кажутся похожими инструментами. В обоих случаях вы даете деньги на какое-то время, а вам за это платят проценты — в случае с облигациями это купон. В конце вам возвращают деньги — в облигациях это номинал. Тем не менее свойства вкладов и облигаций заметно отличаются.

Что из них лучше, зависит от того, что вы вкладываете в понятие «лучше». При этом облигации устроены сложнее, чем вклады, так что инвестировать в них сложнее. Риски тоже есть.

Если вам интересны облигации, не стоит ограничиваться банковскими бумагами. Кроме банков облигации выпускают Минфин, региональные и муниципальные власти и множество компаний. Облигации банков — только часть рынка долговых ценных бумаг.

Если вы только начинаете интересоваться темой, посмотрите нашу подборку статей про облигации. Также пригодится наш бесплатный курс про инвестиции, где облигациям посвящен отдельный урок.

Я сравню вклады и облигации по доходности, надежности и удобству использования. В основном сравнение будет на примере банковских бумаг, о которых вы спрашиваете, но большая часть свойств характерна для облигаций в целом — независимо от того, кто их выпустил.

Как победить выгорание

Сравниваем доходность

С денег, привлеченных в виде вкладов, банкам надо делать отчисления в фонд обязательного страхования вкладов, а еще выполнять нормативы по резервированию средств. По облигациям таких отчислений нет, а резервирование устроено иначе. Из-за этого облигации банков обычно доходнее вкладов в них.

Сбербанк. Вклад «Сохраняй» в Сбербанке при открытии онлайн на три года даст 3,35% годовых с учетом капитализации процентов. Если открывать вклад на год или два, доходность с учетом капитализации процентов будет 3,56% годовых.

Для сравнения: облигация «Сбер Sb15R» с погашением в январе 2024 года при цене 101,08% номинала имеет эффективную доходность к погашению 5,97% годовых. Это с учетом реинвестирования купонов, то есть примерно как с капитализацией процентов по вкладу. Даже если учесть комиссии за сделки и налог на купоны, эта облигация выгоднее вклада.

«Альфа-банк». «Альфа-вклад» при открытии на девять месяцев даст 3,54% годовых с учетом капитализации процентов. Если открыть вклад на год, будет 4,07% годовых.

А вот облигация «Альфа- банк Б 2Р7» с погашением в декабре 2021 года при цене 100,02% номинала имеет эффективную доходность к погашению 5,31% годовых. Получается, облигация выгоднее вклада, открытого примерно на такой же срок, даже с учетом комиссий и налогов.

«Московский кредитный банк». Теперь посмотрим на предложения в иностранной валюте. У МКБ нет вкладов в евро, а в долларах, если разместить деньги на два года, банк предлагает максимум 0,65% годовых по вкладу «Все включено».

Для сравнения: облигация CBOM-23 с погашением в феврале 2023 года при цене 105,17% годовых дает эффективную доходность к погашению 2,74% годовых. Это заметно выше, чем доходность вклада, открытого примерно на такой же срок.

Что нужно знать о доходности

Доходность известна, если держать до погашения. Сравнения выше справедливы, если вы планируете держать облигации до погашения.Тогда в конце срока вы получите их номинал.

Если решите продать облигации, доходность может оказаться не такой, как если бы вы держали бумаги до погашения. Цена облигаций на бирже может падать, например, из-за очередного кризиса или повышения процентных ставок. Если продадите бумаги дешевле, чем покупали, получите убыток, который, возможно, будет больше дохода, принесенного купонами.

С вкладами такой проблемы нет. Вы не получите меньше, чем вложили, даже если досрочно заберете деньги.

Падение цены — это возможность. Если облигации подешевеют, их доходность к погашению станет выше. Покупка упавших облигаций позволяет заработать больше — лишь бы эмитент в итоге смог исполнить свои обязательства.

У вкладов такой возможности нет.

Эффективная доходность к погашению — примерный показатель. Предполагается, что купоны и амортизационные выплаты, то есть частичные выплаты номинала, будут реинвестированы под ту же доходность, как на момент расчета эффективной доходности. Но результат, который вы фактически получите, может отличаться от этой величины. Дело в том, что купоны и амортизационные выплаты вы, скорее всего, вложите под другую доходность, потому что в будущем цена облигации может отличаться от цены сейчас.

Но даже простая доходность к погашению, то есть без реинвестирования, у банковских облигаций обычно выше, чем банки предлагают по вкладам.

Разное налогообложение и возможности ИИС. Доход от вкладов облагается налогом, если за год вы заработали на процентах больше, чем 1 000 000 Р × ключевая ставка ЦБ на 1 января того же года. НДФЛ будет удерживаться с суммы превышения.

С купонов всех облигаций налог удерживается независимо от того, кто выпустил бумаги, и без учета вложенных сумм и доходности. Однако налога можно избежать, если использовать вычет типа Б на ИИС.

И раз уж речь зашла про ИИС, напомню, что вычет типа А позволяет вернуть 13% от взносов на ИИС, но не более 52 000 Р в год. Стратегия «облигации + вычет типа А» выгоднее, чем просто вложение в облигации. С вкладами так сделать не получится.

Валютная переоценка. О ней стоит помнить, если вас интересуют облигации в иностранной валюте. Вот в чем суть: если сделки с ценными бумагами были в иностранной валюте, то, чтобы определить налоговую базу, она пересчитывается в рубли по курсу ЦБ на дату расчетов по сделкам.

Если курс доллара к моменту погашения или продажи облигации будет выше, чем при ее покупке, придется платить НДФЛ из-за возникшего рублевого дохода.

С вкладами такой проблемы нет: изменение курса валют не приводит к налогу с «тела» вклада.

Облигации как структурный продукт. У некоторых банков есть облигации, доходность которых привязана к доходности или изменению цены неких базовых активов. Это могут быть индексы акций, биржевые товары и т. д.

Например, у облигации «ВТБ Б-1-117» ставка купона — 0,01% годовых. Остальная доходность зависит от цены золота в долларах.

Доходность подобных облигаций нельзя предсказать, и есть риск ничего не заработать. Если получите вложенные деньги через год или два без прибыли или с доходностью 0,01% годовых, вы тем самым потеряете часть капитала из-за инфляции. Будьте внимательны при выборе облигаций.

Сравниваем надежность и риски

Надежность и имеющиеся риски — это очень важный параметр, особенно для тех, кто привык к вкладам. Главное, что надо помнить: облигации, даже выпущенные банками, не страхуются АСВ, в отличие от вкладов. Если банк потеряет лицензию или не сможет платить по своим облигациям, можно лишиться вложенных денег.

Например, в декабре 2016 года у «Татфондбанка» начались проблемы, и цена его облигаций на Московской бирже стала падать. 3 марта 2017 года ЦБ отозвал лицензию у этого банка.

С 13 марта 2017 года облигации банка перестали торговаться на Московской бирже, а их цена к тому времени упала до нескольких процентов от номинала. По облигациям в итоге объявлен дефолт: эмитент не исполняет свои обязательства. Купоны не выплачиваются, погашения в срок не будет. Те, кто вложил деньги, понесли убыток.

Получается, вклады надежнее облигаций. Если возникнет страховой случай, АСВ возместит вкладчикам деньги в пределах 1,4 млн рублей на каждого, а в некоторых случаях — до 10 млн.

Если же возникнет проблема с облигациями, владельцам ценных бумаг придется вести переговоры с эмитентом или обращаться в суд. Далеко не факт, что удастся вернуть все вложенные деньги.

Возможно, при банкротстве банка, который выпустил облигации, его средств хватит только на частичное погашение обязательств. А может быть, обязательства банка будут реструктурированы, и инвесторы получат номинал облигаций лет на 15 позже, чем планировали, а ставка купона все эти 15 лет будет 0,5% годовых.

Особенно рискованны субординированные облигации банков, которые считаются менее важным долгом. При банкротстве эмитента владельцы субординированных облигаций получают деньги в последнюю очередь. В случае с банками есть нюанс: если показатель достаточности собственного капитала упадет ниже определенного уровня, банк может просто списать эти обязательства.

Если речь об облигациях крупнейших частных банков и госбанков, все это не так важно. Риск проблем у них не очень большой: это прибыльные организации с большим объемом активов и миллионами клиентов. Отзыв лицензии или банкротство маловероятны, хотя и не исключены, и у облигаций таких банков не очень большой кредитный риск.

Если же будете инвестировать в облигации некрупных банков или просто не очень надежных эмитентов, советую почаще следить за новостями и диверсифицировать вложения. А чтобы лучше разобраться, какие проблемы с облигациями бывают, почитайте нашу статью «Пять способов потерять деньги на облигациях».

Сравниваем удобство использования

Выбор продукта. Выбрать вклад относительно просто: для этого можно изучить сайт интересующего банка, зайти в отделение и пообщаться с менеджерами или воспользоваться сервисом подбора вкладов на портале «Банки-ру» или «Сравни-ру». У многих россиян есть опыт выбора и открытия вкладов, так что сложности маловероятны.

С облигациями сложнее, по крайней мере если нет опыта вложений в долговые ценные бумаги. Придется разбираться с новыми терминами, например «дюрация» и «оферта», осваивать сайты типа Rusbonds и т. д. Многих это может оттолкнуть.

Вложение денег. Открыть вклад легко: для этого достаточно прийти в офис банка, а если вы уже его клиент, то воспользоваться личным кабинетом на сайте банка или мобильным приложением.

С облигациями сложнее: для сделок с ними нужен брокерский счет или ИИС. Если такого счета нет, его надо сначала открыть.

Еще, чтобы совершить сделку на бирже, понадобится торговый терминал для компьютера или приложение для смартфона. Если нет опыта работы в таких программах, их придется освоить. Приложение обычно проще, чем терминал для компьютера.

Возможность досрочно забрать деньги. Досрочное закрытие вклада может привести к потере процентов по нему. Но так не со всеми вкладами: бывают депозиты, где можно забрать деньги, не теряя дохода, и есть накопительные счета.

Продав облигации, не дожидаясь погашения, вы не теряете проценты благодаря механизму накопленного купонного дохода — НКД. НКД — это часть купона, которая накопилась с момента выплаты предыдущего купона и еще не выплачена. Когда вы покупаете облигацию, вы вместе с ценой облигации платите НКД продавцу, а когда продаете — НКД платят вам.

Правда, цена облигации может оказаться ниже той цены, по которой вы ее покупали, что может принести убыток даже с учетом ранее полученных купонов и НКД. А вот забирая вклад досрочно, вы не получите меньше денег, чем внесли.

Ликвидность. Вклад можно забрать почти в любое время, пусть даже с потерей процентов. Это значит, что у вкладов высокая ликвидность.

У облигаций ликвидность ниже. Когда вы захотите купить или продать облигации, на бирже может быть мало предложений о покупке или продаже по устраивающей вас цене. В некоторых выпусках облигаций может быть так, что заявок на покупку или продажу вообще нет, а сделки совершаются очень редко, например несколько раз в месяц.

Кроме того, в неликвидных выпусках облигаций может быть большой спред — разница между ценой, по которой можно купить, и ценой, по которой можно продать. Например, вы можете купить облигацию за 102% номинала, а продать ее сразу после этого только за 101% номинала.

Все это означает, что может быть сложно вложить крупную сумму в интересующие вас облигации или быстро продать их, чтобы получить деньги вместо ценных бумаг. Впрочем, это не специфика именно банковских бумаг — такое бывает с облигациями разных компаний и даже органов власти.

Не забывайте, что биржа работает не ежедневно, — в выходные и праздничные дни совершить сделку с облигациями не получится. А режим торгов Т + 1 не позволит забрать деньги со счета сразу после продажи облигаций, так как расчеты по сделке пройдут только на следующий рабочий день после нее.

Что в итоге

У вкладов и облигаций есть общие черты, но это разные инструменты, и у них много отличий. Облигации устроены сложнее депозитов, и облигации банка не равны вкладу в этом же банке.

Доходность облигаций банка с большой вероятностью будет выше доходности вклада в этом же банке, по крайней мере если держать облигации до погашения. Это главный плюс облигаций в сравнении с вкладами, особенно если учесть налоговые вычеты за использование ИИС.

Вклады надежнее облигаций, потому что облигации не страхуются АСВ, даже если выпущены банком. Если банк, который выпустил облигации, потеряет лицензию или обанкротится, есть риск потерять вложенные деньги. Однако в случае с госбанками и крупнейшими частными банками такие проблемы маловероятны.

Выбирать и использовать вклады проще, чем облигации. Чтобы вложиться в облигации, придется разобраться хотя бы с основными терминами, открыть брокерский счет или ИИС и освоить программу, которая позволяет совершать сделки на бирже.

Если не устраивают вклады и интересуют облигации, не ограничивайтесь бумагами, которые выпускают банки. На Московской бирже кроме банковских облигаций есть много облигаций органов власти и самых разных компаний.

Что делать? Читатели спрашивают — эксперты Т—Ж отвечают