можно ли все расходы считать прямыми и относить на счет 109 60

Как учитывать расходы, произведенные за счет доходов от аренды?

Автор: Сизонова О., эксперт информационно-справочной системы «Аюдар Инфо»

Бюджетное учреждение сдает в аренду часть спортивных залов на срок не более года (объекты учета операционной аренды). Как правильно в бухгалтерском учете отражать расходы, произведенные за счет доходов от аренды: на счете 2 109 60 000 или 2 401 20 000? Если на счете 2 109 60 000, то на какой счет его закрывать в конце отчетного периода (401 10 121 или 401 10 131)? Как отразить обороты по указанным счетам в справке (ф. 0503710)? Аналогичные вопросы могут возникнуть в отношении расходов, произведенных за счет средств, поступивших от арендатора в качестве возмещения стоимости коммунальных услуг.

Для начала обратимся к гражданскому законодательству и другим нормативным актам, регулирующим вопросы финансово-хозяйственной деятельности государственных (муниципальных) учреждений.

В соответствии со ст. 298 ГК РФ бюджетное учреждение вправе осуществлять приносящую доход деятельность лишь постольку, поскольку это служит достижению целей, ради которых оно создано, и соответствующую таким целям, при условии, что названная деятельность указана в его учредительных документах. Доходы, полученные от данной деятельности, и приобретенное за счет этих доходов имущество поступают в самостоятельное распоряжение бюджетного учреждения.

Таким образом, доходы, полученные от аренды имущества (при условии, что это предусмотрено уставом учреждения), относятся к приносящей доход деятельности. Обозначенными доходами учреждения вправе распоряжаться самостоятельно. Показатели по поступлению доходов и направлению их расходования (по выбытию) утверждаются в плане финансово-хозяйственной деятельности учреждения исходя из целей деятельности учреждения в разрезе видов финансового обеспечения.

Вместе с тем при планировании и ведении бухгалтерского учета расходов в бюджетном учреждении необходимо учитывать, что финансовое обеспечение затрат на содержание имущества, сданного в аренду или переданного в безвозмездное пользование, осуществляется за счет приносящей доход деятельности (п. 11 Постановления от 26.06.2015 № 640 «О порядке формирования государственного задания на оказание государственных услуг (выполнение работ) в отношении федеральных государственных учреждений и финансового обеспечения выполнения государственного задания»).

Далее разберемся последовательно с каждым вопросом.

Как правильно в бухгалтерском учете отражать расходы, произведенные за счет доходов от аренды: на счете 2 109 60 000 или 2 401 20 000?

Согласно инструкциям № 157н, 174н операции по расходам в рамках приносящей доход деятельности могут учитываться:

в составе затрат, формирующих себестоимость работ, услуг;

в составе расходов, не формирующих себестоимость работ, услуг.

Затраты, формирующие себестоимость работ, услуг, готовой продукции, отражаются в бухгалтерском учете с использованием синтетического счета 0 109 00 000 (по соответствующим аналитическим счетам 0 109 60 000 (прямые расходы), 0 109 70 000 (накладные расходы), 0 109 80 000 (общехозяйственные расходы)). Перечень затрат, формирующих себестоимость работ, услуг, и порядок распределения накладных и общехозяйственных расходов должны быть предусмотрены в учетной политике (либо ином локальном документе). При этом общехозяйственные расходы могут быть распределяемыми и нераспределяемыми.

В случае если учреждение производит расходы в отношении одного вида услуг, работ, в учетной политике может быть предусмотрен порядок отнесения всех расходов сразу на прямые расходы (на счет 0 109 60 000).

Если в рамках приносящей доход деятельности учреждение оказывает (выполняет) несколько видов услуг (работ), то накладные и общехозяйственные расходы распределяются в порядке, установленном в учетной политике, и относятся на себестоимость работ, услуг, готовой продукции (то есть на прямые расходы). Сформированная в результате приносящей доход деятельности себестоимость услуг, работ относится на уменьшение дохода (по счету 0 401 10 131) (п. 67, 153 Инструкции № 174н).

Расходы, не формирующие себестоимость работ услуг, отражаются с использованием счетов:

1) 0 401 20 200 – при совершении отдельных операций, предусмотренных Инструкцией 174н и учетной политикой учреждения. Применение данного счета допускается указанной инструкцией только при отражении затрат, возникших при реализации товаров (в том числе в процессе продвижения товаров), расходов в рамках целевых субсидий, пожертвований, грантов, а также в рамках субсидий на выполнение государственного (муниципального) задания в части расходов, не формирующих себестоимость работ, услуг (в том числе затрат на содержание имущества);

2) 0 109 80 000 (общехозяйственные расходы в части нераспределяемых). В настоящее время в инструкциях № 157н и 174н имеются противоречивые положения в отношении отнесения общехозяйственных расходов по окончании отчетного периода на финансовый результат текущего года:

на увеличение расходов текущего финансового года (на счет 0 401 20 000) (п. 62, 153 Инструкции № 174н, п. 135 Инструкции № 157н);

на уменьшение доходов текущего финансового года (на счет 0 401 10 000) (п. 66 Инструкции № 174н, Письмо Минфина РФ от 27.02.2019 № 02-06-05/12657).

На основании вышеизложенного можно сделать следующие выводы:

1) Инструкцией № 174н не предусмотрено относить напрямую на счет 2 401 20 200 расходы, произведенные в рамках приносящей доход деятельности, на нужды учреждения или содержание имущества, сданного в аренду;

2) доходы, полученные от операционной аренды и отраженные на счетах 2 205 21 000, 2 401 10 121, могут расходоваться:

на нужды учреждения в целях осуществления платных услуг (работ) в соответствии с планом ФХД. В этом случае расходы, формирующие себестоимость этих услуг, работ, нужно относить на соответствующий аналитический счет 2 109 00 000 (в соответствии с учетной политикой);

на содержание имущества, сданного в аренду. Такие расходы целесообразно учитывать на счете 2 109 80 000 (в части нераспределяемых общехозяйственных расходов).

Если расходы, осуществляемые за счет доходов от аренды, отражаются на счетах 2 109 60 000, 2 109 80 000, то на какой счет они закрываются в конце отчетного периода: 2 401 10 121 или 2 401 10 131?

При отнесении расходов на финансовый результат текущего года необходимо учитывать следующее:

Инструкцией № 174н не предусмотрен порядок отнесения затрат, произведенных за счет доходов от аренды и сформированных на счетах 0 109 60 000, 0 109 80 000, на счет 0 401 10 121;

отнесение фактической себестоимости выполненных работ, оказанных услуг на уменьшение финансового результата текущего финансового года в рамках иной приносящей доход деятельности отражается по дебету счета 2 401 10 131 и кредиту соответствующих счетов аналитического учета счета 2 109 60 000 (п. 67 Инструкции № 174н);

общехозяйственные расходы в части нераспределяемых могут быть отнесены на увеличение расходов текущего финансового периода (на счет 2 401 20 200) либо на уменьшение доходов текущего финансового года (на счет 2 401 10 131). Использование того или иного порядка учета данной операции должно быть предусмотрено в учетной политике, поскольку в настоящее время в инструкциях имеется два варианта. Принимая во внимание разъяснения Минфина, приведенные в Письме № 02-06-05/12657, укажем, что нераспределяемые общехозяйственные расходы целесообразно относить на уменьшение доходов. Однако в случае применения бухгалтерской записи по дебету счета 2 401 10 131 и кредиту счета 2 109 80 000 возникает вопрос о правильности отражения показателей по данным операциям при формировании разд. 2 справки по заключению учреждением счетов бухгалтерского учета отчетного финансового года (ф. 0503710).

Как отразить информацию по рассмотренным выше операциям в разд. 2 справки (ф. 0503710)?

Согласно Инструкции № 33н учреждение формирует разд. 2 справки (ф. 0503710) на основании данных по дебетовым оборотам соответствующих счетов аналитического учета счета 0 401 10 131 в корреспонденции с кредитом соответствующих счетов аналитического учета счета 0 109 60 000, 0 105 27 000, 0 105 37 000, 0 105 38 000.

Выше мы выяснили, что в настоящее время Инструкцией № 174н предусмотрено отражать сформированную себестоимость работ, услуг по дебету счета 2 401 10 131 и кредиту счета 2 109 60 000. Это не противоречит правилам заполнения показателей в разд. 2 справки (ф. 0503710). Однако в указанном разделе не предусмотрен порядок отображения информации по отнесению общехозяйственных расходов на уменьшение доходов текущего финансового года (по дебету счета 2 401 10 131 и кредиту счета 2 109 80 000).

По этому поводу в Письме Минфина РФ № 02-06-05/12657 сообщается, что в целях раскрытия информации в бухгалтерской отчетности при разработке очередных изменений в Инструкции № 33н планируется внести уточнения в части порядка заполнения справки по заключению учреждением счетов бухгалтерского учета отчетного финансового года (ф. 0503710) (уточнение порядка заполнения разд. 2), а также отчета (ф. 0503721) (уточнение порядка заполнения строк 160 – 269). Возможно, эти изменения будут внесены ближе к составлению годовой бухгалтерской отчетности (за 2019 год).

В настоящее время при сравнении действующих редакций инструкций № 157н, 174н, 33н получается: пока указанные изменения в порядке составления бухгалтерской отчетности не приняты, единственным вариантом отнесения общехозяйственных расходов, не противоречащим названным инструкциям, будет корреспонденция счетов:

Дебет счета 2 401 20 200

Кредит счета 2 109 80 200

Поскольку однозначного ответа на данный вопрос нет, рекомендуем выбрать один из возможных вариантов учета обозначенных операций. В дальнейшем необходимо держать эти операции под контролем до внесения уточнений в действующие нормативные акты, а в случае необходимости оформить исправительные записи.

В отношении расходования средств, полученных от возмещения арендатором стоимости коммунальных услуг, необходимо отметить следующее. Такие доходы в целях бухгалтерского учета называются условными арендными платежами (отражаются на счетах 2 205 35 000, 2 401 10 135). По определению эти средства покрывают уже произведенные расходы, которые учреждение отражает как расходы на содержание имущества, сданного в аренду (на счете 2 109 80 000) (они относятся к расходам, не формирующим себестоимость работ, услуг).

Таким образом, доходы, полученные в виде условных арендных платежей, являются собственными доходами учреждения, и оно вправе расходовать их самостоятельно в соответствии с планом ФХД.

Как бюджетному учреждению правильно относить расходы, осуществляемые за счет средств субсидии, если организация не ведет приносящую доход деятельность

Рассмотрим ситуацию на конкретном примере:

Бюджетное учреждение получает субсидии на выполнение госзадания (оказание дополнительных образовательных услуг). Приносящую доход деятельность организация не ведет. Как правильно относить расходы на счет 109 00 и какие? В целях выполнения госзадания в учреждении осуществляются расходы по оплате коммунальных услуг, услуг связи, заработной платы, содержания имущества, прочих услуг, расходов,стоимости материальных запасов (ГСМ, канцелярских товаров, хозяйственного инвентаря), основных средств.

Бухгалтер школы, Пензенская обл.

В соответствии с требованиями п. 134 Инструкции № 157н счет 109 00 “Затраты на изготовление готовой продукции, выполнение работ, услуг” обязательно должен использоваться бюджетными учреждениями в целях учета операций по формированию себестоимости оказываемых ими услуг, в т. ч. и в рамках выполнения государственного задания.

Конкретный порядок и условия предоставления субсидии на финансовое обеспечение выполнения государственного задания определяется соответствующим соглашением, которое бюджетное учреждение заключает с учредителем. При этом размер субсидии на выполнение государственного (муниципального) задания рассчитывается на основании нормативных затрат:

Исходя из положений абз. 3 п. 153 Инструкции № 174н такие расходы,как правило, отражаются по кодам 262, 263, 273, 290 КОСГУ. Кроме того, непосредственно в дебет счета 4 401 20 271 “Расходы на амортизацию основных средств и нематериальных активов” могут списываться суммы амортизации, начисленной по основным средствам, используемым при оказании госуслуг, ведь суммы амортизации и расходы по приобретению основных средств (кроме малоценных), как правило, не учитываются при расчете размера субсидии на выполнение госзадания.

Следующий этап работы – распределение расходов, которые должны учитываться при формировании себестоимости конкретных государственных услуг, на:

Накладные расходы также непосредственно связаны с оказанием госуслуг. Однако такие расходы не могут быть соотнесены с конкретным видом госуслуг и подлежат распределению по каждой услуге.

К общехозяйственным расходам относятся затраты на нужды управления, не связанные непосредственно с процессом оказания госуслуг.

К издержкам обращения относятся затраты, произведенные в результате реализации услуг, в т. ч. в процессе их продвижения.

Как видим, определить перечни затрат в целях их распределения по конкретным видам расходов можно только исходя из специфики деятельности конкретного учреждения.

Применительно к рассматриваемой ситуации с большой долей вероятности можно сказать, что издержек обращения в учреждении не будет.

А вот иные расходы полностью или частично могут учитываться как в составе прямых, так и в составе накладных, общехозяйственных расходов. Допустим, учреждением оказывается несколько госуслуг.

В состав прямых расходов (относящихся только к какой-то одной услуге)могут войти, например, расходы по выплате заработной платы соответствующим сотрудникам, уплате страховых взносов. Начисление прямых расходов необходимо будет отражать следующими бухгалтерскими записями:

Дебет 4 109 60 211, 4 109 60 213

Кредит 4 302 00 730, 4 303 00 730.

В состав накладных расходов могут быть, например, включены стоимость использованных при оказании услуг расходных материалов, а также некоторые прочие расходы. Начисление накладных расходов необходимо будет отражать такими записями:

Дебет 4 109 70 272, 4 109 70 290

Кредит 4 302 00 730, 4 105 00 440, 4 208 00 660.

Часть материальных запасов (например, канцелярские принадлежности, используемые бухгалтерией) может учитываться при выдаче в составе общехозяйственных расходов. К таким расходам могут относиться связанные исключительно с нуждами управления расходы по оплате услуг связи, а также расходы по оплате прочих услуг (например, консультационных), расходы по оплате труда управленческого персонала.

Начисление общехозяйственных расходов необходимо будет отражать следующими записями:

Дебет 4 109 80 211, 4 109 80 213, 4 109 80 221, 4 109 80 226,4 109 80 272

Кредит 4 302 00 730, 4 105 00 440, 4 303 00 730.

Следующий важный этап учетной работы – распределение накладных и общехозяйственных расходов на основании Справки (ф. 0504833) и соответствующих расчетов. В соответствии с учетной политикой бюджетного учреждения такое распределение может осуществляться, например, ежемесячно. При этом способ распределения также необходимо определить в учетной политике.

При распределении накладных и общехозяйственных расходов делаются записи по соответствующим аналитическим счетам:

Дебет 4 109 60 000

Кредит 4 109 70 000, 4 109 80 000.

Общехозяйственные расходы, которые в соответствии с положениями учетной политики не подлежат распределению, списываются бухгалтерской записью (например, могут не распределяться расходы по оплате консультационных услуг):

Дебет 4 401 20 200

Кредит 4 109 80 000.

Допустим, в учреждении в отношении накладных и общехозяйственных расходов выбран одинаковый способ распределения – пропорционально прямым затратам по оплате труда, ежемесячно. Прямые расходы по оплате труда на услугу № 1 равны 500 000 руб., а на услугу № 2 – 300 000 руб. В данном случае расходы, накопленные на счетах 4 109 70 000, 4 109 80 000, ежемесячно должны распределяться в следующих размерах по каждому коду КОСГУ:

Очевидно, что периодичность отражения в учете подобных операций зависит от специфики оказываемых учреждениями госуслуг. При этом Инструкция № 174н по данному вопросу содержит только одно требование – в дебет счета 4 401 20 200 должны списываться только суммы, относящиеся к уже оказанным услугам.

Если содержание государственного задания, соглашения о предоставлении субсидии и иных документов, имеющихся в распоряжении учреждения, не позволяет должным образом обосновать периодичность отражения в учете описанной выше операции, то решение о периодичности полного или частичного списания расходов, накопленных на счете 4 109 60 000, желательно согласовать с учредителем. Такая операция может осуществляться ежемесячно.

На вопросы отвечала Ю.А. Кошелева, эксперт Международного центра финансово-экономического развития

Опубликовано в журнале «Бюджетный учет и отчетность в вопросах и ответах» №8, август 2012 г.

Прямо сейчас заберите у «Клерка» 4 000 рублей при подписке на « Клерк.Премиум» до 12 ноября.

Подробности и условия самой обсуждаемой акции «Клерка» здесь.

Можно ли все расходы считать прямыми и относить на счет 109 60

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

В учетной политике бюджетного учреждения указано, что общехозяйственные расходы учреждения, произведенные за отчетный месяц, распределяются на себестоимость реализованной готовой продукции, выполненных работ, оказанных услуг пропорционально прямым расходам на оплату труда. За отчетный месяц ФОТ с начислениями учреждения распределился следующим образом: 109 61 100 000 рублей; 109 62 180 000 рублей; 109 80 60 000 рублей. Прочие расходы сформировались следующим образом: 109 61 50 000 рублей; 109 80 300 000 рублей.

Каким образом следует отразить в учете бюджетного учреждения распределение общехозяйственных расходов в данной ситуации?

Рекомендуем также ознакомиться с материалами:

— Энциклопедия решений. Затраты на изготовление готовой продукции, выполнение работ, оказание услуг. Счет 109 00 (для бюджетной сферы);

— Путеводитель по бухгалтерскому учету в бюджетных и автономных учреждениях (подготовлено экспертами компании ГАРАНТ) (для определения соответствующих значений 15-17 и 24-26 разрядов счета 0 401 10 1ХХ и счета 0 109 60 000).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Панкратова Галина

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

советник государственной гражданской службы РФ 2 класса Шершнева Анна

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

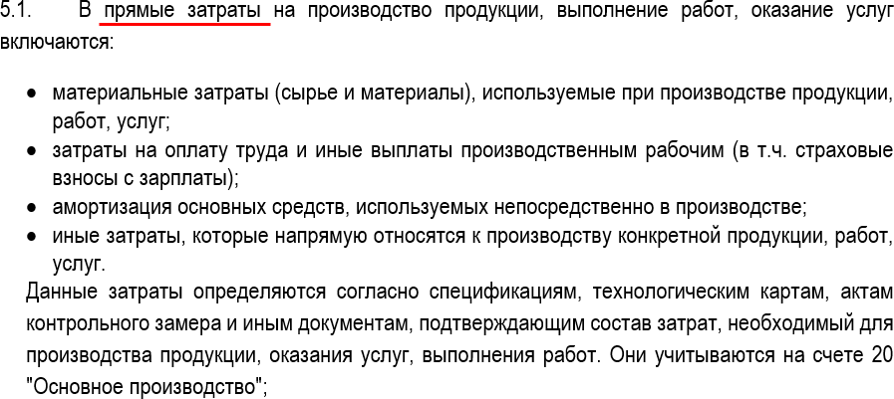

Прямые производственные затраты (счет 20) с 2021

Прямые производственные затраты БУ

В учетной политике укажите, какие затраты, относятся к прямым:

Прямые-прямые затраты

В 1С прямые производственные затраты БУ, относящиеся к конкретной продукции, отражаются по Дт 20. Специальных настроек в УП делать не нужно:

Отчеты – Оборотно-сальдовая ведомость

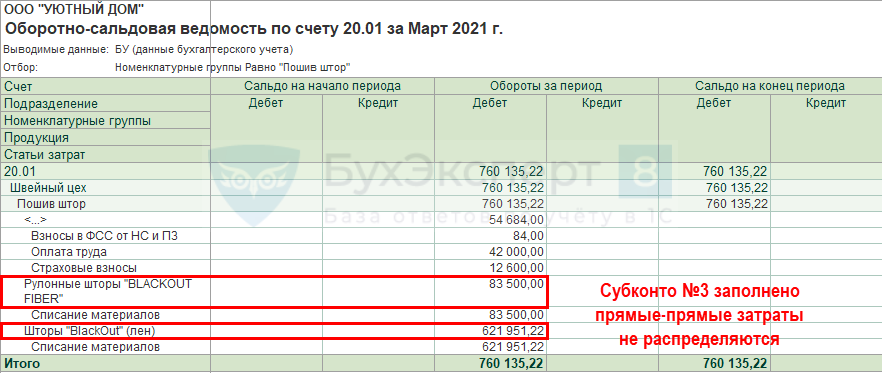

Прямые-косвенные затраты

Прямые затраты, которые нельзя отнести к конкретной единице продукции, но можно отнести в общем на определенный вид готовой продукции (Номенклатурную группу) отражаются по:

Получите понятные самоучители 2021 по 1С бесплатно:

Отчеты – Оборотно-сальдовая ведомость

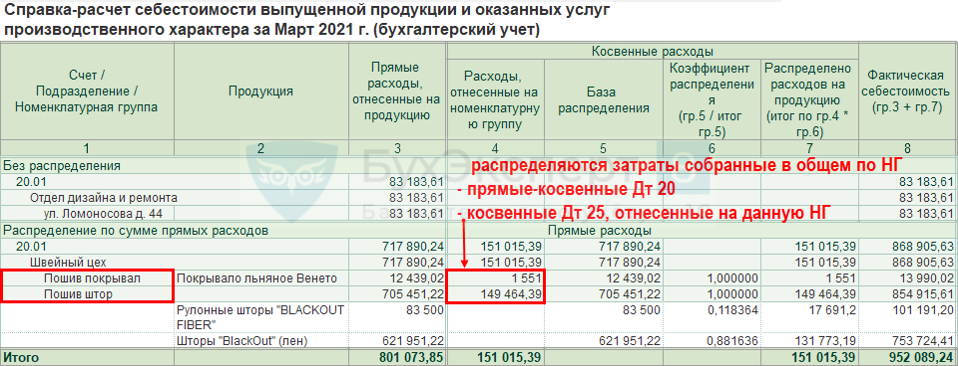

В конце месяца при расчете фактической себестоимости общие прямые затраты БУ должны быть распределены в себестоимость конкретной продукции, работ, услуг.

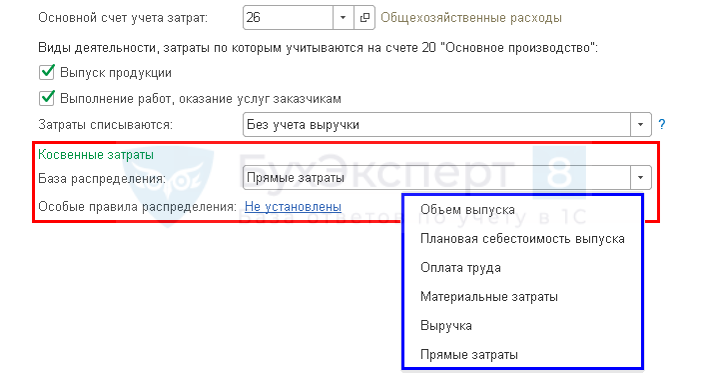

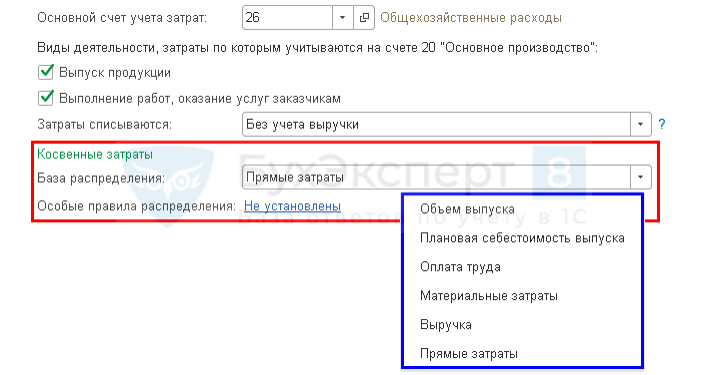

Определите в УП базу распределения:

Распределение прямых-косвенных затрат в 1С

Главное – Учетная политика

Закрытие месяца – Справки-расчеты – Себестоимость выпущенной продукции

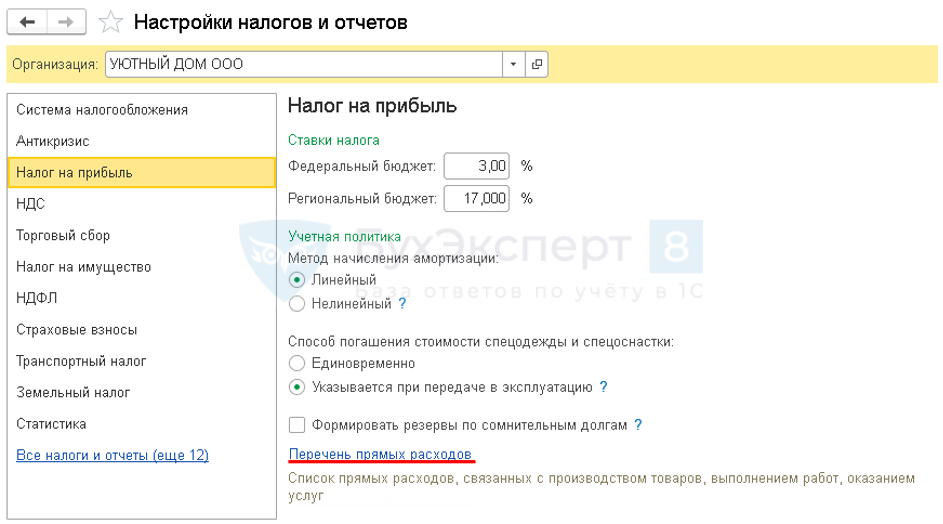

Классификация затрат НУ (ОСНО)

В НУ затраты, связанные с производством и реализацией делятся на:

Перечень прямых расходов определяется в учетной политике (п. 1 ст. 318 НК РФ). Состав прямых расходов должен быть экономически обоснованным и определяться в соответствии с технологическим процессом и видом деятельности.

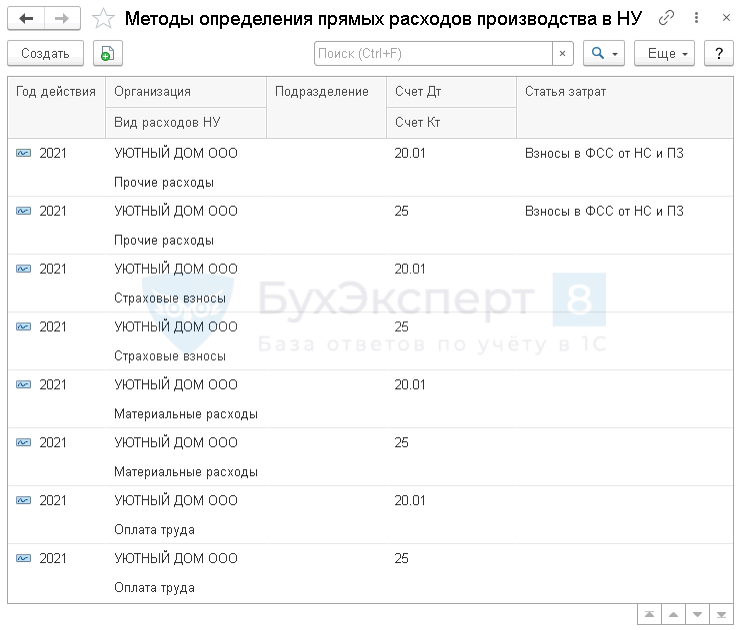

В 1С перечень прямых затрат НУ задается в настройках УП:

Перечень надо создавать каждый год:

Распределение прямых затрат на конкретную продукцию, работы, услуги осуществляется по тому же способу, который задан в БУ:

Списание прямых производственных затрат

В конце месяца прямые производственные затраты по счету 20 списываются в:

По Дт 20 может оставаться остаток в виде НЗП продукции, работ, услуг.

Отсутствие прямых расходов при оказании услуг

Допустимо ли отсутствие прямых расходов, если наша деятельность – услуги?

При производстве ГП, выполнении работ, оказании услуг состав прямых расходов в БУ и НУ определяется организацией самостоятельно и указывается в Учетной политике. Для некоторых видов деятельности, особенно при оказании услуг невозможно выделить расходы, относящиеся напрямую к определенной услуге. Поэтому прямых расходов может и не быть, например:

Прямые расходы относятся к расходам периода в момент реализации продукции, работ, услуг. Чтобы избежать претензий налоговиков, относите затраты к косвенным расходам только при отсутствии реальной возможности отнести их к прямым (Письмо Минфина РФ от 26.06.2020 N 03-03-07/55268).

Настройки УП в 1С при оказании услуг

При оказании услуг возможно отсутствие прямых расходов:

Если по услугам все же могут быть прямые расходы, то:

Распределение затрат по номенклатурным группам

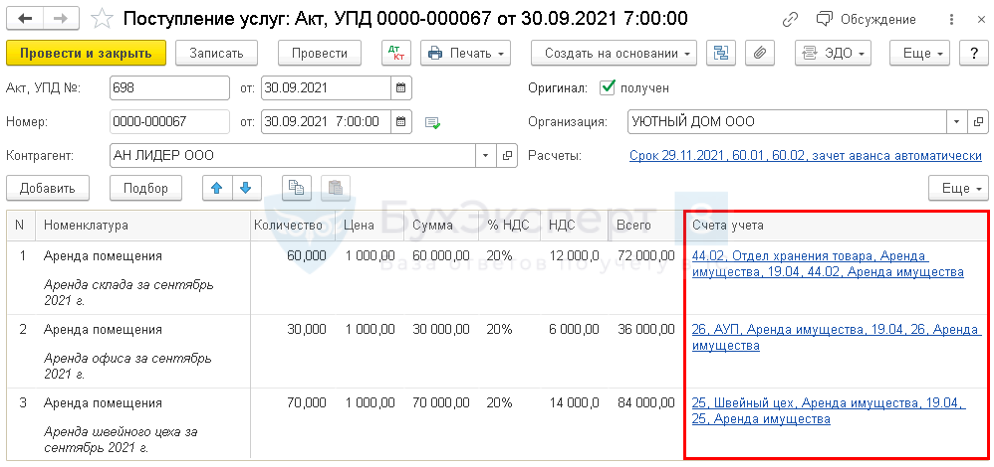

Как распределить затраты на аренду имущества по номенклатурным группам на 20 счете?

Затраты на 20 счете в БУ делятся на:

Для распределения между всеми НГ по всем подразделениям затраты следует относить на 25 счет по общему подразделению.

Распределение затрат на прямые и косвенные

В договоре аренды указаны площади помещений (часть из них используется для производства, часть офис, часть склад ГП). УПД выписывается на общую сумму площадей. Можем ли мы самостоятельно распределять сумму аренды и в соответствии с использованием помещений относить затраты на прямые или косвенные?

Да, можно – пропорционально площади помещений. Для этого в 1С необходимо отразить услуги несколькими строками по разным счетам затрат.

Прямыми или косвенными являются расходы на аренду помещения, которое занимают и производственные работники, и АУП?

Затраты на аренду помещения, используемое для управленческих и производственных целей, необходимо распределить между косвенными и прямыми пропорционально занимаемой площади помещения. Отнести затраты к косвенным расходам можно только при отсутствии реальной возможности отнести их к прямым (Письмо Минфина РФ от 26.06.2020 N 03-03-07/55268).

К каким расходам прямым или косвенным относится стоимость молотка, который используем как в производстве, так и в офисе?

Прямые расходы в торговле

Есть ли прямые расходы в оптовой торговле?

В БУ определять перечень прямых и косвенных расходов для торговли не нужно. Расходами, учитываемыми в момент реализации товаров, будет:

Прямые расходы в НУ в торговле определены в ст. 320 НК РФ:

Остальные расходы признаются косвенными, дополнительных настроек в 1С не требуется.

См. также:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(1 оценок, среднее: 5,00 из 5)