можно ли взять 2 ипотеки льготные

Дважды «рабы», или Ипотека в квадрате

Зачем люди покупают в кредит не одно, а два жилья

Ставки по ипотеке в России находятся на исторических минимумах. Может ли это стать поводом для открытия второго ипотечного кредита до выплаты первого? И стоит ли так рисковать жизнью?

Одна ипотека хорошо, а две — лучше?

Разнообразные льготные программы по ипотеке и возможность «вкусного» рефинансирования сильно подстегнули спрос россиян к этому продукту за последние годы. У некоторых из тех, кто распробовал ипотечную недвижимость, появилась такая уверенность в своих силах, что они добровольно согласились взять второй кредит на жилье.

Нельзя сказать, что это какой-то новый тренд, отмечают банкиры, — две одновременных ипотеки небольшое количество заемщиков имели и несколько лет назад. Однако тренд в том, что спрос на такие «параллельные» кредиты никуда не уходит.

Опрошенные Банки.ру участники рынка, включая лидеров ипотечного кредитования, обращают внимание: вторая, «параллельная» ипотека есть у 1—5% их клиентов. Спрос на такой «двойной» кредит достаточно стабилен.

В банке «ДельтаКредит», специализирующемся на ипотечном кредитовании, поделились следующими данными. На 1 августа 2018 года количество клиентов с несколькими кредитами в портфеле банка превышало 3,5 тыс. человек, это 4,3% от общего числа заемщиков. В 2017 году доля клиентов с двумя и более кредитами составляла 4,4% (3,3 тыс. человек), а в 2013 году — 3,5% (1,4 тыс. человек).

«Доля клиентов с двумя и более ипотечными кредитами составляет у нас не более 1% от общего ипотечного портфеля. За прошедшие пять лет доля таких клиентов не менялась», — говорит директор по развитию программ кредитования департамента развития розничного бизнеса Связь-Банка Елена Яковлева.

Значительного роста доли клиентов с двумя и более ипотечными кредитами не отмечают и в ВТБ. «В основном клиенты обслуживают одну ипотеку», — добавляют в пресс-службе банка.

Между тем, рассказывает начальник управления развития ипотечных партнерских программ банка «Открытие» Дмитрий Вагабов, в последние пару лет с учетом тренда на снижение ставок по ипотеке банки в целом отмечают рост спроса на повторные обращения за ипотекой (правда, при первом полностью выплаченном жилищном кредите).

«Ипотека становится доступнее, а процедуры оформления — проще, поэтому люди приходят за вторым или даже третьим ипотечным кредитом. Если в первый раз клиенты в основном берут ипотечный кредит на покупку своего первого жилья или улучшение жилищных условий (переезд, разъезд с родственниками), то последующие покупки уже совершаются на фоне роста благосостояния семьи, — делится наблюдениями Вагабов. — При этом несколько ипотечных кредитов одновременно имеет незначительное количество заемщиков нашего банка, большинство предпочитает досрочно погасить один кредит и затем обратиться за новым».

По его словам, «страхи по этому поводу несколько излишни».

Не так страшен черт.

Банкиры рассказывают, что показатель просрочки остается на минимальных значениях у заемщиков как с одной, так и с двумя действующими ипотеками. Таким образом, просрочку по второму ипотечному кредиту даже при наличии еще одного действующего заемщики допускают не чаще, чем по первой ипотеке. Причина просрочки, если она все же наступает, традиционная — резкое изменение финансового положения заемщика (например, из-за увольнения, серьезных проблем со здоровьем или снижения заработной платы).

«Если у человека две ипотеки, он столкнулся с проблемами и просит банк дать ему какие-то кредитные каникулы, то, скорее всего, ему порекомендуют продать одну квартиру и с помощью этих средств обслуживать первый кредит, — предупреждает директор дирекции ипотечного кредитования Транскапиталбанка Вадим Пахаленко. — То есть в таком случае нет какой-то социальной истории, и у банка есть моральное право действовать жестче, чем в том случае, когда ипотечное жилье у человека единственное».

По мнению управляющего директора продаж подразделений сети банка «Абсолют» Ивана Любименко, существует несколько причин, из-за которых люди приобретают несколько объектов недвижимости в кредит. «Кто-то приобретает сразу две квартиры для того, чтобы родители или дети жили по соседству, кто-то — с инвестиционной целью. Например, у нас есть несколько заемщиков, у которых по пять действующих ипотек, а у одного — более десяти», — приводит статистику Любименко.

Согласно данным Абсолют Банка, несколько ипотечных кредитов оформляют преимущественно люди в возрасте от 35 до 45 лет — на их долю приходится 53% таких займов. Второе место фактически делят между собой заемщики в возрасте от 25 до 35 лет и от 45 до 55 лет — 23% и 22% соответственно. Наиболее часто вторую и последующую ипотеку оформляют мужчины — на их долю приходится 63% от общего числа заемщиков, имеющих по несколько кредитов на покупку недвижимости.

«По географическим параметрам статистика такая: 50%, оформивших несколько ипотечных кредитов, из общего числа наших заемщиков проживают в Москве, 17% — в Санкт-Петербурге, 4% — в Новосибирске, по 3% — в Екатеринбурге, Краснодаре, Уфе, Перми», — рассказывает Любименко. «В абсолютном выражении доля клиентов с несколькими ипотечными кредитами невелика. Но при этом два ипотечных кредита — это не максимум, — говорит Вадим Пахаленко из ТКБ. — Например, у нас есть клиент с четырьмя ипотечными кредитами, которые он взял на покупку нескольких квартир в жилом комплексе в Москве для себя и своих детей».

Такими темпами доля ипотеки в ВВП росла в предкризисном 2013 году.

Кому доступна «двойная» ипотека

При принятии решения о том, готов ли он обременить вас вторым, «параллельным» ипотечным кредитом, в банке прежде всего обратят внимание на вашу платежеспособность и уровень долговой нагрузки.

«Если, согласно оценке кредитора, дохода заемщика либо дохода всех созаемщиков хватает для погашения как имеющейся, так и новой ипотеки, то получение второго кредита возможно. Критерии достаточности дохода определяются кредитором самостоятельно. На погашение всех кредитов должно уходить в среднем не более 40% семейного дохода заемщиков», — ответили Банки.ру в банке «Российский Капитал» (на 100% принадлежит «ДОМ.РФ»).

Однако в некоторых кредитных организациях при подаче заявления на получение второй ипотеки правило, что ваша кредитная нагрузка не должна превышать 30—40% от суммы ежемесячного дохода, несколько видоизменится.

Например, в Связь-Банке единственным критерием выдачи второго ипотечного кредита является платежеспособность клиента.

В банке «Открытие» комфортным считается соотношение ежемесячного кредитного платежа к доходу на уровне 60%.

Россияне берут взаймы все большие суммы на все более длительный срок. Почему банки готовы давать в долг все больше необеспеченных кредитов и не накроет ли страну новая волна закредитованности?

В ВТБ поясняют, что ограничение долговой нагрузки может зависеть от многих факторов. Как вариант: для клиентов, в прошлом имевших опыт успешного обслуживания кредитов, уровень долговой нагрузки может быть выше, чем для клиентов, которые впервые пользуются кредитными средствами.

«Кроме того, уровень максимальной долговой нагрузки может различаться в зависимости от типа кредитного продукта (для ипотеки данный показатель может быть выше, чем для кредитной карты), а также уровня дохода, — комментируют в пресс-службе ВТБ. — В нашем банке с учетом всех кредитов клиентов средний уровень долговой нагрузки составляет около 50% — в зависимости от типа обязательств, которые обслуживаются заемщиками. Данный показатель в банке из года в год стабилен».

В Сбербанке обращают внимание: при выдаче ипотечного кредита банк оценивает общую долговую нагрузку клиента и его платежеспособность и принимает решение на основе множества факторов. «Наличие одного ипотечного кредита не обязательно может быть ограничением для выдачи второго», — уверяют в пресс-службе Сбербанка.

В банке «ДельтаКредит» нет специальных требований при получении второго кредита.

«Естественно, первый кредит должен обслуживаться вовремя, и клиент не должен допускать просрочек, — указывает руководитель отдела продуктов и аналитики «ДельтаКредита» Алексей Подвигин. — Также при одобрении кредита мы анализируем, сможет ли заемщик обслуживать два кредита одновременно (это рассчитывается как отношение платежей к доходу). Отмечу, что для клиентов, имеющих действующий ипотечный кредит в нашем банке, а также для погасивших кредит и обращающихся повторно, мы предлагаем скидку в 0,25 процентного пункта со стандартной процентной ставки».

В Транскапиталбанке также смотрят на общее соотношение дохода и долговой нагрузки.

«Количество кредитов в штуках здесь не так важно, — объясняет Вадим Пахаленко. — При этом банк также контролирует, чтобы средства использовались по назначению. Нам приходилось сталкиваться с попытками недобросовестных застройщиков оформить ипотеку на друзей-знакомых и с помощью этих денег профинансировать продолжение строительства. Такие попытки жестко пресекаются».

Когда вы потянете две ипотеки

По словам Дмитрия Вагабова из банка «Открытие», не существует некоего уникального совета насчет второй, «параллельной» ипотеки, так как ситуации у всех клиентов разные. Тем не менее, советует банкир, следует здраво оценить свои финансовые возможности перед оформлением дополнительного кредита.

Для этого желательно отвести не день и не два, а при необходимости посоветоваться с родными или знакомыми, уже выплачивающими две ипотеки. Нелишним будет и почитать о подобном опыте в статьях на форумах и финансовых порталах, говорят банкиры.

Тем не менее, по мнению аналитиков «Российского Капитала», второй ипотечный кредит актуален, если доходы клиентов позволяют комфортно оплачивать два кредита без излишней нагрузки на семейный бюджет и при этом есть объективная потребность во втором объекте недвижимости. Например, первая ипотека была взята на покупку квартиры, а с помощью второй планируется купить дом или апартаменты. В некоторых случаях может также быть потребность в покупке отдельной недвижимости для взрослых детей.

Также второй ипотечный кредит можно взять в инвестиционных целях, советуют аналитики «Роскапа», — для дальнейшей сдачи недвижимости в аренду.

Иван Любименко из Абсолют Банка обращает внимание: заемщик может оформить вторую ипотеку как спустя какое-то время, так и одновременно с первой. «У нас были клиенты, которые приобретали сразу две квартиры в одном объекте — для себя и для ребенка, — вспоминает он. — Если заемщик не проходит по уровню дохода для оформления второй ипотеки, то он может привлечь созаемщика».

Банкир убежден, что каждый человек, обладающий высокой платежеспособностью, может рассчитывать на второй ипотечный кредит. «Обычно такая необходимость возникает, если глава семейства покупает квартиру и хочет, чтобы его родители или дети жили на той же лестничной площадке или хотя бы в том же доме. Особенно удобно это в том случае, если есть жилье, которое можно продать и быстрее погасить за счет него кредит», — заключает Любименко.

Можно ли взять льготную ипотеку под 6,5% несколько раз

Программа льготной ипотеки под 6,5%, запущенная в качестве антикризисной меры в апреле 2020 года, стала драйвером развития рынка новостроек. По последним данным, с момента действия программы российские банки уже выдали 292,4 тыс. кредитов на общую сумму 837,9 млрд руб., при этом 97% объема выданных кредитов приходится на топ-15 банков. Об этом «РБК-Недвижимости» сообщили в «Дом.РФ» (ред. — госкорпорация является оператором ипотечной программы).

Несмотря на свою популярность льготная ипотека имеет ряд ограничений. Основное — воспользоваться ей можно только при покупке жилья в новостройках. Также в рамках льготной программы нельзя рефинансировать старые кредиты.

Можно ли оформить ипотеку под 6,5% несколько раз

Прямых запретов по количеству кредитов, оформленных в рамках льготной программы под 6,5% годовых, нет. То есть, заемщик может взять льготную ипотеку, закрыть ее и взять снова (если успеет уложиться в сроки). «Заемщик также может запросить у банков несколько кредитов в рамках льготной ипотеки под 6,5% в случае одобрения банком», — отметили в «Дом.РФ».

В банке «Открытие» также подтвердили, что никаких ограничений нет. «Количество кредитов по льготной ставке 6,5% годовых не ограничено, все зависит от платежеспособности заемщика», — пояснили в пресс-службе банка.

Оформить льготный кредит под 6,5% годовых до 12 млн руб. могут жители Москвы, Подмосковья, Санкт-Петербурга и Ленинградской области, а до 6 млн руб. — жители остальных регионов страны. Льготная ипотека под 6,5% позволяет оформить кредит на квартиру в новостройке сроком на 20 лет с первоначальным взносом от 15%. Недополученную прибыль банкам субсидирует государство.

Можно ли взять на одну семью несколько ипотек под 6,5%

Здесь тоже программа не ограничивает заемщиков. То есть, например, каждый из супругов может оформить ипотеку по льготной ставке, главное — чтобы семья имела на это средства. «Если совокупный доход семьи позволяет обслуживать несколько кредитов, то такое возможно», — пояснили в «Дом.РФ». Такую же позицию озвучили в Райффайзенбанке: ограничений по числу льготных ипотек для членов одной семьи нет.

«Общее правило — ипотеку по льготной ставке (не выше 6,5%) можно оформлять неоднократно. В Правилах возмещения кредитным и иным организациям недополученных доходов по жилищным (ипотечным) кредитам (займам), выданным гражданам Российской Федерации в 2020 и 2021 годах, нет ограничений по количеству кредитов на человека. Если банк одобрит, то один человек и/или члены его семьи могут по этой программе оформить несколько ипотечных кредитов», — добавили в «Открытие».

Можно ли взять ипотеку под 6,5%, если уже пользуешься льготными программами

Если заемщик до этого уже был участником другой льготной программы, но выплатил заем, то он может воспользоваться льготной ипотекой. «Ипотеку с господдержкой под 6,5% годовых в можно оформить несколько раз, даже если до этого клиент уже пользовался льготами по ипотеке», — рассказали в Райффайзенбанке.

Но быть одновременно участником двух действующих льготных программ один гражданин не может. Например, если заемщик взял льготный кредит в рамках семейной ипотеки, то он не может взять еще и льготную ипотеку на новостройки. «Заемщик должен определиться, в рамках какой программы он оформляет кредит, оформить один кредит по двум программам льготного кредитования невозможно. Кредиторы за этим строго следят», — отметили в «Дом.РФ».

При этом в части получения дополнительных выплат ограничения отсутствуют, добавили там. Например, заемщик может взять льготный кредит и в качестве первоначального взноса использовать материнский капитал. А после оформления кредита получить еще 450 тыс. на погашение ипотеки (такая льгота предусмотрена для многодетных семей).

Продление льготной программы

Изначально программа должна была завершиться 1 ноября 2020 года. Однако из-за высокого спроса было принято решение о ее продлении до 1 июля 2021 года.

Более того, некоторые из членов правительства выступают за сохранение льготной ипотеки и после этого срока. Такую позицию высказал вице-премьер Марат Хуснуллин, курирующий строительную отрасль. О возможном продлении льготной ипотеки после середины 2021 года говорил глава Минстроя России Ирек Файзуллин. Однако ЦБ выступает против. По мнению главы Банка России Эльвиры Набиуллиной, льготная ипотека должна завершиться вовремя, чтобы не допустить возникновения пузыря на ипотечном рынке.

В последний вагон: семейная ипотека сейчас и что изменится с 1 июля

Программа «Семейная ипотека» позволяет российским гражданам получить кредит на покупку жилья по сниженной ставке. Во Frank RG долю кредитов, выданных по этой программе на 1 мая 2021 года, оценили для «РБК-Недвижимости» в 4% от всех кредитов на жилье. С расширением программы на семьи с единственным ребенком востребованность семейной ипотеки вырастет, уверены участники рынка. Рассказываем об обновленных условиях программы «Семейная ипотека».

Условия программы

Условия, которые действуют до 1 июля 2021 года:

Виды ипотечного кредита

Семейной ипотекой можно воспользоваться для покупки жилья в новостройке, на вторичном рынке или для приобретения частного дома с земельным участком. Продавцом обязательно должно выступать юридическое лицо (например, застройщик).

Также кредит можно использовать для строительства индивидуального жилого дома или покупки земельного участка с дальнейшим строительством на нем частного дома. Важно, что все работы должны проводиться по официальному договору подряда с юридическим лицом или индивидуальным предпринимателем.

Семейная ипотека позволяет приобрести жилье и на вторичном рынке у физических лиц, но только в одном федеральном округе (Дальневосточном) и только на землях сельских поселений. «Классическую вторичку по договору купли-продажи купить по программе льготной ипотеки практически нельзя. А вот вторичку от застройщика (где в ДКП продавцом выступает застройщик) — можно. Но по факту это все равно новое жилье, в новом доме, в котором никто не жил», — рассказала директор офиса продаж вторичной недвижимости Est-a-Tet Юлия Дымова.

Сроки программы

Воспользоваться программой «Семейная ипотека» возможно до 1 марта 2023 года при рождении первого ребенка или последующих детей. Для семей с детьми-инвалидами правила другие: если ребенку установлена инвалидность после 2022 года, ипотеку под 6% по этой программе можно оформить до 2027 года.

Рефинансирование и маткапитал

Программа «Семейная ипотека» позволяет рефинансировать действующий ипотечный кредит по льготной ставке. Жилье должно приобретаться у юридического лица (компании-застройщика).

Программа позволяет использовать материнский капитал. Однако в «Семейной ипотеке» можно использовать средства маткапитала не для ежемесячных платежей, а только в качестве первоначального взноса. Некоторые банки дают возможность заемщикам использовать материнский капитал для досрочного погашения кредита.

Банки

Условия, перечень документов и ставки в банках по программе «Семейная ипотека» могут отличаться и регулярно меняются. Поэтому стоит уточнять все подробности в конкретной кредитной организации. На сегодня ипотеку по льготной ставке семьи с детьми могут взять в следующих банках:

Рассмотрим условия крупных кредитных организаций, которые актуальны в июне 2021 года.

Сбербанк

В Сбербанке взять ипотеку семьи с детьми могут по ставке 5,3% годовых, а при регистрации сделки в электронном виде — под 5% годовых. До 1 июля предложение распространяется на семьи с двумя и более детьми. Ставка действует весь срок кредита при условии страхования жизни и здоровья заемщика.

Минимальная ставка в рамках программы субсидирования с застройщиками составляет:

Банк ВТБ

ВТБ начал прием заявок по новым условиям в рамках ипотеки с господдержкой для семей с детьми. Приобрести недвижимость по программе теперь смогут семьи с одним ребенком. Ставка по кредиту или рефинансированию ипотеки другого банка в ВТБ составит 5% на всей срок.

Сумма первоначального взноса по программе составляет 15%. Заемщики ВТБ могут получить решение по кредиту без подтверждения дохода и занятости. Срок кредита — от одного года до 30 лет.

Райффайзенбанк

Ставка по программе «Семейная ипотека» в Райффайзенбанке составляет 5,49%. Предложение пока распространяется на покупку квартиры в новостройке для семей с двумя или более детьми. Созаемщиками по кредитному договору могут выступать официальные или гражданские супруги.

В рамках программы «Семейная ипотека» в Райффайзенбанке можно получить жилищный кредит на покупку квартиры в новостройке не только напрямую у застройщиков, но и у любых юридических и физических лиц при условии переуступки договора долевого участия.

Банк «Дом.РФ»

Банк «Дом. РФ» начал принимать заявки на оформление семейной ипотеки от заемщиков с первым ребенком и последующими детьми. Ипотечная ставка составляет от 4,7% при получении кредита на ИЖС, оформить ипотеку на покупку квартир или рефинансирование взятых в других банках кредитов можно по ставке от 5%.

Абсолют Банк

Абсолют Банк также начал прием заявок по программе с господдержкой «Семейная ипотека» на новых условиях. Теперь получить целевой заем на покупку квартиры или рефинансировать существующий ипотечный кредит могут не только многодетные семьи, но и родители первенца. Оформить льготную ипотеку в Абсолют Банке можно по ставке 5,99% годовых.

В качестве первоначального взноса, а также для частичного или полного досрочного погашения кредита в Абсолют Банке можно использовать материнский капитал.

Что нужно знать о льготной ипотеке на новостройки. Ставки, банки, нюансы

Правительство продлило льготную ипотеку на квартиры в новостройках еще на год. Государственная программа будет действовать до 1 июля 2022 года, но ее основные параметры поменялись.

Вместе с экспертами рассказываем о новых условиях и нюансах льготной ипотеки.

Новые условия льготной ипотеки

Программу льготной ипотеки продлили для всех регионов России. Но теперь ставка по ней составляет не 6,5%, а 7% годовых. Предельная сумма кредита стала единой для всех российских регионов — 3 млн руб. (ранее составляла 12 млн руб. для Москвы, Подмосковья, Санкт-Петербурга и Ленинградской области и 6 млн руб. — для остальных регионов). По этой программе можно оформить кредит на квартиру в новостройке сроком до 20 лет с первоначальным взносом от 15%. Она распространяется на все категории граждан.

Основное требование к заемщику — наличие российского гражданства, рассказала Ирина Орешкина, юрист адвокатского бюро «S&K Вертикаль». Она отметила, что доход подтверждают по справке 2-НДФЛ или по форме банка. Возможно также оформление кредита только по двум документам (паспорту и СНИЛС), но первоначальный взнос в этом случае должен быть не менее 35–40%, пояснила эксперт.

«Возраст, заработок и прочее не важны при получении льготной ипотеки. Но банки могут установить ограничения — например, возраст не менее определенного при получении и не более определенного на момент погашения, или же определенный стаж на последнем месте работы. Государством установлена ставка в размере 7%, но она может быть увеличена в случае отсутствия страхования. Некоторые банки идут на понижение и такого процента, если клиент предоставит выписку из ПФР», — пояснила Виктория Велюга, юрист компании «Интеллектуальный капитал».

«Теперь сумма кредита по государственной ипотеке ограничена 3 млн руб. — это не позволяет использовать ее на территории Москвы из-за высоких цен на недвижимость. Воспользоваться программой в столице получится лишь при наличии большей части стоимости жилья. Поэтому спрос на программу снижается. До введения новых условий доля государственной ипотеки в кредитах на новостройки составляла 67% (по итогам 2 квартала 2021 года), а сейчас, по итогам июля — 18%», — подчеркнул директор департамента ипотечного кредитования Est-a-Tet Алексей Новиков.

Читайте также:

Альтернатива льготной ипотеки

Некоторым заемщикам в столичных регионах поможет другая государственная программа — «Семейная ипотека», которую также продлили еще на год, отметил Новиков. Сумма кредита по ней — до 12 млн руб, ставка — 6%, условия действуют даже для семей с 1 ребенком, если он рожден с 1 января 2018 года. По подсчетам Est-a-Tet, доля «семейных» льготных ипотечных клиентов может вырасти до 25% в общей структуре заемщиков за год.

Читайте также:

Отказ в льготной ипотеке

С точки зрения оценки кредитных рисков потенциального заемщика, для банков нет большой разницы в том, является ипотечный кредит льготным или обычным, отметил директор по маркетингу Национального бюро кредитных историй (НБКИ) Алексей Волков. Он уточнил, что при принятии решения о выдаче любых ипотечных кредитов и их параметрах определяющие критерии — уровень долговой нагрузки и значение персонального кредитного рейтинга (ПКР).

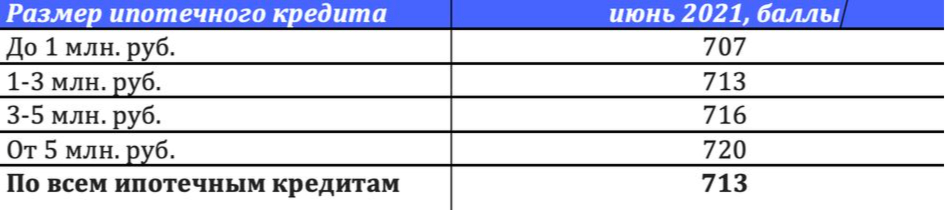

Среднее значение ПКР в зависимости от размера ипотеки

«При увеличении запрашиваемого заемщиками ипотечного кредита возрастают и требования к значению ПКР (в июне 2021 года среднее значение ПКР по всем ипотечным кредитам составило 713 баллов из 850 возможных). Поэтому перед обращением в банк за ипотечным кредитом стоит проверить свои ПКР или кредитную историю на сайте или в мобильном предложении НБКИ. Свой ПКР можно запрашивать бесплатно и неограниченное число раз, а кредитную историю можно получить бесплатно два раза в год», — отметил Волков.

Читайте также:

Квартира с ключами по льготной ипотеке

Немногие знают, но готовые квартиры также можно купить, используя ипотечную программу с господдержкой. Единственное условие — договор должен быть заключен между застройщиком и физическим лицом, рассказала Ирина Доброхотова, председатель совета директоров компании «Бест-Новострой». «Это возможно, если девелопер после ввода в эксплуатацию оформил квартиры в собственность на себя и реализует их по договору купли-продажи. Это не редкость, особенно в масштабных проектах, которые редко бывают распроданы полностью к моменту ввода», — пояснила Доброхотова.

Уже имеющийся кредит (даже если он тоже был взят на покупку квартиры в новостройке) по льготной ставке рефинансировать не получится, уточнила Доброхотова. Субсидированную ипотеку можно оформить, только приобретая квартиру у застройщика, пояснила она.

Читайте также:

Программы банков

Условия по программе «Льготная ипотека» могут отличаться в зависимости от выбора банка. Среди кредиторов — участников программы:

Рассмотрим ипотечные программы с господдержкой, которые актуальны в августе 2021 года, в некоторых крупных кредитных организациях.

Сбербанк

Программа позволяет приобрести квартиру от застройщика по льготным ставкам: от 0,1% годовых по программе субсидирования с застройщиками, от 6,25% годовых при электронной регистрации сделки, от 6,05% годовых при первоначальном взносе от 20% стоимости жилья

Максимальная сумма ипотеки — 3 млн рублей. Минимальный первоначальный взнос — от 15% стоимости жилья.

В ВТБ клиенты могут получить ипотеку с господдержкой по ставке от 6,05%. Она доступна заемщикам при подаче заявки через сайт банка, или экосистемы недвижимости «Метр квадратный» (проект группы ВТБ), или при использовании электронной регистрации залога в Росреестре и сервиса безопасных расчетов.

Базовая ставка по программе в ВТБ ниже установленного правительством уровня в 7% годовых и составляет 6,35%. Максимальная сумма — 3 млн руб. Минимальный первоначальный взнос — от 15% стоимости жилья.

Альфабанк

Ипотеку на новостройки в «Альфа-Банке» можно взять по ставке от 6,05%. Ставку по кредиту можно уменьшить на 0,3 п.п. при покупке недвижимости у ключевого партнера банка и на 0,4 п.п. при покупке недвижимости у партнера кредитной организации. Зарплатные клиенты могут снизить ставку на 0,4п.п..

Максимальная сумма ипотеки — 3 млн руб. Минимальный первоначальный взнос — от 15% стоимости жилья.

Райффайзенбанк

Райффайзенбанк по программе «Господдержка» предлагает ставку 6,49% годовых. Предложение распространяется на покупку жилья в новостройке. Льготная ставка сохранится на весь срок кредитования.

Первоначальный взнос должен составлять не менее 15% от стоимости приобретаемой недвижимости. Максимальная сумма кредита для всех регионов — 3 млн руб.