можно ли взять два патента на разные виды деятельности

Два патента одновременно в 2021 году

ПСН регулируется главой 26.5 НК РФ (статьи 346.43 – 346.53). Патент на предпринимательскую деятельность выдается в налоговой и действует на всей территории региона, в котором он выдан, если иное не указано в законе субъекта РФ. Переход на ПСН — дело добровольное. Но вы обязаны применять этот спецрежим весь срок, на который выдан патент, отказаться от него досрочно нельзя, если только ИП не нарушил ограничения или не прекратил патентную деятельность.

Важно, что на каждый вид деятельности предприниматель должен получать отдельный патент — именно в таком случае можно получить два или больше патентов одновременно.

Кто может применять ПСН

Патент на вид деятельности может получить только ИП, юрлица лишены этого права. Для получения патента нужно соблюдать ограничения:

Дополнительные ограничения установлены для площади торговых залов и залов обслуживания, площадям сдаваемых в аренду помещений и участков, количеству автотранспорта, количеству объектов торговой сети и пр. Они могут меняться от региона к региону, но общие ограничения перечислены в п. 6 ст. 346.43 НК РФ.

Можно ли применять два патента одновременно

Да, можно. Даже необходимо. Это требуется в двух случаях:

1. Несколько видов деятельности. Закон обязывает получать патент на каждый отдельный вид деятельности. Это значит, что у предпринимателя вполне может быть несколько патентов — к примеру, один на ресторан, а другой на производство ковров. Все сложнее, когда два вида деятельности пересекаются в одном бизнесе. Например, у ИП турагентство, он организует экскурсии по Алтаю на своих собственных автобусах. Ему понадобится два патента — один на автобусные перевозки пассажиров, а другой на экскурсионную деятельность.

2. Разные территории ведения деятельности. Напоминаем, что патент действует на территории региона, в котором он выдан, если законом не установлено иное. Это значит, что даже на один вид деятельности можно получить несколько патентов. Например, сеть кофеен, которая работает по Екатеринбургу и Новосибирску, должна будет получить патент в каждом регионе на вид деятельности « услуги общественного питания, оказываемые через объекты организации общественного питания».

Может быть и такое, что один субъект РФ делится на несколько территорий. Например, Свердловская область разделена на две территории: Екатеринбург и всё остальное. Если вы хотите работать и в Екатеринбурге, и в Первоуральске, то понадобится два патента.

Исключением в обоих случаях будут грузоперевозки, такси, развозная и разносная торговля.

Ограничения по применению ПСН работают совокупно для всех патентов, которые получил предприниматель: по всем направлениям бизнеса на ПСН доход не должен превышать 60 млн рублей, а число работников за налоговый период должно быть не более 15 человек.

Как вести налоговый учет, применяя несколько патентов

ИП заполняет книгу учета доходов индивидуального предпринимателя, применяющего ПСН. Если у ИП несколько патентов, на все можно вести одну книгу (п. 1 ст. 346.53 НК РФ). Но заводить отдельные книги тоже можно, это даже более правильно и удобно с точки зрения контроля за своим бизнесом.

Если совмещаете ПСН с другой налоговой системой, ведите отдельно учет хозопераций, обязательств и имущества по другим видам деятельности на другом налоговом режиме.

Когда ИП утрачивает право на один патент или несколько

Право на патент сохраняется при соблюдении трех условий (п. 6 ст. 346.45 НК РФ):

Если вы нарушили одно из ограничений, подайте в налоговую заявление об утрате права на патент (п. 8 ст. 346.45 НК РФ). Это касается всех полученных патентов, а не одного. В таком случае уплаченные за патент деньги вам не вернут и пересчитывать ничего не будут, однако и доплачивать оставшиеся 2/3 не придется, если вы брали патент на 6 месяцев или больше, уплатили только 1/3 стоимости и лишились права на него до уплаты остатка.

После утраты права на ПСН, предприниматель должен будет заплатить налог по той системе налогообложения, с которой совмещал патент. НДФЛ — для ОСНО, упрощенный налог — для УСН и сельскохозяйственный налог — для ЕСХН. При этом уплаченную за патент сумму учтут, что позволит уменьшить платеж. Пересчитывать налог будут с даты начала первого из действующих на момент утраты права патентов.

Получить новый патент на этот вид деятельности можно будет только в следующем календарном году.

В чем удобство патента

ПСН упрощает налоговый учет и помогает сэкономить на налогах и взносах за сотрудников:

При этом вы не освобождаетесь от налогов на имущество ИП, землю и транспорт.

Важно! Рассчитайте суммы обязательных платежей, чтобы оценить выгодность этого налогового режима. Уточните условия по ПСН в вашем регионе.

Уменьшение на взносы двух патентов

Предприниматель с сотрудниками может уменьшить стоимость патента лишь на 50 %. Это актуально, даже если работники есть только в одном из действующих патентов, сроки действия которых пересекаются между собой. При отсутствии сотрудников стоимость патента можно уменьшить до нуля, если на это хватит взносов ИП за себя, включая однопроцентные взносы в ПФР.

Чтобы уменьшить стоимость патента на взносы, в налоговую нужно подать уведомление по форме КНД 1112021. В НК РФ не дано никаких разъяснений по порядку уменьшения на взносы нескольких патентов. Указаний о том, как распределять взносы, нет, важно лишь, чтобы они были уплачены в рамках патентной деятельности. Это можно делать по аналогии с ЕНВД — распределять взносы пропорционально доходам от каждого патентного вида деятельности. Чтобы обосновать расчеты налоговой, подготовьте бухгалтерскую справку.

Уведомление подайте в ИФНС, в которой стоите на учете как плательщик ПСН. Если у вас есть патенты в разных субъектах РФ, подать его можно в одну из инспекций.

Важно! При покупке в течение года нескольких патентов разрешается зачесть переплату по взносам в счёт оплаты другого патента, действующего в этом же календарном году (Письмо ФНС от 02.06.2021 N СД-4-3/7704@). Перенести вычет на следующий год нельзя.

Сколько действует патент

Патент действует в рамках календарного года. ИП может взять один или несколько патентов на срок от 1 месяца до года. Получить патент можно в любое время года, с парой оговорок:

Если вы ведете бизнес на патенте или совмещаете режимы — работайте в веб-сервисе Контур.Бухгалтерия. Здесь вы легко заполните все документы, а система сама рассчитает налоги и подготовит платежки для интернет-банка, напомнит о сроках уплаты и сформирует отчетность для отправки через интернет. Все новички работают в сервисе бесплатно две недели.

Пять главных вопросов про патент

Я веду бухгалтерию нескольких фирм и ИП, провожу семинары по бухучету и постоянно общаюсь с предпринимателями. Ко мне часто обращаются бизнесмены, которые хотят купить патент, но не понимают кое-каких нюансов. Я собрала топ-5 популярных вопросов о патенте и всё объяснила. Эта статья будет вам полезна, если вы тоже хотите использовать патент.

1. Можно ли для одного бизнеса использовать две системы налогообложения? У меня завод ёлочных игрушек. Я продаю их оптовикам, работаю на УСН 15%. Хочу открыть розничный магазин при заводе. Могу ли я взять для него патент? Если да, как отчитываться в налоговую?

Чтобы правильно заплатить налоги, нужно без ошибок распределить доход и расходы для каждого режима. Для этого нужно завести две книги учета доходов и расходов: одну для УСН, вторую — для патента.

Книга учета доходов и расходов (КУДиР) — это документ для налогового учета. Её обязаны вести все ИП на любой системе налогообложения и организации на упрощенке. В этой книге указаны все доходы и расходы бизнеса — это своего рода дневник финансов. Если вы пользуетесь каким-нибудь сервисом онлайн-бухгалтерии, в нем, скорее всего, можно сформировать КУДиР за любой период.

КУДиР должны вести бизнесмены на:

Раньше книгу учета доходов и расходов в конце года заверяли в налоговой инспекции — сейчас не нужно. Но если у налоговиков возникают вопросы к декларации по УСН, они запрашивают пояснения с приложением КУДиР.

Предпринимателей, которые год не вели книгу доходов и расходов, оштрафуют на 10 000 ₽, несколько лет — на 30 000 ₽. Если предприниматель не вел КУДиР и заплатил меньше налогов, чем положено, ему придется заплатить 20% от неоплаченной суммы налога, но не менее 40 000 ₽.

Две книги учета помогут вам разобраться, что относится к доходам и расходам по УСН, а что — по патенту. Без раздельного учета легко случайно нарушить условия применения УСН или патента и лишиться права их использовать.

Я знаю предпринимателей, которые открыли два расчетных счета — для каждой налоговой системы свой. Один счет для производства, другой с эквайрингом для розницы. Это упрощает учет. Иначе можно запутаться, что пришло через точку, что — для производства, и заплатить налог с дохода дважды.

2. Можно ли купить два патента на разные виды деятельности? Например, сдавать помещения в аренду и заниматься розничной торговлей.

Если использовать два патента одновременно, ограничения по ним нужно суммировать, как будто у вас один патент. Ограничения для патента (п. 6 ст. 346.45 НК РФ):

Список видов деятельности для патента постоянно пополняется и отличается в разных регионах. Патент могут получить парикмахеры, репетиторы и тренеры, бизнесмены, которые шьют одежду и обувь, ремонтируют мебель и технику или перерабатывают сельскохозяйственную продукцию, владельцы кафе и ресторанов, магазины с площадь торгового зала до 50 м². Полный список видов бизнеса, для которых можно применять патент — в п. 2 ст. 346.43 НК РФ. Чтобы узнать, для какого бизнеса можно получить патент в вашем регионе, найдите закон о патентной системе налогообложения вашего региона.

В самом конце страницы найдете закон своего региона.

Пример расчета ограничений для двух патентов

У вас есть квартира площадью 45 м² в районе Измайлово, которую вы хотите сдавать посуточно. Вы нанимаете одного работника — уборщицу. Патент на год обойдется вам в 60 000 ₽.

И вот вы решили открыть магазинчик новогодней атрибутики площадью 30 м² в Басманном районе. Вы нанимаете четырех сотрудников. Патент за четыре месяца обойдется вам в 108 000 ₽.

За квартиру вы получили 1 млн рублей дохода за год, а магазин новогодней атрибутики принес вам 5 млн рублей за четыре месяца. Всего за год вы заработали 6 млн рублей и влезли в лимит дохода. Всего у вас работали 5 человек — в лимит уложились.

3. Могу ли я отказаться от патента? Предположим, я получил патент на 12 месяцев, но через 3 месяца понял, что мне не выгодно быть на патенте.

Если вы уже начали пользоваться патентом, отказаться от него нельзя. Бизнесмен может досрочно отказаться от патента только если он лишился права использовать патент или закрыл бизнес.

Предприниматель теряет право работать на патент, если:

Если бизнесмен превысил лимит дохода или сотрудников, с этого момента у него есть 10 календарных дней, чтобы подать в свою налоговую заявление об утрате права применять патент. Когда налоговики получат заявление, у них есть пять дней, чтобы снять предпринимателя с учета. «Утратить право» можно и специально: нанимаете больше 15 сотрудников — и так соскакиваете с патента.

Если налогоплательщик слетел с патента, он должен пересчитать налог за весь срок действия патента. Если он совмещает патент с УСН или ЕНВД, то пересчитывает налог по условиям второго спецрежима. Если работает только на патенте, придется пересчитать налог по ОСНО (ст. 346.45 НК РФ). Бизнесмену выгоднее совмещать патент с другим спецрежимом.

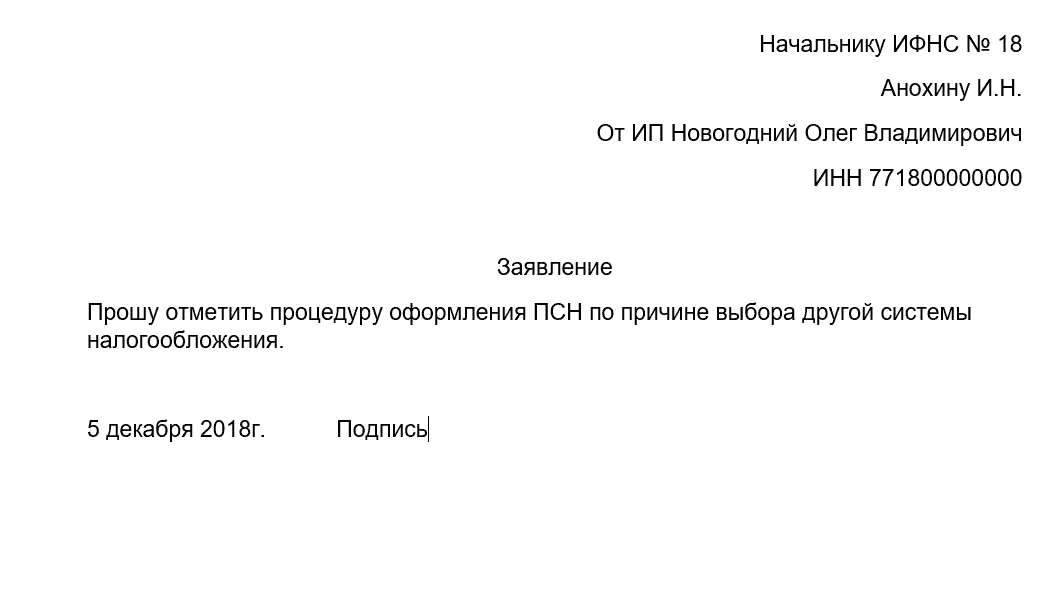

4. А если я подал документы на патент, но на следующий день передумал, я могу отказаться и перейти на УСН?

Вы можете отозвать свое решение, пока налоговая не поставила вас на учет. После того, как вы подали документы на патент, у налоговиков есть 5 дней, чтобы ответить (п. 3 ст. 346.45 НК РФ). В течение этого времени можно отозвать заявление.

Например, вы хотите получить патент на один месяц. 3 декабря 2018 года вы подали заявление. Налоговая выдаст вам уведомление о переходе на патентную систему налогообложения 10 декабря. Если до этой даты вы передумаете, от патента можно отказаться.

Чтобы отказаться от патента, вам нужно написать заявление в свободной форме на имя руководителя той, налоговой инспекции, куда вы подавали документы на патент.

Если до перехода на патент вы подавали заявление для перехода на УСН или работали на ней, после отказа от патента вас переведут на упрощенку. Если вы работали на ОСНО или после регистрации сразу подали заявление на патент, после отказа от него попадете на общую систему налогообложения.

5. Как заранее узнать, сколько я заплачу за патент?

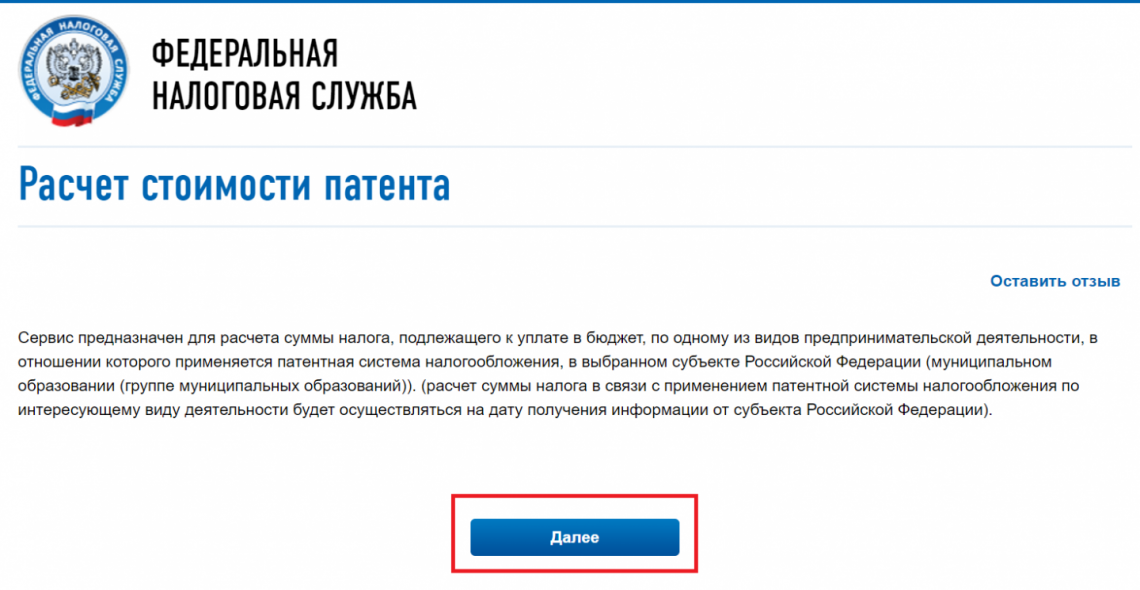

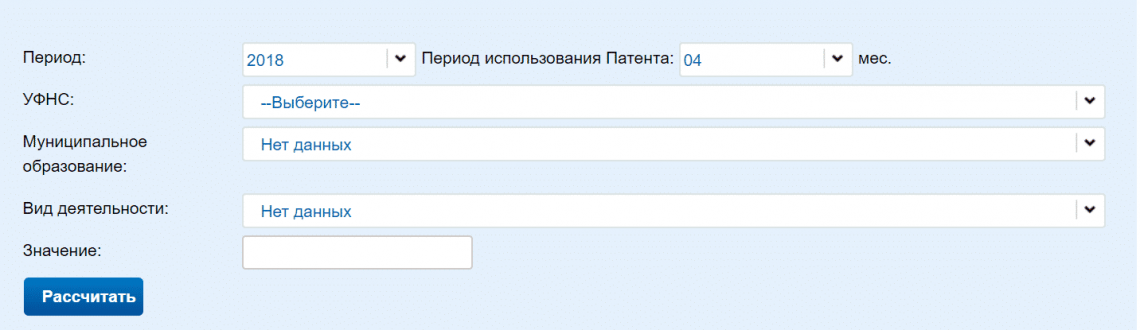

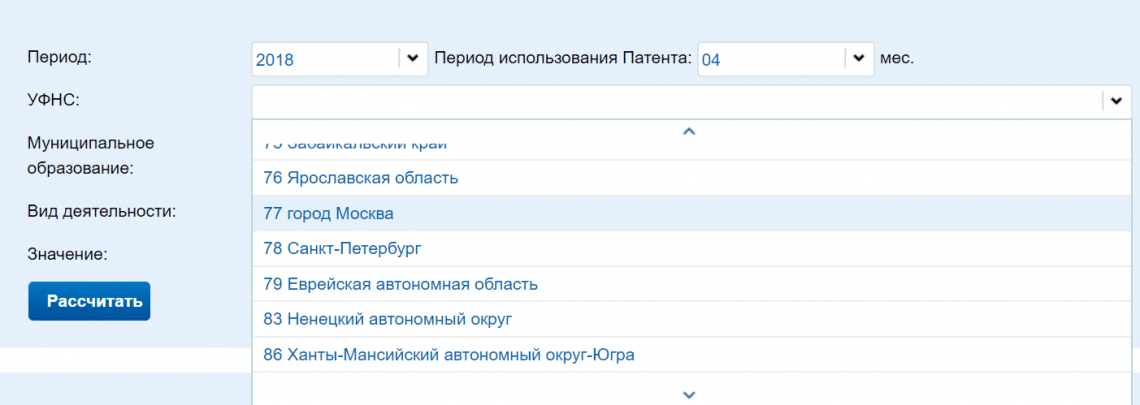

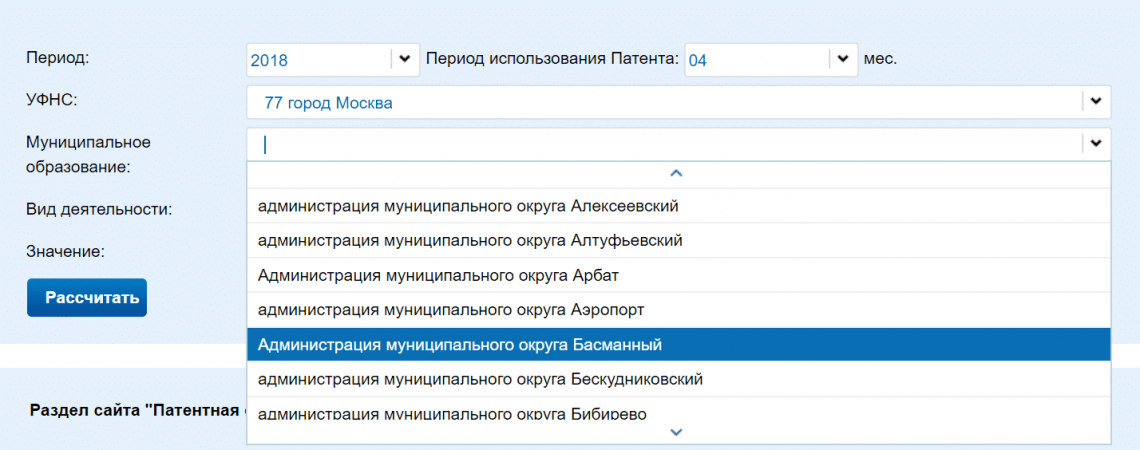

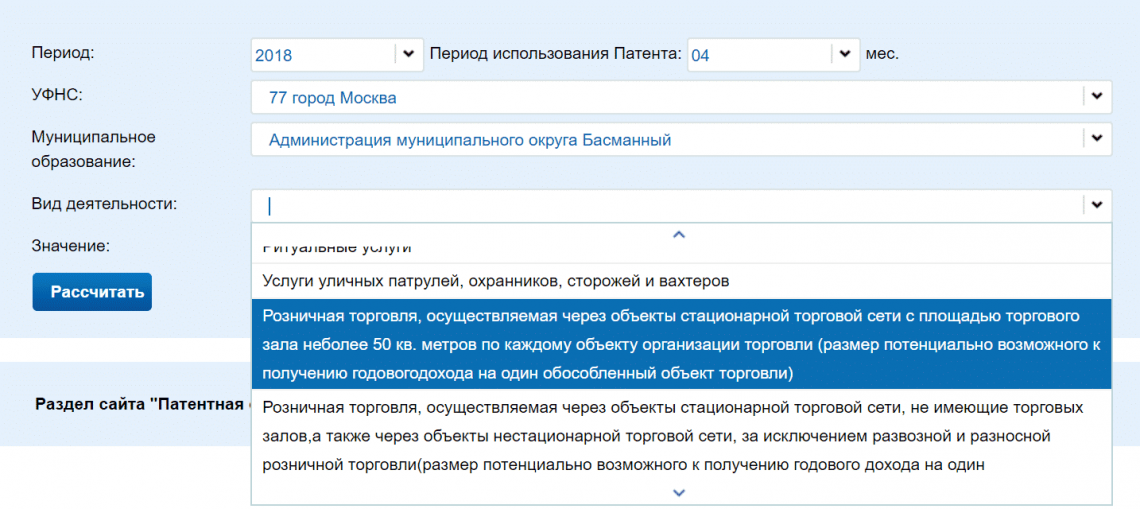

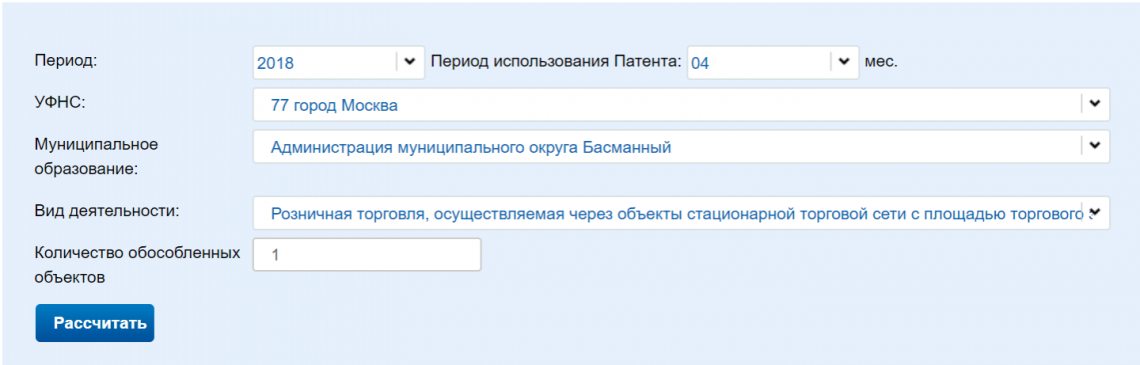

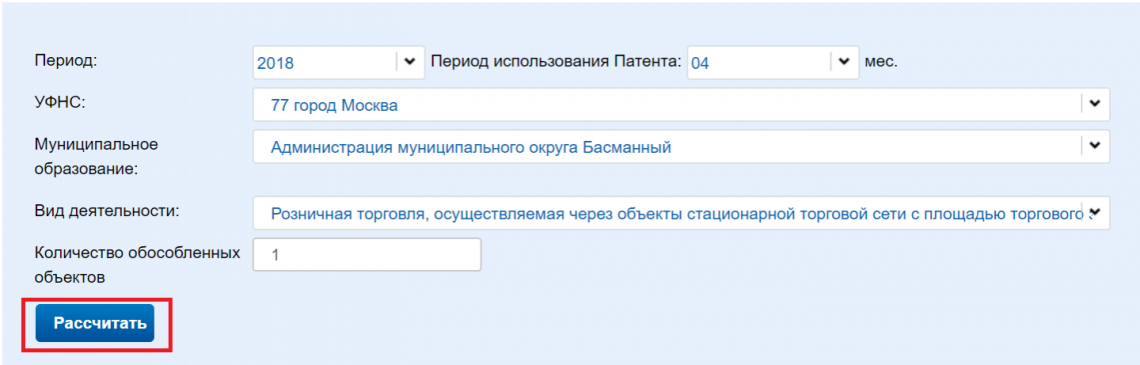

Узнать, во сколько обойдется патент, можно на сайте налоговой. Для этого выберите год и срок, на который хотите купить патент, регион, район и вид деятельности. Давайте пройдем этот путь вместе.

Переходим на сайт налоговой patent.nalog.ru.

документы на патент.

Выбираем срок от одного до двенадцати месяцев. Если у вас сезонный бизнес или просто хотите попробовать что-то новое, берите патент на месяц-два. Если уверены, что затеваете бизнес надолго, можно сразу взять на максимальный срок — 12 месяцев.

Мы планируем открыть магазин новогодней атрибутики. Летом мало кто покупает елочные игрушки и дедов морозов — люди начинают готовиться к празднику за три-четыре месяца. Это сезонный бизнес, поэтому выберем 4 месяца.

В разделе УФНС выбираем регион, где будем работать. Выберем Москву.

Выбираем муниципальное образование — район или областной центр. Выберем Муниципальный район Басманный.

Выбираем вид деятельности — «Розничная торговля, осуществляемая через объекты стационарной торговой сети с площадью торгового зала не более 50 квадратных метров по каждому объекту организации торговли(размер потенциального к получению годового дохода на один обособленный объект торговли)».

Выбираем количество точек. Давайте выберем одну.

Жмем кнопку «Рассчитать».

Патент при открытии магазина новогодней атрибутики в Басманном районе Москвы обойдется нам в 108 000 ₽.

Если срок патента от 6 до 12 месяцев, его платят в два этапа — ⅓ суммы налога нужно заплатить не позднее 90 календарных дней после начала действия патента, остальные ⅔ — пока срок действия не закончится.

Если срок патента меньше 6 месяцев, всю сумму нужно заплатить, пока патент действует.

Может ли ИП иметь несколько патентов одновременно

Добрый день. У ИП есть несколько бизнесов, каждый из которых подходит под патентную деятельность.

1) может ли ИП иметь несколько патентов одновременно

2) патент оформляются на каждую студию (обособленное подразделение) отдельно?

3) ограничение в 15 сотрудников относится к каждому патенту отдельно, или в совокупности?

4) ограничение в 60 миллионов относится к каждому патенту отдельно, или в совокупности?

5) какая отчетность сдается в случае ведения деятельности патентной?

1) может ли ИП иметь несколько патентов одновременно

Да, по нескольким видам деятельности.

2) патент оформляются на каждую студию (обособленное подразделение) отдельно?

На подразделение, которое осуществляет вид деятельности на который оформляется патент.

3) ограничение в 15 сотрудников относится к каждому патенту отдельно, или в совокупности?

5. При применении патентной системы налогообложения индивидуальный предприниматель вправе привлекать наемных работников, в том числе по договорам гражданско-правового характера. При этом средняя численность наемных работников, определяемая в порядке, устанавливаемом федеральным органом исполнительной власти, уполномоченным в области статистики, не должна превышать за налоговый период 15 человек по всем видам предпринимательской деятельности, осуществляемым индивидуальным предпринимателем.

4) ограничение в 60 миллионов относится к каждому патенту отдельно, или в совокупности?

НК РФ Статья 346.45. Порядок и условия начала и прекращения применения патентной системы налогообложения

1) если с начала календарного года доходы налогоплательщика от реализации, определяемые в соответствии со статьей 249 настоящего Кодекса,по всем видам предпринимательской деятельности, в отношении которых применяется патентная система налогообложения, превысили 60 млн. рублей;

5) какая отчетность сдается в случае ведения деятельности патентной?

Необходимо заполнять книгу учета доходов по каждому патенту.

6) возможно ли что у ИП, допустим, есть салон красоты (патент по парикмахерским услугам) + так же он оказывает на стороне консультационные услуги. Как тогда учет и налогообложение ведется в этом случае? Форма УСН 6%. Правильно ли я понимаю, что в таком случае доходы от парикмахерских услуг — патент платится. А по всем прочим доходам 6%?

Раздельный учет, две КУДИР. Да, патент + 6% УСН.

1. Да, может согласно абз. 5 п. 1 ст. 346.45 НК РФ:

Индивидуальный предприниматель вправе получить несколько патентов.

2. Патент оформляется на вид деятельности, осуществляемом в конкретном субъекте РФ.

3. По всем видам деятельности (в совокупности), что установлено п. 5 ст. 346.43 НК РФ:

При этом средняя численность наемных работников, определяемая в порядке, устанавливаемом федеральным органом исполнительной власти, уполномоченным в области статистики, не должна превышать за налоговый период 15 человек по всем видам предпринимательской деятельности, осуществляемым индивидуальным предпринимателем.

4. Во всем видам предпринимательской деятельности (в совокупности). В соответствии с п. 6 ст. 346.45 НК РФ

Налогоплательщик считается утратившим право на применение патентной системы налогообложения и перешедшим на общий режим налогообложения (на упрощенную систему налогообложения, на систему налогообложения для сельскохозяйственных товаропроизводителей (в случае применения налогоплательщиком соответствующего режима налогообложения) с начала налогового периода, на который ему был выдан патент, в случае:

1) если с начала календарного года доходы налогоплательщика от реализации, определяемые в соответствии со статьей 249 настоящего Кодекса, по всем видам предпринимательской деятельности, в отношении которых применяется патентная система налогообложения, превысили 60 млн. рублей;

5. В соответствии со ст. 346.52 НК РФ налоговую декларацию ИП на патенте не предоставляет.

Если имеются работники, которым платите вознаграждение за работу, предоставляете в налоговый орган расчет по страховым взносам не позднее 30-го числа месяца, следующего за расчетным (отчетным) периодом (п. 7 ст. 431 НК РФ).

6. Вы ведет в данном случае раздельный учет хозяйственных операций (имущества, обязательств), что предусмотрено ст. 346.53 НК РФ. По виду деятельности, на который приобретен патент, платите налог по ПСН. По тем, на которые нет патента, ЕНВД, платите налог по УСН.

Также согласно ст. 419 НК РФ платите страховые взносы.

Патентная система налогообложения

Как ИП посчитать налог на патенте

Этот материал обновлен 04.02.2021

Патентная система налогообложения (ПСН) — специальный налоговый режим, при котором ИП платит фиксированную стоимость за год и освобождается от других налогов.

Для компаний этот режим не действует.

Рассказываем, как работать на патенте.

Виды деятельности на патенте

Патент действует для определенных видов деятельности, которые устанавливают региональные власти. В основном это розница, общепит и услуги населению, например:

Один предприниматель может купить патенты сразу на несколько видов деятельности.

Проще всего проверить, можете ли вы работать на патенте в своем регионе, в сервисе «Расчет патента» на сайте налоговой.

Ограничения для ПСН

Для работы на патенте у ИП есть несколько требований и ограничений. Условно их можно разделить на общие и частные. Общим должны следовать все предприниматели на патенте, частным — в отдельных видах деятельности.

Частные ограничения указаны в законе вместе со списком видов деятельности, на которые распространяется патент. Вот несколько примеров:

Для розницы и общепита на патенте много нюансов. Если вы работаете в общепите и хотите перейти на патент, рекомендуем сначала изучить налоговый кодекс.

С 2021 года ПСН нельзя применять, если:

Региональные власти могут корректировать требования: например, устанавливать свой максимум по потенциальному годовому доходу. В законе есть ограничение в 1 млн рублей, но регионы могут увеличить его по некоторым видам деятельности.

Региональные законы можно посмотреть на странице ПСН в разделе «Особенности регионального законодательства» на сайте налоговой. Главное — переключить сайт на свой регион, если он не определился автоматически.

Сколько стоит патент

Для расчета патента есть специальная формула, но предпринимателям ничего вручную считать не нужно: сервис «Расчет патента» показывает точную стоимость.

Р » loading=»lazy» data-bordered=»true»>

Сервис не только рассчитывает общую стоимость патента, но и показывает, какие суммы в какие сроки нужно оплатить.

В некоторых регионах для новых ИП на патенте предусмотрены налоговые каникулы — льготный период, когда можно не платить налог вовсе. Подсказки о них есть в калькуляторе.

Стоимость патента можно уменьшить, если покупаете онлайн-кассу — до 18 000 Р за каждую. Чтобы получить вычет, кассу нужно было зарегистрировать до 1 июля 2019 года. Для того чтобы получить вычет, нужно подать уведомление в налоговую.

Страховые взносы на патенте

С 1 января 2021 г. ИП на ПСН могут уменьшать стоимость патента на сумму страховых взносов, уплаченных за себя и за своих работников. При этом ИП без работников может учесть всю сумму уплаченных взносов, а с работниками только ту, что покроет половину стоимости патента.

Как перейти на ПСН

Предприниматель может перейти на патент в любое время, если переходит с ОСН или если применяет УСН или ЕНВД и открывает новый вид деятельности, для которого приобретает патент.

А вот если ИП хочет перейти на патент по тому же виду деятельности, по которому раньше был на УСН или ЕНВД, то придется ждать начала следующего года.

Во всех случаях предпринимателю нужно подать в налоговую заявление не позднее чем за 10 дней до применения спецрежима.

В течение пяти дней налоговая выдает патент или сообщает об отказе. Всего в законе указано пять причин, по которым налоговая может отказать:

Уплата налога на ПСН

Под налогом на ПСН подразумевают стоимость патента. Патент можно купить на срок от 1 до 12 месяцев.

Если патент оформлен на срок от 1 до 6 месяцев, нужно оплатить его полностью до окончания его действия.

Патент на срок от 6 до 12 месяцев нужно оплачивать так: треть суммы — в течение 90 дней после начала действия патента, а остаток — не позднее даты окончания его действия.

Если задержать платеж, налоговая начислит пени за просрочку и пришлет уведомление об уплате. Налоговая может оштрафовать, если патент не был оплачен или если предприниматель попытался сэкономить на патенте и предоставил неверные сведения о своей деятельности.

Учет и отчетность на ПСН

По закону ИП не обязаны вести бухгалтерский учет. Они должны только заполнять книгу учета доходов.

Книгу нужно вести по двум причинам:

Отчитываться перед налоговой и сдавать декларацию на патенте не нужно.

Если у ИП есть штатные сотрудники, ему нужно сдавать отчетность за работников.

Когда ИП теряют право на применение ПСН

Предприниматели теряют право на применение патента в двух случаях:

В этих случаях предприниматель обязан уведомить налоговую в течение 10 дней после потери права на патент. Не позднее чем через 5 дней его снимут с учета и переведут на ОСН до конца года. Налоги пересчитают.

Если ИП совмещал патент с УСН, патентную деятельность автоматом переведут на УСН.

Если предприниматель решил закончить деятельность на патенте, он должен заполнить другое заявление и передать его в налоговую. С учета снимут также через 5 дней.

Повторно вернуться на патент ИП сможет только с начала следующего года, если устранит все нарушения.

Плюсы и минусы ПСН

Главное преимущество работы на патенте: стоимость патента не зависит от фактического дохода. Если реальный заработок будет намного больше потенциального, то работать в этом режиме выгодно. Другие плюсы:

Среди минусов спецрежима:

Как стать ИП

Зарегистрировать ИП можно самостоятельно, через посредников и сервисы регистрации. В первом случае придется самому готовить бумаги, нести их в налоговую или отправлять по почте.

В Тинькофф есть бесплатный сервис по регистрации ИП. Нужно только заполнить заявку — специалисты подготовят документы, оформят электронную подпись и отправят всё в налоговую.

«Общая сумма патента на 12 месяцев для фотоателье из Барнаула в 2019 году составляет 46 230 Р. Допустим, что патент начал действовать 2 апреля 2019 года. Это значит, что 15 410 (треть суммы) нужно оплатить до 1 июля 2019 года, а 30 820 Р (остаток) — до 1 апреля 2020 года»

Это некорректный пример. Патент выдается только в рамках одного календарного года, см. п. 5 ст. 346.45 НК РФ. Кроме того, налоговая трактует этот пункт таким образом, что срок действия должен составлять целое число месяцев. Т.е. могут выдать патент только с 1 апреля до 31 декабря, либо с 1 мая по 31 декабря.

«Если ИП ведет несколько видов деятельности на патенте, вести книгу доходов нужно по каждому»

С 2017 года не нужно, можно одну, см. https://www.nalog.ru/rn18/ip/6704042/

Диана Дёмина, про несколько книг учета в конце статьи еще осталось упоминание.

Grigory, упс, пропустили 🙁 Но уже всё поправили 🙂 Еще раз спасибо!

Grigory, спасибо вам большое за внимательность! Вы правы. Мы скорректировали текст.

Скажите, а в Тинькофф Бухгалтерии появится когда-нибудь поддержка ПСН? Пользуюсь довольно давно уже р/с Тинькова и декларацию по УСН сдавал через Тинькофф Бухгалтерию. А теперь когда перешёл та патент стало не так удобно

Дополнительный 1% считается от потенциального дохода, не от фактического? То есть, если патент стоит меньше 18000 то этот процент платить не надо?

Денис Дегтярёв, от потенциального.

«А вот если ИП хочет перейти на патент по тому же виду деятельности, по которому раньше был на УСН или ЕНВД, то придется ждать начала следующего года.»

— а можно официальную ссылку на закон? Вижу разные мнения по этом вопросу от разных серьезных изданий.

Вот, например, с сайта налоговой:

«Таким образом, индивидуальный предприниматель, применяющий упрощенную систему налогообложения, вправе в течение календарного года перейти на патентную систему налогообложения по отдельным видам предпринимательской деятельности, в отношении которых патентная система налогообложения введена соответствующим законом субъекта Российской Федерации (Письма Минфина России от 07.03.2013 N 03-11-12/26, от 24.01.2013 N 03-11-12/11).

При этом если индивидуальный предприниматель приобретет патент по виду деятельности, в отношении которого он применял упрощенную систему налогообложения, и при этом других видов деятельности им не осуществлялось, то такой переход приводит к утрате права на применение упрощенной системы налогообложения начиная с даты начала действия патента.»

https://www.nalog.ru/rn37/news/tax_doc_news/4856730/

Тут только утрата права на УСН (и то, только если других видов деятельности не было). Не вижу запрета перехода на ПСН по тому же виду деятельности в течение года.