можно ли взять кредит и инвестировать его

Возьму кредит на инвестиции. Огонь идея?

Знаете, у меня иногда возникал в голове вопрос: а почему нельзя инвестировать на заёмные средства? Почему квартиру в ипотеку взять можно, почему машину в кредит окей, почему на бизнес оформить займ в порядке вещей, а инвестировать — имея ввиду, в первую очередь, фондовый рынок — ни в коем случае?

И я понимаю, когда разговор идёт про ту часть, которая связана с высокими рисками. Фьючерсы, опционы, да даже акции — есть существенный риск потерять занятые деньги. И тогда не будет у меня инвестиций, а вот с банком всё ещё придётся расплачиваться.

Но если рассмотреть наиболее безопасные инструменты, а именно облигации: государственные, региональные, крупнейших корпораций страны? Депозит, в конце концов.

Пришлось посчитать, чтобы разобраться. Результат очень прост: облигации в кредит вполне могут выйти в плюс. Т.е., инвестировать взаймы можно. Да только совсем невыгодно. Детали ниже.

Давайте предположим, что мы хотим инвестировать — здесь и сейчас — тысяч 400 рублей. Почему столько? Ну, вроде и солидная сумма, но и не огромная, не так страшно связываться с кредитом.

Также возьмём за истину, что мы занимаем деньги у своего зарплатного банка. Мы у него на хорошем счету, так что получаем относительно невысокую ставку — 14% годовых. Безо всякой ерунды вроде пониженного процента за страховку.

Итак, сведём всё в одну табличку для удобства:

Теперь погнали вкладываться.

Банки любят придумывать сложные условия для вкладов и накопительных счетов. Лучшее, что я нашёл без сильно сложных условий и ограничений даёт итоговую доходность 6% годовых.

Сколько это в деньгах? 50 тысяч 864 рубля.

То есть, вложившись в депозит — вероятно, один из лучших доступных — мы всё ещё теряем 10 тысяч рублей на процентах.

Окей, погнали дальше.

Хорошо, если не получается заработать на банке, заняв у него же деньги (или у его конкурента), попробуем достаточно безопасные вещи на фондовом рынке. Одолжим наши средства нескольким крупным компаниям — всё ещё надёжно, а ставка уже более привлекательная, чем в банке.

Инвестируем мы максимально эффективно — пока идут наши два года, мы на полученный доход докупаем ещё облигаций. Опустим колебания цены за бумагу, которые не так велики, как у акций. Они могут сыграть как нам на руку, так и несколько уменьшить наш дополнительный доход.

Наша чистая доходность составит 6.9% годовых. Обналичив проценты и продав облигации, мы получим на руки почти 458 тысяч 650 рублей. Неплохо? Но нужно ещё вычесть то, что мы заплатили банку. В сухом остатке выходит… всё ещё минус 2 с лишним тысячи.

Не особо привлекательно, да?

Ладно, давайте добавим больше риска.

Мы решили погнаться за процентами и вложиться в так называемые «мусорные» облигации. Это бумаги не особо крупных фирм, где вероятность, что долг не будет погашен, сильно выше, чем у гигантских корпораций и государств. Я очень НЕ рекомендую вкладывать крупные суммы в подобные инструменты, особенно все свободные средства.

Но, допустим, нам повезло, все фирмы выжили, заплатила и проценты, и номинал облигаций вернули. В таком случае, мы получили чистую доходность в 9.7% годовых и вышли с рынка с 483 тысячами рублей в кармане.

Да, опять считаем сухой остаток — плюс 22 тысячи рублей. Или 5.5% относительно исходных 400 тысяч.

И вроде бы неплохо, правда? За исключением риска потерять все деньги, конечно, если фирмы обанкротятся, конечно. Но, на самом деле, мы зря потратили время и нервы. Почему? Читайте дальше.

Давайте просто смоделируем ситуацию, где мы — вместо кредита — инвестируем каждый месяц ту сумму, которая уходила бы на платёж. 19 с небольшим тысяч рублей каждый месяц.

Начнём с того, что просто откладывая эти деньги под матрас, вы через 2 года получите почти 461 тысячу рублей. Так мы побеждаем банковский вклад из кредитных денег. Относительно нашей «стартовой суммы» в 400 тысяч рублей, которую мы бы взяли в кредит мы имеем +15%.

Добавим к этому простейший накопительный счёт со ставкой 3% — получается уже больше 475 тысяч рублей. Тут мы уже обошли надёжные облигации в кредит. Это +17.5% к четырём условно стартовым сотням и около 20 тысяч прибыли в процентах.

Хорошо. А если давать каждый месяц понемногу в долг тем же надёжным фирмам? На выходе будет 495 тысяч 600 рублей с копейками. Почти 35 тысяч процентной прибыли и на 24% больше «стартовой суммы»!

Ну и особо рисковые ребята, которым повезло с «мусорными» облигациями, могут получить в итоге капитал на сумму в почти 510 тысяч рублей, из которых около 50 тысяч — чистый плюс с процентов.

Лично мне после этих расчётов стала очевидной важная вещь. Если я готов, например, отдавать 20 тысяч рублей в месяц за кредит, который я бы потратил на инвестиции, то мне гораздо выгоднее просто ежемесячно вкладывать эту сумму. Даже в низкорисковые инструменты — даже просто кинуть на накопительный счёт! Поэтому такая волнующая идея занять денег на инвестиции оказывается просто бесполезной.

Чтобы узнавать больше о разумном обращении с деньгами, подписывайтесь на мой канал в телеграм.

Возможно, вы скажете: но можно же взять в долг, вложить всё в акции/фьючерсы/опционы, наварить 100% за месяц и остаться в жирном плюсе, почти сразу расплативишь по займу! И действительно, вам может повезти с покупкой, бывает такое, что бумага удваивается в цене за месяц-два. Вероятность найти именно её и вовремя вложить туда сразу все деньги? Я не знаю, для меня это слишком страшно.

Ведь гораздо проще не попасть в «правильную» компанию и заработать пару-тройку процентов за год. Или вовсе потерять деньги — на снижении котировок, на неудачных сделках и т.д.

В общем, будьте осторожны с деньгами и максимально просчитывайте свои риски — особенно, если деньги не ваши.

Что выгоднее: скорее начать инвестировать

или досрочно погасить кредит?

Часто люди, которые только начинают интересоваться финансовой грамотностью, хотят скорее приступить к инвестированию. Их можно понять, многие слышали фразу, что сложный процент — это восьмое чудо света. Однако важно здраво оценить свою готовность к инвестированию. Одним из препятствий может быть наличие кредитов или кредитных карт. Вполне может оказаться, что выгоднее сначала погасить кредит.

Давайте проверим, так ли это.

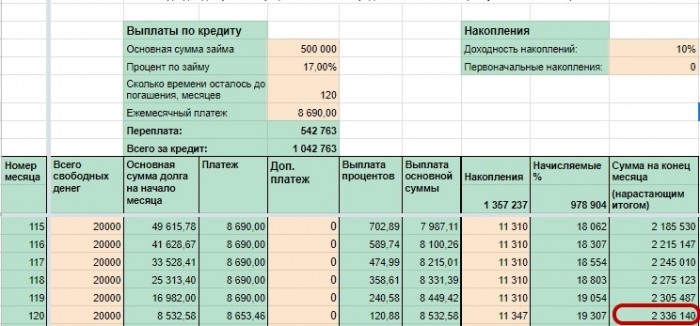

Допустим, у Пети есть кредит.

500 000 руб. — размер кредита.

17% — процентная ставка.

8 690 руб. — ежемесячный платёж.

10 лет — срок до погашения.

Переплата за этот срок составит 542 763 руб. Напомню, размер кредита — 500 000 руб. То есть Петя процентами отдаст банку больше, чем изначально взял в долг.

Петя думает, что ему лучше как можно скорее начать инвестировать. Тем более он слышал, что чем дольше срок инвестирования, тем лучше растёт капитал за счёт эффекта сложного процента. Да и инвестиции — это так интересно, гораздо интереснее, чем регулярно вносить платежи по кредиту.

Итак, для решения своих финансовых задач Петя ежемесячно может выделять 20 000 руб. Их них:

Рассмотрим оба варианта.

Петя инвестирует свободные деньги и продолжает выплачивать кредит

Неплохой результат, как считаете?

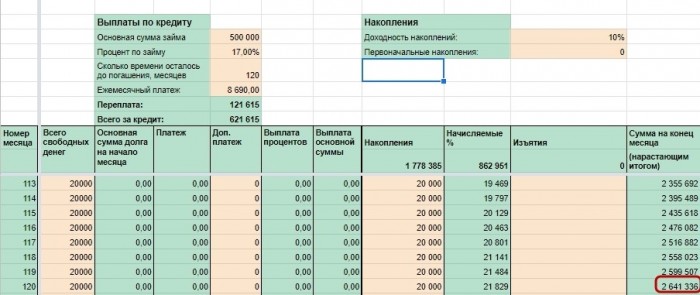

Петя погашает кредит досрочно и после этого начинает инвестировать

Что же с инвестициями?

Петя сможет начать инвестировать уже на 32-й месяц, то есть менее чем через три года. В этот месяц он пополнит инвестиционный счёт на 18 385 руб. Далее ежемесячно будет вносить по 20 000 руб.

Что ждёт Петю через десять лет?

Разница между двумя вариантами составит 305 196 руб. в пользу досрочного погашения.

Значит, Пете выгоднее сначала быстро погасить кредит и после этого начать инвестировать. А время до выплаты кредита он сможет посвятить изучению темы инвестирования.

Всегда ли стоит сначала гасить кредит, а потом начинать инвестировать? Нет.

Это зависит от нескольких факторов.

Если меняется последовательность достижения целей, может значительно измениться итоговая сумма накоплений. Поэтому, прежде чем принять какое-то финансовое решение, стоит просчитать, какой вариант наиболее выгоден в вашем случае.

Краудлендинг — 25% годовых и высокий риск. Разбираем плюсы и минусы

Краудлендинг — инструмент кредитования физическими и юридическими лицами бизнес-проектов, то есть это механизм коллективного инвестирования по договорам займа. В отличие от краудфандинга, где инвесторы не ставят себе цель заработать, краудлендинг больше похож на классическое кредитование. Только вместо банков кредиторами выступают частные лица.

При этом основным заемщиком является сегмент малого и среднего бизнеса. Средняя сумма выданного займа составляет примерно ₽1 млн. В краудлендинге инвесторов привлекает высокая доходность, в несколько раз превышающая ставки по депозитам. На фоне низких банковских ставок все больше людей ищут способы если не дополнительного заработка, то хотя бы сохранения сбережений. Поэтому и интерес к инвестиционным инструментам будет только возрастать.

Кто и зачем берет в долг на краудлендинговых площадках

В России действует более 30 краудлендинговых площадок с различными бизнес-моделями и условиями предоставления займов. В основном это площадки, на которых бизнес может найти средства под исполнение госконтрактов или пополнение оборотных средств без обеспечения. Есть факторинговые площадки, финансирующие под обеспечение дебиторской задолженности, или площадки, где можно инвестировать исключительно под залог недвижимости, в том числе на ее покупку или строительство.

В качестве заемщиков на краудлендинговых платформах выступают представители малого бизнеса, которым по каким-либо причинам сложно получить кредит в банке. Например, слишком короткий срок существования бизнеса, скромные финансовые показатели или маленькие суммы контрактов — все это неинтересно банкам. Даже для владельца коммерческой недвижимости, несмотря на наличие залога, может быть недоступен банковский кредит при отсутствии официального денежного потока.

Какие риски несет инвестор при вложениях в краудлендинг

У заемщика на разных площадках могут быть разные рейтинги, хотя площадки, как и банки, в своей оценке заемщиков используют одни и те же источники информации (отчетность предприятия, выписки по счетам, данные судебных приставов, арбитражных судов и судов общей юрисдикции, информация от бюро кредитных историй, с сайтов госзакупок и так далее). Значительная часть российского малого бизнеса находится в серой зоне и официальная отчетность далеко не отражает реальное положение.

Платформы определяют объем необходимой к раскрытию информации по своему усмотрению, профильный закон содержит лишь минимальный перечень требований. Возникает дилемма: с одной стороны, платформе нужно предоставить максимально полную информацию инвестору, с другой — не отпугнуть заемщика. Часто бизнес сам не хочет раскрывать более подробную информацию о состоянии своих дел и давать чувствительную для себя информацию для публикации.

Возникает эффект асимметрии: платформа обладает гораздо большим объемом данных, чем инвестор, и упаковывает результат в определенный рейтинг, рассчитанный по собственной системе. А решение и риск остается у инвестора, который обладает значительно меньшим объемом информации о заемщике.

Также заемщику стоить помнить о не менее важных рисках:

Сейчас рынок активно развивается, становясь более упорядоченным и предсказуемым. Даже с учетом всех вышеперечисленных рисков он по-прежнему является одним из высокодоходных и менее затратных по времени способом инвестирования, а любых проблем можно избежать, если знать об угрозах заранее. Краудлендинг, как и любой другой вид инвестиций, может стать неплохим способом диверсификации вашего портфеля, если помнить главное правило инвестора: никогда не вкладывать последнее.

Точка зрения авторов, статьи которых публикуются в разделе «Мнение профи», может не совпадать с мнением редакции.

Мы отправим вам письмо со ссылкой

для сброса пароля

Пользователь с такой почтой не зарегистрирован

Войти с этой почтой

Регистрация

Регистрация

Стоит ли начинать инвестировать, если есть кредиты

Когда у людей появляется регулярный дополнительный доход, они начинают просчитывать, что будет выгоднее: направить эти деньги на погашение действующих кредитов или начать инвестировать. Финансовые специалисты и консультанты дают иногда диаметрально противоположные советы. Мы разобрались, что выгоднее.

Давайте условимся: у вас обязательно должна быть подушка безопасности в сумме минимум трехмесячного дохода. Если подушки нет, то сначала нужно её сформировать, а только потом думать, что делать со свободными деньгами — гасить кредиты или инвестировать.

Итак, у вас есть подушка, кредиты и появились свободные деньги. Разбираемся, куда их лучше направить.

Если есть кредитные карты или микрозаймы

В МФО процент по займу может доходить до 365 % годовых. Получить доход с вложений, превышающий такие проценты, практически нереально. Средняя ставка по кредитным картам — 13 % годовых, но может достигать и 40 % — переплата по процентам будет выше предполагаемого инвестиционного дохода. Не стоит начинать инвестировать, пока не закрыты кредитные карты и не погашены микрозаймы.

Немного заработать на кредитной карте можно, если ещё действует льготный период, когда банк не берёт проценты за пользование картой. Вот что можно делать: покупать продукты, товары и услуги по карте, а зарплату не тратить, а инвестировать в ОФЗ — низкорисковые активы с известной доходностью. Когда закончится грейс-период, облигации можно продать и закрыть долг по кредитной карте. Купонный доход по ценным бумагам — это и будет прибыль от инвестиций.

После погашения долга по кредитной карте начнётся новый грейс-период и можно снова кредитоваться по ней на мелкие суммы, а зарплату инвестировать.

Продавать облигации нужно заранее, до даты окончания грейс-периода. Может случиться так, что биржа в этот день не будет работать или деньги от продажи банк зачислит на счёт через несколько дней после даты платежа, и появится просрочка по кредиту, штраф и испорченная кредитная история.

А можно не продавать облигации, а часть зарплаты направлять на погашение кредитной карты. При этом ценные бумаги будут и дальше приносить доход.

Если есть потребительские кредиты/рассрочка

Обычно по потребительским кредитам высокие ставки, примерно такие же, как и по кредитным картам. Например, в «Сбербанке» средняя ставка по потребительским кредитам без обеспечения — 17,9 % годовых. Сложно найти инструменты инвестирования, которые дадут гарантированный доход больше этого показателя. Поэтому покупать активы при наличии потребкредитов — не лучшее решение.

Но если товар оформлен в рассрочку, без переплат, погашать кредит досрочно — бессмысленно, так как выиграть ничего не получится. Если досрочное погашение психологически важно, можно немного увеличить ежемесячный платёж по рассрочке, чтобы погасить кредит быстрее.

Если есть ипотека

Когда есть большой долг по ипотеке, кажется, что лучше сначала погасить его, а только потом инвестировать. Но это не всегда так. Есть случаи, когда инвестировать выгодней, чем досрочно погашать ипотеку.

Когда нельзя инвестировать. Если минимум половина зарплаты уходит на ипотеку, то сначала нужно снизить долг по кредиту, чтобы ежемесячная сумма платежа была не больше 30 % дохода, а только потом думать об инвестировании.

Когда лучше инвестировать. Если от инвестиций можно получать доход больше, чем сумма процентов по кредиту. Нужно сравнить процентную ставку по кредиту и доходность ваших инвестиций. Например, ставка по ипотеке 8 % годовых, а индекс голубых фишек Мосбиржи вырос на 220 % за 10 лет:

А вот ставки по ипотеке за те же 10 лет:

Теперь сравним с ОФЗ:

Есть миф, что, если с момента оформления ипотеки прошло больше половины срока, нет смысла её гасить досрочно. На самом деле не так. Нужно всё равно смотреть на цифры: на кредитную ставку и на доход, который можно получить с помощью инвестиций.

Например, Ольга купила квартиру в ипотеку за 2 млн рублей сроком на 20 лет по ставке 8 % годовых. Через год у нее появился 1 млн рублей, и нужно решить, что выгоднее: досрочно погасить часть ипотеки или инвестировать.

Если она внесёт эти деньги на погашение ипотеки, она сэкономит 1 734 475 рублей. Если же Ольга решит инвестировать эти деньги, например в акции и облигации с доходностью 10 % в год, за 19 лет она заработает 1 900 000 рублей (без учёта реинвестирования).

Рассмотрим другой вариант, когда 1 млн рублей появился у Ольги через 6 лет после того, как она оформила ипотеку.

Если она решит частично погасить ипотеку, она сэкономит 1 005 950 рублей. При инвестициях в ОФЗ с той же доходностью на срок 14 лет она заработает почти 1 400 000 рублей.

Если платежи составляют большую часть дохода, нужно погасить ипотеку досрочно и только потом инвестировать. Однако если от инвестиций можно получить больше, а платёж позволяет платить кредит и откладывать деньги, можно инвестировать.

Как инвестировать, если есть кредиты

Кредитные карты, потребительские кредиты и займы в МФО. Процент по ним обычно превышает возможный доход от инвестиций, поэтому их надо погасить как можно быстрее.

Ипотека. Если ставка по ипотеке ниже возможного дохода по инвестициям, то имеет смысл инвестировать свободные деньги, а не погашать кредит досрочно. Однако если платёж по ипотеке составляет больше половины ваших доходов в месяц, то лучше сначала погасить кредит.

Рассрочка. Её погашать досрочно нет смысла — сэкономить не получится. Свободные деньги лучше инвестировать.

Финансовая подушка. Начинать инвестировать стоит после того, как подготовлен денежный резерв на форс-мажорные ситуации.

Поделиться в соцсетях

Вам понравилась статья?

Спасибо за Ваш голос!

Каким будет ваш пассивный доход, если начать инвестировать прямо сейчас

Подушка безопасности VS инвестиции

Зачем каждому нужно инвестировать

Калькулятор акций

Сколько нужно денег, чтобы начать инвестировать

Калькулятор инфляции

Каким будет ваш пассивный доход, если начать инвестировать прямо сейчас

Зачем каждому нужно инвестировать

Калькулятор инфляции

Сколько нужно денег, чтобы начать инвестировать

Калькулятор акций

Подушка безопасности VS инвестиции

Хочу знать больше

Трейдер и инвестор: разница

Электроэнергетика: что нужно знать перед тем, как инвестировать

Как снизить риски на бирже: 6 советов начинающим инвесторам

Как устроен ПИФ и зачем он нужен

7 финансовых советов на 2021 год

Как выбрать хорошего брокера

Начальник управления розничных продаж ВТБ Капитал Инвестиции

Что такое опцион и как на нём заработать

Топ-3 книги об инвестициях в золото и драгоценные металлы

Не пропустите важные подборки

Во что и как можно инвестировать

Зачем вообще инвестировать

Если хочется начать, но лень глубоко разбираться

Что надо знать, чтобы торговать как профи

Будьте в курсе новостей Школы

Что-то пошло не так

Добро пожаловать!

На вашу почту отправлено письмо со ссылкой для подтверждения регистрации

Пользователь с такой почтой не зарегистрирован

Согласие на обработку персональных данных

Действуя свободно, своей волей и в своём интересе, а также подтверждая свою дееспособность, я даю свое согласие Банку ВТБ (ПАО) (далее — Банк), расположенному по адресу Дегтярный переулок, д. 11, лит. А, г. Санкт-Петербург:

В указанных целях Банк вправе осуществлять передачу моих персональных данных в объёме, необходимом для достижения указанных в Согласии целей, третьим лицам на основании заключённых с ними договоров, в том числе операторам связи, организациям, входящим в группу компаний ВТБ, Партнёрам Банка.

Согласие дается на обработку следующих персональных данных: фамилия, имя, адрес электронной почты, файлы cookie, иные пользовательские данные в объёме, необходимом для достижения указанных в Согласии целей.

Согласие действует до достижения целей обработки персональных данных и может быть отозвано мной или моим представителем путём направления письменного заявления Банку по электронному адресу info@vtb.ru или направления письменного заявления Банку в любое отделение Банка в соответствии с законодательством Российской Федерации.

Вы уверены, что хотите удалить ваш вопрос?

Взять кредит и положить под проценты

Заработать деньги без каких-либо вложений хотят многие. Именно на этом стремлении построены все финансовые пирамиды. Но если рассматривать легальные варианты, можно найти несколько вариантов, когда будет выгодно взять кредит и положить под проценты.

Бробанк рассмотрел несколько схем заработка на заемных деньгах, когда вкладчику удастся получить определенную прибыль.

Куда вложить кредитные деньги

Кредитные деньги заемщик может использовать на свое усмотрение. Не обязательно тратить всю сумму на покупки, ее можно вложить и попытаться на этом заработать. В этом случае заемщик платит по кредиту и при этом получает прибыль от инвестирования.

Наиболее традиционный способ вложения, который рассматривают в первую очередь – банковский вклад. Это наиболее безопасный вариант, который не требует никаких специальных знаний от вкладчика. Кроме того деньги на вкладах застрахованы на сумму до 1,4 млн рублей, поэтому даже при банкротстве государство компенсирует клиенту вклад до этой суммы. Но кроме вкладов деньги, взятые в кредит, можно инвестировать в паевые фонды, МФО, кредитные кооперативы. Заемщик также может оформить доверительное управление своими финансами.

Расчеты по взятому кредиту и депозиту

Чтобы понять, можно ли заработать деньги, если оформить одновременно кредит и депозит, понадобится провести несколько расчетов. При этом самую значимую роль оказывают два фактора:

Также на расчет влияет сумма и срок. Более выгодным депозитом будет вариант с капитализацией процентов.

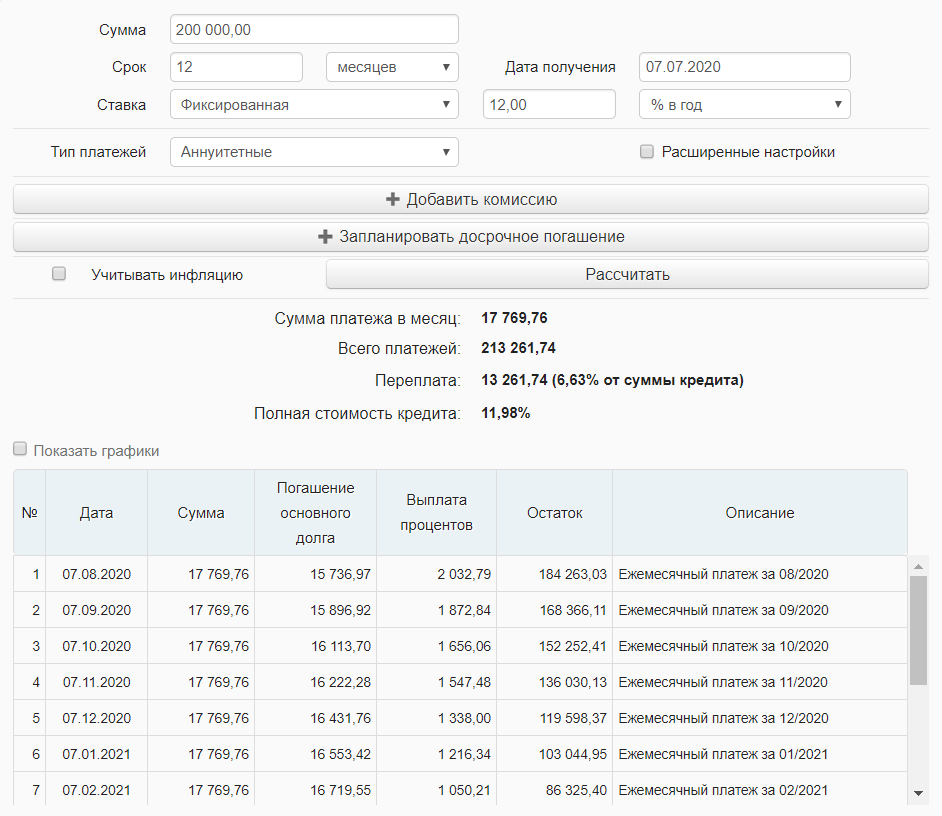

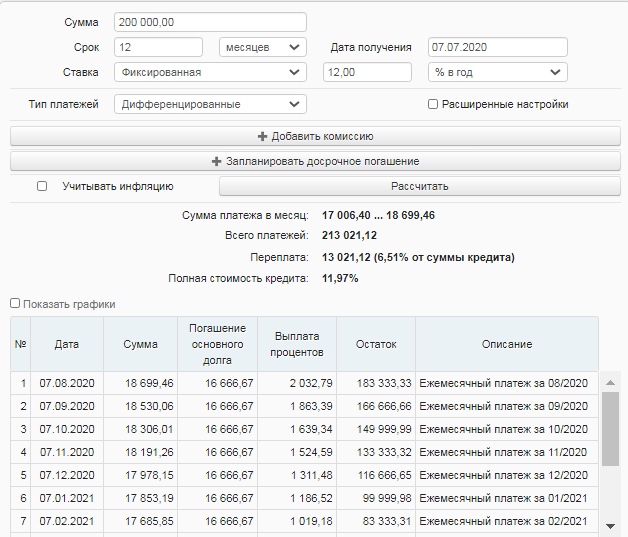

Аннуитетный способ погашения

Установим такие данные по кредиту:

С помощью онлайн-калькулятора рассчитаем ежемесячный платеж – он будет равен 17 769,76 рублей. Переплата по задолженности составит 13 261,74 руб., это равняется 6,63% от всей кредитной суммы.

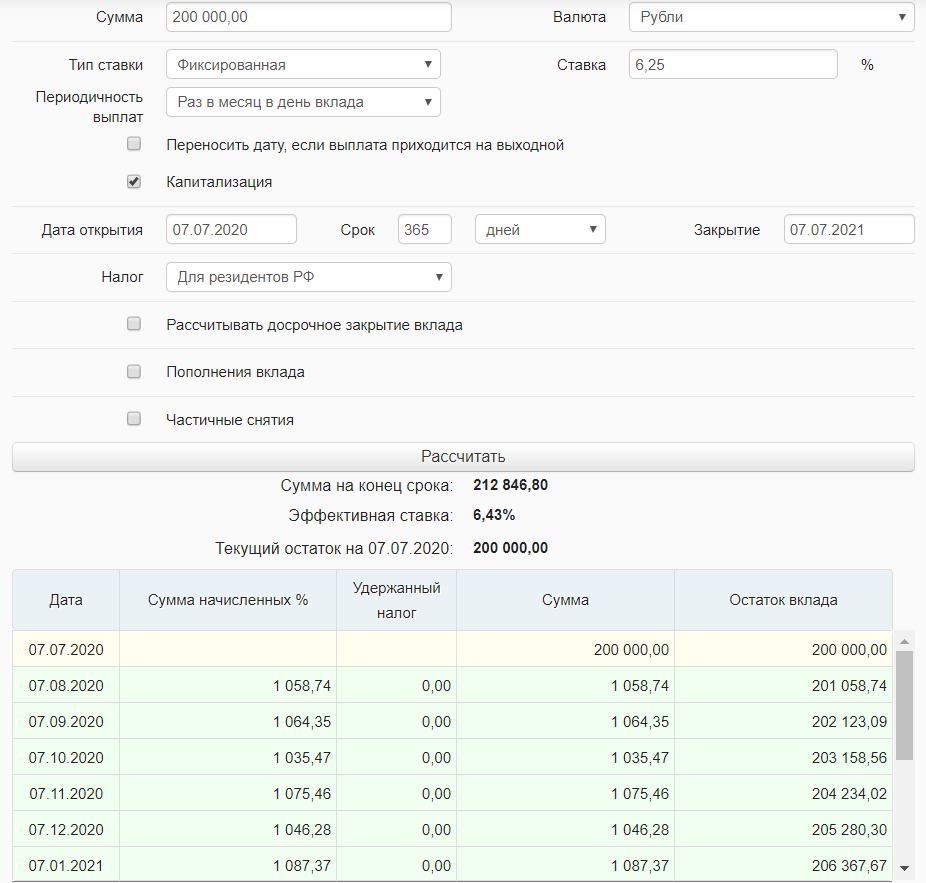

Оформленные в кредит деньги вложим на вклад со ставкой 6,25% годовых с возможностью частичного снятия. Производим расчет так же в онлайн-калькуляторе.

При таких условиях годовая прибыль составит 12 846,80 рублей. Но этот расчет не учитывает, что нужно снимать средства для погашения ежемесячного платежа. То есть на вкладе не будут лежать 200 тысяч рублей в течение всего срока действия.

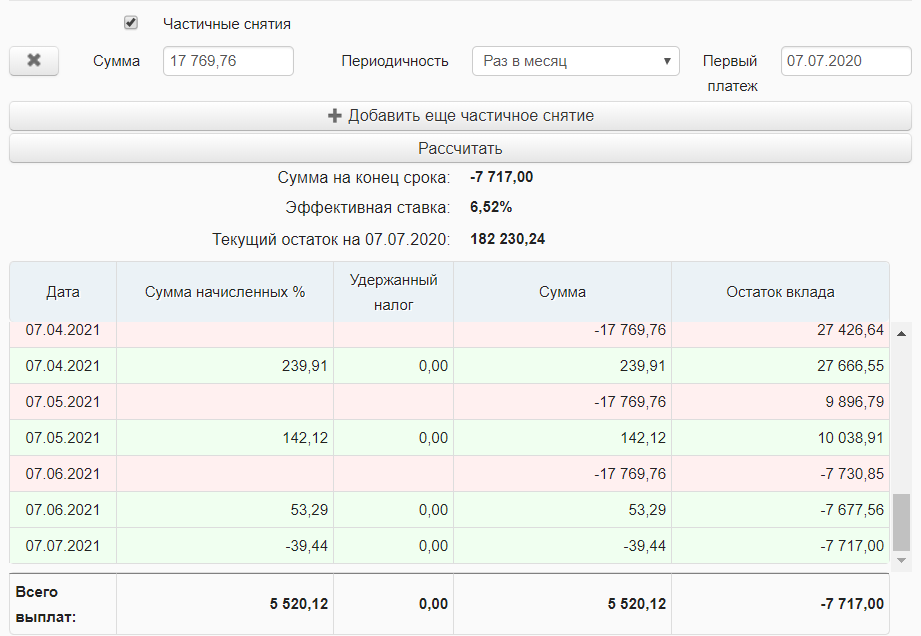

Получаем результат, при котором к концу действия вклада на счету не останется денег. Кредит придется погашать собственными средствами. Убыток составит 7717 рублей. Таким образом заработать на оформлении кредита и вложении денег под проценты в банке не получится. Этот способ будет действовать, только если годовая прибыль будет выше 6,25%.

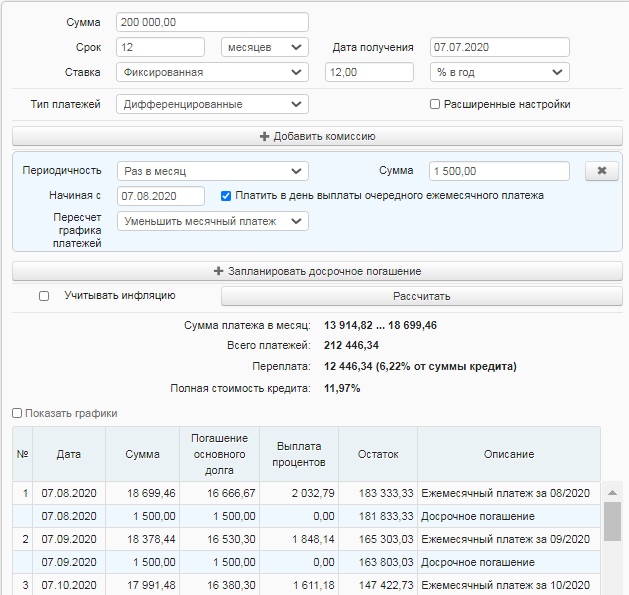

Дифференцированный способ погашения

Если получится гасить кредит с опережением графика, можно выйти на прибыль. Для этого достаточно вносить ежемесячно на 1 500 рублей больше, чем установлено по графику. Итоговая переплата окажется еще ниже – 12446,34 рубля, это 6,22% от суммы кредита. При таких условиях прибыль за год составит 12846,8 — 12446,34 = 400,46 рублей.

В любом случае сложно назвать такое вложение выгодным. Инфляция уменьшает реальный прирост. Поэтому такая стратегия может оказаться подходящей только для накопления и сбережения, например на первоначальный взнос по ипотеке или на финансовую подушку безопасности.

На самом деле выгоднее открыть пополняемый вклад или карту с начислением процентов на остаток средств и вносить деньги с зарплаты без расходов на обслуживание кредита. Можно настроить автоматический платеж в интернет-банке, когда при поступлении зарплаты деньги будут автоматически переводиться на вклад или карту с процентом на остаток. Такой вариант подойдет тем, кому сложно удержаться от излишних трат, то есть для наработки финансовой дисциплины.

Кредитка и накопительная карта

Более выгодный вариант получения прибыли – оформить не потребительский кредит и вклад, а кредитную и накопительную карты. В этом случае подойдут кредитки с беспроцентным или льготным периодом, когда взять заемные деньги можно, но платить за это не нужно.

В этом случае можно использовать только деньги с кредитки и не расходовать заработную плату. Например:

Если качественно соблюсти все условия по минимальному платежу и сроку, за кредитку вообще не придется платить, а по накопительной карте будут начисляться проценты. В этом способе все зависит от дисциплины заемщика и умения соблюдать все условия.

Из прибыли придется вычитать:

Если проводить операции через интернет-банк или пользоваться системой быстрых платежей, можно уменьшить затраты. Все платежи и комиссии лучше узнать заранее, чтобы максимально снизить все сопутствующие расходы. Если появятся вопросы, удобнее всего их уточнить по горячей линии обслуживающего банка.

Паевые фонды

Паевые фонды – другой способ вложения денег под проценты, который рискованнее банковского вклада, средства пайщиков не защищены государством. Однако доходность по ПИФам может доходить до 40% в год, а вкладов с такими ставками не бывает. Чтобы получить такую высокую прибыль, нужно грамотно подходить к выбору фонда. Если вложить деньги в неэффективный фонд, можно уйти в убыток.

Крупные банки предлагают клиентам инвестировать в свои паевые фонды. Перед тем как вложить деньги обратите внимание на:

После изучения этой информации выбирайте фонд, который подходит по уровню риска и доходности. Самыми неэффективными и нестабильными на данный момент стали фонды, которые инвестируют в сырьевые ресурсы и высокоточную технику. Цены на драгоценные металлы тоже не постоянные. Выгоднее всего вкладывать в фонды, связанные с недвижимостью или высоколиквидными акциями.

| Преимущества | Недостатки |

| Деньгами управляют грамотные специалисты, которые обладают навыками для работы с финансами | Если фонд не получает доход, пайщик несет убытки |

| Условия для входа в паевой фонд приемлемы для всех: от 100 до 50 000 рублей | Если захотите выйти из фонда до истечения 3 лет, с вложенных средств снимут комиссию в размере 0,5-1,5% |

| Высокая прибыль | С полученной прибыли обязательно платить подоходный налог |

Принцип оплаты налога такой: например, в фонд вложено 50 тысяч рублей и за год получена прибыль в размере 30%. То есть заработано 15 тысяч рублей. Налог взимают именно с этой суммы. Для граждан РФ подоходный налог 13%, нужно заплатить 15000 * 13% = 1950 рублей.

Часто организация, в которую инвестируют деньги, самостоятельно выплачивает НДФЛ за своих вкладчиков. Но в условиях договора это может быть не указано. В таком случае платить в бюджет придется самому.

Микрофинансовые организации

Можно взять кредит и вложить деньги под проценты, инвестируя в микрофинансовую организацию. Некоторые МФО могут установить процентную ставку в размере 15-25%. Те деньги, которые вкладчик инвестирует в организацию, уходят на предоставление займов клиентам МФО.

Рискованно сотрудничество с малоизвестными или сомнительными микрофинансовыми компаниями. У них может быть плохо организована работа с проблемными кредитными портфелями, поэтому высока вероятность потерять вложенные деньги. Узнайте, как выбрать МФО для инвестирования, и какие риски возникают для вкладчика. Узнайте список лучших МФО для инвестиций в 2020 году.

Не все граждане смогут инвестировать в МФО деньги, взятые в кредит. Для этого потребуется:

Для того чтобы вложить деньги в МФО, не обязательно посещать отделение компании. Договор можно заключить дистанционно. Для этого понадобится:

Перед тем как подписать договор, внимательно его изучите. Недобросовестные микрофинансовые компании могут попытаться переложить часть проблемного кредитного портфеля на вкладчика. Если процент просрочки с момента вложения денег увеличился на 5%, то инвестор получит не обещанные 25%, а только 20%.

Обязательно проверяйте, включена ли микрофинансовая организация в госреестр ЦБ РФ, который дает право на осуществление деятельности. Если компании в списке нет, она работает нелегально. Соответственно, если вдруг МФО перестанет существовать, вернуть деньги будет очень сложно. Бробанк еженедельно обновляет перечень закрытых МФО, заранее проверьте, нет ли в нем той организации, которая выбрана для инвестирования.

Помните, что инвестиции в МФО не застрахованы и с полученной прибыли необходимо оплатить НДФЛ. Высокий порог в 1,5 млн рублей установлен для того, чтобы уменьшить число инвесторов, у которых низкая финансовая грамотность.

Кредитные кооперативы

Можно взять кредит и положить под проценты в кредитные кооперативы. Доходность от сотрудничества с ними доходит до 30% годовых. В целом прибыль зависит от количества заемщиков и качества кредитного портфеля. Перед тем как вложить деньги в кредитный кооператив, изучите:

На основании полученной информации принимайте решение, стоит ли вкладывать деньги в кооператив.

Кредитные кооперативы и МФО слабо конкурируют с банками. Условия и требования к клиентам в МФО минимальные, открыть вклад можно моментально. Банки предоставляют заемные средства под относительно небольшую процентную ставку, поэтому большой прибыли не будет. Кредитные кооперативы, как и МФО, не запрашивают большое количество документов у вкладчика, но инвестор сам отвечает за все свои риски.

Деньги вкладчика не застрахованы государством. Кроме того с полученной прибыли также придется платить подоходный налог в размере 13%, если эта функция не возложена на кредитный кооператив.

Оформление доверительного управления

Еще один способ – взять кредит и перевести деньги в компанию, которая занимается доверительным управлением, так называемый private banking. Сумма первого взноса зависит от размера компании. Обычно платеж составляет около 15 тысяч рублей.

По способу получения прибыли доверительное управление похоже на паевые фонды. Но у вкладчика больше прав:

Компании, которые занимаются доверительным управлением могут оплачивать налоги за клиентов. Если нет, придется оплачивать 13% НДФЛ самостоятельно. За услуги компания берет около 15% от инвестиционной прибыли вкладчика.

Как и везде, нужно тщательно изучить уставные документы компании, проанализировать эффективность инвестирования. Лучше выбирать надежных брокеров, но первый взнос у них достаточно большой – около 100 тысяч рублей. Поэтому новички в инвестировании сотрудничают с менее крупными компаниями. Риски при таком вложении высокие, деньги не застрахованы государством, но и доход можно получить выше, чем по банковскому вкладу.

Средства можно выводить в полном или частичном размере для оплаты ежемесячного платежа по кредиту. Например, при вложении 50 тысяч заемных рублей в надежную компанию, можно получать ежедневный доход. Если ежемесячная прибыль дойдет 20%, вкладчик получит 10 тыс. рублей. Эти деньги можно снять и оплатить ими кредит. Примерно за полгода задолженность получится полностью погасить, при этом первоначальная сумма инвестирования останется неизменной. Получать доход даже после закрытия кредита.

Новичку рассчитывать на сверхприбыль достаточно сложно. Предварительно придется изучить сферу. Как и любое инвестирование с высокой прибылью вложение может принести убытки, к этому надо быть готовым. А платить по кредиту все равно придется.

Дополнительный вариант заработка – внести кредитные деньги на ИИС. Узнайте о том, как работают индивидуальные инвестиционные счета и за счет чего формируется прибыль вкладчика.

Комментарии: 3

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Не отразится ли подобное использование средств на кредитной истории. Если снять деньги с кредитной карты и положить их на вклад до конца льготного периода.

Уважаемая Олеся, нет, на вашей кредитной истории это никак не отразится.

Разве не очевидно без расчетов, что кредит, полученный под 12% не может быть погашен депозитом под 6.25% при любых условиях погашения? А если к сумме кредита прибавить страховку, которую навязывают почти всегда? Это по определению убыточный вариант. Для чего тогда нужны были эти расчеты?

Про микрозаймы вообще не было смысла упоминать — откровенный грабеж населения при попустительстве государства и банков.

Вариант с кредитками заслуживает внимания для дисциплинированных вкладчиков.

Регистрация

Регистрация