Налог на авто в актобе

Посмотреть и оплатить сумму налога на транспорт можно на eGov.kz Версия для печати

Данный сервис разработан с целью автоматического информирования о сумме и органе уплаты налога.

Теперь, за счет интеграции баз данных Комитета административной полиции Министерства внутренних дел РК и Комитета государственных доходов Министерства финансов РК, налогоплательщику больше нет необходимости расчитывать сумму оплаты налога на каждый транспорт отдельно.

Общая сумма отражается в сервисе и указываются все необходимые данные для уплаты (КНП, КБК, КНО).

Сервис размещен в разделе «Сервисы» на главной странице eGov.kz.

В настоящее время вышеуказанная возможность доступна жителям Карагандинской и Северо-Казахстанской областей.

После завершения пилотного режима, сервис будет доступен для общего пользования на всей территории страны, а также будет возможность проверить и оплатить предстоящие налоговые платежи по земельному налогу и налогу на имущество физических лиц.

Напомним, ранее услуга ранее предоставлялась только через Комитет государственных доходов РК.

Справочно:

Налог на транспортные средства должны быть уплачены до 31 декабря текущего года.

Сроки оплаты физическими лицами налогов на имущество, землю и транспорт в Казахстане за 2020 год Версия для печати

Смотрите также:

Если на ваше имя на территории РК в 2020 году были зарегистрированы:

Уплата налога на имущество и земельного налога за 2020 год физическими лицами производится по месту нахождения имущества в срок до 1 октября 2021 года. Налог на транспорт за 2020 год физические лица уплачивают по месту жительства в срок до 1 апреля 2021 года.

Налоговое уведомление

Исчисление налога по объектам налогообложения физических лиц производится налоговыми органами не позднее 1 июля года, следующего за отчетным годом.

В соответствии с п.п.1 п.2 ст.114 Налогового кодекса уведомление о сумме исчисленных налогов направляется налогоплательщику не позднее 10 рабочих дней со дня исчисления, где указывается сумма налога, КБК и другие реквизиты.

Налоговое управление уведомляет о необходимости погашения задолженности через счета Единого расчетного центра (ЕРЦ), путем SMS-рассылок либо через НАО «Государственная корпорация «Правительство для граждан» о начисленных суммах налога на имущество, землю и имущество. Практика показывает, что уведомление не всегда доходит до налогоплательщика по причине того, что налогоплательщики имеют объекты налогообложения в других районах/регионах, а уведомление отправляется по адресу нахождения имущественного объекта.

Поэтому во избежание недоимки владельцам таких объектов, для определения суммы задолженности, подлежащей уплате в бюджет, необходимо самостоятельно обратиться в налоговое управление по месту нахождения объектов.

Не являются плательщиками налога на транспортные средства

Не являются плательщиками земельного налога

Не являются плательщиками налога на имуществ

Лица имеющие льготу по объектам налогообложения, переданным в пользование или аренду, уплачивают налог в порядке, установленном Налоговым кодексом РК.

Оплата налогов нерезидентами

Иностранцы или лица без гражданства, приобретающие имущество в РК, являющееся объектом налогообложения на имущество, транспортные средства или землю, для регистрации в качестве налогоплательщика обязаны представить в налоговый орган по месту нахождения такого имущества налоговое заявление о постановке на регистрационный учет с приложением нотариально засвидетельствованных копий следующих документов:

Пеня, штрафы за неуплату налогов

Оплачивайте налоги онлайн, в банках и посредством банкоматов

Что необходимо знать при уплате налогов.

Через портал электронного правительства:

Вам необходимо зарегистрироваться на портале www.egov.kz, а также иметь уведомление с налогового комитета, где указан размер суммы к оплате.

После успешного проведения оплаты вы получите электронный чек (в разделе «История оплаты» личного кабинета).

Через Банки и АО «Казпочта»

Налог на имущество (КБК 104102), земельный налог (КБК 104302) и налог на транспорт (КБК 104402) можно оплатить во всех отделениях АО «Казпочта», а также в банках второго уровня.

При себе необходимо иметь удостоверение личности, уведомление о сумме налогов (налог на транспортные средства, налог на имущество, земельный налог) от налогового органа вашего района.

Через банкоматы, интернет-банкинг

Также реализована возможность оплаты налогов с физических лиц (налог на транспортные средства физических лиц, налог на имущество, земельный налог) через:

Инструкция по оплате налогов через банкоматы (АО «Народный банк», АО «Forte Bank»)

Сам процесс оплаты налогов, интерфейс банкомата очень просты, реализованы на интуитивно понятном уровне, необходимо лишь следовать подсказкам, отражаемым на экране банкомата, и:

Сроки оплаты физическими лицами налогов на имущество, землю и транспорт в Казахстане за 2020 год Версия для печати

Смотрите также:

Если на ваше имя на территории РК в 2020 году были зарегистрированы:

Уплата налога на имущество и земельного налога за 2020 год физическими лицами производится по месту нахождения имущества в срок до 1 октября 2021 года. Налог на транспорт за 2020 год физические лица уплачивают по месту жительства в срок до 1 апреля 2021 года.

Налоговое уведомление

Исчисление налога по объектам налогообложения физических лиц производится налоговыми органами не позднее 1 июля года, следующего за отчетным годом.

В соответствии с п.п.1 п.2 ст.114 Налогового кодекса уведомление о сумме исчисленных налогов направляется налогоплательщику не позднее 10 рабочих дней со дня исчисления, где указывается сумма налога, КБК и другие реквизиты.

Налоговое управление уведомляет о необходимости погашения задолженности через счета Единого расчетного центра (ЕРЦ), путем SMS-рассылок либо через НАО «Государственная корпорация «Правительство для граждан» о начисленных суммах налога на имущество, землю и имущество. Практика показывает, что уведомление не всегда доходит до налогоплательщика по причине того, что налогоплательщики имеют объекты налогообложения в других районах/регионах, а уведомление отправляется по адресу нахождения имущественного объекта.

Поэтому во избежание недоимки владельцам таких объектов, для определения суммы задолженности, подлежащей уплате в бюджет, необходимо самостоятельно обратиться в налоговое управление по месту нахождения объектов.

Не являются плательщиками налога на транспортные средства

Не являются плательщиками земельного налога

Не являются плательщиками налога на имуществ

Лица имеющие льготу по объектам налогообложения, переданным в пользование или аренду, уплачивают налог в порядке, установленном Налоговым кодексом РК.

Оплата налогов нерезидентами

Иностранцы или лица без гражданства, приобретающие имущество в РК, являющееся объектом налогообложения на имущество, транспортные средства или землю, для регистрации в качестве налогоплательщика обязаны представить в налоговый орган по месту нахождения такого имущества налоговое заявление о постановке на регистрационный учет с приложением нотариально засвидетельствованных копий следующих документов:

Пеня, штрафы за неуплату налогов

Оплачивайте налоги онлайн, в банках и посредством банкоматов

Что необходимо знать при уплате налогов.

Через портал электронного правительства:

Вам необходимо зарегистрироваться на портале www.egov.kz, а также иметь уведомление с налогового комитета, где указан размер суммы к оплате.

После успешного проведения оплаты вы получите электронный чек (в разделе «История оплаты» личного кабинета).

Через Банки и АО «Казпочта»

Налог на имущество (КБК 104102), земельный налог (КБК 104302) и налог на транспорт (КБК 104402) можно оплатить во всех отделениях АО «Казпочта», а также в банках второго уровня.

При себе необходимо иметь удостоверение личности, уведомление о сумме налогов (налог на транспортные средства, налог на имущество, земельный налог) от налогового органа вашего района.

Через банкоматы, интернет-банкинг

Также реализована возможность оплаты налогов с физических лиц (налог на транспортные средства физических лиц, налог на имущество, земельный налог) через:

Инструкция по оплате налогов через банкоматы (АО «Народный банк», АО «Forte Bank»)

Сам процесс оплаты налогов, интерфейс банкомата очень просты, реализованы на интуитивно понятном уровне, необходимо лишь следовать подсказкам, отражаемым на экране банкомата, и:

Транспортный налог 2021: кто должен платить

И как на нем сэкономить

До 1 декабря 2021 года физлицам нужно заплатить транспортный налог.

Владелец Форда Фокуса из Москвы заплатит около трех тысяч рублей, за Пежо 408 в Брянске начислят чуть больше двух тысяч, а за Тойоту Камри в Хабаровске могут насчитать почти 15 тысяч налога.

Что это за налог, как его посчитать, как заплатить и можно ли сэкономить — обо всем в одной статье.

Что вы узнаете

Что такое транспортный налог

Транспортный налог — это один из трех имущественных налогов, которые должны платить граждане. Еще его платят фирмы, но у них свои условия и сроки. В статье рассказываем о транспортном налоге для физлиц, включая ИП.

Этот налог касается только собственников транспортных средств, а не вообще всех. Если у вас нет машины, мотоцикла или яхты, можете не читать эту статью. Почитайте лучше, как пользоваться каршерингом. А если только задумываетесь о покупке, посчитайте, выгодно ли вообще содержать машину.

Транспортный налог — региональный. Это значит, что деньги налогоплательщиков не поступают в федеральный бюджет, а остаются в регионах. Потом их тратят на строительство дорог, школ, больниц, зарплату губернатора и еще какие-то важные для области, республики или края цели. Этот налог не идет на содержание армии, материнский капитал или выплату пенсий по выслуге лет.

Кто платит транспортный налог

Транспортный налог платят собственники транспортных средств. То есть не те, кто ездит на машине или мотоцикле, а те, на кого это имущество оформлено по документам, если это разные люди.

Этот налог начисляют владельцам такого транспорта:

Есть виды транспорта, на которые налог не начисляют. Например, если автомобиль специально оборудован для человека с инвалидностью. Или если у машины мощность меньше 100 лошадиных сил и ее купили через соцзащиту. На весельную лодку и молоковоз налога тоже нет.

Дальше мы будем говорить об автомобилях, но правила универсальные для всех транспортных средств.

Транспортные средства нужно регистрировать. Например, при покупке машины новый собственник оформляет ее на себя. Он не просто подписывает договор купли-продажи с автосалоном или бывшим владельцем, а идет в ГИБДД и говорит: «Теперь владелец машины я, зафиксируйте это». И ГИБДД фиксирует.

После этого в течение 10 дней информация о смене собственника попадает в налоговую инспекцию. Теперь там знают: машина больше не принадлежит тому человеку, а принадлежит вот этому. Значит, и транспортный налог за эту машину мы теперь начислим новому владельцу. За тот год, когда продали машину, налог начислят обоим владельцам. Каждый заплатит за тот период, когда он был собственником.

Расчет транспортного налога

Владельцам автомобилей не нужно считать транспортный налог самостоятельно. Для физлиц это делает налоговая инспекция. Она сама узнает, что кому принадлежит из транспорта, какая мощность двигателя у автомобиля и как долго он находится у владельца. Каждый год сумму налога указывают в уведомлении.

Налоговое уведомление присылают налогоплательщику по почте или через личный кабинет на сайте nalog.gov.ru. Указанную там сумму нужно просто заплатить, а считать ничего не придется. Но это касается только физлиц, включая ИП: компания считает транспортный налог сама и платит его чаще раза в год.

При исчислении транспортного налога инспекция учитывает такие показатели:

Все это учитывается автоматически. Но все равно стоит проверять налоговые уведомления: какая мощность двигателя там указана, нет ли давно проданной машины и за сколько месяцев начислен налог.

Если хотите узнать, сколько надо будет заплатить за конкретную машину, используйте калькулятор на сайте nalog.gov.ru — там уже все учтено.

Ставки транспортного налога

Каждый регион сам решает, сколько его жители будут платить транспортный налог. В налоговом кодексе есть общие ставки для всех, но регионы могут их менять, например уменьшить или увеличить, но не более чем в десять раз.

Обычно ставка зависит от мощности двигателя. Каждая лошадиная сила стоит сколько-то рублей. Еще ставка может быть установлена в зависимости от тяги, вместимости и даже просто на единицу транспортного средства.

Ставки транспортного налога могут быть дифференцированными. Это значит, что ставка зависит от года выпуска. Например, у двух собственников машина одной и той же мощности, но за более старую нужно платить больше.

Ставка налога тоже видна в калькуляторе.

Проверить все ставки транспортного налога для разных автомобилей, мотоциклов и яхт можно на сайте ФНС: там есть справочная информация по каждому региону и номера законов.

Налог на авто в актобе

Ваша заявка отправлена. В ближайшее время мы с Вами свяжемся.

Расчет текущих платежей по налогу на транспортные средства, форма 701.00 в 1С:Бухгалтерии 8 для Казахстана

Актуальные статьи на тему размещены на информационном ресурсе PRO1C.KZ

Предприятия, владеющие транспортными средствами, обязаны ежегодно представлять в налоговые органы расчет текущих платежей по налогу на транспортные средства, форму 701.00. В этой статье мы рассмотрим основные принципы учета транспортных средств и расскажем о методике заполнения формы 701.00 в конфигурации «Бухгалтерия 8 для Казахстана».

Принцип расчета налога на транспортные средства

Ставки налога на транспорт для каждой категории транспортных средств устанавливаются в минимальных расчетных показателях (МРП) и определены в статье 367 Налогового кодекса РК.

Размер минимального расчетного показателя устанавливается законом о Республиканском бюджете и в 2012 году составляет 1 618 тенге.

В общем случае величина налога определяется по формуле:

S налога = K × V × n/12

K — ставка налога в МРП

V — база налогообложения (в зависимости от категории транспортного средства)

n — количество месяцев нахождения объекта в собственности, хозяйственного ведения или оперативного управления

Базой налогообложения для транспортного налога являются:

В случае если объект обложения поступил или выбыл в течение отчетного года, то сумма налога рассчитывается в зависимости от количества месяцев нахождения транспортного средства в собственности, хозяйственного ведения или оперативного управления предприятия.

Особенности расчет транспортного налога для легковых автомобилей

Для легковых автомобилей ставки налога установлены в следующем виде:

| № п/п | Объект налогообложения | Налоговая ставка (месячный расчетный показатель) |

|---|---|---|

| 1 | 2 | 3 |

| Легковые автомобили с объемом двигателя (куб. см): | ||

| до 1 100 включительно | 1 | |

| свыше 1 100 до 1 500 включительно | 2 | |

| свыше 1 500 до 2 000 включительно | 3 | |

| свыше 2 000 до 2 500 включительно | 6 | |

| свыше 2 500 до 3 000 включительно | 9 | |

| свыше 3 000 до 4 000 включительно | 15 | |

| свыше 4 000 | 117 |

При этом отклонение от нижнего предела диапазона облагается налогом в сумме 7 тенге за каждую единицу превышения.

Например, легковой автомобиль имеет объем двигателя 1800 куб. см. Необходимо рассчитать сумму налога на транспорт.

Расчет налога для легкового автомобиля:

Особенности расчет транспортного налога для летательных аппаратов

При расчете налога на транспорт по летательным аппаратам помимо базовой ставки налога, которая исчисляется в процентах от каждого киловатта мощности, используются также поправочные коэффициенты:

Определение налога по поступившим и выбывшим объектам

В соответствии со статьей 368 НК РК при передаче права собственности, хозяйственного ведения или оперативного управления на объекты налогообложения в течение налогового периода сумма налога исчисляется в следующем порядке:

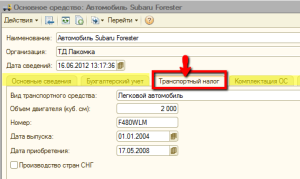

Принятие к учету транспортного средства

При принятии к учету основных средств, являющихся объектом обложения налогом на транспортные средства, нужно установить отметку в графе «Объект транспортного налога».

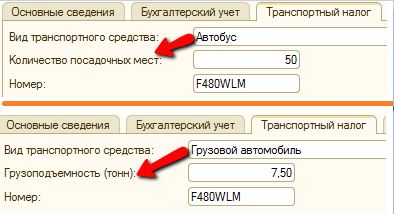

Для таких объектов в карточке основного средства доступна закладка «Транспортный налог», на которой указываются параметры, необходимые для расчета налога.

Внимание! Закладка присутствует только в карточке объектов, для которых при принятии к учету (или позднее с помощью документа «Изменение состояния ОС»), был установлен признак «Объект транспортного налога».

В зависимости от вида транспортного средства, изменяется состав параметров, которые необходимо указать в карточке объекта.

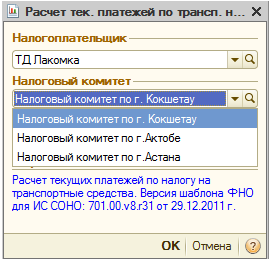

Особенности учета объектов обложения в структурных подразделениях

В соответствии со статьей 369 НК РК налог на транспорт уплачивается в налоговые органы по месту регистрации транспортного средства.

Это означает, что необходимо вести учет объектов, составлять отчетность и уплачивать налог в разрезе налоговых комитетов, к которым относятся транспортные средства.

Налогоплательщик имеет право признать свое структурное подразделение самостоятельным плательщиком налога на транспорт. В этом случае составлять отчетность и уплачивать налог будет такое структурное подразделение.

Для организации учета налога на транспорт в разрезе налоговых комитетов, в которых зарегистрированы транспортные средства, можно использовать стандартные механизмы учета по структурных подразделениям конфигурации 1С:Бухгалтерия 8 для Казахстана.

Например, в собственности предприятия находятся две легковые машины:

Для правильного учета налогов и составления отчетности, при принятии к учету таких автомобилей необходимо отметить подразделения, в которых они находятся, в качестве структурных подразделений и заполнить регистр Исчисление налогов структурных единиц.

Это позволит составлять отчетность и рассчитывать суммы налогов раздельно по каждому структурному подразделению (а, следовательно, и раздельно по каждому налоговому комитету).

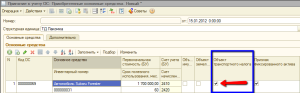

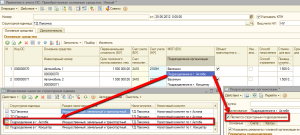

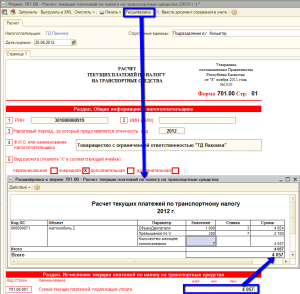

Заполнение формы 701.00 в конфигурации

Форма Расчета текущих платежей по налогу на транспортные средства (форма 701.00) за 2012 год утверждена постановлением Правительства Республики Казахстан от 8 ноября 2011 года №1310.

Получить правила заполнения ФНО можно на портале налогового комитета МФ РК в разделе Формы налоговой отчетности 2012 год.

Форма 701.00 сдается один раз в год (до 5-го июля отчетного года), составляется по состоянию объектов транспортного налога на 1 июля отчетного года.

Текущие платежи в ней рассчитываются:

При этом поступление и выбытие транспортных средств после 1 июля, в форме 701.00 не учитывается. Это логично, так как, представляя форму 5-го июля, предприятие еще не может учитывать будущих событий. Например, если транспортное средство выбыло 5-го августа, то в форме 701.00 по нему будет задекларирована годовая сумма налога (текущие платежи по налогу на транспорт уплачены за двенадцать месяцев), но при расчете итоговой величины налога в годовой Декларации, форме 700.00 итоговая величина налога будет уменьшена на срок фактического владения транспортным средством (расчет за 7 месяцев).

Рассчитанную сумму текущих платежей по транспортному налогу можно проверить с помощью механизма расшифровки – специального отчета, который содержит детали расчета по каждому транспортному средству. Для ее использования необходимо нажать кнопку F5 или кнопку «Расшифровка» форме отчета 701.00.

Данные формы для последующего импорта в ИС СОНО или Кабинет налогоплательщика можно выгрузить в файл в формате XML.

Перед сдачей налоговой отчетности в электронном виде с помощью системы СОНО необходимо предварительно обновить шаблоны ФНО за 2012 год в ИС СОНО. Шаблоны опубликованы на портале НК в разделе Информационные системы > СОНО > Программное обеспечение.