Обстановка на рынке авто

Российский авторынок заканчивает год на депрессивной ноте. Обобщение

За 11 месяцев текущего года в РФ продано 1,439 млн автомобилей (не включая поквартально отчитывающихся BMW и Mercedes-benz), что выше показателя за тот же период 2020 года на 6,9%, однако ниже доковидного уровня на 8,9%.

Продажи топ-5 игроков* авторынка РФ за 11 мес. 2021 г. (тыс. шт.) с динамикой к 2019-2020 гг.**

| Бренд/марка | 11 мес. 2021г | к 2020г | к 2019г |

| «АвтоВАЗ» | 320,795 | +6% | -1,8% |

| Hyundai | 163,16 | +10,2% | -1,8% |

| Kia | 190,27 | +4,7% | -8,5% |

| Volkswagen | 185,338 | -4,4% | -5% |

| Toyota | 105,607 | +5,1% | -4,6% |

* совокупно занимают около 70% рынка;

** на основании данных АЕБ и расчетов «Интерфакса».

Вопреки заявленным ранее планам о попытках пересмотреть в ноябре прогноз рынка на 2021 г. АЕБ воздержалась от какой-либо оценки по году, лишь анонсировав в своем новом пресс-релизе ежегодную конференцию 13 января 2022 года. На ней ассоциация озвучит окончательные результаты 2021 года и попробует дать прогноз развития отрасли в следующем году.

Электромобильные ограничения

АЕБ в ноябрьском пресс-релизе вновь затронула тему сдерживающих факторов рынка электромобилей в РФ, выступив против повышения ввозных импортных пошлин и анонсированного Минпромторгом в начале ноября резкого повышения ставок утильсбора на электрокары.

В пресс-релизе ассоциации Штэрцель отмечает: «В дополнение ко всем негативно влияющим на рынок факторам, таким как сокращение производства, нехватка полупроводников и логистические проблемы, правительство инициирует нормативные акты, которые могут только усугубить ситуацию».

В совокупности с объявленной отменой нулевой импортной пошлины на электромобили, повышение утильсбора на них, по мнению АЕБ, существенно ухудшит развитие сегмента, который только начал расти.

В пояснительной записке к опубликованной инициативе министерство заявило: «Ожидается, что увеличение ставок утильсбора не вызовет роста цен на автомобили российского производства, так как данное увеличение будет компенсировано пропорциональным увеличением государственной поддержки отраслевых программ стимулирования спроса».

Продажи легковых автомобилей и LCV в РФ за ноябрь и 11 мес. 2021 г., шт. (данные АЕБ)

| Бренд/марка | ноябрь 2021 г. | ноябрь 2020 г. | Изменение | 11 мес. 2021 г. | 11 мес. 2020 г. | Изменение | Доля рынка за 11 мес. 2021 г., % | Доля рынка за 11 мес. 2020 г., % |

| АВТОВАЗ-RENAULT-NISSAN- MITSUBISHI | 46 014 | 60 716 | -24,2% | 512 350 | 520 129 | -1,5% | 35,6 | 38,6 |

| «АвтоВАЗ» (Lada) | 26 373 | 38 064 | -30,7% | 320 795 | 302 744 | 6,0% | 22,3 | 22,5 |

| «АвтоВАЗ» (Niva) | — | 0 | — | — | 8 822 | — | — | 0,7 |

| Renault | 11 837 | 13 852 | -14,5% | 119 503 | 116 262 | 2,8% | 8,3 | 8,6 |

| Nissan | 4 677 | 4 924 | -5,0% | 45 735 | 51 332 | -10,9% | 3,2 | 3,8 |

| Infiniti | 104 | 184 | -43,5% | 1 724 | 1 656 | 4,1% | 0,1 | 0,1 |

| Mitsubishi | 3 023 | 2 839 | 6,5% | 24 593 | 25 465 | -3,4% | 1,7 | 1,9 |

| Datsun | — | 853 | — | — | 13 848 | — | — | 1,0 |

| HYUNDAI GROUP | 15 009 | 17 500 | -14,2% | 163 160 | 148 028 | 10,2% | 11,3 | 11,0 |

| Hyundai | 14 395 | 17 446 | -17,5% | 159 740 | 146 890 | 8,7% | 11,1 | 10,9 |

| Genesis | 614 | 54 | 1037,0% | 3 420 | 1 138 | 200,5% | 0,2 | 0,1 |

| KIA | 14 514 | 21 012 | -30,9% | 190 270 | 181 706 | 4,7% | 13,2 | 13,5 |

| VW GROUP | 10 654 | 22 333 | -52,3% | 185 338 | 193 918 | -4,4% | 12,9 | 14,4 |

| Skoda | 5 000 | 9 666 | -48,3% | 83 237 | 84 930 | -2,0% | 5,8 | 6,3 |

| Volkswagen | 4 602 | 10 208 | -54,9% | 81 754 | 90 848 | -10,0% | 5,7 | 6,7 |

| Audi | 614 | 1 803 | -65,9% | 15 595 | 13 305 | 17,2% | 1,1 | 1,0 |

| Volkswagen ком.авт. | 438 | 656 | -33,2% | 4 752 | 4 835 | -1,7% | 0,3 | 0,4 |

| TOYOTA GROUP | 8 514 | 10 432 | -18,4% | 105 778 | 100 607 | 5,1% | 7,4 | 7,5 |

| Toyota | 7 606 | 8 199 | -7,2% | 87 572 | 82 420 | 6,3% | 6,1 | 6,1 |

| Lexus | 908 | 2 233 | -59,3% | 18 206 | 18 187 | 0,1% | 1,3 | 1,4 |

| ГАЗ КОМ.АВТ. | 5 428 | 5 540 | -2,0% | 50 111 | 42 319 | 18,4% | 3,5 | 3,1 |

| HAVAL | 4 909 | 1 628 | 201,5% | 34 765 | 14 879 | 133,7% | 2,4 | 1,1 |

| CHERY GROUP | 4 500 | 1 600 | 181,3% | 36 005 | 9 455 | 280,8% | 2,5 | 0,7 |

| Chery | 4 097 | 1 497 | 173,7% | 32 883 | 9 352 | 251,6% | 2,3 | 0,7 |

| Cheryexeed | 403 | 103 | 291,3% | 3 122 | 103 | 2931,1% | 0,2 | 0,0 |

| УАЗ | 3 070 | 4 109 | -25,3% | 28 945 | 29 393 | -1,5% | 2,0 | 2,2 |

| GEELY | 2 826 | 2 015 | 40,2% | 22 479 | 13 772 | 63,2% | 1,6 | 1,0 |

| MAZDA | 2 565 | 2 953 | -13,1% | 25 974 | 23 378 | 11,1% | 1,8 | 1,7 |

| FORD ком.авт | 2 123 | 1 218 | 74,3% | 17 739 | 11 681 | 51,9% | 1,2 | 0,9 |

| STELLANTIS | 1 519 | 1 031 | 47,3% | 16 446 | 9 841 | 67,1% | 1,1 | 0,7 |

| Peugeot | 733 | 425 | 72,5% | 7 685 | 3 796 | 102,4% | 0,5 | 0,3 |

| Citroёn | 432 | 297 | 45,5% | 4 370 | 2 851 | 53,3% | 0,3 | 0,2 |

| Opel | 147 | 91 | 61,5% | 1 805 | 493 | 266,1% | 0,1 | 0,0 |

| Fiat | 106 | 113 | -6,2% | 1 104 | 1 196 | -7,7% | 0,1 | 0,1 |

| Chrysler | — | 3 | — | 2 | 28 | -92,9% | 0,0 | 0,0 |

| Jeep | 101 | 102 | -1,0% | 1 480 | 1 477 | 0,2% | 0,1 | 0,1 |

| CHANGAN | 567 | 871 | -34,9% | 5 104 | 6 460 | -21,0% | 0,4 | 0,5 |

| VOLVO | 552 | 1 030 | -46,4% | 8 451 | 6 899 | 22,5% | 0,6 | 0,5 |

| PORSCHE | 519 | 385 | 34,8% | 5 501 | 5 106 | 7,7% | 0,4 | 0,4 |

| SUZUKI | 500 | 855 | -41,5% | 8 605 | 7 083 | 21,5% | 0,6 | 0,5 |

| JAGUAR LAND ROVER | 453 | 828 | -45,3% | 6 162 | 6 471 | -4,8% | 0,4 | 0,5 |

| Land Rover | 416 | 735 | -43,4% | 5 702 | 5 611 | 1,6% | 0,4 | 0,4 |

| Jaguar | 37 | 93 | -60,2% | 460 | 860 | -46,5% | 0,0 | 0,1 |

| GM GROUP | 330 | 134 | 146,3% | 3 042 | 1 772 | 71,7% | 0,2 | 0,1 |

| Chevrolet | 197 | 44 | 347,7% | 796 | 504 | 57,9% | 0,1 | 0,0 |

| Cadillac | 133 | 90 | 47,8% | 2 246 | 1 268 | 77,1% | 0,2 | 0,1 |

| SUBARU | 232 | 634 | -63,4% | 5 405 | 5 428 | -0,4% | 0,4 | 0,4 |

| GAC | 174 | — | — | 807 | — | — | 0,1 | — |

| FAW | 162 | 288 | -43,8% | 2 986 | 2 493 | 19,8% | 0,2 | 0,2 |

| HONDA | 90 | 79 | 13,9% | 1 197 | 1 383 | -13,4% | 0,1 | 0,1 |

| ISUZU | 78 | 83 | -6,0% | 691 | 888 | -22,2% | 0,0 | 0,1 |

| DFM | 70 | 87 | -19,5% | 436 | 890 | -51,0% | — | 0,1 |

| IVECO | 34 | 29 | 17,2% | 466 | 316 | 47,5% | 0,0 | 0,0 |

| HINO | 27 | — | — | 27 | — | — | 0,0 | — |

| LIFAN | 26 | 108 | -75,9% | 611 | 1 281 | -52,3% | 0,0 | 0,1 |

| BRILLIANCE | 4 | 36 | -88,9% | 107 | 213 | -49,8% | 0,0 | 0,0 |

| ZOTYE | 2 | 0 | — | 48 | 158 | -69,6% | 0,0 | 0,0 |

| FOTON | 1 | 23 | -95,7% | 36 | 114 | -68,4% | 0,0 | 0,0 |

| HYUNDAI ком.авт. | — | 23 | — | 2 | 197 | -99,0% | 0,0 | 0,0 |

| FORD | 0 | 0 | — | 1 | 93 | -98,9% | 0,0 | 0,0 |

| SOLLERS GROUP | 5 193 | 5 327 | -2,5% | 46 684 | 41 074 | 13,7% | 3,2 | 3,1 |

| Ford ком.авт. | 2 123 | 1 218 | 74,3% | 17 739 | 11 681 | 51,9% | 1,2 | 0,9 |

| УАЗ | 3 070 | 4 109 | -25,3% | 28 945 | 29 393 | -1,5% | 2,0 | 2,2 |

Топ-10 продаваемых моделей в ноябре 2021 г. с динамикой к ноябрю 2020 г. (шт.):

Российскому авторынку предрекли шок в 2022 году

Благодаря бурному росту продаж в первом полугодии российский авторынок еще имеет шансы закончить 2021 год «в плюсе». Однако последние полгода продажи новых машин уверенно катятся вниз, и в наступающем году вряд ли вернутся к росту.

Если в 2019-2020 годах продажи росли (несмотря на временный провал в 2020-м из-за пандемии), то во второй половине 2021-го наметился устойчивый тренд на их снижение. При этом средневзвешенные цены, которые в предыдущие два года росли сравнительно равномерно, в этот период показали просто взрывной рост.

На волне всеобщего дефицита уже сейчас китайские производители укрепляют свои позиции в нашей стране, перехватывая часть аудитории у других брендов, и в следующем году эта тенденция продолжится, считает аналитик «Дрома» Игорь Олейников.

По его мнению, в 2022 году премиальные бренды, вероятно, будут иметь преимущество на российском рынке и смогут минимизировать падение продаж, несмотря на рост цен и дефицит микрочипов. Однако это вряд ли повлияет на расклад сил на рынке: бюджетный сегмент и модели таких марок как Lada, Hyundai, Kia и других, несмотря на падение, всё так же будут доминировать на рынке.

Как считает Игорь Олейников, в 2022 году на российском рынке по-прежнему можно будет наблюдать рост цен и дефицит машин из-за недостатка электронных компонентов. Ситуация с нехваткой автомобилей может стабилизироваться ближе к третьему кварталу 2022-го, но надо понимать, что процесс восстановления рынка будет постепенным и предложение выйдет на допандемийный уровень в лучшем случае в 2023 году. При этом будет постепенное снижение спроса, так как цены на автомобили растут.

Скачок цен и повышенный спрос: что ждать от авторынка сейчас и в 2022 году

За последние месяцы цены на новые и подержанные легковушки резко подскочили, при этом количество техники на рынке сократилось. Почему так происходит и чего ждать от авторынка в 2022, рассказали эксперты Bankiros.ru.

Авторынок в цифрах

Как сообщает аналитическое агентство «Автостат» со ссылкой на LMC Automotive, за ноябрь 2021 года мировой автомобильный рынок снизился на 11,2% – до 7,7 млн легковых машин. Подобная отрицательная динамика наблюдается уже седьмой месяц подряд.

Самое большое снижение в процентном соотношении произошло в Южной Америке (-24,5% по сравнению с прошлым годом), а также в Восточной Европе (-18,1%), в США (-15,8%, реализовано чуть больше миллиона машин, Кореи (-16,6%, продано 140,5 тысяч машин) и в Японии (-14,5%, 348,1 тысяча авто).

Крупнейшим поставщиком на рынке остается Китай с сокращением продаж на 6,3% и показателем в 2,5 млн проданной техники. Всего за одиннадцать месяцев этого года в мире реализовано 73,9 млн автомобилей.

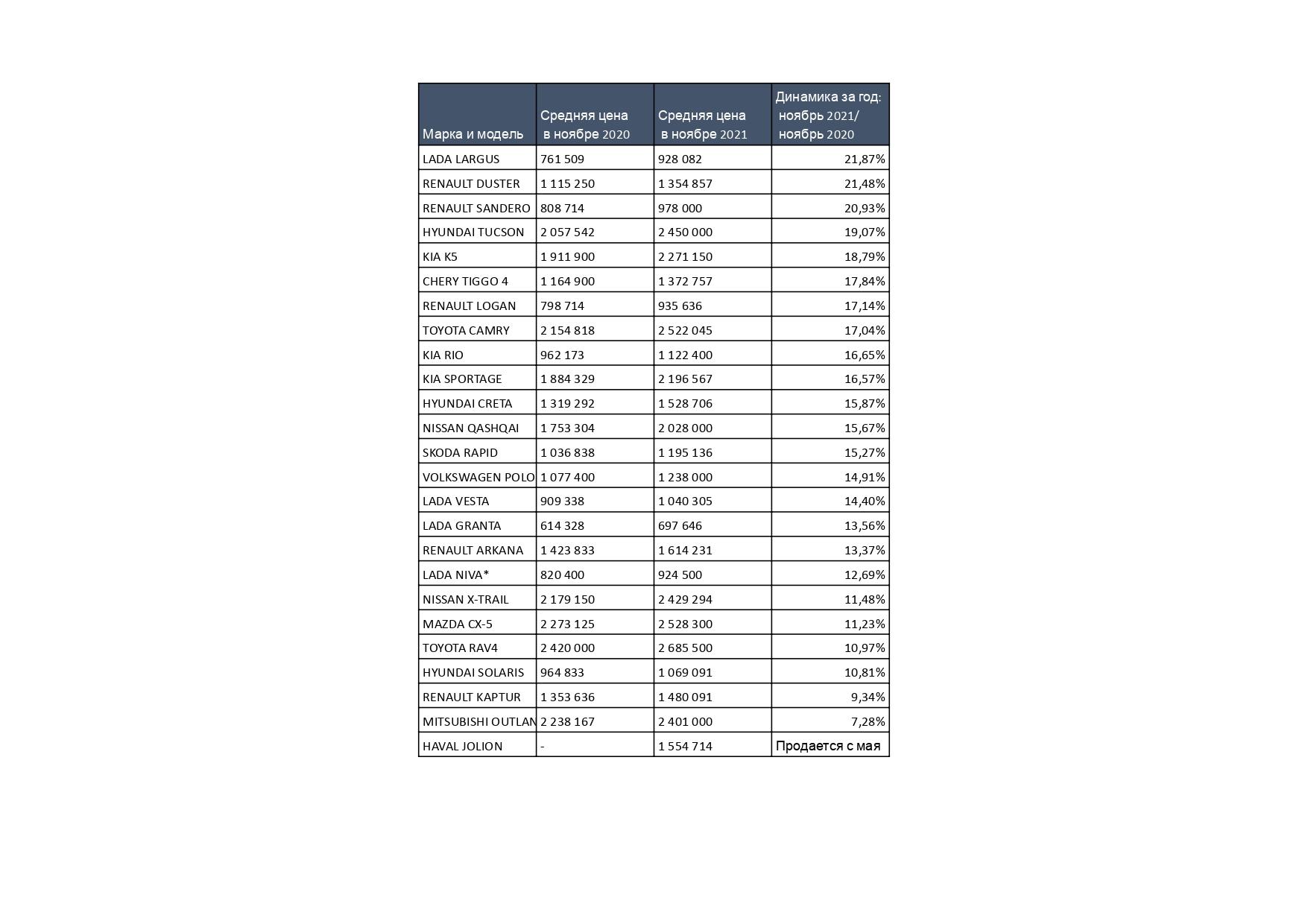

Средняя цена на автомобили с пробегом в сегменте «до семи лет» на 2021 год составляет 1 456 003 рубля, это на 27,7% больше, чем в прошлом году (1 139 823 рубля). В то же время стоимость новой техники увеличилась на 20% с 1,5 млн рублей до 1,8 млн и выше.

Что происходит?

Как нам рассказала Лилия Маркова, генеральный директор компании «Газпромбанк Автолизинг», помимо девальвации рубля, нынешняя ситуация – это результат отложенного спроса, который скопился за период с апреля по июнь прошлого года во время первой волны коронавируса. Тогда дилеры не смогли допродать примерно 70 тысяч легковых и легких коммерческих авто, но наверстали продажи уже к концу 2020 года.

«К началу 2021 года на рынке образовалась нехватка новых машин, обусловленная глобальным кризисом производства из-за пожара на крупнейшем заводе по производству полупроводников, используемых при сборке автомобилей всех типов. Как итог, из-за дефицита автомобилей в салонах дилеров с конца прошлого года мы живем в условиях так называемого «рынка продавца», когда последний диктует конечные цены. Рекомендованные цены, и без того выросшие за год в среднем на 15%, прибавили примерно столько же за счет дилерских накруток», – отмечает эксперт.

Дефицит также отразился и на увеличении сроков поставок во всех сегментах. Даже у популярного отечественного бренда Lada сегодня он составляет в среднем 2-3 месяца, а по некоторым маркам может доходить до одного года. Опрошенные нами Производители, опрошенные компанией «Газпромбанк Автолизинг», зачастую пока никак не комментируют объемы производства будущего года, а нормализацию спроса и предложения ожидают лишь к 1 кварталу 2023 года.

Что говорят дилеры?

По словам Дениса Мавланова, эксперта маркетплейса «Банкавто», Дилеры в таких условиях не хотят в моменте терять прибыль и компенсируют ограниченное количество машин их стоимостью, включая различное дополнительное оборудование и услуги в цену автомобиля в наличии. При этом многие аворитейлеры просто отказываются продавать клиентам машины без дополнительных опций, порядка 95% машин реализуются сегодня с «допами» (по сравнению с 20-30% допандемийной реальности), которые уже установлены на машины, то есть отказаться от них не получится.

Однако, некоторые марки машин смогли увеличить количество продаж. Об этом нам рассказала Анна Уткина, директор по коммуникациям ГК «АВТОDОМ»:

«Но несмотря на ранее указанные трудности, в отдельных сегментах российского авторынка наблюдалось увеличение продаж. Например, в 2021 году объем продаж автомобилей премиум-сегмента вырос на 25%. В массовом сегменте успехов удалось добиться китайским брендам. Так, в течение 2021 года продажи авто из КНР увеличились от 134 до 252% в зависимости от бренда. Это обстоятельство связано с относительно доступной ценой и достойным качеством»

Тренд на авто с пробегом

Еще одна тенденция – переключение спроса на подержанные автомобили с небольшим пробегом возрастом до одного года. По последним данным компании «Газпромбанк Автолизинг» на август 2021 года их цена выросла ровно на треть.По статистике эксперта, основанной на корпоративных продажах, если в 2019 году на долю годовалых легковых и легких коммерческих авто приходилось 19% от всех реализованных юридическим лицам машин, то в первом полугодии 2021 года – уже 27%.

«Примечательным за последний год оказался и тот факт, что цены на автомобили с пробегом росли значительно быстрее, чем прайс-листы по новым машинам при противоположной тенденции последних лет. Так, среди популярных кроссоверов возрастом до трех лет за 3 квартала 2021 года наибольшим ростом отметился BMW X5, средняя цена которого составила 7,5 миллиона (+39% за год). Среди седанов B-класса Volkswagen Polo практически не дешевел – средняя цена модели до трех лет на рынке составила 1,08 миллиона (+37% за год)», – говорит Денис Мавланов.

Также он отмечает, что все владельцы автомобилей, кто в этот период решали избавиться от «двух-трехлетки», не только не теряли относительно цены покупки машины, но по некоторым моделям даже могли остаться с прибылью.

Эксперт предупреждает – долго такая ситуация продолжаться на рынке не будет. Падение рынка новых автомобилей и их стремительное подорожание ведет к тому, что люди все чаще откладывают обмен старого автомобиля на новый. Рынок б/у машин приемлемого качества неизбежно будет продолжать ужиматься, а их цены продолжат рост и в следующем году.

Прогноз на 2022 год

По мнению Лилии Марковой, первая половина 2022 года будет хуже января-июня 2021-го. Однако к концу следующего года рынок может сравняться с нынешним по мере решения проблем с поставками. Также произойдет перераспределение среди лидеров рынка. Например, более высокие позиции в нем займут китайские марки, сумевшие наладить логистику машинокомплектов и поставку готовых машин. В целом ожидать роста авторынка не приходится.

Такого же мнения придерживаются эксперты в «Банкавто». Дефицит электроники, который стал одной из основных причин дефицита автомобилей во всем мире, ослабнет к концу 2022 года. Это наиболее позитивный прогноз. Кризис может продлится и до 2023 года, и дольше, пока ситуация не будет решена путем децентрализации производства микрочипов. Так, Япония и Европа приняли решение об организации собственного производства, в Америку хотят перенести часть производственных мощностей из Азии. Это замет длительное время, поэтому «супербазовые» комплектации без лишней электроники и простой конвейеров останутся с нами и в следующем году.

Не ослабнет и покупательский спрос, который подстегивают неопределенность ситуации и гарантированное повышение цен. Дистрибьюторы посчитали, сколько дилеры заработают на каждой сделке. И никто не мешает им теперь самостоятельно продолжать активно переписывать прайс-листы. Некоторые импортеры, к слову, уже запланировали рост цен, который в первом квартале 2022 года скорее всего составит в среднем 10-12%. Процесс остановит лишь очередное затоваривание складов. Желание дилеров получить квартальный бонус дистрибьютора также может немного подстегнуть рынок.

Что делать покупателям?

Как утверждает Лилия Маркова, в следующем году сохранит свою популярность лизинг. Скидки от производителей, закредитованность бизнеса и населения, возможность налоговой оптимизации и отсутствие залога делают его привлекательным на фоне других способов владения. Кроме того, продолжится тренд на использование вместо владения (каршеринг и подписка), позволяющего в ряде случаев более разумно подходить к нагрузке на бюджет.

По оценкам эксперта, в 2024 году по сервисам подписки будет реализовано около 30 тысяч машин.

По мнению Анны Уткиной, хотя российский автомобильный рынок и находится в нестабильном состоянии, откладывать покупку автомобиля на 2022 год не стоит, если имеется потребность в автомобиле.

В качестве второго варианта, он предлагает сделать заказ в нужной комплектации с нефиксированной ценой и встать в лист ожидания. Придется подождать от нескольких месяцев до 7-8 месяцев, в зависимости от модели, но появится шанс купить машину без ряда накруток. Также он предупреждает, есть риск, что за время ожидания авто подорожает, и, когда очередь дойдет, его стоимость выйдет за рамки запланированного бюджета.

Если же автомобиль нужен срочно, то с его приобретением лучше поторопиться, пока не выросли цены. Уже в начале 2022 года ожидается подорожание автомобилей на 2-3% в среднем. Поэтому в идеале приобрести машину до нового года. Придется согласиться на авто в наличии и с предлагаемым набором доп.оборудования, отказаться от которого в сложившейся на рынке ситуации довольно проблематично. Потому что даже на автомобиль с внушительным набором «допов» после отказа одного покупателя мгновенно найдется другой желающий. Дилерам нет нужды идти на уступки сейчас, кода автомобилей не хватает, а спрос на них продолжает расти.

Стоит обратить внимание на спецпредложения дилеров в рамках различных промо-акций с банками и производителями. Например, приемлемые цены и процент по кредиту в сотрудничестве с банками предлагают стабильно набирающие популярность китайские автоконцерны.

Напомним, ранее Bankiros.ru рассказывал о том, за что в России ликвидировали тысячи компаний в 2021 году.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.