Подходит ли ремонт автомобилей под самозанятость

Самозанятые в 2022 году: виды деятельности для самозанятых граждан, кто может перейти на спецрежим, ограничения, чем заниматься, алгоритм расчета налога

С момента вступления в силу закона о введении экспериментального налогового спецрежима НПД из тени вышли очень многие специалисты. Для кого этот режим и какими видами деятельности можно заниматься в статусе самозанятости – на эти и другие важные вопросы подробно отвечаем в статье.

Кто может перейти на спецрежим

Получить статус самозанятости может практически любое физлицо и даже ИП. Но при этом нужно обязательно соответствовать ряду условий.

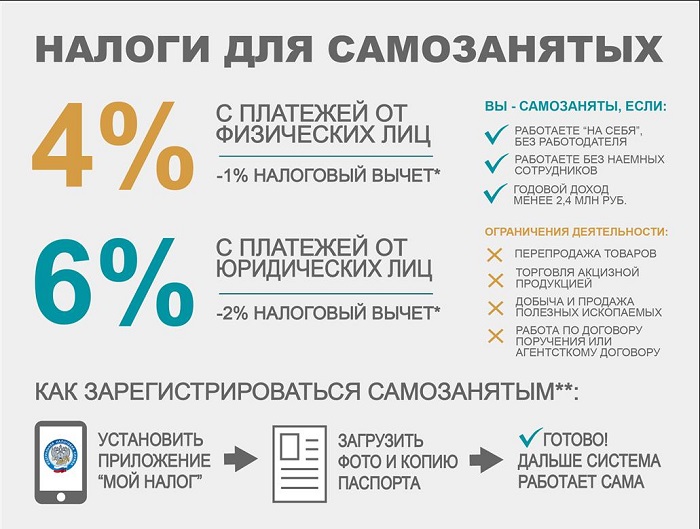

Ключевое требование – работать самостоятельно, без команды. У самозанятого не должно быть наемных сотрудников. Максимально допустимый годовой доход от личной профдеятельности на этой системе – 2,4 миллиона рублей. Ежемесячные суммы не контролируют.

Как только превышается годовая планка, лицо теряет право на применение спецрежима. В данном случае необходимо оформлять ИП или ООО и перебираться на другую систему. Например, на общую, упрощенную или патентную.

Самозанятость – привилегия не только для РФ. Возможность оформить статус с аналогичными условиями дается и жителям ЕАЭС – армянам, белорусам, киргизам, казахам. Регистрация для иностранцев выполняется по ИНН, который выдается местными органами.

С 2020 года регистрироваться разрешили с 16 лет. Вероятно, лицам младше 18 лет, которые оформят самозанятость в 2022, предложат вычет в объеме 12 130 рублей в дополнение к стандартным 10 000. Сейчас этот вопрос рассматривается на уровне правительства.

Поначалу эксперимент со спецрежимом проводился только в нескольких регионах страны. Сейчас оформить самозанятость можно без проблем в любой точке России. Местом ведения деятельности считается регион, в котором находится налогоплательщик или же его клиент. Данную информацию указывают во время регистрации. Регион может не совпадать с местом регистрации и фактическим проживанием самозанятого. При необходимости его корректируют, но не чаще раза в год.

Единственный налог, который нужно уплачивать пользователям режима – НПД. 4% или 6% – в зависимости от того, кто перевел оплату. Если в течение расчетного месяца пользователю не поступают средства, то и платить не придется. Все сделки фиксируются в сервисе «Мой налог», где и рассчитывается сумма обязательного платежа. Через эту программу пользователь взаимодействует с ФНС. Все просто и удобно.

Ограничения системы НПД

Помимо лимита на выручку, спецрежим предполагает еще несколько ограничений. В основном они касаются видов самой деятельности.

Самозанятость не дадут, если вы:

Для получения профессионального дохода самозанятые трудятся самостоятельно, а не на конкретного работодателя по договору. Но допускается и совмещение деятельности по НПД с работой по найму.

Также есть ограничения по виду самого дохода. Кроме того, который получают в рамках официальных трудовых отношений, запрещены и следующие:

Чем могут заниматься самозанятые

Теперь о тех видах деятельности, которые может осуществлять самозанятый. Их гораздо больше, чем запрещенных.

Если очертить в целом, на НПД можно заниматься:

К этим 3 категориям относится довольно много видов деятельности, с которых получают личный профессиональный доход. Для удобства разделим их на сферы и приведем конкретные примеры.

Бьюти

Здоровье

Образование

Общепит

Авто и перевозки

Услуги по дому

Развлечения

Фото/видео

Полиграфия

Статистика по видам деятельности самозанятых

Животные

Строительство и ремонт

Удаленная работа через интернет

Информационные технологии

Hand Made

Продажа различной продукции своего производства:

Одежда

Финансовые, бухгалтерские и юридические консультации

Аренда различных объектов

Окружающая среда

Это далеко не полный перечень видов труда для самозанятых. Такого списка в принципе не существует. Даже в законе 422-ФЗ прописаны только те виды деятельности, при которых оформить самозанятость не получится.

Отсюда делаем вывод, что пользователи спецрежима могут заниматься практически любой деятельностью, напрямую не запрещенной законом. Главное – соответствовать критериям, которые рассматривались выше: укладываться в годовую норму по доходам и не нанимать сотрудников.

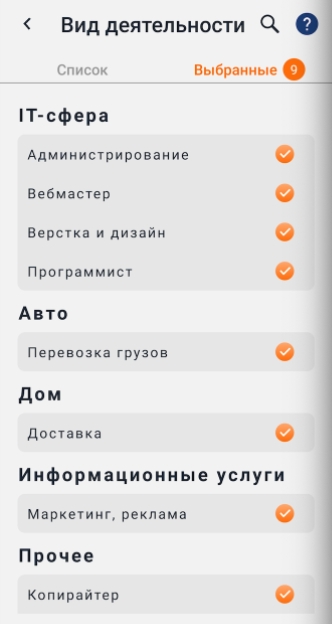

Примерный список профессий, подходящих для этой категории налогоплательщиков, есть в сервисе «Мой налог». Его можно посмотреть в приложении или в веб-кабинете.

Постановка на учет в соответствии с видом деятельности

Для оформления самозанятости не обязательно посещать местную налоговую. Процедура может выполняться в режиме онлайн несколькими способами:

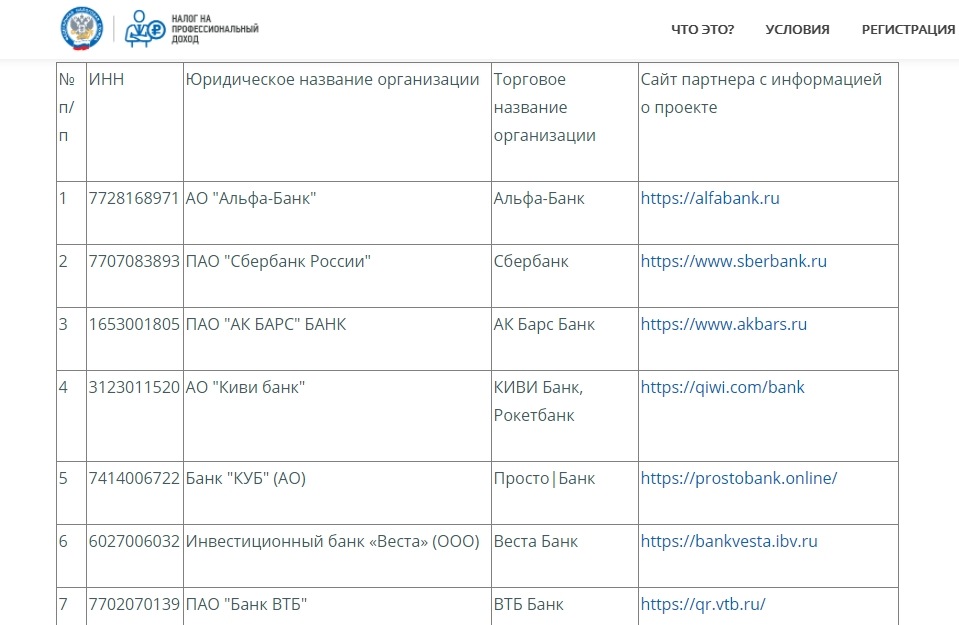

Список банков, поддерживающих обмен данными с ФНС

После успешного прохождения процедуры служба направляет налогоплательщику соответствующее уведомление. Все подробности регистрации мы рассматривали в одном из предыдущих материалов.

Отказаться от статуса легко: такая функция реализована в программе. Достаточно выбрать пункт «Сняться с учета НПД» в своем профиле. Но перед этим важно погасить всю начисленную сумму налога.

Статус может перестать действовать и автоматически. Такое происходит, если предприниматель нанял сотрудников или получил от своей деятельности более 2 400 000 рублей прибыли за год.

Может ли ИП оформить самозанятость

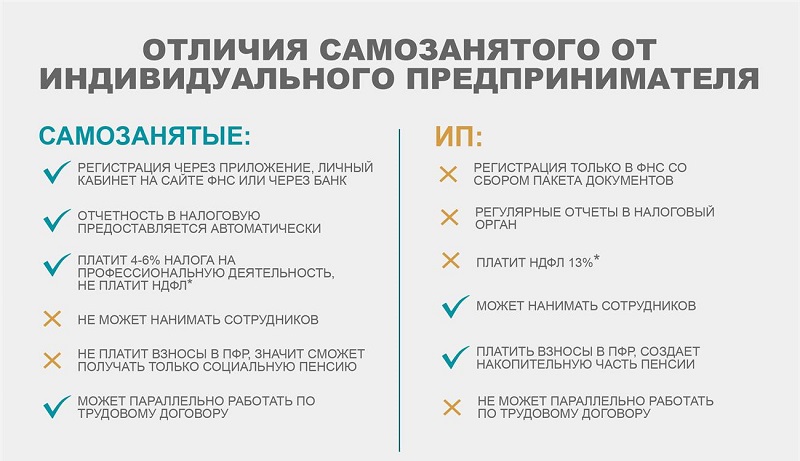

Самозанятые и ИП отличаются по таким критериям:

Что лучше – самозанятость или ИП – нужно решать с учетом специфики бизнеса. Например, для стандартного интернет-магазина, который продает товары не собственного производства и имеет сотрудников в штате, режим НПД не подойдет.

Однако в законе предусмотрена возможность оформления самозанятости для действующих предпринимателей, если они занимаются деятельностью, не запрещенной режимом. Закрывать ИП при этом нет необходимости. Достаточно подать заявление нужного образца в налоговую. Но совмещать НПД с другими режимами не получится. Поэтому от прежней системы необходимо отказаться в течение месяца после подтверждения нового статуса.

Плюс, стоит учитывать общие ограничения. Как и физлицу, ИП на спецрежиме нельзя нанимать персонал и превышать планку относительно годовой прибыли.

Как сменить сферу или расширить список услуг

Самозанятый может указывать в сервисе «Мой налог» не одно, а сразу несколько направлений работы. В этом плане законодательство не предусматривает никаких ограничений.

Если вы уже являетесь самозанятым, но хотите сменить изначально указанную деятельность или добавить новый товар/услугу, это можно сделать буквально за несколько минут. Понадобится только открытое приложение.

Дальше нужно выполнить несколько простых действий:

Алгоритм расчета налога для разных услуг

Налог для самозанятых рассчитывается автоматически в приложении каждый месяц. Ставка зависит от того, с кем сотрудничает лицо. Если с частным заказчиком, придется отдать 4% от дохода, с компанией – 6%. Такое правило действует независимо от вида предоставляемых услуг.

Для лучшего понимания алгоритма расчета разберем на примере.

Есть условная Анна Владимировна. Через свою страницу в «Инстаграм» она продает вязаные игрушки, которые делает своими руками. В апреле Анна заработала на продажах частным лицам 15 000 рублей. Также была сделка с компанией, которая занимается реализацией детских игрушек. С этой сделки она выручила 25 000 рублей.

Исходя из приведенных данных, рассчитываем налог к уплате:

Итого, налог за апрель составит 2 100 рублей. Его нужно уплатить в следующем месяце не позднее 25-го числа. Также к этой сумме может применяться налоговый вычет. В любом случае все актуальные данные отображаются в приложении.

Заключение

Основная цель нового спецрежима – легализация профдоходов, большинство из которых всегда находились в тени. И этого удалось достичь: самозанятость оформили уже около 2 000 000 человек. Режим удобен тем, что он подходит для легальной реализации практически любых видов услуг и товаров собственного производства. Достаточно соблюдать 2 ключевых условия, рассмотренных в статье и не входить в список исключений, прописанных в законе.

«Нужен ли договор на оказание транспортных услуг с самозанятым и выгодно ли стать грузоперевозчиком на НПД»

Может ли самозанятый осуществлять грузоперевозки

Теперь проверяем ограничения на применение налога на профессиональный доход в ч. 2 ст. 4 и ч. 2 ст. 6 Закона N 422-ФЗ. Согласно информации в законодательстве никаких ограничений по виду деятельности нет.

Однако следует помнить, что даже самозанятый ИП не может:

Грузоперевозки — самозанятый или ИП

Когда лучше открыть ИП

Определиться, какой налоговый режим вам выгоднее помогут ограничения для самозанятых, которые мы описали выше. Если ваша предполагаемая прибыль в год будет выше 2 400 000 ₽, вам определенно лучше сразу открывать ИП без применения НПД. Также индивидуальным предпринимателям на других налоговых режимах доступен найм сотрудников. То есть если вы не хотите заниматься грузоперевозками самостоятельно, а планируете нанимать водителей — ИП на НПД точно не ваш вариант. Логичнее будет сразу выбирать подходящие под ваш бизнес условия для индивидуального предпринимателя.

Когда выгодно быть самозанятым водителем

Защищаете себя от рисков и форс-мажорных ситуаций на дороге. При любых неблагоприятных ситуациях вы сможете попросить защиты у государства или правоохранительных органов. Нелегальному перевозчику это будет сделать сложнее — могут возникнуть проблемы с законом и при банальной краже или аварии вам сложнее будет получить помощь государства или страховой компании. Более того, у вас возникнут дополнительные траты и проблемы.

Платите налоги только по факту работы, а за простой — ничего. Допустим, вы ударно перевозили грузы 5 месяцев в году, а на остальные 7 месяцев уехали отдыхать и жить на Гоа. Платить НПД вы будете только за те 5 месяцев, что отработали. При этом статус официального водителя-самозанятого у вас никто не отнимет даже за простой. Будучи ИП на других налоговых режимах вам придется оплачивать и время простоя — например, отчислять страховые взносы за год и покрывать стоимость патента.

Вы полностью контролируете свой график и работаете, когда вам удобно. Самозанятость позволяет вам работать на себя — значит, выходные и больничные абсолютно под вашим контролем.

Налоговая ставка ниже, чем у ИП. Самозанятые платят государству 4% от дохода за работу с физическими лицами и 6% от сотрудничества с юридическими лицами. На данный момент в России это самая низкая налоговая ставка на официальную работу в целом.

Отказаться от самозанятости можно в любое время и для этого даже не придется никуда ехать: оформление и снятие с учета проходит удаленно — например, через приложение «Мой налог». Никакой бумажной волокиты о многочасовых очередей в ФНС,

Ваш заработок становится выше, а клиентская база — больше. Став легальным водителем вы сможете работать с юрлицами и повышать стоимость услуг. Конкуренция на рынке грузоперевозок высокая, а большинство организаций предпочитает работу «в белую», поэтому им выгоднее работать легально.

Заказы при этом вы прикрепляете договором на перевозку груза с самозанятым — в нем нет ничего сложного. Давайте разберемся, как составлять такой договор.

Договор с самозанятым водителем грузового автомобиля — образец

Стоит помнить, что помимо договора с самозанятым водителем грузового автомобиля для транспортных перевозок существуют дополнительные документы.

Какие еще документы нужны самозанятым перевозчикам

Путевой лист. Водителям грузовых автомобилей необходим путевой лист. В нем будет информация о собственнике транспорта, отметка о исправности вышедшего в рейс ТС и о том, что водитель прошел обязательное медицинское обследование — то есть здоров и может управлять ТС.

Товарно-транспортная накладная. Нужна при перевозке грузов от юридических лиц — товарно-материальных ценностей. Эти документы вам нужно будет запрашивать у заказчика перед поездкой.

Удостоверение, ПТС и страховка. Это стандартные документы для любых перевозок, они у вас обязательно должны быть.

За отсутствие любого из вышеперечисленных документов по закону положен штраф 500 ₽. — за их отсутствие положен штраф 500 ₽.

Какие правила для самозанятого водителя грузов нужно запомнить

❌ Грузоперевозками может заниматься только самозанятый водитель лично — нанимать третьих лиц нельзя. За нарушение закона может быть взыскан штраф и лишение статуса самозанятого.

✅ Можно использовать как свой, так и арендованный грузовой автомобиль — это не будет нарушением. Однако указать аренду, как часть расходов на заказ, самозанятый не сможет.

❌ По закону самозанятому нельзя принимать платежи за грузы в интересах третьих лиц. Для этого нужен кассовый аппарат именно продавца товаров. То есть принимать чужие деньги за чужие грузы самозанятому нельзя.

Как зарегистрировать самозанятость, не выходя из дома и начать больше зарабатывать в качестве грузоперевозчика

Ещё вы можете зарегистрироваться в сервисе Самозанятые.рф — Кошелек. Мы официально сотрудничаем с ФНС — при регистрации вы можете встать на учет в качестве самозанятого, но при этом еще и использовать нашу систему для удобных расчетов и оформления документов с заказчиками через приложение Маркетплейсы.

Будьте внимательны при составлении документов, контролируйте свой ежегодный доход в качестве самозанятого и задавайте вопросы — поможем разобраться в тонкостях НПД.

Самозанятый или ИП: что выбрать и чем отличаются

Когда оказываешь услуги или продаешь товары, нужно оформить предпринимательскую деятельность. Без оформления могут оштрафовать на сумму до 200 000 рублей по Статье 14.1 КоАП РФ.

Регистрировать юридическое лицо сложно: нужен устав предприятия, капитал, много документов для ФНС. Проще стать самозанятым или индивидуальным предпринимателем. Разбираемся, что лучше: зарегистрировать ИП или оформить самозанятость.

Содержание статьи

Что такое самозанятость

Самозанятость — упрощенное название НПД: налога на профессиональный доход. Это новый налоговый режим, действующий с начала 2019 года. Раньше работал в четырех регионах России, с июля 2020 года регионы сами решают, вводить его или нет. Сейчас НПД можно оформить почти на всей территории России.

НПД — упрощенный режим для тех, кто зарабатывает сам, а не получает зарплату от работодателя. Для тех, кто продает товары, оказывает услуги и не хочет возиться с отчетностью. Самозанятые платят всего 4-6% налога без обязательных страховых взносов и бумажной волокиты, присущей деятельности индивидуальных предпринимателей.

Самозанятость можно совмещать с основной работой: например, работаете в охране посменно и продаете резные деревянные тарелки как самозанятый. Платить налоги надо только от доходов, полученных именно с продажи тарелок. А на работе будете по-прежнему отдавать НДФЛ.

Кто может стать самозанятым

Почти все, кто продает товары собственного производства или оказывает услуги. Даже если рубите дрова соседям за деньги, можно оформить самозанятость и платить налоги с доходов. Вообще под самозанятость попадает множество видов деятельности. НПД могут оформить фрилансеры-маркетологи, няни, «трезвые водители», фотографы, таксисты, дизайнеры. Выращиваете в огороде картофель, продаете его на рынке — это тоже попадает под критерии самозанятости.

Есть ограничения. Самозанятые не могут:

У индивидуальных предпринимателей ограничений почти нет. Они могут нанимать работников и зарабатывать намного больше — до 200 млн рублей в год, если выбрана УСН: упрощенная система налогообложения.

Если сумма дохода превышает 2,4 млн рублей, придется оформлять ИП. Лимита по месяцам нет, налоговую будет интересовать именно общий годовой доход. То есть можно заработать в первый месяц 30 000 рублей, во второй — ничего, в третий — миллион рублей. Главное — не превышать общий лимит.

Предусмотрены исключения. Самозанятыми не могут стать те, кто:

Им придется оформлять индивидуальное предпринимательство или открывать юридическое лицо. Что выгоднее, зависит от сферы деятельности и особенностей бизнеса.

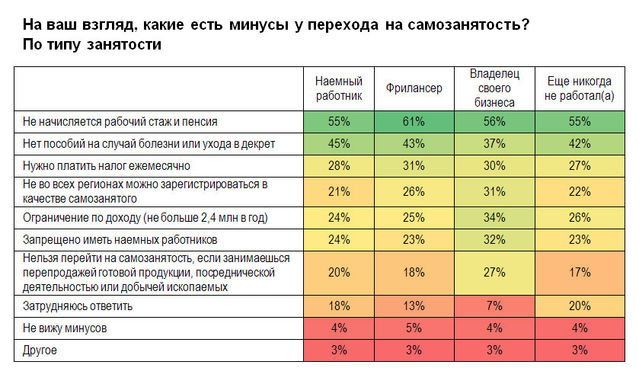

Плюсы и минусы самозанятости

Плюсы и минусы ИП

Разница между ИП и самозанятым: таблица отличий

Чтобы было проще сравнить, подготовили таблицу. Внесли в нее самые важные отличия между индивидуальным предпринимателем и самозанятым.

Кто подпадает под понятие «самозанятый гражданин»

Что с официальным списком видов деятельности для самозанятых

Понятия «самозанятый» или «самозанятость», несмотря на широкое употребление, в том числе в официальных письмах государственных органов (в частности, налоговой службы), законодательно не закреплены.

Применяться данная терминология стала после принятия закона «О внесении изменений в статьи 2 и 23 части 1 Гражданского кодекса Российской Федерации» от 26.07.2017 № 199-ФЗ.

Абз. 2 п. 1 ст. 23 ГК РФ с этого момента допускает возможность осуществления гражданином предпринимательской деятельности без регистрации в качестве ИП. При этом условия ведения такого бизнеса должны быть предусмотрены на законодательном уровне отдельно.

На основании данной нормы был принят закон «О внесении изменений в часть первую Налогового кодекса…» от 27.12.2018 № 546-ФЗ. Его ст. 2 установлено, что физические лица могут осуществлять предпринимательскую деятельность без регистрации ИП, если она подпадает под перечень самозанятых видов деятельности на 2021 год, установленный п. 70 ст. 217 НК РФ.

Данный перечень был введен законом от 30.11.2016 № 401-ФЗ, вносящим изменения в НК. Этот закон о видах деятельности самозанятых граждан в 2021 году по-прежнему остается актуальным.

Налоги для видов деятельности самозанятых граждан в 2021 году установлены отдельно. Подп. 6 п. 2 ст. 18 закона № 401-ФЗ в качестве эксперимента предусматривает такой специальный налоговый режим, как налог на профессиональный доход.

Кроме того, принят отдельный закон «О проведении эксперимента по установлению специального налогового режима ”Налог на профессиональный доход” в городе федерального значения Москве, в Московской и Калужской областях, а также в Республике Татарстан (Татарстан)» от 27.11.2018 № 422-ФЗ.

С 2021 года любой регион вправе подключиться к пилотному проекту. Список регионов, где можно стать самозанятым см. здесь.

О нюансах применения НПД рассказали эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности налогового режима.

Как оформить самозанятость на Госуслугах, мы рассказывали здесь.

Список

Полный список видов деятельности самозанятых граждан на 2021 год по-прежнему отсутствует, ни одна законодательная норма не содержит их исчерпывающего перечня. Так, в п. 70 ст. 217 НК приведены некоторые виды профессиональной деятельности, при осуществлении которых гражданин может не регистрироваться как предприниматель.

Однако этот перечень не является исчерпывающим, поскольку эта же норма позволяет дополнять его на уровне регионального законодательства.

Так, законом субъекта РФ может быть установлен региональный перечень видов деятельности самозанятого населения в 2021 году в дополнение к общефедеральному.

В упомянутом законе № 422-ФЗ, на основании которого проводится эксперимент по профессиональному налогу, перечня вообще нет. В нем только дано определение профессионального дохода (ч. 7 ст. 2). Под ним понимается такой доход физического лица, который он получает при отсутствии начальника (работодателя) и при этом сам не выступает работодателем. Также это доход от распоряжения имуществом (например, от сдачи жилого помещения в наем).

Идем от обратного: кто не может быть самозанятым

Чтобы понять, кто может стать самозанятым по виду деятельности, необходимо обратиться к нормам НК, а также региональному законодательству в этой сфере. В законе № 422-ФЗ вместо перечисления данных видов в ч. 2 ст. 4 приводится только перечень случаев, когда применение режима «Налог на профессиональный доход» не допускается.

Поскольку закон принят на федеральном уровне, при разработке регионального закона об утверждении перечня видов деятельности самозанятых граждан данная норма должна быть учтена.

Итак, встать на учет в качестве самозанятого физического лица и применять систему налогообложения «Налог на профессиональный доход» в указанных в законе регионах нельзя, если:

Кто относится к самозанятым, узнайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Что остается: представители каких профессий могут быть самозанятыми

Чтобы понять, чем может заниматься самозанятый в 2021 году, в первую очередь стоит обратиться к п. 70 ст. 217 НК. На его основании к данной категории предпринимателей относятся лица, осуществляющие следующую деятельность или имеющие следующие профессии:

Если же обратиться к ч. 7 ст. 2 закона № 422-ФЗ, можно сделать вывод, что профессиональным доходом признается доход от использования имущества. Данный вид деятельности относится к самозанятости в той степени, в какой не осуществляется в качестве предпринимательской деятельности.

Например, гражданин разово сдает принадлежащее ему жилое помещение. Если же лицо имеет много жилых помещений и регулярно сдает их внаем, данная деятельность уже будет требовать регистрации в качестве ИП.

Как понять, подпадаю ли я под понятие самозанятого гражданина

Поскольку официальный исчерпывающий список самозанятых профессий в 2021 году по-прежнему отсутствует, понять, подпадает ли гражданин под понятие самозанятого, помогут некоторые законодательные критерии:

Может ли самозанятый одновременно быть наемным работником, читайте здесь.

Кроме того, для признания самозанятым человек должен встать на учет в налоговом органе. Учет носит уведомительный характер, после получения уведомления налоговым органом производится регистрация. Налоговый орган сам уведомит заявителя в том случае, если осуществляемая им деятельность не подпадает под определение самозанятости.

Итоги

Таким образом, в действующем законодательстве отсутствует единый исчерпывающий перечень видов деятельности, при осуществлении которых лицо признается самозанятым. Однако в налоговом и ином законодательстве приводятся некоторые виды профессиональной деятельности, а также критерии, позволяющие отнести ту или иную деятельность к самозанятости.

Статус самозанятого гражданина: все плюсы и минусы

На 20 марта 2021 года в России зарегистрировано более 2-х млн самозанятых. «Из тени» начали выходить сантехники, автомеханики, электрики, мастера маникюра, косметологи и люди других профессий. Для чего микробизнесмены оформляют новый статус, от каких проблем он избавляет, а какие создаёт, разбираемся в материале.

Зачем это людям?

Примеров так называемой «охоты» ФНС в соцсетях на кондитеров, мастеров маникюра, сантехников и других незарегистрированных предпринимателей — масса. Если повезет, то выявленный «нелегал» получает только предупреждение и требование оформиться по букве закона, в худшем — ФНС самостоятельно проведет расчет налогооблагаемой базы и налогов и выставит их к уплате, добавив еще и штрафы за незаконное предпринимательство.

Раньше многие не решались зарегистрировать свой бизнес официально, потому что, как индивидуальным предпринимателям (ИП), им, при нестабильном и скромном доходе, пришлось бы платить фиксированные взносы.

С введением специального налогового режима для самозанятых у фрилансеров появилась возможность работать без страха перед неожиданными проверками и серьезно сэкономить. Применение налога на профессиональный доход (НПД) не предполагает покупку онлайн-кассы, и здесь низкие налоговые ставки. Воспользоваться НПД могут как обычные граждане, так и ИП.

Кто может стать самозанятым-гражданином, а кто самозанятым-ИП

Для начала об обычных физлицах. Они могут стать самозанятыми, если:

Уточним, что самозанятый не имеет права продавать товары, ранее приобретенные для перепродажи, а вот те, что он изготовил сам (например, мебель, одежду, бижутерию и т.п.) продавать может. Главное, чтобы такие товары не подпадали под обязательную маркировку или акцизы. Но и здесь есть выход — можно продавать не готовые вещи, а выполненные на заказ.

К примеру, сшить платье и выставить его для продажи на сайте самозанятому запрещено, потому что тогда придется наносить на товары маркировку. Если же заказчики делают индивидуальные заказы на пошив, то самозанятый может заниматься этой деятельностью и ничего не нарушает.

Если вы не можете точно определить подходит ли ваша деятельность под самозанятость, можете запросить разъяснения в своей налоговой инспекции и руководствоваться ими.

Как физлицу стать самозанятым

Как ИП перейти в самозанятые

Что касается ИП, то к ним применяются те же самые ограничения, что и для обычных физлиц. Дополнительно — ИП не может применять никаких других режимов (патент, упрощенная или общая система), кроме самозанятости.

Если вы только регистрируетесь в качестве индивидуального предпринимателя, то сразу не сможете выбрать налоговый режим для самозанятых:

Шаг 1. Сначала вы ждете, когда вас зарегистрируют в качестве ИП и в течение 30 дней с даты в свидетельстве о регистрации уже можете перейти на НПД.

Шаг 2. Скачайте приложение «Мой налог» и пройдите в нем регистрацию (это можно сделать также с помощью банков-партнеров, все крупные банки предлагают такую услугу). Вот и все — вы ИП-самозанятый.

Если вы действующий предприниматель, то необходимо отказаться сначала от других режимов налогообложения (кроме ОСНО, если применяете общую систему, никаких заявлений писать не нужно).

Если при регистрации вы подавали заявление о переходе упрощенную систему (УСН), то нужно писать заявление на ее отмену по форме 26.2-8.

Переходили на ЕСХН − заполняйте и отправляйте в ФНС бланк 26.1-7.

Если применяете патент, придется подождать, пока его действие закончится или досрочно отказаться от патента, отправив в ФНС форму 26.5-4.

НПД подойдет предпринимателям-одиночкам, если у вас есть работники, то использовать режим самозанятости не получится.

В чем плюсы самозанятости для граждан и ИП:

К примеру, сумма налоговой базы составила — 200000 рублей, НПД по ставке 6% — 12000 рублей. 1% = 2000 (200000*1%) рублей, значит к уплате будет — 10000 (12000-2000), а сумма оставшегося бонуса — 8000 (10000-2000).

Есть ли минусы у самозанятости?

Запрет на найм сотрудников тоже ограничивает возможности самозанятого. К примеру, ИП применяет НПД и продает изготовленные им лично кондитерские изделия. Заказов становится все больше и предпринимателю нужен помощник, но нанять его он не сможет, ведь тогда он утратит право на НПД.

Можно попробовать выйти из ситуации — заключить договор подряда с таким же самозанятым. Но тогда есть риск, что подобные отношения переквалифицируют в трудовые и заставят ИП заплатить НДФЛ и взносы за сотрудника, а также пересчитают налоги от дохода уже по ставке 13%, а то и НДС еще насчитают.

Когда самозанятому обязательно понадобится статус ИП

В ряде случаев недостаточно быть просто самозанятым плательщиком НПД. Необходимо иметь еще и статус ИП. Связано это прежде всего с видом деятельности.

Есть виды деятельности, требующие специальных разрешений, которые априори выдаются только предпринимателям.

Например, это относится к такси. Дело в том, что разрешение на деятельность по перевозке пассажиров обычным физлицам не выдается. Поэтому самозанятому таксисту надо быть ИП на НПД.

Причем не имеет значения, в каком порядке оформлять эти два статуса. Можно сначала зарегистрироваться в качестве ИП, а затем перейти на НПД. Или же сначала зарегистрироваться самозанятым, а после этого подать документы на регистрацию ИП.

Есть и другие виды лицензируемые виды деятельности, вести которые самозанятые могут только будучи ИП (полный перечень лицензируемых видов деятельности можно посмотреть в статье 12 Федерального закона от 04.05.2011 № 99-ФЗ).

Примеры: монтаж пожарной сигнализации, медицинские услуги (например, лечебный массаж). А вот получать лицензию на обучение, если этими услугами занят лично ИП, не нужно. К примеру, можно вести обучение детей рисованию или проводить коучинг для взрослых.

Когда самозанятому потребуется онлайн-касса

При потере статуса самозанятому-физлицу нужно будет зарегистрироваться в качестве ИП, а действующему предпринимателю сменить налоговый режим. В любом случае и тому и другому понадобится онлайн-касса для приема платежей.

Причем не обязательно касса потребуется только при получении оплаты от физических лиц. Если ИП или представитель организации захочет рассчитаться картой (не важно корпоративной или нет) или наличными, то придется выбить чек.

Также, если самозанятый решит сменить или добавить новый вид деятельности, который не подпадает по НПД, ему тоже нужно будет внести коррективы в работу.

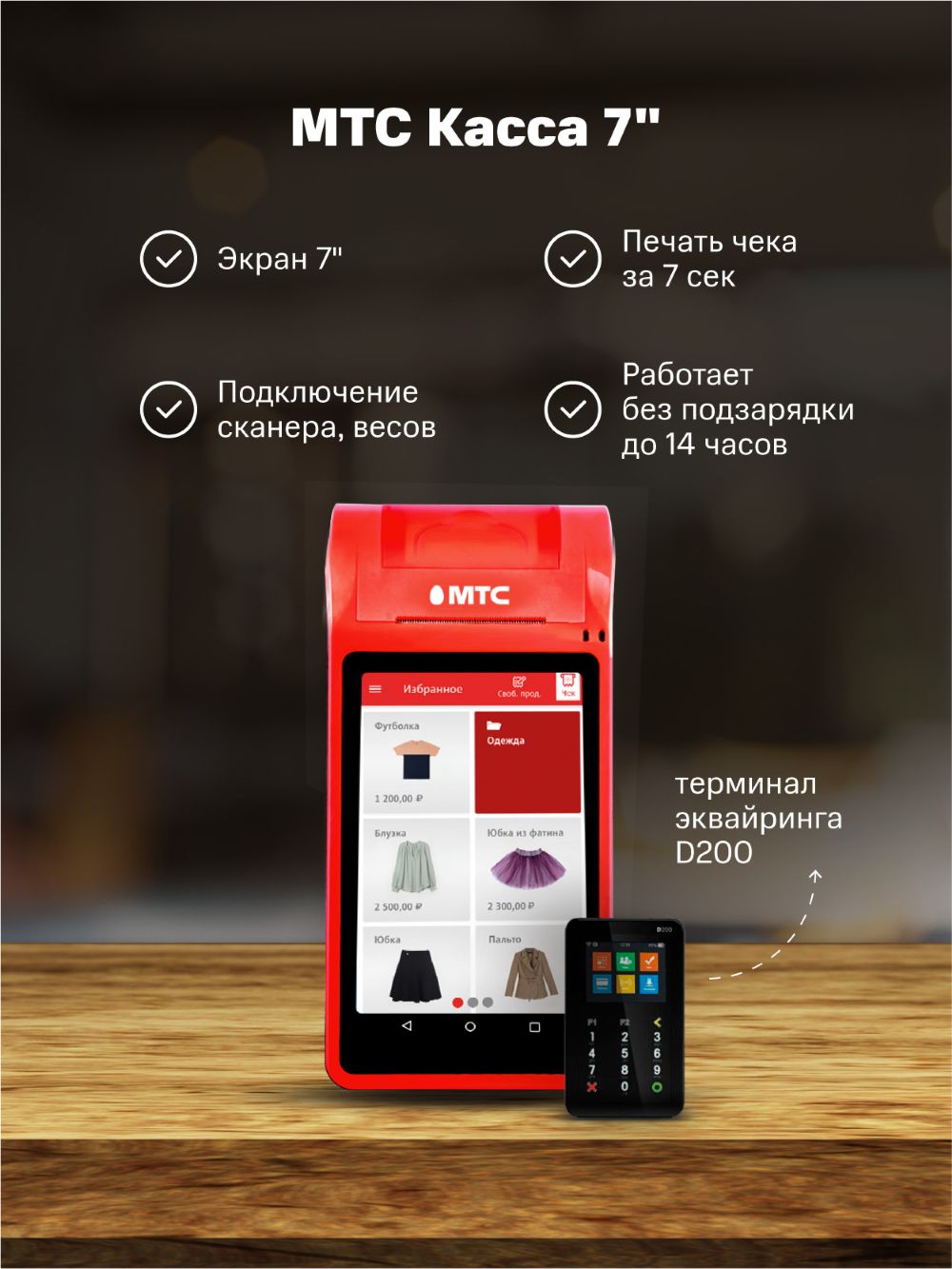

Какую кассу выбрать?

Прежде всего это зависит от потока клиентов, количества товарных позиций, услуг, работ, необходимости перемещать кассу (мобильности) и т.д.

Подумайте об экономии на эквайринге. В МТС Кассу встроен функционал по приему безналичных платежей без терминала (через систему быстрых платежей — СБП). Комиссия здесь гораздо ниже и составляет всего — 0,4%-0,7%. Компания также оказывает услуги по регистрации кассы в ФНС и подключению к ОФД и осуществляет техподдержку в режиме 24/7.

Давайте посмотрим на самые популярные модели МТС Касс.

МТС Касса 5А — модель подойдет тем, кто постоянно передвигается — мастерам по вызову, курьерам, экспедиторам и т.д. В этот аппарат встроен эквайринг, поэтому вы сможете не только пробивать на ней чеки при получении наличных, но и получать оплату по картам.

МТС Касса 5 — аналогичная модель, но без бонуса в виде эквайринга (терминал можно подключать отдельно через bluetooth).

Для удобства пользователей предусмотрена товароучетная система, которая встроена в кассу (точно нужна тем, кто работает с маркированными товарами)