Реестр авто в лизинге

Автокод стал показывать историю лизинга

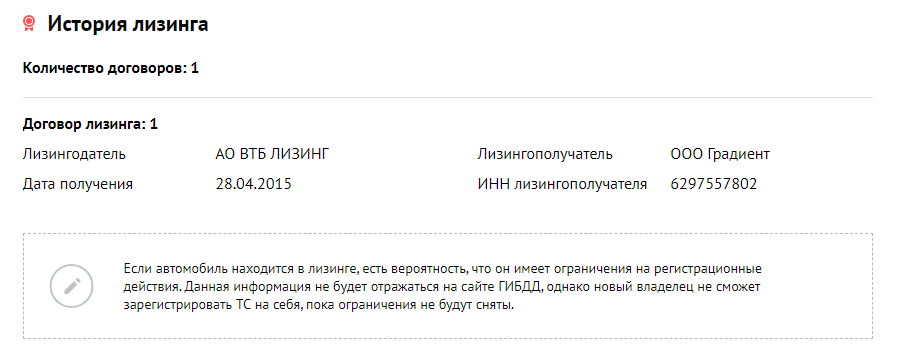

Автокод внедрил в полный отчет новый блок — «История лизинга». Теперь клиенту доступна информация о количестве договоров лизинга, дате их заключения, а также данные лизингодателей и лизингополучателей, включая ИНН.

Чем это поможет покупателям б/у авто

Автомобиль в лизинге может иметь ограничения на регистрационные действия. Это зависит от условий заключения лизингового договора. На сайте ГИБДД информация о такого рода ограничениях отсутствует. Кроме того, общей базы лизинговых ограничений нет.

Посчитав автомобиль «чистым», новый владелец может столкнуться с проблемой при регистрации. В ГИБДД не поставят машину на учет, пока покупатель не предоставит документ о том, что автомобиль больше не числится в лизинге.

Автокод позволяет заранее узнать, что машина может иметь юридические проблемы. Если отчет показал, что автомобиль приобретался в лизинг, поинтересуйтесь у продавца об условиях заключения договора и сроках его окончания Также внимательно ознакомьтесь с ПТС автомобиля. Возможно, там будет отметка о том, что на машину наложены ограничения на регистрационные действия в связи с лизинговым договором.

Александр Васильев, руководитель сервиса «Автокод»:

«Наши клиенты иногда обращались к нам с вопросом, почему в полном отчете «Автокод» не указаны ограничения на регистрационные действия, а при постановке машины на учет в ГИБДД инспектор сообщает, что они есть? Дело в том, что и база ГИБДД, и сервис «Автокод» транслировали ограничения, наложенные на авто судебными приставами и не брали в расчет лизинговые ограничения. Теперь в нашем отчете появилась история лизинга. Эта информация подаст пользователю сигнал о том, что автомобиль нуждается в дополнительной юридической проверке».

Проверить автомобиль на нахождение в лизинге

При покупке автомобиля на вторичном рынке важно максимально исключить возможные риски, связанные с действиями недобросовестных продавцов и откровенных мошенников. Для этого рекомендуется провести ряд проверок, одной из которых является проверка лизинга авто, которую можно заказать на сайте сервиса AvtoVin.Ru.

Проверить машину на предмет нахождения в лизинге можно максимально быстро и легко. Проверка не потребует значительных расходов и обеспечит точный и актуальный результат. Отчет будет предоставлен клиенту в течение нескольких минут. Полученная в нем информация поможет надежно защититься от недобросовестных действий и избежать заключения сделки, которая может привести к потере денег и авто.

Необходимость проверить лизинг

Передача транспортных средств в лизинг сегодня является одной из распространенных схем продаж авто на первичном рынке. Поэтому при покупке машины на вторичке возникает необходимость проверить лизинг, чтобы защититься от возможных серьезных неприятностей.

Лизинг является альтернативой традиционному кредиту. Это вид долгосрочной аренды с правом выкупа. Отношения между лизингодателем и лизингополучателем строятся на основании договора лизинга. В соответствии с этим договором лизингодатель передает в долгосрочную аренду автомобиль лизингополучателю. По условиям соглашения клиент выплачивает лизинговой компании ежемесячные арендные платежи, которые состоят из части стоимости полученного авто с процентами за услуги. После выплаты клиентом полной стоимости транспортного средства автомобиль переходит в его собственность. Заключенное соглашение обязательно фиксируется в реестре лизинговых договоров.

Главной особенностью лизинга, отличающим его от обычного кредита, являются арендные отношения между сторонами. До завершения действия договора и полной выплаты лизинговых платежей автомобиль остается в собственности лизингодателя. Поэтому любые сделки по продаже авто лизингополучателем являются незаконными.

Однако мошенники могут использовать различные сделки, которые дают им возможность продавать лизинговые машины доверчивым покупателям. Последствия такой сделки очевидны. Она признается недействительной через суд. В результате покупатель лишается приобретенного автомобиля. Возврат денег превращается в серьезную проблему, которую чаще всего решить не удается. Поэтому потенциальному покупателю автомобиля нужно знать, как проверить лизинг. Своевременно выполненная проверка поможет определить присутствие машины в реестре лизинговых сделок и избежать рискованной покупки.

Сложности с проверкой лизинга

Учитывая значительные риски, описанные выше, часто встает вопрос, как узнать машина в лизинге или нет. Однако особенности этого формата создают определенные сложности с проверкой лизинга автомобиля.

Это связано с тем, что при лизинге не предусматривается оформление авто по договору имущественного залога. Весь срок действия арендных отношений машина остается в собственности лизингодателя. Соответственно, на транспортное средство не накладывается обременение. Поэтому нет возможности узнать о наличии лизинга через Федеральную нотариальную палату или бюро кредитных историй

Проверить автомобиль на лизинг теоретически можно, заглянув в ПТС. Если авто находится в аренде на основании лизингового договора, в ПТС должна стоять соответствующая отметка. Если такая отметка обнаружена, необходимо обратиться в лизинговую компанию, чтобы узнать текущий статус договора. Однако проблема заключается в том, что недобросовестные продавцы находят способ поменять ПТС для продажи лизинговой машины. В этом случае самостоятельно проверить авто на предмет долгосрочной аренды не получится. Оптимальным решением станут услуги специализированного проверочного онлайн сервиса AvtoVin.Ru.

Как проверить авто в лизинге или нет

Сервис AvtoVin.Ru предоставляет услуги по простым и быстрым проверкам авто для исключения рисков при покупке, продаже или при оформлении других операций с автомобилями. В том числе пользователям предлагается простое решение, как проверить авто в лизинге или нет, с получением точного результата.

Для проверки достаточно знать VIN номер интересующего вас автомобиля. Код нужно ввести в форму запроса на сайте сервиса. После получения предварительной информации об авто, нужно удостовериться в правильности введенных данных и произвести оплату проверки. Уже через несколько минут вы получите готовый отчет с подробной информацией о машине. В том числе указывается наличие или отсутствие оформленного лизинга.

Лизинг для физ.лиц — выгодная ли это история?

Покупка автомобиля – это серьезный шаг для каждого автолюбителя. Все мечтают купить авто на максимально выгодных условиях, в особенности, если нет возможности единовременно внести полную сумму.

До недавнего времени единственной возможностью для физлица купить машину, оплатив лишь часть ее стоимости, был банковский кредит. Но с недавнего времени россиянам доступен еще один вариант приобретения авто – это лизинг.

На сегодняшний день услугами лизинга пользуются в основном компании, а физическим лицам привычнее брать автомобиль в кредит. Но есть и те, кому важнее пользоваться автомобилем более высокого класса за меньшее количество денег. Например, по итогам 2016 года около 30% автомобилей Porsche было продано именно в лизинг.

Разберем более детально все плюсы и минусы лизинга для физических лиц и сравним его с кредитом.

Само слово «лизинг» пришло к нам из английского языка, это производное от слова «to lease», означающее «сдавать в аренду». И покупка имущества в лизинг как раз подразумевает долгосрочную аренду транспортного средства, оборудования и прочих активов с возможностью выкупа по окончании срока арендного договора.

Возможность купить автомобиль в лизинг у обычного россиянина появилась сравнительно недавно – в 2011 года. Именно тогда были внесены соответствующие поправки в российское лизинговое законодательство.

Существует две основных разновидности лизинга, которые применимы для сделок с физическими лицами:

* финансовый (выкупной)– с выкупом транспортного средства по окончании договора. Лизинговая компания приобретает автомобиль у поставщика и передает во владение конечному пользователю. По окончании срока пользования автомобиль переходит во владение конечного пользователя.

* оперативный (возвратный) – без выкупа (долгосрочная аренда). В нашей стране мало распространен. По окончании действия лизингового договора автомобиль возвращается в собственность лизинговой компании.

В обоих случаях на период действия лизингового договора автомобиль находится в собственности компании-лизингодателя, а клиент пользуется им по доверенности.

На данный момент правила регулируют все формальности формирования доверенности: документ выдается лизинговой компанией автовладельцу и действует в течение всего периода погашения долга. Доверенность на автомобиль считается неотъемлемым приложением к договору.

Договор лизинга может заключаться на разные сроки, обычно это 12, 24, 36 или 48 месяцев. Остаточная сумма, по которой производится выкуп транспортного средства, определяется индивидуально в каждом конкретном случае. Она зависит от марки и модели авто, его состояния, срока договора и прочих факторов. Обычно в нее включены следующие составляющие:

- амортизация автомобиля за период;

- процентные средства;

- комиссия лизинговой компании;

- сама стоимость автомобиля;

- дополнительные факторы вроде суммы страховки имущества.

Лизинг или кредит – что выгоднее?

Для физлица приобретение автомобиля по схеме лизинга имеет некоторые преимущества перед кредитованием, к которым можно отнести более быстрое рассмотрение заявки (например, Сбербанк обещает выдать решение по лизинговому займу в течение 8 часов), невысокий первоначальный взнос (некоторые компании предлагают оформить договор лизинга под залоговые 10%, например, такие ставки предлагают «Балтийский лизинг», и ВТБ-лизинг), и более низкие ежемесячные выплаты по договору.

Кроме того, действуют специальные государственные программы поддержки российских автопроизводителей, по которым можно приобрести авто отечественного производства со скидкой от 10%.

В отличие от программ автокредитования, все регистрационные действия с автомобилем осуществляет лизингодатель, владельцу не придется тратить деньги, силы и время на общение с соответствующими органами. При покупке в кредит вам предстоит самостоятельно оплатить регистрацию авто в органах ГИБДД.

Лизинговые программы предоставляют более широкий выбор вариантов по окончанию срока действия договоров. Владелец имеет возможность выкупить автомобиль, став его полноправным владельцем, обменять его на новое, вернув б/у лизингодателю, продлить договор лизинга. В то же время после окончания срока действия кредитного договора никаких вариантов у автовладельца нет. У него остается подержанное авто, которое он должен продать самостоятельно, если есть желание купить новую машину.

Однако, оформляя автомобиль в лизинг, физлицо должно осознавать риски, связанные с данным видом кредитования: при разорении лизинговой компании, помимо потерянного автовладелец теряет и денежные средства, внесенные за автомобиль.

Также огромным минусом лизингового рынка в России до сих пор является малое количество программ для физических лиц. Большинство выгодных ставок до сих пор доступны только юридическим лицам либо ИП.

Покупка автомобиля в лизинг предоставляет физлицу некоторые преимущества. Однако есть и существенный минус, связанный с риском лишиться автомобиля в случае просрочки.

Мы решили на примере покупки нового Kia Sportage рассчитать, во сколько он нам обойдется в кредит и в лизинг.

KIA Sportage в кредит

Kia Sportage в лизинг

Нас смутил большой ежемесячный платеж, поэтому мы обратились к лизинговому партнеру Kia. Выбрали “ Мэйджор Лизинг”.

Возвратный лизинг с таким же первоначальным взносом ( 360 000 руб.) сроком на 3 года (36 месяцев) ежемесячно будет обходится нам в 21 531 руб. Итого сумма выплат будет в размере — 775 151 руб. Добавляем наши 360 000 рублей. Итого: 1 137 151 руб. Если предстоит выкупать автомобиль, то придется доплатить еще — 681 000 руб. Переплата будет тоже заоблачной…

Посмотрим, как дела обстоят с выкупным лизингом сроком на 2 года. У нас все тот же первоначальный взнос — 360 000 руб. Нам ежемесячно придется вносить — 50 706 руб. Получается, что выплатим мы — 1 216 944 руб и вспомним про первоначальный взнос ( 360 000 руб). Зато уедем уже теперь на своем собственном Kia Sportage за 1 578 944 руб., переплатив банку 216 000 руб.

Если нас угораздит ввязаться в выкупной лизинг сроком на 3 года, к чему стоит приготовиться? К тому, что опять придется отдать свои кровные 360 000 руб. (первоначальный взнос) и на протяжении 36 месяцев выплачивать каждый месяц 36 305 руб. По прошествии трех лет в общей сложности общая сумма выплат составит 1 306 992 руб. Прибавляем первоначальный взнос и получаем сумму в размере — 1 668 992 руб. Таким образом, переплата будет 306 992 руб.

На данном примере мы убедились, что нет никаких явных преимуществ у лизинга перед кредитом. За исключением того, что ежемесячный платеж в случае с лизингом немного меньше. И да, Kia Sportage нам зарегистрируют.

Тем не менее, эксперты позитивно оценивают перспективы развития лизинга для физлиц в России. Так, компания autospot.ru отмечает положительную динамику: “Еще два года назад у нас не было продаж по лизинговой программе, только за наличный расчет или автокредит. В этом году мы наблюдаем значительный рост. Ежемесячно через нас продается около 20 автомобилей в лизинг для физических лиц”. Отмечает директор по маркетингу Дмитрий Рыбальченко.

В мировой практике лизинг является одним из основных каналов сбыта автомобилей для физических лиц. К примеру, в США и Центральной Европе около 30% общего рынка лизинга составляет именно лизинг для физических лиц.

У российских автолюбителей покупка автомобилей в лизинг пока не пользуется популярностью, по такой схеме приобретают авто около 3% россиян. Одна из основных причин – неосведомленность населения о возможности покупки авто в лизинг. По данным Национального агентства финансовых исследований, всего 14% россиян знают о том, что автомобиль можно приобрести в лизинг. А свыше половины из тех, кто принял участие в опросе, вообще никогда не слышали о том, что такая услуга доступна и физическим лицам. И это неудивительно, ведь услуги лизинга для физлиц предлагаются практически только в Москве и Санкт-Петербурге.

К тому же на сегодняшний день существует и еще одна возможность приобрести автомобиль — оформить кредит с остаточным платежом. Однако для большей части потенциальных клиентов этот шанс практически ничем не отличим от традиционного лизингового соглашения.

Еще одна причина низкого спроса на услуги лизинга – отсутствие культуры аренды автомобилей. Многих автолюбителей смущает тот факт, что владельцем автомобиля является лизинговая компания. Для российского потребителя важно обладание машиной, поэтому многие предпочитают приобретать автомобили в кредит, а не по схеме лизинга.

Чем опасна покупка лизингового автомобиля

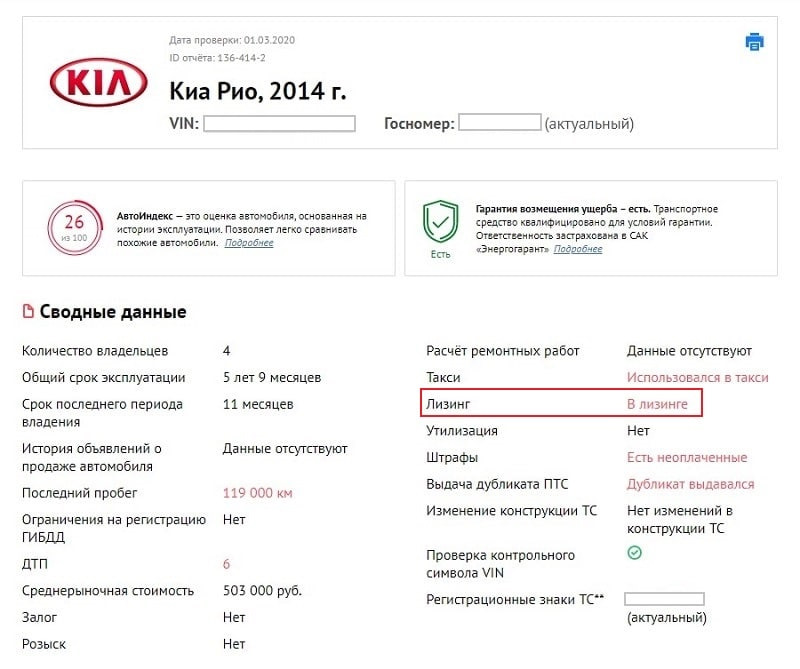

По статистике avtocod.ru, из машин, которые проверялись через сервис в январе и феврале 2020 года, 4,7% числилось в лизинге. Такую цифру мы получили после анализа полных отчетов, отобранных случайным образом из базы онлайн-агрегатора.

0,9% от этой доли пришлось на транспорт специального назначения, 3,8% — на легковые авто. 89% машин принадлежало юридическим компаниям, 11% — частным лицам. Из спецтранспорта в лизинге чаще всего сбывались «КАМАЗы» (37,5%), из легковых — авто марок Toyota (33,4%), Mercedes-Benz (25,0%), BMW (20,8%), Land-Rover (12,5%) и KIA (8,3%).

Почему опасно покупать авто в лизинге

Лизинговое авто — это авто, арендованное у лизинговой компании на индивидуальных условиях. Лизингополучатель вносит ежемесячные платежи и по истечении договорных обязательств может вернуть или выкупить машину. До этого момента фактическим собственником ТС является фирма, которая приобрела авто и сдала его в аренду частному или юридическому лицу.

Однако нерадивые юрлица и частники выставляют авто на продажу, когда договор еще действует. Как не попасться на уловки продавца б/у автомобиля, читайте здесь. Покупать лизинговую машину опасно потому, что:

— На автомобиле могут «висеть» регистрационные ограничения, наложенные, например, из-за неуплаты обязательных платежей по лизингу. Вы не сможете переоформить авто на себя, пока не снимете эти ограничения.

— Вы можете лишиться машины, если бывший владелец перестанет вносить ежемесячные взносы. Компания, являющаяся фактическим собственником ТС, имеет полное право изъять ее у вас за долги через суд.

— Автомобиль может иметь другие юридические проблемы, например, залог или арест. Их лизинговая компания, которой принадлежала машина, может скрыть и от первого лизингополучателя, и от последующего покупателя.

— Машины, которые использовалась в коммерческих целях предыдущим владельцем, имеют большой пробег и сильный износ мотора, трансмиссии, деталей подвески, тормозной и топливной системы. На восстановление изношенных узлов потребуются немалые вложения.

Чтобы не купить лизинговое авто, проверяйте историю понравившегося экземпляра перед покупкой. Специальные сервисы показывают не только лизинг, но и другие проблемы: залог, ограничения ГИБДД, скрученный пробег и проч.

Если продавец говорит, что договор долгосрочной аренды машины больше не действует, запросите справку о закрытии лизинга, а также документ, подтверждающий отсутствие ограничений или залога. Техническое состояние автомобиля рекомендуем проверять вместе со специалистами. От каких продавцов подержанных машин надо держаться подальше, читайте здесь.

Как узнать в лизинге машина или нет

Покупатель лизингового автомобиля рискует столкнуться с проблемами и спорными моментами, связанными с имеющимися ограничениями на перепродажу транспортного средства, обозначенными в лизинговом договоре. Поэтому при покупке машины у частных лиц или компаний-перекупщиков важно выяснить, не находится ли она в лизинге, и не обременена ли запретами и ограничениями. Уточнить эту информацию можно различными способами.

Способы проверки автомобиля на наличие лизинга

В стандартных программах лизинга, компания-лизингодатель всегда оставляет за собой право на владение транспортным средством до окончания срока действия арендного соглашения. Лизингополучатель затем может выкупить авто по остаточной стоимости и получить все права собственности на нее, но не раньше. Пока действует соглашение — машину продавать нельзя, что прописано в тексте договора.

Вы, как покупатель рискуете остаться без автомобиля и без денег, если:

В таких ситуациях обычно суд отменяет вашу сделку капли/продажи. Автомобиль конфисковывается, деньги могут не вернуть. Истребовать их вы сможете с продавца только через суд.

Узнать, находится ли в лизинге авто можно следующими способами:

Что советуют юристы

Покупателям подержанных автомобилей перед передачей денег продавцу настоятельно рекомендуется:

Отсутствие подлинника ПТС или продажа машины по доверенности должны вас насторожить и заняться проверкой автомобиля.

В заключении следует отметить, что при покупке подержанного автомобиля следует быть крайне осторожными и проверить статус авто: не находится ли оно в лизинге. Таким образом вы защитите себя от риска потерять машину и деньги — по лизинговым договорам транспортные средства обычно остаются собственностью лизинговой компании до завершения действия арендного договора и выкупа машины лизингополучателем по остаточной стоимости.

Чтобы сократить риски и не попасть в судебное разбирательство, руководствуйтесь нашими советами — это позволит вам остаться в правовом поле, и защититься от потерь в случае автомобильного мошенничества. Лизинговое авто должно быть выкуплено продавцом и оформлено на него, а у лизингодателя не должно быть претензий по условиям арендного соглашения.