можно ли вернуть вклад в имущество ооо

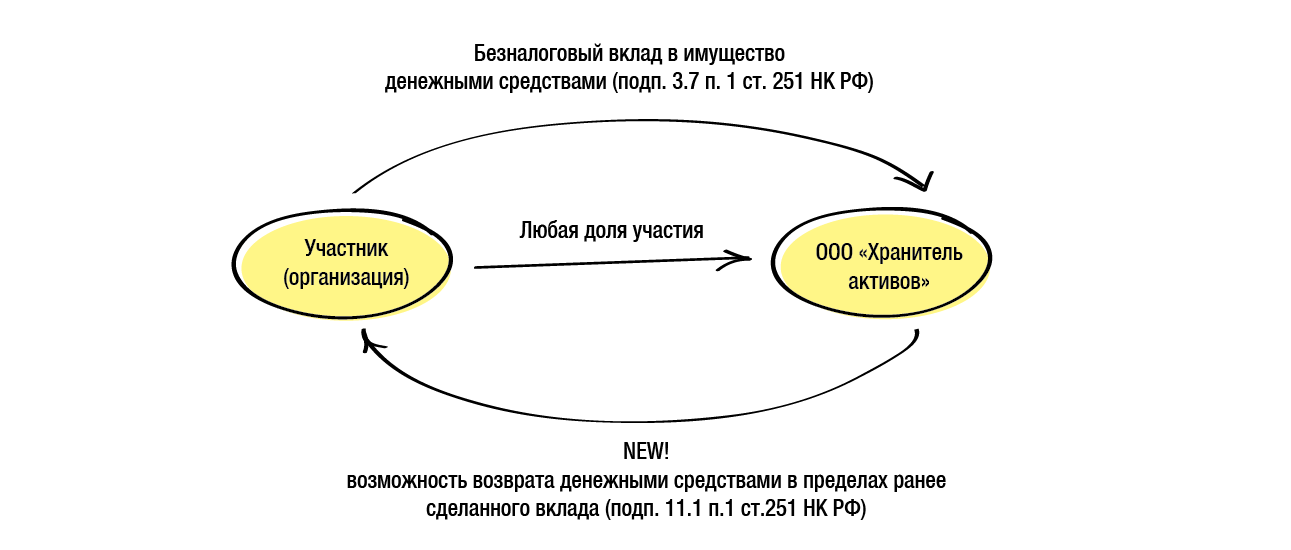

Вклад в имущество стал возвратным. Станет ли он альтернативой займу в группе компаний

1. При определении налоговой базы не учитываются следующие доходы:

11.1) в виде денежных средств, полученных организацией безвозмездно от хозяйственного общества или товарищества, акционером (участником) которых такая организация является, в пределах суммы ее вклада (вкладов) в имущество в виде денежных средств, ранее полученных хозяйственным обществом или товариществом от такой организации.

Указанные в абзаце первом настоящего пункта хозяйственное общество или товарищество и организация (их правопреемники) обязаны хранить документы, подтверждающие сумму соответствующих вкладов в имущество и суммы полученных безвозмездно денежных средств.

Таким образом, это прекрасная возможность для ситуаций, когда:

денежные средства предоставляются на длительный срок, но на возвратной основе;

денежные средства предоставляются безвозмездно, то есть нет намерения получать проценты за пользование денежными средствами;

есть желание снизить налоговые риски, присущие договорам займа.

1) Льгота действует только для организаций, являющихся участниками других обществ

Только вклад, сделанный материнской организацией, может впоследствии быть возвращен без дополнительного налогообложения.

При этом норма пп. 11.1. п. 1 ст. 251 НК РФ говорит обо всех видах организаций, которые могут быть участниками иных обществ. Это:

все российские юридические лица, включая АО, ООО, кооперативы и товарищества;

иностранные юридические лица.

Таким образом, если денежные вклады в хозяйственные общества / товарищества были внесены любой организацией с любой долей участия, то они могут вернуть свой ранее внесенный денежный вклад обратно без уплаты налога на прибыль организаций/ налога на УСН.

2) Вклад должен быть сделан и возвращен исключительно в денежной форме

Не все ранее внесенные вклады в имущество при их возврате освобождаются от налогообложения, а только те, которые внесены в виде денежных средств.

Это значит, если вклады в имущество Общества были осуществлены не деньгами, а иным имуществом (зданиями, земельными участками, оборудованием, долями (акциями) в уставном капитале Общества), то возвратить данные активы обратно внесшему их участнику без уплаты налога на основании положения пп. 11.1 п. 1 ст. 251 НК РФ не получится.

Возврат вклада также должен быть осуществлен в денежной форме.

Это исключает ситуации возможных злоупотреблений, связанных с несоразмерностью первоначального вклада и способа его безналогового возврата.

3) Освобождение от налогообложения действует в пределах ранее сделанного вклада

Сумма, в пределах которой действует освобождение по под.11.1 п.1 ст.251 НК РФ, ограничена величиной ранее сделанного вклада.

В связи с этим участнику важно хранить документы, которые бы подтверждали сумму сделанных ими вкладов. Это и решения (протоколы) общего собрания участников, и платежные поручения о перечислении денежных средств.

4) Не имеет значения, когда был сделан вклад. Безналоговый возврат возможен после 01.01.2019

Это подтвердил Минфин России.

5) Освобождением от налогообложения могут воспользоваться и правопреемники

6) Решение о возврате ранее сделанных вкладов в имущество принимает общее собрание участников дочерней организации

Напомним, что первоначальные вклады в имущество могут осуществляться как всеми участниками, так и некоторыми из них, как пропорционально, так и непропорционально долям участия. Это должно быть отражено в уставе дочерней компании. При этом непропорциональные вклады не изменяют доли участников в уставном капитале.

Итак, благодаря новой норме (пп. 11.1. п. 1 ст. 251) в НК РФ стал возможен безналоговый возврат ранее сделанного денежного вклада в имущество общества.

Вместо заключения мы составили сравнительную таблицу, которая позволит выбрать между вкладом в имущество и займом для оформления возвратного финансирования.

Критерии

Заём

Вклад в имущество

(подп.3.7 п.1 ст.251 НК РФ)

Кто может предоставить финансирование

физическое лицо или организация;

как участник общества, так и неаффилированная организация

Только участник общества. Величина доли значения не имеет. В уставе рекомендуем закрепить возможность делать вклады непропорционально долям в уставном капитале

Плата за финансирование

Начисляются и выплачиваются проценты по рыночной ставке за пользование заемными средствами

Проценты за пользование денежными средствами не начисляются.

Налоговые последствия при предоставлении финансирования

Вклад в имущество также не учитывается в расходах у участника и в доходах у получателя

Особенности отражения в бух.отчетности

У заемщика формируется кредиторская задолженность, что иногда отрицательно оценивается банками при анализе финансового состояния для выдачи кредита

У дочерней организации образуются «прочие доходы» и увеличивается показатель нераспределенной прибыли, что положительно сказывается при оценке фин.состояния

Оспаривание заемного характера отношений, если фактические отношения сторон не соответствуют рыночным (не выплачиваются проценты, пролонгация займа)

Налоговые риски отсутствуют

Возможность безналогового возврата вклада в имущество в денежной форме в пределах ранее сделанных вкладов предусмотрена под.11.1 п.1 ст.251 НК РФ с 01.01.2019 года

Вклад в имущество стал возвратным: почему это важно для налогового планирования

Делая выбор в пользу того или иного основания для безналогового движения денежных средств в группе компаний, возможность их возврата также без налогов зачастую является ключевым критерием, считают специалисты TaxCoach. Если добавить к этому оперативность оформления, получаем ожидаемый результат — займы самый популярный инструмент для перетока денег.

Ближайшая альтернатива займу — вклад в имущество без увеличения уставного капитала — долгое время являлся фактически безвозвратным. Возврат сделанных инвестиций был возможен только в форме дивидендов или при продаже доли в бизнесе, с соответствующим налогообложением.

С начала 2019 года ситуация изменилась — у участника появилась возможность вернуть ранее сделанные вклады в имущество дочернего Общества без дополнительного налогообложения.

Ст.251 Налогового кодекса РФ

1. При определении налоговой базы не учитываются следующие доходы:11.1) в виде денежных средств, полученных организацией безвозмездно от хозяйственного общества или товарищества, акционером (участником) которых такая организация является, в пределах суммы ее вклада (вкладов) в имущество в виде денежных средств, ранее полученных хозяйственным обществом или товариществом от такой организации.

Указанные в абзаце первом настоящего пункта хозяйственное общество или товарищество и организация (их правопреемники) обязаны хранить документы, подтверждающие сумму соответствующих вкладов в имущество и суммы полученных безвозмездно денежных средств.

денежные средства предоставляются на длительный срок, но на возвратной основе;

денежные средства предоставляются безвозмездно, то есть нет намерения получать проценты за пользование денежными средствами;

есть желание снизить налоговые риски, присущие договорам займа.

Для корректного применения новой опции вклада в имущество — его возвратности — разберем подробно условия, при которых будет действовать освобождение от налогообложения:

Только вклад, сделанный материнской организацией, может впоследствии быть возвращен без дополнительного налогообложения.

При этом норма пп. 11.1. п. 1 ст. 251 НК РФ говорит обо всех видах организаций, которые могут быть участниками иных обществ. Это:

Таким образом, если денежные вклады в хозяйственные общества / товарищества были внесены любой организацией с любой долей участия, то они могут вернуть свой ранее внесенный денежный вклад обратно без уплаты налога на прибыль организаций/ налога на УСН.

Если же вклад в имущество был внесен участником — физическим лицом, то при его возврате придется заплатить налог.

2) Вклад должен быть сделан и возвращен исключительно в денежной форме

Не все ранее внесенные вклады в имущество при их возврате освобождаются от налогообложения, а только те, которые внесены в виде денежных средств.

Это значит, если вклады в имущество Общества были осуществлены не деньгами, а иным имуществом (зданиями, земельными участками, оборудованием, долями (акциями) в уставном капитале Общества), то возвратить данные активы обратно внесшему их участнику без уплаты налога на основании положения пп. 11.1 п. 1 ст. 251 НК РФ не получится.

Возврат вклада также должен быть осуществлен в денежной форме.

Это исключает ситуации возможных злоупотреблений, связанных с несоразмерностью первоначального вклада и способа его безналогового возврата.

3) Освобождение от налогообложения действует в пределах ранее сделанного вклада

Сумма, в пределах которой действует освобождение по под.11.1 п.1 ст.251 НК РФ, ограничена величиной ранее сделанного вклада.

В связи с этим участнику важно хранить документы, которые бы подтверждали сумму сделанных ими вкладов. Это и решения (протоколы) общего собрания участников, и платежные поручения о перечислении денежных средств.

4) Не имеет значения, когда был сделан вклад. Безналоговый возврат возможен после 01.01.2019

Норма об освобождении от налогообложения возврата ранее сделанных вкладов в имущество вступила в силу с «01» января 2019 года. И распространяется она в отношении всех «старых» вкладов в имущество. Главное требование — их денежная форма.

Это подтвердил Минфин России.

5) Освобождением от налогообложения могут воспользоваться и правопреемники

Льгота распространяется и на правопреемников — как организации-участника, так и дочернего общества. Так, если дочерняя компания, получившая вклад в имущество, была присоединена к другому обществу, то это другое общество также сможет вернуть участнику денежные средства.

Все остальные условия действуют и в отношении правопреемников — наличие подтверждающих документов и денежная форма первоначального вклада.

6) Решение о возврате ранее сделанных вкладов в имущество принимает общее собрание участников дочерней организации

Решение о возврате ранее сделанных вкладов в имущество принимается в обычном порядке на общем собрании участников. Налоговый кодекс РФ не содержит каких-либо специальных ограничений — должен ли осуществляться возврат всем участникам одновременно, осуществляется ли он пропорционально и т.п. Эти вопросы отдаются на откуп самим участникам, поскольку на налогообложение не влияют.

Напомним, что первоначальные вклады в имущество могут осуществляться как всеми участниками, так и некоторыми из них, как пропорционально, так и непропорционально долям участия. Это должно быть отражено в уставе дочерней компании. При этом непропорциональные вклады не изменяют доли участников в уставном капитале.

Итак, благодаря новой норме (пп. 11.1. п. 1 ст. 251) в НК РФ стал возможен безналоговый возврат ранее сделанного денежного вклада в имущество общества.

Вместо заключения мы составили сравнительную таблицу, которая позволит выбрать между вкладом в имущество и займом для оформления возвратного финансирования.

(подп.3.7 п.1 ст.251 НК РФ)

Кто может предоставить финансирование

физическое лицо или организация;

как участник общества, так и неаффилированная организация

Только участник общества. Величина доли значения не имеет. В уставе рекомендуем закрепить возможность делать вклады непропорционально долям в уставном капитале

Плата за финансирование

Начисляются и выплачиваются проценты по рыночной ставке за пользование заемными средствами

Проценты за пользование денежными средствами не начисляются.

Налоговые последствия при предоставлении финансирования

Сумма займа не учитывается в расходах у займодавца и в доходах у заемщика. Проценты по займу облагаются налогом у получателя, учитываются в расходах — у плательщика (заемщика)

Вклад в имущество также не учитывается в расходах у участника и в доходах у получателя

Особенности отражения в бух.отчетности

У заемщика формируется кредиторская задолженность, что иногда отрицательно оценивается банками при анализе финансового состояния для выдачи кредита

У займодавца — финансовые вложения

У дочерней организации образуются «прочие доходы» и увеличивается показатель нераспределенной прибыли, что положительно сказывается при оценке фин.состояния

Оспаривание заемного характера отношений, если фактические отношения сторон не соответствуют рыночным (не выплачиваются проценты, пролонгация займа)

Налоговые риски отсутствуют

Возвратность займа — это его ключевая характеристика. Возврат займа не образует дохода у займодавца и расходов у заемщика. Возврату подлежит сумма займа и проценты

Возможность безналогового возврата вклада в имущество в денежной форме в пределах ранее сделанных вкладов предусмотрена под.11.1 п.1 ст.251 НК РФ с 01.01.2019 года

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь

Можно ли вернуть вклад в имущество ооо

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Учредитель организации (ООО) с долей участия более 50% сделал безвозмездный вклад в имущество организации без увеличения уставного капитала. Учредитель передал организации транспортные средства и оборудование, которые будут оприходованы в качестве объектов основных средств. В соглашении о внесении вклада указано, что вклад в имущество внесен на основании Протокола общего собрания и на основании пп. 3.7 п. 1 ст. 251 НК РФ. В соглашении о внесении вклада не указана стоимость данного имущества, имущество никак не оценено.

Как отразить данную операцию в бухгалтерском и налоговом учете (по какой стоимости)? Отражается ли получение имущества в качестве безвозмездного вклада в декларации по налогу на прибыль?

Рассмотрев вопрос, мы пришли к следующему выводу:

При получении от учредителя вклада в имущество у ООО не возникнет дохода ни в бухгалтерском, ни в налоговом учете. В бухгалтерском учете ООО должно отразить увеличение добавочного капитала и получение активов (основных средств) исходя из их текущей рыночной стоимости. В налоговом учете стоимость полученных активов будет равна нулю (если не было расходов, связанных с их получением и доведением до состояния, пригодного к использованию). В налоговой декларации по налогу на прибыль ООО не должно отражать информацию о получении от учредителя вклада в имущество.

Обоснование вывода:

Бухгалтерский учет

Согласно п. 2 ПБУ 9/99 «Доходы организации» доходами признается увеличение экономических выгод в результате поступления активов (денежных средств, иного имущества) и (или) погашения обязательств, приводящее к увеличению капитала этой организации, за исключением вкладов участников (собственников имущества).

В этой связи мы считаем, что поступление имущества в виде вклада учредителя в имущество ООО для целей бухгалтерского учета последнего доходом не является (смотрите Рекомендации аудиторским организациям, индивидуальным аудиторам, аудиторам по проведению аудита годовой бухгалтерской отчетности организаций за 2016 год (приложение к письму Минфина России от 28.12.2016 N 07-04-09/78875)).

При этом нормативно-правовые акты по бухгалтерскому учету не определяют конкретного порядка отражения в учете активов, переданных участниками (учредителями) в качестве вклада в имущество общества.

Согласно разъяснениям Минфина России, представленным в письмах от 27.11.2014 N 07-01-06/60407, от 28.10.2013 N 03-03-06/1/45463, от 14.10.2013 N 03-03-06/1/42727, от 29.01.2008 N 07-05-06/18, от 13.04.2005 N 07-05-06/107, вклад в имущество хозяйственного общества подлежит отражению в бухгалтерском учете этого общества по дебету счетов учета имущества и кредиту счета учета добавочного капитала, то есть счета 83 «Добавочный капитал».

Хотя непосредственно Инструкцией по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной приказом Минфина России от 31.10.2000 N 94н, прямо не предусмотрено отражение по кредиту счета 83 в корреспонденции со счетом 75 «Расчеты с учредителями» такого источника финансирования, как вклады участников в имущество общества, п. 68 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденного приказом Минфина России от 29.07.1998 N 34н, допускает учет в составе добавочного капитала, кроме прямо указанных в Инструкции, и других аналогичных сумм. При этом согласно п. 7.4 Концепции бухгалтерского учета в рыночной экономике России (одобренной Методологическим советом по бухгалтерскому учету при Минфине России, Президентским советом Института профессиональных бухгалтеров 29.12.1997) капитал представляет собой вложения собственников и прибыль, накопленную за все время деятельности организации.

Таким образом, полагаем, что имущество, полученное в качестве вклада в имущество ООО, следует отражать в составе добавочного капитала. При этом такой вариант учета нужно закрепить в учетной политике.

При отражении операции по внесению учредителем вклада в имущество ООО следует задействовать счет 75 «Расчеты с учредителями», поскольку этот счет используется во всех случаях расчетов организации с учредителями (участниками).

С учетом изложенного рекомендуем следующие записи по счетам бухгалтерского учета для ООО:

Дебет 75 «Расчеты по вкладам в имущество» Кредит 83

— отражено увеличение добавочного капитала общества за счет дополнительного вклада учредителя;

Дебет 08 Кредит 75 «Расчеты по вкладам в имущество»

— от учредителя получены транспортные средства и оборудование в качестве вклада в имущество.

Заметим, что существует и иной подход к порядку ведения учета при получении организацией вклада в имущество от участников, основанный на необходимости признания ею дохода (подробнее смотрите в Энциклопедии решений. Учет имущества, полученного от учредителей).

Что касается оценки полученных от учредителя в данном случае активов, то их, по нашему мнению, следует принять к учету по текущей рыночной стоимости (п. 10 ПБУ 6/01 «Учет основных средств»).

Согласно п. 29 Методических указаний по бухгалтерскому учету основных средств, утвержденных приказом Минфина России от 13.10.2003 N 91н, под текущей рыночной стоимостью понимается сумма денежных средств, которая может быть получена в результате продажи актива на дату принятия к бухгалтерскому учету. При определении текущей рыночной стоимости могут быть использованы данные о ценах на аналогичные основные средства, полученные в письменной форме от организаций-изготовителей; сведения об уровне цен, имеющиеся у органов государственной статистики, торговых инспекций, а также в средствах массовой информации и специальной литературе; экспертные заключения (например, оценщиков) о стоимости отдельных объектов основных средств.

Налог на прибыль организаций

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

кандидат экономических наук Игнатьев Дмитрий

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО «НПП «ГАРАНТ-СЕРВИС», 2021. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Можно ли вернуть вклад в имущество ооо

Статья 27. Вклады в имущество общества

1. Участники общества обязаны, если это предусмотрено уставом общества, по решению общего собрания участников общества вносить вклады в имущество общества. Такая обязанность участников общества может быть предусмотрена уставом общества при учреждении общества или путем внесения в устав общества изменений по решению общего собрания участников общества, принятому всеми участниками общества единогласно.

Решение общего собрания участников общества о внесении вкладов в имущество общества может быть принято большинством не менее двух третей голосов от общего числа голосов участников общества, если необходимость большего числа голосов для принятия такого решения не предусмотрена уставом общества.

2. Вклады в имущество общества вносятся всеми участниками общества пропорционально их долям в уставном капитале общества, если иной порядок определения размеров вкладов в имущество общества не предусмотрен уставом общества.

Уставом общества может быть предусмотрена максимальная стоимость вкладов в имущество общества, вносимых всеми или определенными участниками общества, а также могут быть предусмотрены иные ограничения, связанные с внесением вкладов в имущество общества. Ограничения, связанные с внесением вкладов в имущество общества, установленные для определенного участника общества, в случае отчуждения его доли или части доли в отношении приобретателя доли или части доли не действуют.

(в ред. Федерального закона от 30.12.2008 N 312-ФЗ)

(см. текст в предыдущей редакции)

Положения, устанавливающие порядок определения размеров вкладов в имущество общества непропорционально размерам долей участников общества, а также положения, устанавливающие ограничения, связанные с внесением вкладов в имущество общества, могут быть предусмотрены уставом общества при его учреждении или внесены в устав общества по решению общего собрания участников общества, принятому всеми участниками общества единогласно.

Изменение и исключение положений устава общества, устанавливающих порядок определения размеров вкладов в имущество общества непропорционально размерам долей участников общества, а также ограничения, связанные с внесением вкладов в имущество общества, установленные для всех участников общества, осуществляются по решению общего собрания участников общества, принятому всеми участниками общества единогласно. Изменение и исключение положений устава общества, устанавливающих указанные ограничения для определенного участника общества, осуществляются по решению общего собрания участников общества, принятому большинством не менее двух третей голосов от общего числа голосов участников общества, при условии, если участник общества, для которого установлены такие ограничения, голосовал за принятие такого решения или дал письменное согласие.

3. Вклады в имущество общества вносятся деньгами, если иное не предусмотрено уставом общества или решением общего собрания участников общества.

4. Вклады в имущество общества не изменяют размеры и номинальную стоимость долей участников общества в уставном капитале общества.

(1).jpg)