можно ли выдать спецодежду директору

СИЗ: покупаем, выдаем и учитываем

Елена Шамова, бухгалтер компании Acsour, узнала, каким сотрудникам предписано выдать спецодежду, что будет, если этого не сделать, и как отразить покупку и выдачу личных средств защиты работникам в налоговом и бухгалтерском учете организации.

Спецодежда позволяет сотруднику защититься от вредных и опасных факторов (температуры, механических повреждений, ядовитых веществ и пр.) во время выполнения своих служебных обязанностей. В соответствии со статьей 221 ТК РФ на работах с опасными условиями труда, а также выполняемых в особых температурных условиях или сопряженных с загрязнением, сотрудникам выдаются: прошедшая обязательную сертификацию/декларирование специальная одежда, другие средства индивидуальной защиты: изолирующие костюмы, средства защиты органов дыхания, рук, головы и проч.; смывающие и (или) обезвреживающие средства.

Перечень профессий, согласно которому должна выдаваться спецодежда, указан в Типовых нормах, утвержденный приказом Минтруда России от 9 декабря 2014 года № 997н.

В приложении к приказу для каждой профессии указаны список и норма выдаваемой спецодежды. Следует отметить, что организация имеет право устанавливать нормы бесплатной выдачи самостоятельно. Квоты утверждаются локальными нормативными актами фирмы на основании результатов проведения специальной оценки условий труда с указанием ответственного должностного лица.

Работодатель обязан обеспечить приобретение, а также хранение, стирку, сушку, ремонт и замену средств индивидуальной защиты за счет собственных средств и выдавать работникам спецодежду бесплатно. Правила выдачи и пользования, а также ответственность и организация контроля за обеспечением работников СИЗ установлены Приказом Минздравсоцразвития РФ от 1 июня 2009 года № 290н об утверждении межотраслевых правил.

Требования Правил распространяются на всех работодателей – юридических и физических лиц, независимо от их организационно-правовых форм и форм собственности.

Необеспечение работников средствами индивидуальной защиты влечет наложение административного штрафа:

Несоблюдение сроков эксплуатации спецодежды грозит работодателю ответственностью. Так, за нарушение правил выдачи фирма может быть оштрафована на сумму от 30 000 до 50 000 рублей, а руководитель и ответственные лица – от 1000 до 5000 рублей (при повторном нарушении – дисквалификация на срок от одного года до трех лет).

Порядок выдачи

Спецодежда выдается сотруднику при приеме на работу и должна соответствовать полу, росту, размеру сотрудника, а также характеру и условиям труда. Сроки использования исчисляются со дня фактической выдачи и могут составлять от одного года до срока достижения износа.

Получение и сдача спецодежды фиксируются записью в личной карточке учета выдачи СИЗ. Работник, которого не обеспечили спецодеждой, вправе отказаться от выполнения своих трудовых обязанностей. Кроме того, ему нужно оплатить возникший по этой причине простой в размере не менее 2/3 средней заработной платы. При выдаче спецодежды не нужно начислять НДФЛ и страховые взносы, так как она выдается работникам в пользование, а не в собственность (письмо Минфина от 16 сентября 2016 г. № 03-03-06/1/54239).

По проекту Минтруда России, организациям можно будет приобретать как российские, так и иностранные спецодежду, спецобувь и другие СИЗ. Для спецодежды неважно, будет ли она сшита из отечественной ткани или нет. Напомню, требования к производителю тканей фактически начали действовать с 2018 года.

Спецодежда является собственностью организации и подлежит возврату: при увольнении, при переводе на другую работу, для которой выданные специальная одежда, обувь и предохранительные приспособления не предусмотрены нормами, по окончании сроков их носки взамен получаемой новой спецодежды.

Возможность удержания денежных средств за спецодежду из заработной платы сотрудника при его увольнении ТК РФ не предусмотрена.

Если же вы не хотите «дарить» спец-одежду увольняющемуся сотруднику, то обращайтесь в суд, но в таком случае у вас в локальных нормативных документах должны быть прописаны возврат спецодежды или возмещение ее стоимости.

Технические требования

Специальная одежда – это не только вещи с логотипом компании. Важными в этом случае являются цвет, плотность и износостойкость. Производство регламентируется многочисленными ГОСТами, применяемыми в зависимости от типа и назначения средств защиты.

ГОСТы содержат требования к размерам, материалам, фурнитуре, маркировке, к методам контроля и испытаний, к транспортировке, хранению и эксплуатации такой одежды и других средств защиты.

Как таковые сроки службы стандарты не устанавливают. Требования к маркировке гласят, что на изделии должна быть проставлена дата производства, а указания по эксплуатации устанавливают, что в документации следует обозначить гарантийный срок использования защитных средств, который не может быть меньше времени использования, соответствующего типовым нормам.

Следует помнить о том, что недопустимо приобретать спецодежду без сертификатов соответствия и/или деклараций о соответствии требованиям технического регламента Таможенного союза ТР ТС 019/2011 «О безопасности средств индивидуальной защиты».

По проекту Минтруда России, организациям можно будет приобретать как российские, так и иностранные спецодежду, спецобувь и другие СИЗ. Для спецодежды неважно, будет ли она сшита из отечественной ткани или нет.

Напомню, требования к производителю тканей фактически начали действовать с 2018 года. Скорее всего, покупать иностранные СИЗ можно будет с 2019 года, так как по планам Минтруда изменения должны вступить в силу уже после 1 августа 2018 года.

Платить ли взносы?

Часть расходов на приобретение СИЗ организации разрешено зачесть в счет взносов на травматизм. Полный перечень мер можно найти в Правилах № 580н. Так, в счет взносов организация может: обучить охране труда работников отдельных категорий; провести спецоценку условий труда; купить аптечки первой помощи; купить алкометры и алкотестеры, чтобы проводить обязательные предрейсовые или предсменные медосмотры; купить одежду, обувь и другие СИЗ согласно Типовым нормам или результатам спецоценки условий труда. СИЗ должны быть отечественными. К спецодежде дополнительное требование: материалы, из которых она сшита, тоже должны быть российскими. Как поясняет ФСС, это требование применяется с 2018 года.

Сумма расходов, которую можно зачесть в счет уплаты взносов, не должна превышать 20 процентов от суммы взносов на травматизм, которые были начислены за прошлый год, за вычетом сумм выплат работникам по данному виду страхования в том же году. Отмечу, что если организация оплачивает спецодежду за счет бюджета, то НДС к вычету не принимается (письмо Минфина России от 20 июня 2018 г. № 03-07-11/42124).

НУ и БУ

Как же организациям учитывать приобретенную спецодежду? В налоговом учете ее стоимость можно учесть в расходах при одновременном выполнении следующих условий, прописанных в письмах Минфина от 19 августа 2016 года № 03-03-06/1/48743, от 25 ноября 2014 года № 03-03-06/1/59763, от 16 февраля 2012 года № 03-03-06/4/8:

Таким образом, стоимость включают в материальные расходы в полной сумме на дату выдачи работникам (подп. 3 п. 1 ст. 254 НК РФ). Также вы вправе установить иной порядок списания стоимости спецодежды (например, равномерно в течение срока использования), закрепив его в учетной политике для целей налогообложения (подп. 3 п. 1 ст. 254, ст. 313 НК РФ).

Для отражения в бухучете приобретения спецодежды можно использовать следующие проводки. Для учета спецодежды со сроком службы 12 месяцев и меньше:

Дебет 10-10 Кредит 60

— приобретена спецодежда;

Дебет 19 Кредит 60

— принят к учету входной НДС по спецодежде;

Дебет 68 Кредит 19

— НДС по спецодежде принят к вычету;

Дебет 20 (23, 25, 26, 44) Кредит 10-10

— спецодежда выдана работникам.

Проводки по учету спецодежды со сроком службы более 12 месяцев:

Дебет 10-11 Кредит 10-10

— спецодежда выдана работникам (на дату выдачи спецодежды работникам);

Дебет 20 (23, 25, 26, 44) Кредит 10-11

— часть стоимости спецодежды списана на затраты (ежемесячно равными частями в течение срока службы спецодежды).

Бератор нового поколения

ПРАКТИЧЕСКАЯ ЭНЦИКЛОПЕДИЯ БУХГАЛТЕРА

То, что нужно каждому бухгалтеру. Полный объем всегда актуальных правил учета и налогообложения.

Директор покупал себе одежду на подотчетные средства. Сказочная история про НДФЛ

Я не встречал ни одного бухгалтера, который не знает о том, что доходы, полученные в натуральной форме, облагаются НДФЛ на общих основаниях. При этом, в соответствии с требованиями ст. 226 НК РФ, российские организации от которых или в результате отношений с которыми налогоплательщик получил доходы в натуральной форме, обязаны, в качестве налоговых агентов исчислить, удержать у налогоплательщика и уплатить НДФЛ в бюджет.

Если при налоговой проверке будет установлен факт получения работником предприятия дохода в натуральной форме с суммы которого не исчислен и не уплачен НДФЛ, проверяющие в обязательном порядке начислять и НДФЛ и штраф и пени.

Но оказывается, есть случаи когда можно получать доход в натуральной форме и при этом не платить налог. При этом еще и суды поддерживают налогоплательщика.

Вот эта история:

Началось все как обычно, налоговая провела проверку предприятия (АО «Нижнетагильский хлебокомбинат») и нашла нарушения — это неуплата НДФЛ в сумме 235 285 руб. и налога на прибыль в сумме 560 000 руб. Налог на прибыль в данной статье мы рассматривать не будем, хотя там тоже очень интересно, кто хочет, может посмотреть по ссылке.

Рассмотрим, за что начислили НДФЛ:

В ходе налоговой проверки было установлено, что в проверяемом периоде подотчетным лицом общества «Нижнетагильский хлебокомбинат» Бойко С.В. приобретались брюки, сорочки, пальто, туфли, пиджак, куртка, ботинки.

Документы, подтверждающие приобретение указанных товаров и услуг, отражались в авансовых отчетах и передавались в бухгалтерию организации в целях отражения на счетах бухгалтерского учета с целью дальнейшего возмещения затрат. Всего почти на 2,0 млн. руб.

В ходе анализа указанных документов налоговым органом установлено, что товары приобретались подотчетным лицом исходя из своих размеров, то есть для себя, для личного потребления.

Приобретаемые одежда и обувь не являлись спецодеждой в соответствии с п. 2 Методических указаний по бухгалтерскому учету специального инструмента, специальных приспособлений, специального оборудования и специальной одежды, утвержденных Приказом Минфина РФ от 26.12.2002 № 135н, согласно которому специальная одежда — средства индивидуальной защиты работников организации.

Также приобретаемая одежда не являлась фирменной одеждой, которая, в отличие от повседневной, предполагает наличие на ней логотипов предприятия для того, чтобы при виде человека, одетого в одежду, которую можно расценить как фирменную для сотрудников предприятия, потребитель, клиент, потенциальный контрагент вправе предполагать, что имеет дело с представителем предприятия, уполномоченного на решение соответствующих вопросов.

Обществом в ходе проверки не предоставлены доказательства того, что на приобретаемой Бойко СВ. одежде были логотипы Общества или Обществом были проведены затраты па вышивку логотипов.

Кажется, что выводы налоговой бесспорны и налогоплательщик должен понести наказание, НО:

В подтверждение производственной необходимости понесенных затрат налогоплательщик представил трудовой договор с директором и приказ общества «Нижнетагильский хлебокомбинат»

В пункте 6.5 трудового договора с директором прямо предусмотрена обязанность работодателя возместить расходы, которые генеральный директор несет в связи с исполнением трудовых обязанностей, в том числе, расходы, связанные с поддержанием делового стиля руководителя и имиджа предприятия.

В приказе предприятия указано, что приобретение фирменной одежды для руководителя компании производится в связи с поддержанием делового стиля руководителя и имиджа предприятия. Приобретенная фирменная одежда является собственностью компании и в собственность работника не передается. Срок эксплуатации вещей предусмотрен до 1 года.

Суды, руководствуясь правовыми подходами ВС РФ, основываясь на положениях налогового законодательства Российской Федерации, согласились с доводами налогоплательщика, о том что в качестве обязательного признака получения физическим лицом дохода в натуральной форме положениями подпунктов 1, 2 пункта 2 статьи 211 НК РФ называется удовлетворение интересов самого гражданина.

Из чего следует, что при решении вопроса о возникновении дохода на основании данной нормы НК РФ необходимо учитывать направленность затрат по оплате за гражданина соответствующих товаров (работ, услуг) или имущественных прав на удовлетворение личных потребностей физического лица, либо на достижение целей, преследуемых плательщиком, например, работодателем, для обеспечения необходимых условий труда, повышения эффективности выполнения трудовой функции т.п.

Судами особо отмечено, что одно лишь то обстоятельство, что в результате предоставления гражданину оплаченных за него благ в определенной мере удовлетворяются личные потребности физического лица, не является достаточным для вывода о возникновении дохода в натуральной форме, облагаемого налогом.

В действующем законодательстве Российской Федерации не раскрывается термин «личное имущество работника», в связи с чем судами сделан вывод о том, что под личным имуществом работника применительно к пункту 3 статьи 217 НК РФ и статье 188 Трудового кодекса Российской Федерации следует понимать имущество, принадлежащее работнику на любом законном основании

Доводы налогового органа о том, что директором приобретались вещи для собственных нужд, а не только делового стиля, опровергаются представленными в материалы дела доказательствами, поскольку перечень имущества, приобретенного подотчетным лицом на протяжении трех лет, соответствует перечню вещей, подлежащих приобретению согласно приказу общества «Нижнетагильский хлебокомбинат».

Документы:

Постановление АС Уральского округа №Ф09-393/20 от 27 февраля 2020 года.

На момент написания статьи данное постановления в базе арбитражных судов еще не было обнародовано, по номеру дела можно найти только решение первой инстанции и постановление апелляционной инстанции.

Прямо сейчас заберите у «Клерка» 4 000 рублей при подписке на « Клерк.Премиум» до 12 ноября.

Подробности и условия самой обсуждаемой акции «Клерка» здесь.

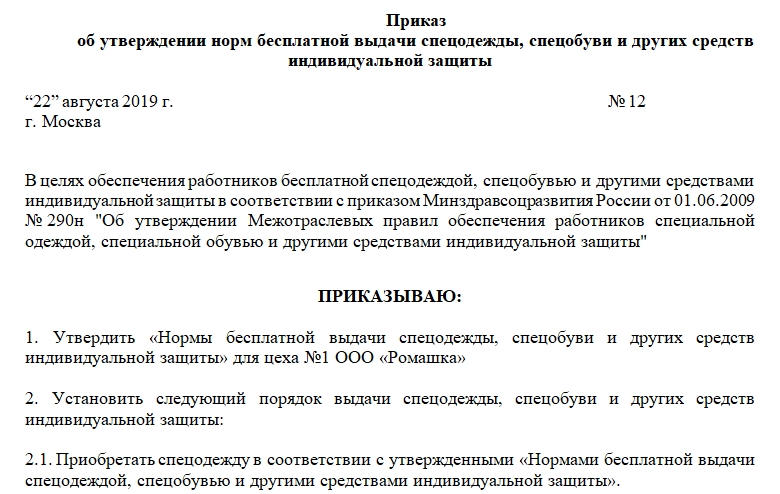

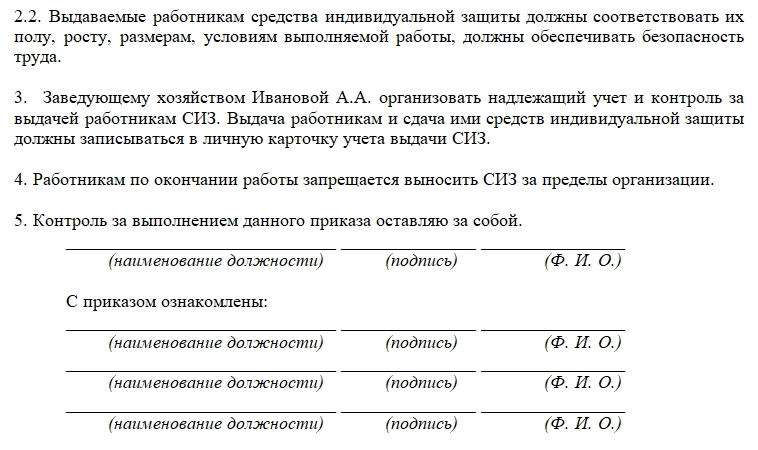

Приказ о выдаче спецодежды на предприятии

Приказ о выдаче специальной одежды — это официальное распоряжение директора фирмы, которое составляется в обязательном порядке и в письменной форме. Документ подразумевает выдачу специально разработанной одежды, обуви и иных индивидуальных средств защиты персоналу в том случае, если их работа связана с вредными для здоровья производственными факторами.

Производственные факторы, на основании которых выдается спецодежда

Вот основные производственные факторы, на основании которых выдается спецодежда:

Если у работодателя есть сомнения, какую спецодежду выдать своим сотрудникам, то он всегда может посмотреть в карте аттестации (документ, в котором отображены все данные об условиях рабочей деятельности на предприятии).

Кто занимается разработкой приказа

Как известно, за систему сохранения жизни и здоровья работников в процессе трудовой деятельности на предприятии несет ответственность директор, а это значит, что приказ о выдаче спецодежды он может подготовить и сам. Но, как показывает практика, он назначает ответственного по охране труда, который должен разработать проект документа согласно требованиям российского законодательства. Далее он передает готовый документ на подпись директору.

Помимо директорской подписи, в документе должны стоять подписи всех сотрудников, фигурирующих в нем.

Какая информация должна быть отображена в документе

Сам документ не имеет унифицированной формы, но в нем должно быть указаны:

Что касается основного текста, то здесь должны присутствовать такие формулировки:

Правила, которых необходимо придерживаться при составлении документа

Составляя приказ, специалист должен придерживаться ряда требований:

Ошибки, которые допускаются специалистом чаще всего

Бывает такое, что при составлении документа специалист допускает ошибки. Вот самые основные:

Как устранить ошибки, которые были допущены при составлении документа

Чтобы исправить ошибки, недочеты в документе, необходимо следующее:

Заключение

Итак, в организации выдача специально разработанной одежды, обуви и иных средств защиты — это, во-первых, предотвращение и снижение негативного воздействия на организм рабочего персонала, основное место которого — производственная среда, имеющая вредные либо опасные факторы для человеческого организма, а во-вторых, — отличная защита от особых температурных условий и различного рода загрязнений. Вот почему директор предприятия должен предоставить своему персоналу регламентированную и декларированную российским законодательством специально разработанную одежду.

Спецодежда в бухгалтерском и налоговом учете в 2021 году

Новые правила учета спецодежды ввел ФСБУ 5/2019 «Запасы», они отличаются от прежнего порядка. Теперь бухгалтеру важно знать, в каких случаях спецодежда относится на счета учета в состав запасов, а в каких — в состав основных средств. Как правильно отражать приобретение и списание спецодежды в бухгалтерском и налоговом учете в 2021 году по новым правилам, расскажем в статье.

Спецодежда в бухгалтерском учете в 2021 году

Правила учета спецодежды с 2021 года изменились. Раньше нюансы учета спецодежды на счете 10 и правила упрощения учета таких активов были прописаны в специальных методических указаниях, утвержденных Приказом Минфина РФ от 26.12.2002 № 135н.

Однако с 2021 года эти указания утратили силу. Теперь к бухгалтерскому учету принимайте такие активы по правилам ФСБУ 5/2019 «Запасы». Стандарт обязателен для всех компаний, кроме бюджетных организаций. Микроорганизации с правом упрощенного ведения бухучета также вправе прописать в учетной политике, что не применяют ФСБУ 5/2019.

До 2021 года компании сами выбирали, как учитывать одежду: в составе материалов или основных средств. Выбор зависел от стоимости приобретения одежды и срока ее носки. Если она принималась как МПЗ, то ее стоимость списывалась в расходы единовременно или постепенно, в течение срока носки. А если в составе основных средств, то стоимость погашалась через амортизацию на протяжении всего срока эффективного использования.

Теперь такого выбора нет — есть только два варианта регламентированных ФСБУ 5/2019. Важным фактором для учета спецодежды является срок службы спецодежды: до 12 месяцев включительно и свыше 12 месяцев. Стоимость спецовки по новым правилам неважна.

Как учитывать спецодежду со сроком эффективного использования более 12 месяцев

Если срок эффективного использования превышает 12 месяцев или длительность операционного цикла, то спецодежду в бухгалтерском учете отражают как основные средства. Такие активы учитывайте по ПБУ 6/01 и ФСБУ 6/2020 «Основные средства».

Компания пока вправе вести учет по ПБУ 6/01, документ действует до конца 2021 года, либо можно досрочно перейти на применение ФСБУ 6/2020. С 2022 года он станет обязательным, добровольно можно начать применять с 2021 года.

Когда организация применяет ПБУ 6/01, в учетной политике устанавливают стоимостной лимит до 40 тыс. рублей:

Новый ФСБУ 6/2020 тоже позволяет организациям устанавливать для основных средств стоимостной лимит. Но он ничем не ограничен, можно установить любой лимит стоимости. Учет одежды длительной носки учитывается следующим образом:

При оприходовании спецодежды отразите ее на счете 08 «Вложения во внеоборотные активы», субсчет 08-4 «Приобретение отдельных объектов основных средств». Сформированную первоначальную стоимость спецодежды спишите в дебет счета 01 «Основные средства», субсчет «Основные средства на складе».

Как учитывать спецодежду со сроком использования до 12 месяцев

В бухгалтерском учете спецодежду учитывайте как запасы, если срок ее полезного использования не превышает 12 месяцев или она потребляется в рамках обычного операционного цикла. Стоимость спецодежды может быть любой (пп. «б» п. 3 ФСБУ 5/2019).

Исключение — спецодежда управленческого персонала, ее стоимость можно сразу списать на расходы по желанию организации. Такое решение закрепите в учетной политике (пп. «б» п. 3, абз. 3 п. 2 ФСБУ 5/2019).

Спецодежду отразите на счете 10 «Материалы», субсчет 10-10 «Специальная одежда и оснастка на складе» (пп. «б» п. 3 ФСБУ 5/2019, инструкция к плану счетов).

Центр обучения «Клерка» приглашает на бесплатный вебинар о налоговой оптимизации в 2021 году — встретимся с экспертом 18 октября. Записаться можно здесь.

Как учитывать спецодежду со сроком службы более 12 месяцев, но стоимостью меньше лимита

Спецодежду, которая не удовлетворяет критериям признания ее запасами или основным средством, можно признать в составе расходов в периоде приобретения.

Так, если срок полезного использования спецодежды превышает 12 месяцев или она используется более чем в рамках обычного операционного цикла, она не относится к запасам (абз. 1 п. 3 ФСБУ 5/2019). А если ее стоимость несущественна, то есть меньше лимита, то учетная политика позволяет не учитывать ее на счете 01.

При этом важно, чтобы общая сумма списываемых однотипных малоценных основных средств за год не превышала уровень существенности, установленный в организации.

Передача спецодежды в эксплуатацию: проводки

Передачу работникам спецодежды отражайте в зависимости от способа учета: в составе запасов, основных средств или на забалансовом счете, если стоимость списали в расходы. Записи делайте на основании первичных документов, которые подтверждают выдачу спецодежды работникам.

Используйте собственные или унифицированные формы. Унифицированные формы утверждены Постановлением Госкомстата от 30.12.1997 № 71а, это:

В учетной политике закрепите, что используете унифицированные формы или собственные для учета движения спецодежды вне зависимости от того, как ее стоимость отражена в бухучете. Далее подробнее расскажем о способах учета передачи спецодежды сотрудникам в эксплуатацию.

Списание стоимости спецодежды в состав запасов

При передаче спецодежды сотрудникам спишите ее расходы на счета учета затрат, например, счет 20 «Основное производство», счет 44 «Расходы на продажу» и аналогичные (п. 18 ПБУ 10/99). Передачу спецодежды в пользование сотрудникам отразите проводкой:

При необходимости после списания можно контролировать дальнейшее использование спецодежды. Кроме того, такой контроль позволит не пропустить истечение срока эксплуатации спецодежды, выданной работникам. Можно вести ведомость учета спецодежды в эксплуатации.

Также стоимость спецодежды можно учесть на забалансовом счете, например, 012 «Активы, цена которых списана на затраты» или в отдельном регистре. Учитывайте на забалансовом счете спецодежду по условной цене, цене приобретения или в иной оценке в зависимости от порядка, установленного в учетной политике.

Пример отражения в бухучете выдачи спецодежды, учтенной в составе запасов

В составе запасов ООО «Производственная фирма „Мастер“» числятся 10 брезентовых костюмов сварщиков со сроком носки 12 месяцев. Фактическая себестоимость единицы равна 1 тыс. рублей. В феврале организация выдала 8 костюмов сотрудникам.

В учете бухгалтер сделал следующие записи:

Списание стоимости спецодежды в составе основных средств

Выдачу спецодежды сотрудникам отразите в аналитическом учете по счету 01: Дт 01 субсчет «Основные средства в эксплуатации» Кт 01 субсчет «Основные средства на складе»

Стоимость спецодежды, которую организация отразила в составе основных средств, погашается через амортизацию. Исключение составляет та спецодежда, стоимость приобретения которой признана несущественной в учетной политике и признается в расходах сразу после принятия к учету.

Дата начала амортизации в бухучете зависит от даты принятия к учету основного средства. То есть амортизировать нужно даже ту спецодежду, которая находится на складе в запасе. После принятия спецодежды к учету начисляйте амортизацию в зависимости от применяемого стандарта:

Учитывайте амортизацию в составе расходов по обычным видам деятельности (абз. 5 п. 8 ПБУ 10/99).

Списание стоимости спецодежды через амортизацию отразите проводкой:

По новому ФСБУ 6/2020 для начисления амортизации, помимо срока использования и способа амортизации, бухгалтер должен определить ликвидационную стоимость. Это новое понятие, но для спецодежды его можно принять равным нулю. В отличие от оборудования, транспорта, зданий и других основных средств специальная одежда обычно полностью изнашивается. В конце срока полезного использования от ее реализации вряд ли можно выручить какую-то сумму. В таком случае ликвидационную стоимость можно считать нулевой (п. 30 ФСБУ 6/2020).

Вне зависимости от того, какими документами вы оформите передачу работнику спецодежды, учтенной в составе основных средств, отразите это в инвентарной карточке учета основного средства. Для таких целей можно использовать унифицированную форму № ОС-6 или разработанную собственными силами форму.

Пример отражения в бухучете выдачи спецодежды, учтенной в составе основных средств

В январе ООО «Производственная фирма „Мастер“» в соответствии с отраслевыми нормами закупило для сотрудников два костюма (срок носки 24 месяца) стоимостью за единицу 122 400 рублей (в том числе НДС — 20 400 рублей).

Согласно учетной политике в бухучете имущество такой стоимостью учитывается в составе основных средств. Компания перешла на новый стандарт ФСБУ 6/2020 «Основные средства» досрочно. В учетной политике ООО «Производственная фирма „Мастер“» согласно новому стандарту установило лимит для признания основных средств — 100 тыс. рублей.

В учете бухгалтер сделал следующие записи:

Списание стоимости спецодежды в состав расходов

Стоимость спецодежды, которая не удовлетворяет критериям признания ее запасами или основным средством, спишите на счета учета расходов, например, счет 20 «Основное производство», счет 44 «Расходы на продажу» и так далее.

Кроме этого, в составе запасов можно не учитывать спецодежду управленческого персонала. Такое решение принимает организация и закрепляет его в учетной политике. Тогда в периоде, в котором приобрели спецодежду, ее стоимость списывают на счет 26 «Общехозяйственные расходы» (абз. 3 п. 2 ФСБУ 5/2019).

Выдачу работникам такой спецодежды отразите в аналитическом учете по забалансовому счету, например, 012 «ТМЦ, стоимость которых списана на затраты». Учитывайте на забалансовом счете спецодежду по условной цене, цене приобретения или в иной оценке в зависимости от порядка, установленного в учетной политике.

Расходы отразите на основании первичных документов, это накладная, универсальный передаточный документ и другие. При необходимости, а также согласно правилам внутреннего документооборота, можно оформить бухгалтерскую справку. Учтите выдачу спецодежды также в бухгалтерских регистрах.

Пример отражения в бухучете выдачи специальной одежды, учтенной в составе расходов текущего периода

В январе ООО «Производственная фирма „Мастер“» в соответствии с отраслевыми нормами закупило для сотрудников основного производства 10 курток на утепляющей подкладке (срок носки — 24 месяца) стоимостью 2 880 рублей (в том числе НДС 480 рублей). Эта сумма меньше лимита стоимости основных средств, которая закреплена в учетной политике для целей бухучета.

В учете бухгалтер сделал следующие записи:

Налоговый учет спецодежды в 2021 году

В ФСБУ 5/2019 и ФСБУ 6/2020 «Основные средства» закреплены бухгалтерские правила учета специальной одежды, налоговый учет они не затрагивают, поэтому там пока все по-прежнему.

Спецодежду со сроком службы не более 12 месяцев и (или) стоимостью не более 100 тыс. рублей, которую компания выдала по типовым отраслевым нормам, учтите в составе материальных расходов в период ее передачи в эксплуатацию.

Более дорогую и долговечную спецодежду отразите в составе основных средств.

Специальную одежду, которую купили для выполнения антикоронавирусных требований, учтите в составе прочих расходов (пп. 7 п. 1 ст. 264 НК РФ).

При покупке стоимость специальной одежды отразите в аналитических регистрах налогового учета материальных запасов. Это необходимо, чтобы не потерять данные о затратах и впоследствии признать материальные расходы. Формы аналитических налоговых регистров и порядок их ведения организации определяют самостоятельно (пп. 3 п. 1 ст. 254, п. 1 ст. 256, ст. 314 НК РФ).

Разницы между бухгалтерским и налоговым учетом

Обратите внимание, что для бухучета пределом срока эффективного использования служит фраза «в рамках обычного операционного цикла организации либо используемые в течение периода не более 12 месяцев», для налогового учета — только «12 месяцев» (п. 3 ФСБУ 5/2019, п. 1 ст. 256 НК РФ).

Это значит, что если актив служит дольше 12 месяцев, но меньше операционного цикла, то для бухучета он будет признаваться запасом, а для налогового учета может стать основным средством, если стоит более 100 тыс. рублей.

Чтобы избавиться от временных разниц, установите лимит стоимости в размере 100 тыс. рублей, так вы сблизите оба учета.

Между бухгалтерским и налоговым учетом возможны разницы в стоимости признанных активов как при поступлении спецодежды, так и в процессе ее эксплуатации. При балансовом методе учета разниц отдельно отражать их в бухгалтерии не надо. Бухгалтер отразит их на конец отчетного периода общей суммой, когда будет сравнивать стоимость активов и обязательств в обоих учетах.

Прямо сейчас заберите у «Клерка» 4 000 рублей при подписке на « Клерк.Премиум» до 12 ноября.

Подробности и условия самой обсуждаемой акции «Клерка» здесь.