можно ли выдавать деньги в подотчет не работнику предприятия

Можно ли выдавать в подотчет не сотруднику?

Кто может получить деньги организации под отчет?

Согласно п. 6.3 указания Банка России «О порядке ведения кассовых операций …» от 11.03.2014 № 3210-У работнику под отчет могут быть выданы наличные на осуществление расходов, связанных с деятельностью юрлица (или ИП). Таким образом, лицо, не являющееся сотрудником фирмы, подотчетные средства получить не может.

При этом п. 5 указания 3210-У дает четкое определение понятию «работник» в целях применения порядка ведения кассовых операций: это физлицо, с которым у фирмы имеется договор трудового или гражданско-правового характера. Эту же трактовку норм п. 5 указаний 3210-У приводит Центробанк в своем письме от 02.10.2014 № 29-Р-Р-6/7859. А это значит, что наличку под отчет может получить не только работник, выполняющий в этой фирме трудовые обязанности, но и подрядчик, например, закупающий материалы, которые будут использоваться в ее деятельности.

О правах и обязанностях работников см. в материале «Ст. 21 ТК РФ: вопросы и ответы».

Может ли подотчетное лицо передавать подотчетные суммы другому лицу? Ответ на этот вопрос вы найдете в КонсультантПлюс. Пробный доступ к правовой системе вы можете получить бесплатно.

Как выдать деньги под отчет подрядчику?

Для того чтобы подстраховаться от возможных рисков при выдаче денег подрядчикам, не являющимся с точки зрения ст. 20 ТК РФ вашими сотрудниками, советуем закрепить порядок выдачи им подотчетных средств в локальных внутрикорпоративных актах.

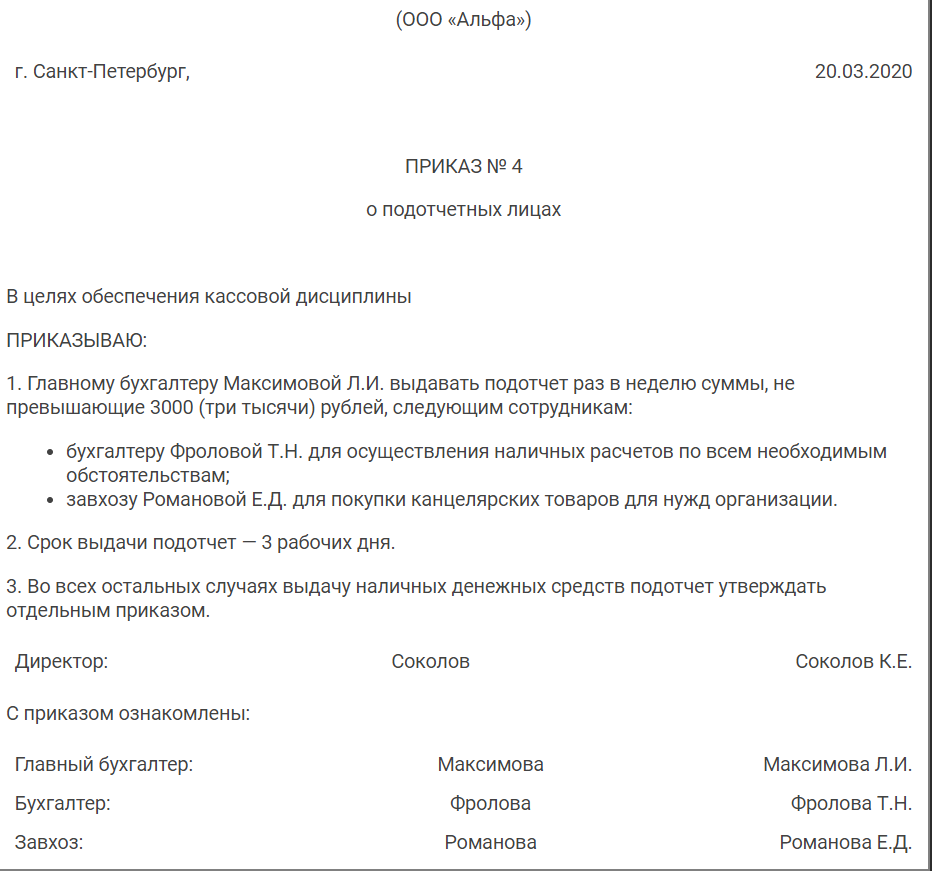

ВНИМАНИЕ! С 30.11.2020 правила выдачи подотчета упростили. Так, например, в локальных актах работодатель самостоятельно устанавливает срок, на который выдают подотчетные суммы. Требование о представлении авансового отчета в трехдневный срок исключили. Также работодателям разрешили оформлять один приказ на несколько выдач наличных денег одному или нескольким работникам. В этом случае нужно указать фамилию, сумму и срок, на который выдают деньги, по каждому получателю подотетных средств.

Какие еще нововведения в порядке учета кассовых операций вступили в действие с 30.11.2020, подробно описано в КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в обзорный материал.

Кроме того, в договор с подрядчиком целесообразно включить пункты, описывающие схему выдачи, возврата и документального оформления подотчета.

ВАЖНО! Подрядчик обязан соблюдать все условия, регламентирующие порядок движения выданных ему средств, оформления заявлений и авансовых отчетов, которые установлены п. 6.3 указания 3210-У.

О бухгалтерских нюансах авансовых отчетов читайте в публикации «Особенности авансовых отчетов в бухгалтерском учете».

Кто может получить средства под отчет в безналичной форме?

Положения указания 3210-У распространяются только на наличные операции. Для безналичных подотчетных выплат нормативного документа не существует. Таким образом, порядок совершения операций по выдаче подотчетных средств в безналичной форме должен быть зафиксирован в локальных актах компании (или предпринимателя).

Важно! Рекомендация от КонсультантПлюс

Деньги можно выдавать под отчет путем их перечисления на личные банковские карты, в том числе на «зарплатные» карты работников (Письма Минфина России от 25.08.2014 N 03-11-11/42288, от 21.07.2017 N 09-01-07/46781).

Для этого нужно.

Подробнее смотрите в К+. Пробный доступ можно получить бесплатно.

Итоги

Выдавать наличные средства под отчет, согласно указанию Банка РФ от 11.03.2014 № 3210-У, можно только работникам выдающей деньги фирмы (или ИП). При этом трактовка понятия «работник», приведенная банкирами, охватывает большее количество лиц, чем трактовка, содержащаяся в трудовом законодательстве.

Нормы указания 3210-У применимы только к подотчетным расчетам наличными. Порядок безналичных выплат подотчетникам необходимо зафиксировать в локальных актах.

Деньги под отчет: пять главных правил и образцы заявления и приказа

Правила выдачи денег подотчет последний раз менялись 19.08.2017. Тогда же претерпели изменения некоторые кассовые операции. А последующие нововведения в проведении учета и налогообложения затронули порядок расчетов с подотчетниками.

Кто вправе получать деньги

Работодатель, по ч. 1 ст. 19 ФЗ от 06.12.2011 № 402-ФЗ «О бухгалтерском учете», обязан организовать и вести внутренний контроль совершаемых фактов хозяйственной деятельности. Порядок контроля за выдачей денег подотчетным лицам определяет руководитель компании. Он издает приказ со списком лиц, обладающих правом на получение денежных средств из кассы организации.

Подотчетными являются лица, которым организация или ИП выдает деньги для выполнения поручений и которые обязаны предоставить отчет об их использовании. Ими выступают любые работники предприятия.

Как получить деньги

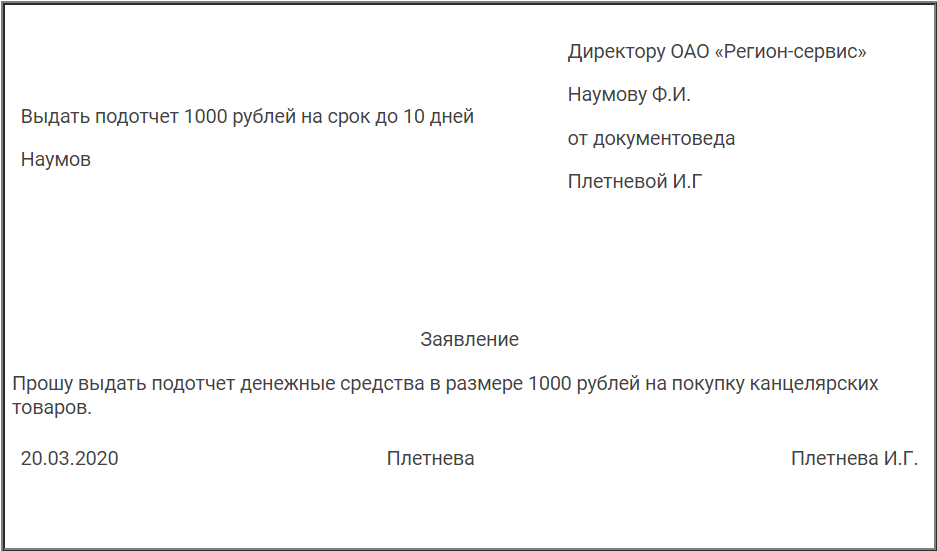

Для выдачи денег достаточно приказа или другого распорядительного документа компании от имени директора. Форма такого документа произвольная. Но в нем должны содержаться следующие реквизиты:

Заявление от работника

Приказ о подотчетных лицах

Какую сумму выдавать подотчет

Считается, что это ограничение превышать нельзя. Но есть и нюансы. Этот лимит на расходы установлен только для расчетов с другими организациями и ИП (см. п. 6 указаний ЦБ РФ № 3073-У). А на расчеты с физлицами, которыми выступают сотрудники предприятия, он не распространяется. Сюда входит заработная плата, социальные выплаты, личные нужды руководителя организации и выдача денежных средств подотчет. Учитывая это, выдача большей суммы не является нарушением кассовой дисциплины.

Необходим ли отчет за полученную сумму

Но это не значит, что оформлять авансовые отчеты по израсходованным суммам сотрудникам больше не нужно. Отчетные документы о потраченных деньгах работник в обязательном порядке передает в бухгалтерию.

Сроки отчета

Если срок возврата не установлен, сотрудник сдает отчет в тот же день, в который их получил. Указание на это имеется в письме ФНС от 24.01.2005 № 04-1-02/704.

А вот для командировочных расходов существуют особые условия авансового отчета. По п. 26 положения, утвержденного постановлением правительства РФ от 13.10.2008 № 749, сотрудник обязан отчитаться по ним в течение 3 рабочих дней со дня возвращения.

Что учесть в 2020 году

Оформляя документы по новым образцам для подотчета с 19 августа 2017 года, помните:

1. Если подотчетнику для приобретения товаров и услуг в интересах организации выдана доверенность и он предъявил ее продавцу, то продавец обязан отразить эти данные в выданном кассовом чеке.

2. Если продавец не в состоянии достоверно установить, что физическое лицо действует в интересах определенной организации, то выполнять это требование к оформлению чека он не обязан. В этом случае покупателем для продавца является само физлицо. И кассовый чек оформляется в обычном порядке.

Изменяем положение о ведении кассовых операций

Сотрудники вправе получать подотчетные средства наличными в кассе предприятия. Также допускается выдача компанией денег на банковскую карту, в том числе на зарплатную карту работника (см. указание № 3073-У, письмо Минфина России от 25.07.2014 № 03-11-11/42288). Чтобы это стало возможным, порядок расчета с подотчетными работниками следует зафиксировать в учетной политике компании.

Через кассу деньги выдаются в соответствии со следующими требованиями:

1. При оформлении кассовых документов бухгалтер обязан руководствоваться положениями указаний № 3210-У.

2. Деньги подотчетному лицу выдаются на основании приказа (или иного распорядительного документа) или по его письменному заявлению. Как указано в письме ЦБ РФ от 06.09.2017 № 29-1-1-ОЭ/2064, приказ подписывает директор, в нем указываются дата и регистрационный номер.

3. Срок, на который выданы подотчетные средства, устанавливается в распорядительном документе на их выдачу. Срок отчета (абз. 2 п. 6.3 указаний № 3210-У) составляет 3 дня. В течение этого времени подотчетник обязан отчитаться или вернуть деньги организации.

4. Выдача денег в подотчет из кассы оформляется расходным ордером. Возврат остатков подотчетных сумм — приходными ордерами. Деньги в подотчет вправе выдаваться и путем их перечисления на банковскую карту заявителя (письмо Минфина от 25.08.2014 № 03-11-11/42288). Вернуть деньги подотчетнику разрешается путем перечисления средств на расчетный счет предприятия. Возможность безналичных подотчетных расчетов закрепляется в учетной политике.

5. Лимит сумм, которые выдаются в подотчет, не установлен. Предприятие вправе выдать подотчетному лицу деньги в любой сумме. Лимит расчетов (100 000 руб. по одному договору) необходимо учитывать только при расчете между предприятиями. В этом отношении изменения для подотчетных лиц не произошли.

6. Выдача денег в подотчет лицу, у которого имеется задолженность по подотчетным суммам, с 19.08.2017 не является нарушением закона.

7. Организации и ИП вправе выдавать деньги в подотчет не только тем работникам, которые трудятся на основе постоянного трудового договора, но и тем, кто состоит с предприятием в гражданско-правовых отношениях (письмо ЦБ РФ от 02.10.2014 № 29-1-1-6/7859).

8. Выдача из кассы в подотчет оформляется проводкой Дт 71 Кт 50. При переводе денежных средств на карту — проводка Дт 71 Кт 51.

Главные правила

1. Под отчет выдается любая сумма.

2. С 19.08.2017 работнику, чтобы получить деньги подотчет, достаточно распоряжения руководителя компании. Заявление писать не обязательно.

3. Ранее до сдачи отчета за прошлую сумму работник не мог получить подотчетные, теперь ответ на вопрос: можно ли выдавать деньги в подотчет, если сотрудник не отчитался за предыдущий, — да, можно.

4. Подотчетные суммы разрешается переводить на банковские карты.

5. С 19.08.2017 обновлены локальные акты о расчетах с подотчетными лицами.

Ответственность

Прямо сейчас заберите у «Клерка» 4 000 рублей при подписке на « Клерк.Премиум» до 12 ноября.

Подробности и условия самой обсуждаемой акции «Клерка» здесь.

Как выдать деньги под отчет неработнику организации

Указания Центробанка трактуют понятие «работник» шире, чем трудовое законодательство. Можно ли выдать деньги под отчет лицу, которое не является штатным сотрудником? Какие документы нужно оформить, чтобы у контролирующих органов не возникло претензий? Разберем подробно.

Правовая сторона вопроса

Все организации и предприниматели обязаны соблюдать порядок ведения кассовых операций (далее — Порядок).

Действующий Порядок утвержден указанием Банка России от 11.03.2014 № 3210-У (ред. от 05.10.2020).

Порядок в частности устанавливает правила наличных расчетов с подотчетными лицами.

В п. 6.3. Порядка четко указано, что подотчетным лицом считается работник организации (ИП):

Однако п. 5 Порядка содержит расширенную трактовку понятия работник :

Свою позицию по данному вопросу Банк России подтвердил еще в 2014 году в письме № 29-Р-Р-6/7859.

Таким образом, выдавать наличные деньги под отчет юрлица и ИП вправе не только штатным сотрудникам, но и исполнителям по договорам гражданско-правового характера.

Например: выдать деньги подрядчику на закупку материалов, необходимых для выполнения работ.

Документальное оформление подотчета

В соответствии с абз. 2 п. 6.3 Порядка:

Таким образом в отношении подрядчиков действует общее правило:

В заявлении подрядчика (распоряжении руководителя) нужно отразить, что аванс выдается на покупку материалов в целях исполнения договора подряда №___ от _________.

Напоминаем, что предприятия вправе разрабатывать собственные бланки первичной документации. Если компания (ИП) использует типовой бланк АО-1, заполнить его можно следующим образом:

Включите в договор с подрядчиком пункты, в которых будет зафиксирован порядок:

Учтите, что подрядчик — не ваш штатный работник, и он не обязан подчиняться внутренним правилам предприятия. Поэтому стоит подстраховаться и включить в договор санкции за нарушение срока представления документов.

Например, укажите, что подрядчик не получит расчет за выполненные работы, пока не сдаст авансовый отчет.

Риски переквалификации договора

Трудовые инспекторы могут переквалифицировать договор подряда в трудовой, если выявят признаки, характеризующие трудовые отношения.

Подробные разъяснения по данному вопросу можно найти в Постановлении Пленума ВС РФ от 29.05.2018 № 15.

Если признаков трудовых отношений в договоре нет, то выдача денег подрядчику под отчет не является основанием для переквалификации договора подряда в трудовой.

Что касается иных рисков, то если перечисление подотчет физлицу, заключившему ГПХ-договор с организацией, допускается, то вот выдавать подотчетные средства сотруднику другой организации точно нельзя.

Например: из компании»А» в компанию «Б» командирован работник (специалист по настройке оборудования), на месте ему нужно произвести ремонт, а для него приобрести запчасти. Неправильно — выдать командированному от другой организации деньги подотчет и принять в дальнейшем расходы по авансовому отчету. Правильно — самостоятельно закупить нужные запчасти и передать их специалисту по акту, ведомости, расходной накладной или иному документу, принятому в организации. Или увеличить сумму контракта с компанией «Б» на сумму, составляющую стоимость запчастей, а уже она выдаст своему сотрудники деньги на покупку нужных материалов.

Также существуют риски доначисления страховых взносов и НДФЛ в случае, если подотчетные средства работнику-подрядчику перечислялись, но он за них не отчитался и не вернул, а организация не предприняла шагов по их возврату: не писала претензионные письма и требования, не подавала в суд, не требовала уплаты неустойки и т.д. В этом случае налоговая инспекция может посчитать, что выданные подотчетные средства маскировали фактически выплату вознаграждения по договору.

Порядок выдачи денег в подотчет из кассы в 2021 году

Выданы деньги в подотчет: проводка и основные правила

Правило 1. При оформлении кассовых документов бухгалтер обязан руководствоваться положениями указания № 3210-У.

Правило 2. Выдача денег подотчетному лицу оформляется на основании приказа или иного распорядительного документа руководства фирмы либо письменного заявления работника. В заявлении должна быть указана сумма к выдаче и срок, на который выдаются деньги. Кроме этого, необходимо описать цель, на которую необходимы подотчетные средства, чтобы было понятно, что потребность в них вызвана производственной необходимостью и связана с деятельностью предприятия (п. 6.3 указания № 3210-У). При этом если в течение дня суммы выдаются разным сотрудникам, то достаточно оформить один приказ руководящего лица с указанием Ф. И. О. и должностей всех подотчетников, суммы, целей и срока выдачи. Приказ должен быть подписан руководителем и содержать дату и регномер (письмо ЦБ РФ от 06.09.2017 № 29-1-1-ОЭ/2064).

Правило 4. Выдача денег в подотчет из кассы оформляется расходным ордером. Возврат остатков подотчетных сумм — приходными ордерами. Деньги в подотчет могут выдаваться и путем их перечисления на банковскую карту заявителя (письмо Минфина от 25.08.2014 № 03-11-11/42288). Вернуть деньги подотчетник тоже может путем перечисления средств на расчетный счет предприятия. Однако возможность безналичных подотчетных расчетов должна быть закреплена в учетной политике.

О переводе подотчетных сумм на банковскую карту сотрудника и их возврате читайте здесь.

Правило 5. Лимит сумм, которые можно выдать в подотчет, не установлен. Поэтому предприятие вправе выдать подотчетному лицу деньги в любой сумме. Однако если подотчетное лицо будет рассчитываться наличными по договорам от имени своего предприятия, то лимит расчетов (100 000 руб. по одному договору) необходимо учитывать.

Как применять ККТ при расчетах через подотчетных лиц? Узнайте экспертное мнение в КонсультантПлюс, получив пробный доступ к системе бесплатно.

Правило 6. Выдача денег в подотчет лицу, у которого имеется задолженность по подотчетным суммам, с 19.08.2017 не является нарушением закона.

О том, какую максимальную сумму можно выдать в подотчет, как и когда это сделать, можно узнать из статьи «Какую максимальную сумму можно выдать в подотчет?».

Правило 7. С 2014 года предприятия и индивидуальные предприниматели могут выдавать денежные средства в подотчет работникам, под которыми понимаются не только сотрудники, работающие на основе постоянного трудового договора, но и те, кто состоит с предприятием в гражданско-правовых отношениях (письмо ЦБ РФ от 02.10.2014 № 29-1-1-6/7859).

Выдано из кассы в подотчет — как данная хозоперация отразится на счетах бухучета? Проводка будет иметь следующий вид: Дт 71 Кт 50. Напомним, что аналитический учет подотчетных сумм ведется в разрезе подотчетных лиц. Это позволяет быстро проверить, имеется ли у подотчетного лица незакрытая задолженность по выданным средствам.

На какие хозяйственные расходы выдаются средства в подотчет

В Плане счетов (приказ Минфина от 31.10.2000 № 94н) в разделе, описывающем счет 71 «Расчеты с подотчетными лицами», сказано, что по данному счету отражаются операции по расчетам с работниками предприятия по суммам, выданным на административно-хозяйственные и прочие расходы в подотчет.

Что именно включают в себя административно-хозяйственные расходы, изложено в письме Госстроя РФ «О Порядке определения стоимости строительства и свободных (договорных) цен на строительную продукцию в условиях рыночных отношений» от 29.12.1993 № 12-349. Несмотря на то что письмо имеет отношение к ценообразованию в строительстве, в нем довольно полно раскрыт смысл понятия «административно-хозяйственные расходы».

На практике деньги в подотчет чаще всего выдаются на следующие нужды:

Выше мы привели следующее правило: в заявлении о выдаче денег в подотчет или соответствующем приказе руководителя необходимо указать нужды, на которые выдаются деньги. И хотя формально это напрямую законом не установлено, в п. 6.3. указания № 3210-У отмечается, что деньги выдаются «на расходы, связанные с осуществлением деятельности юридического лица, индивидуального предпринимателя». Поэтому в заявлении или приказе о выдаче денег на подотчет лучше указать конкретную цель получения средств.

Если из кассы выданы деньги подотчетному лицу на хознужды, проводки могут иметь следующий вид:

Деньги ООО: как выдать под отчёт

Деньги ООО нельзя просто взять и потратить, даже на благо компании. Оплачивайте покупки с расчётного счёта или выдавайте сотрудникам. В последнем случае вы, на бухгалтерском языке, «выдаёте деньги под отчёт». Мы поможем правильно это оформить и разобраться, что делать, если сотрудник потратил больше или положил деньги в карман.

Зачем компании выдают деньги под отчёт

Допустим, в офисе закончилась бумага для принтера. Необязательно вести переговоры с поставщиком канцтоваров, заключать договор и перечислять деньги с расчётного счёта. Для покупки пары пачек бумаги выдайте деньги сотруднику. Он купит бумагу от своего имени и отчитается о расходах.

Компании выдают деньги под отчёт в трёх случаях.

Кому можно выдать подотчётные деньги

Директору и работникам, с которыми заключен трудовой или гражданско-правовой договор.

Раньше законодательство запрещало выдавать деньги под отчёт, если сотрудник не отчитался за прошлый раз. Запрет отменило Указание Банка России от 19 июня 2017 г. № 4416-У.

Как выдать деньги под отчёт наличными

Если деньги остались, сотрудник обязан вернуть их. При возврате в кассу оформите приходный кассовый ордер (ПКО).

Если денег не хватило и сотрудник вложил свои, организация компенсирует расходы. При выдаче наличных оформите РКО. При переводе безналом создайте отдельную платежку. Не выдавайте компенсацию вместе с зарплатой, потому что в этом случае налоговая может доначислить налоги и взносы.

30 дней Эльбы в подарок

Оцените все возможности онлайн-бухгалтерии бесплатно

Как выдать деньги под отчёт безналом

Обычно подотчётные деньги выдают из кассы. Минфин разрешает безналичные переводы, но советует издать об этом приказ.

В приказе о выдаче подотчётных пропишите, по каким реквизитам перечислите деньги сотруднику. В назначении платежа укажите, что деньги выданы под отчёт и по какому приказу. ПКО и РКО оформлять не нужно. В остальном порядок выдачи подотчётных безналом такой же, как и наличными.

Что, если нет подтверждающих документов

Налоговая может узнать об этом только при проверке. Она:

Что, если сотрудник не возвращает деньги

Срок отчёта по расходам прошёл, сотрудник ничего не купил, а деньги оставил себе. В течение месяца издайте приказ об удержании подотчётных сумм из зарплаты.

Вычитайте до 20% зарплаты сотрудника. Больше — запрещает Трудовой кодекс. Большой долг вычитают из зарплаты много месяцев.

Попросите сотрудника написать заявление об удержании подотчётных из зарплаты и сможете уменьшать её полностью.

Если сотрудник против возврата подотчётных, уменьшать зарплату нельзя. Обращайтесь в суд.

Что, если месяц прошёл, а вы не успели издать приказ о взыскании денег

Остался единственный способ — обратиться в суд.

А если с момента нарушения прошло 3 года, истёк срок исковой давности. Пришло время списать задолженность сотрудника как безнадёжную. Учитывать её в расходах УСН запрещает Налоговый кодекс.

Когда вы списываете подотчётные в безнадёжные долги, у сотрудника возникает доход. Удержите 13% НДФЛ с ближайшей выплаты. Если до конца года не удержали налог, уведомите налоговую до 1 марта, а сотрудник сам заплатит НДФЛ до 1 декабря следующего года.

Как простить подотчётные сотруднику

Подпишите с сотрудником договор дарения денежных средств. Удержите из зарплаты 13% НДФЛ с суммы свыше 4 000 рублей. Подарки на 4 000 рублей не облагаются НДФЛ.

Чем рискует директор, если не возвращает подотчётные

К подотчётным для директора относятся подозрительно: это популярный способ вывода денег из ООО. Налоговая может не дожидаться истечения срока исковой давности и начислить налоги. Юридически это неправильно: пока срок исковой давности не истёк, деньги не перешли в собственность сотрудника и не являются доходом. Но доказывать свою правоту придётся в суде.

Если директор регулярно берёт и возвращает подотчётные без видимого результата — налоговая сочтёт подотчётные беспроцентным займом. Займы под 0% выгоднее, чем в банке, поэтому облагаются налогом. Подробнее о займах читайте в статье.

Что, если сотрудник купил товар для компании и хочет получить компенсацию

При подотчёте сотрудник получает аванс и отчитывается по расходам. Когда сотрудник сначала покупает товар, а потом просит деньги — это не подотчёт. Поэтому авансовый отчёт не нужен.

Пусть сотрудник напишет заявление о компенсации расходов, а директор издаст приказ и перечислит деньги.

Иногда налоговики переквалифицируют компенсацию расходов в договор купли-продажи: будто бы сотрудник купил товар и перепродал компании. Будет сложно доказать, что сотрудник действовал в интересах компании. Налог платить не придётся, потому что физлица имеют право на вычет до 250 000 рублей за перепродажу имущества. Сотрудник сдаст декларацию и отразит в ней вычет. Но, возможно, у него были другие планы на вычет.

Поэтому оформлять подотчет безопаснее, чем получать компенсацию.

Полезно запомнить

Статья актуальна на 08.02.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур