можно ли выписать упд без ндс

Можно ли выписать упд без ндс

Дата публикации 18.02.2021

Использован релиз 3.0.88

Организация ООО «Мода» (продавец), применяющая упрощенную систему налогообложения, заключила с ООО «Торговый дом» (покупатель) договор купли-продажи кожаных сумок. Представитель покупателя (менеджер по закупкам) получает товары на складе продавца по доверенности и далее вывозит его собственными силами (самовывоз). Для оформления операции реализации продавец по согласованию с покупателем применяет универсальный передаточный документ (УПД).

В соответствии с условиями примера приводится порядок отражения продавцом следующих операций:

Отгрузка товаров

При заполнении документа «Реализация (акт, накладная, УПД)» (рис. 1) нужно указать:

В табличной части документа нужно указать сведения о реализуемых товарах (наименование, количество, цена, сумма).

По гиперссылке Подписи документа учетной системы «Реализация (акт, накладная, УПД)» (рис. 1) можно открыть дополнительное окно для указания уточняющей информации об участниках операции для автоматического заполнения соответствующих строк УПД (рис. 2):

По гиперссылке Доставка документа учетной системы «Реализация (акт, накладная, УПД)» (рис. 1) можно открыть дополнительное окно (рис. 3) для указания:

При заполнении дополнительных сведений о доставке следует учитывать, что поля «Автомобиль», «Водитель», «Груз» заполняются при установленном флажке для значения «Перевозка автотранспортом» и используются в случае, когда доставка товара осуществляется силами самого продавца.

При доставке товаров силами привлеченной транспортной компании следует указать ее наименование в поле «Другой» и заполнить в строке «Сведения о транспортировке (для УПД)» номер и дату транспортной накладной перевозчика, а также, при необходимости, вид упаковки, массу нетто/брутто груза и т.д.

Для проведения документа «Реализация (акт, накладная, УПД)» (рис. 1) нужно нажать на кнопку Провести или Провести и закрыть.

Если оформление отгрузки товаров покупателю производится с помощью универсального передаточного документа (УПД), то необходимо переключить тумблер под табличной частью документа «Реализация (акт, накладная, УПД)» (рис. 4) в положение УПД.

Организации, применяющие УСН, не признаются плательщиками НДС, следовательно, не составляют счета-фактуры.

Отсутствие составленного и проведенного документа «Счет-фактура выданный» служит основанием для автоматического формирования в программе универсального передаточного документа (УПД) только в качестве первичного учетного документа, т.е. УПД со статусом «2».

ВНИМАНИЕ! Согласно п. 5 ст. 173 НК РФ лица, не являющиеся плательщиками НДС, обязаны исчислить и уплатить в бюджет НДС в том случае, если они выставили покупателю счет-фактуру с выделенной суммой налога. При этом сумма НДС, подлежащая уплате в бюджет, определяется как сумма налога, указанная в выставленном счете-фактуре.

Следовательно, если организация, применяющая УСН, по каким-либо причинам выставит в адрес покупателя счет-фактуру с указанием в графе 7 «Налоговая ставка» значения «Без НДС» и, соответственно, с отсутствием суммы налога в графе 8 «Сумма налога, предъявляемая покупателю», то у такой организации будет отсутствовать обязанность по исчислению и уплате в бюджет суммы налога. В то же время ввиду наличия проведенного документа учетной системы «Счет-фактура выданный» в программе будет автоматически формироваться УПД со статусом «1».

Если же организация, применяющая УСН, по каким-либо причинам еще и начислит НДС с применением ставок 20% или 10% на стоимость реализованных товаров и отразит эти сведения в выставленном покупателю счете-фактуре, то у такой организации возникнет обязанность исчислить и уплатить начисленную сумму налога в бюджет, а также представить налоговую декларацию по НДС в электронной форме. При этом в программе будет автоматически сформирован УПД со статусом «1» с заполненными сведениями о налоговой ставке и сумме НДС.

Просмотр и печать УПД

Просмотр и печать УПД можно выполнить из документа «Реализация (акт, накладная, УПД)» по команде Печать (рис. 4)

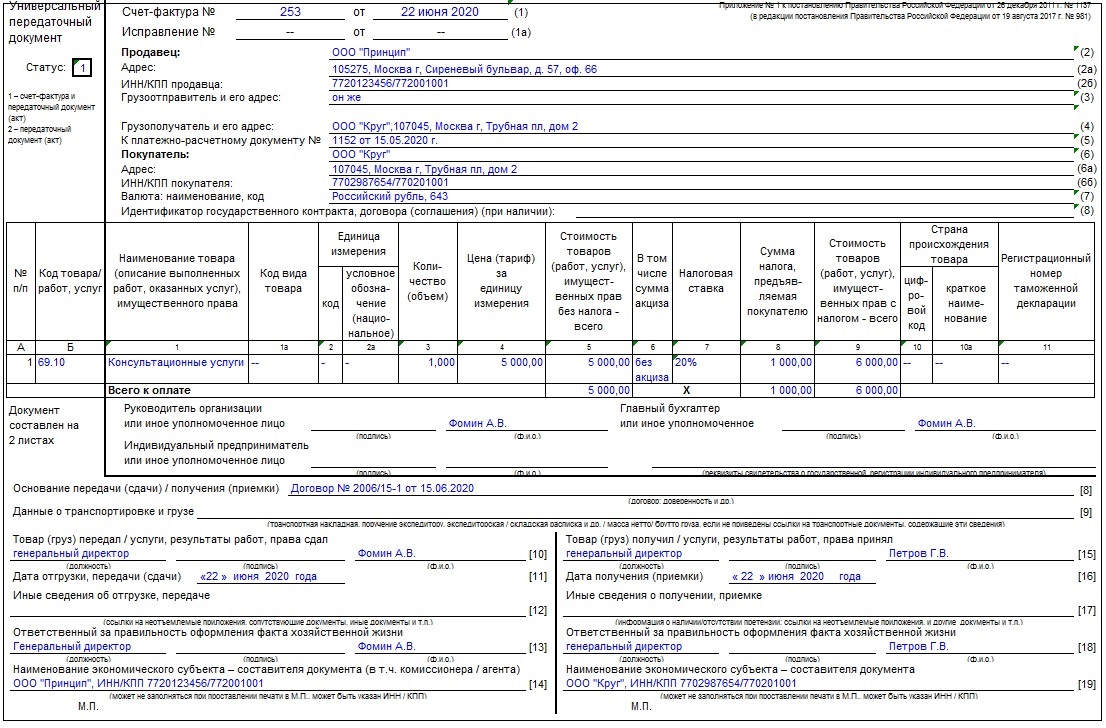

Номер и дата УПД, указанные в строке (1) печатной формы документа (рис. 5), будут соответствовать номеру и дате документа «Реализация (акт, накладная, УПД)».

Из документа «Реализация (акт, накладная, УПД)» в сформированный УПД также будут перенесены сведения о продавце и покупателе, грузоотправителе и грузополучателе, а также о реализуемом товаре (наименование, количество, цена, стоимость).

При этом в части, относящейся к счету-фактуре, в соответствии с рекомендациями налоговой службы (Приложение № 2 к письму ФНС России от 21.10.2013 № ММВ-20-3/96@ «Об отсутствии налоговых рисков при применении налогоплательщиками первичного документа, составленного на основе формы счета-фактуры») будут проставлены прочерки для значений:

ВНИМАНИЕ! Поскольку в данном случае УПД применяется только как первичный учетный документ, то подписи под табличной частью счета-фактуры в строках «Руководитель организации или иное уполномоченное лицо» и «Главный бухгалтер или иное уполномоченное лицо» не проставляются.

Кроме того, в УПД будут указаны следующие сведения:

Кроме того, из режима просмотра и редактирования печатной формы документа можно:

Об особенностях заполнения УПД при доставке товара на склад покупателя силами транспортной компании см. здесь.

При подписании продавцом УПД необходимо учитывать следующие разъяснения, приведенные в Приложении № 3 к письму ФНС России от 21.10.2013 № ММВ-20-3/96@:

Правая сторона УПД заполняется покупателем при приемке товара.

Продавец должен только удостовериться в правильности указания покупателем всех необходимых сведений (рис. 6):

Как выглядят правильные образцы заполнения УПД: примеры

Зачем придумали УПД

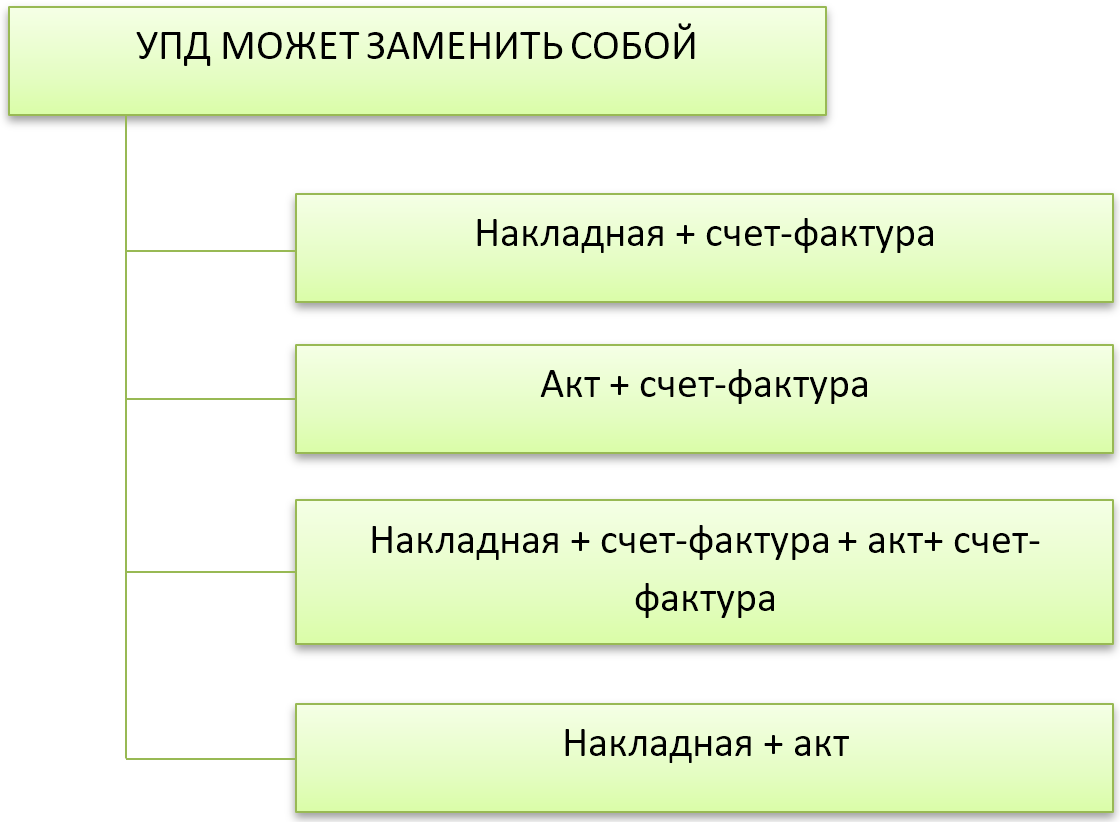

Основная задача УПД – упрощение документооборота путем замены нескольких документов одним.

Изначально хоз. субъекты, применяющие ОСН, по сделкам выставляли своим контрагентам пакет документов, в котором помимо прочих были товарные накладные, акты и счета-фактуры к ним. При этом информация в накладных/актах и счетах-фактурах дублировалась. Для исправления данной ситуации и был придуман УПД – универсальный передаточный документ. Его универсальность не только в совмещении функций первички и счета-фактуры: в одном УПД можно отразить данные о реализуемом товаре/продукции, а также одновременно о выполненных работах/оказанных услугах. То есть, УПД может заменить собой до 6 документов.

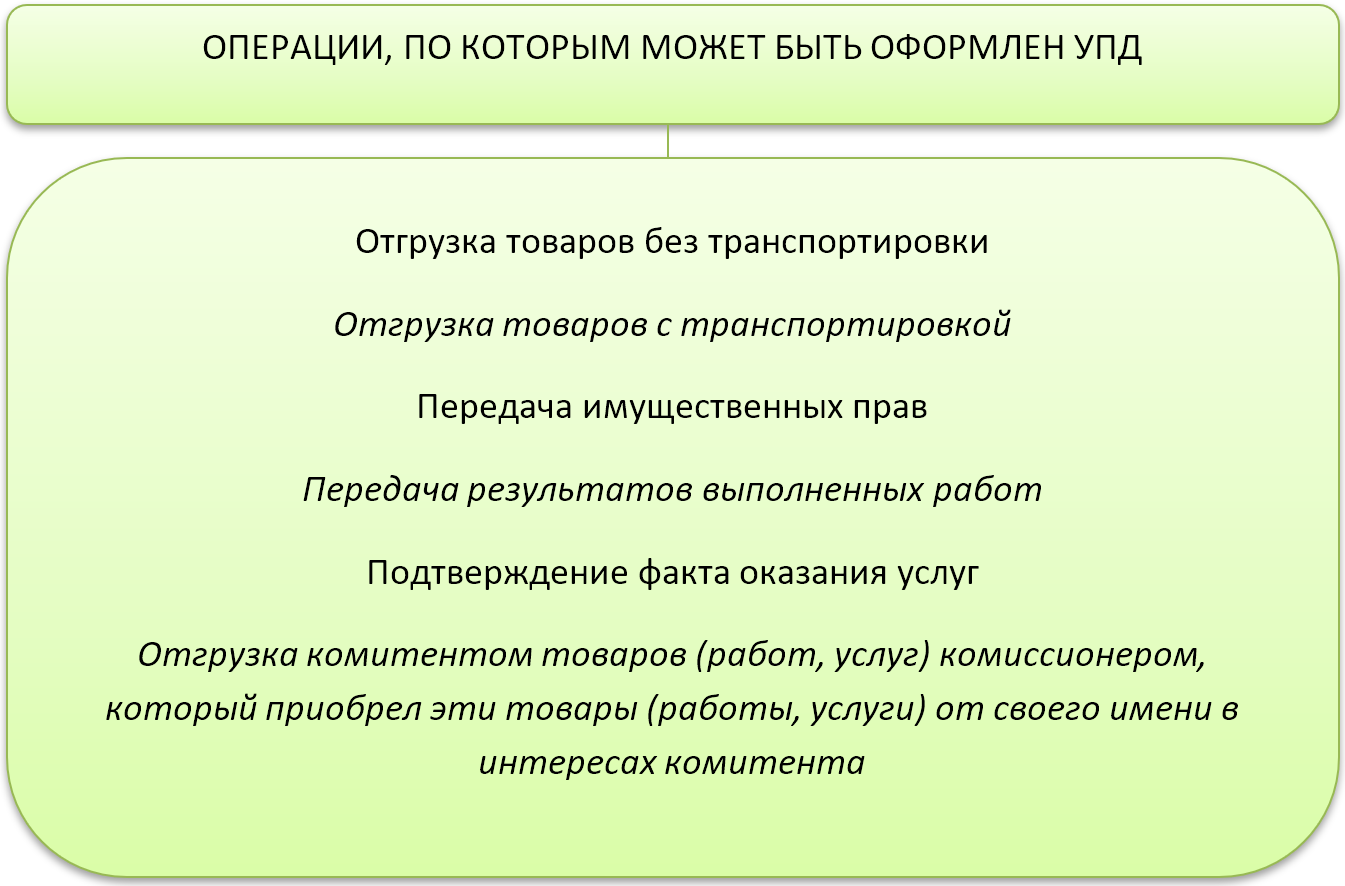

Вынесем в таблицу, на какие операции может быть оформлен УПД:

Различные образцы заполнения УПД 2020 скачать можно далее в статье. Также дадим инструкцию по заполнению УПД в части некоторых спорных реквизитов.

Обязательно ли применять УПД

Применение УПД – не обязательная процедура. Сделки можно оформлять любым пакетом документов. Так, допустимо действовать по старинке и выписывать накладные и акты, а можно использовать УПД. Также разрешено с одними контрагентами применять один пакет документов, а с другими – другой.

Как правило, состав закрывающих документов прописан в договоре. Поэтому о том, какие документы составлять по сделке, надо позаботиться заранее и обговорить это с партнерами.

С 2013 года отменена обязанность пользоваться унифицированными формами документов. На данный момент можно разрабатывать собственные бланки, образцы которых утверждают учетной политикой предприятия. Единственное условие – наличие обязательных реквизитов. В том числе при заполнении УПД.

Какой бланк использовать для УПД

Образец УПД был разработан на основе формы счета-фактуры. Стандартный образец формы УПД приведен в письме ФНС России от 21.10.2013 № ММВ-20-3/96.

Как уже было сказано, данный бланк можно использовать как рекомендованный. Также допустимо добавить иные реквизиты или убрать некоторые существующие. То есть, оставляем только те, которые отнесены законом к обязательным.

Ниже рассмотрим, как правильно заполнить образец УПД.

Пояснения по некоторым реквизитам УПД

Обратим внимание на оформление любого образца заполнения УПД в части некоторых реквизитов.

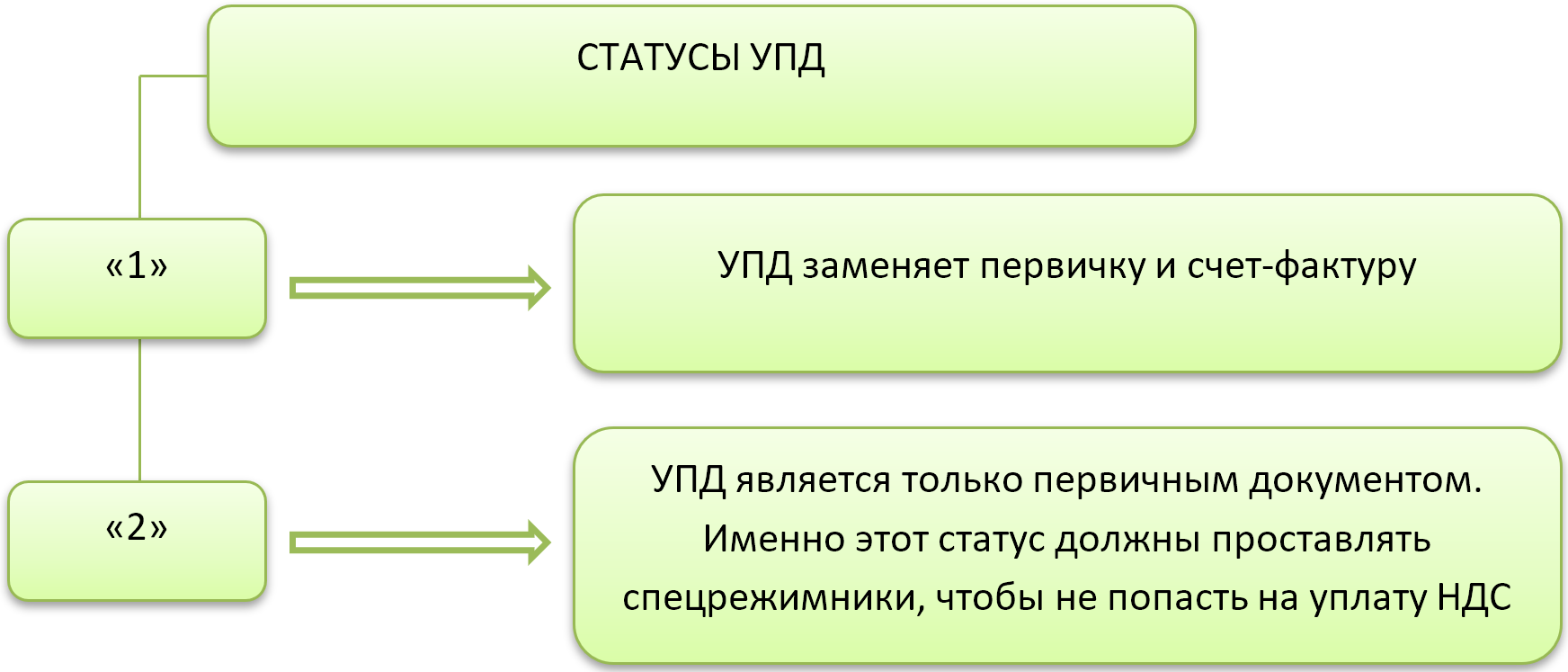

Статус УПД

Бывает 2 варианта заполнения данного поля:

Статус – обязательный реквизит УПД.

Код товара/работ/услуг (графа Б)

Реквизит, который часто вызывает вопросы, – графа Б. Обязательно заполнять код товара в УПД не предписано. То есть, этот реквизит можно убрать из собственной разработанной формы. Если оставить, то:

Код вида товара (графа 1а)

Здесь понятно, что эту графу используют только для товара. Да и то: не для каждого товара, а который вывезен в страны ЕАЭС с территории РФ.

Страна происхождения товара (графы 10, 10а, 11)

Заполняют в отношении товара, страна происхождения которого – не Российская Федерация.

Подписи ответственных лиц

Подписи в УПД отнесены к обязательным реквизитам. Так как в состав УПД входят два документа – первичка и счет-фактура, то и правила заполнения образца передаточного документа в части подписей ответственных сторон можно разделить на два момента:

Если документ должен подписывать один и тот же человек, допустимо ставить подпись в одном из полей, а в других указать лишь фамилию и должность.

УПД при различных операциях

Далее рассмотрим различные образцы заполнения УПД.

УПД на услуги с НДС

Итак, допустим, что организация оказывает консультационные услуги и находится на общей системе налогообложения. Покажем образец заполнения УПД на услуги.

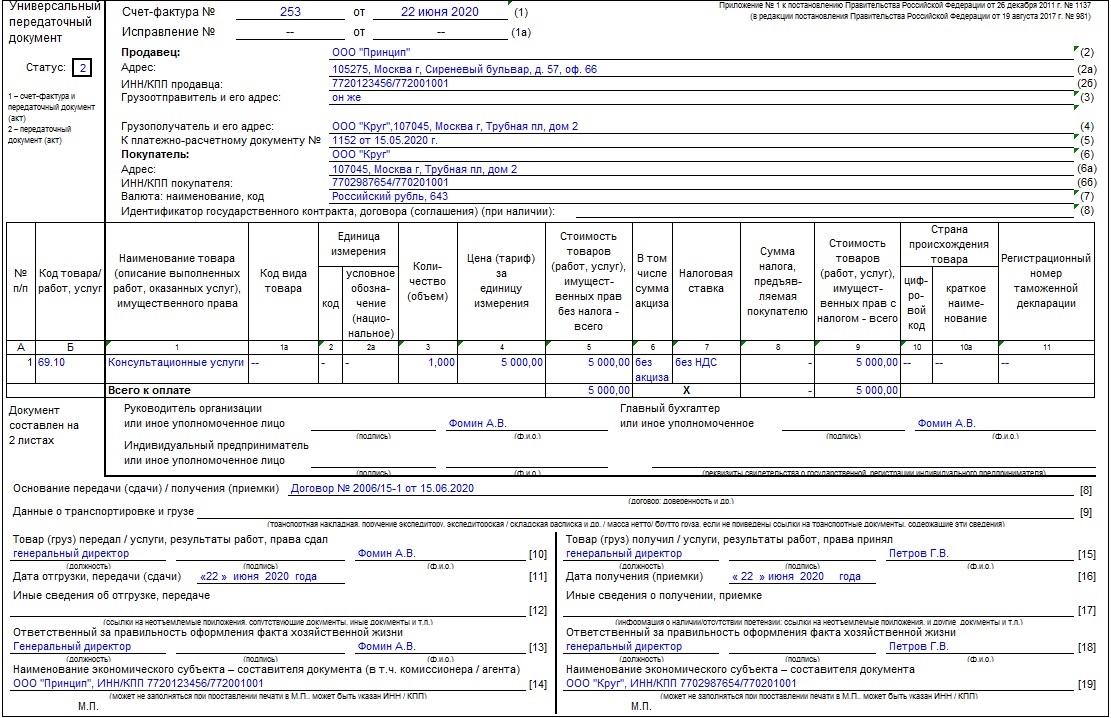

УПД на услуги без НДС

Спецрежимники должны с особым вниманием соблюдать правила заполнения УПД: если неплательщик НДС выставит счет-фактуру с выделенной суммой налога, ему придется уплатить НДС в бюджет и сдать в налоговую декларацию.

Напоминаем, что спецрежимник при использовании УПД в качестве первички проставляет в статусе УПД – «2».

Вот заполненный образец УПД на услуги без НДС:

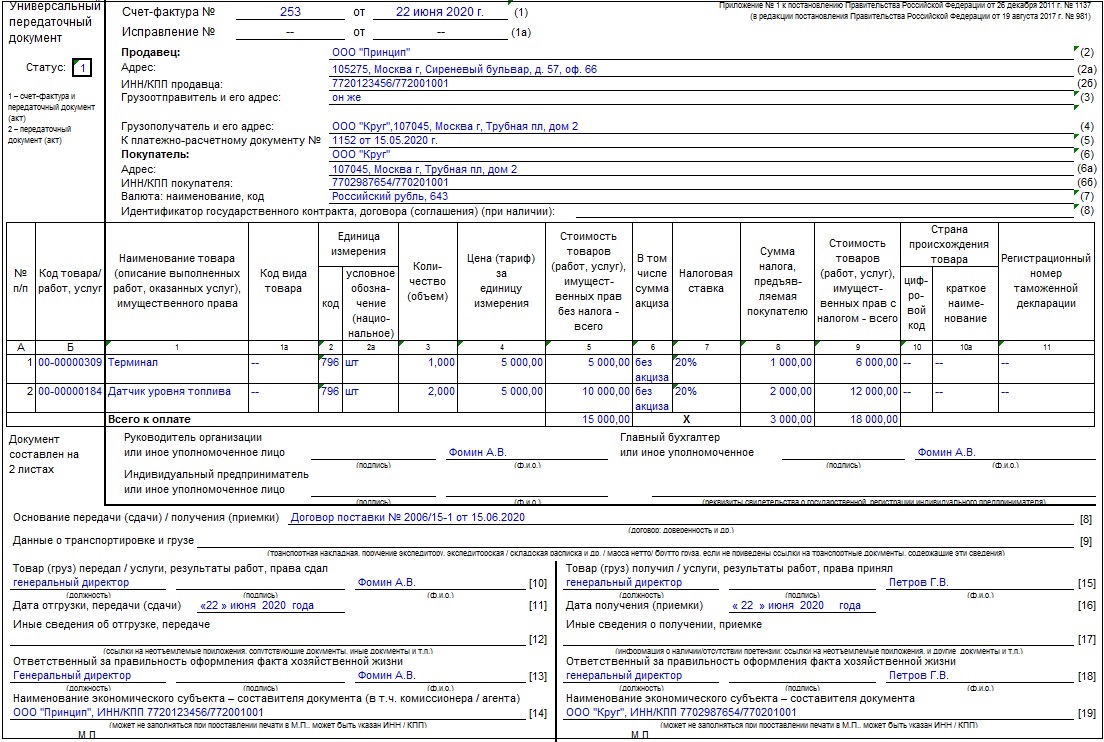

УПД при реализации

Пусть организация реализует товар/продукцию и применяет общую систему налогообложения. Для оформления своих продаж она использует УПД вместо комплекта товарная накладная + счет-фактура.

Вот пример заполнения УПД по данным операциям:

Правила заполнения образца УПД на реализацию без НДС аналогичны правилам оформления образца формы УПД на услуги без НДС. Следует проследить за тем, чтобы:

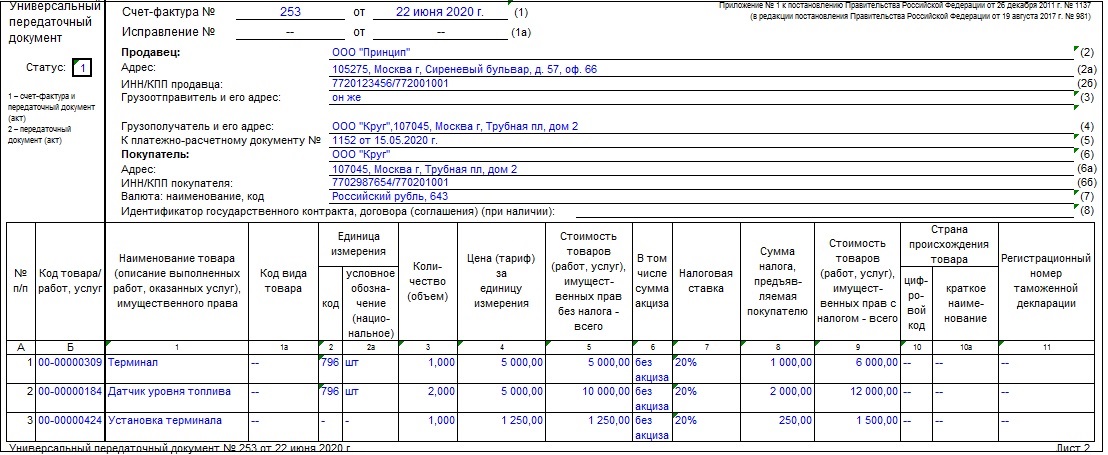

УПД при совмещении реализации товаров и выполнении работ

Теперь рассмотрим правильное оформление образца заполнения УПД, в котором отражены одновременно отгрузка товаров и выполнение работ.

Никаких особых правил в этом случае нет. В строки следует вносить данные обо всех видах произведенных операций. При этом к моменту оплаты отгрузки товаров/продукции работы должны быть уже выполнены (под аванс УПД не выставляют).

При заполнении аналогичного документа спецрежимником надо также следить за статусом документа («2») и за тем, чтобы не был выделен НДС в соответствующих графах.

Подводим итоги

УПД – документ, позволяющий сократить документооборот в организации. Он заменяет собой пакет отгрузочных документов, в который могут быть включены накладные, акты и счета-фактуры к ним.

УПД могут оформлять любые хозсубъекты, в том числе на спецрежимах.

Порядок заполнения для неплательщиков НДС несколько отличается от порядка заполнения теми, кто применяет общий режим налогообложения.

Универсальные передаточные документы

Предпосылки для применения УПД

Реализация товаров у плательщиков НДС, как правило, сопровождается оформлением двух документов:

При этом содержание перечисленных документов в основном идентично. Ведь накладные (ТОРГ-12, товарно-транспортная накладная Т-1) или акты и счет-фактура дублируют содержание хозяйственной операции. А это увеличивает как временные, так и финансовые затраты на оформление, учет, хранение, поиск и анализ первичных учетных документов.

Форма счета-фактуры утверждена постановлением Правительства РФ от 26.12.2011 № 1137. А в п. 9 Правил заполнения счета-фактуры, содержащихся в том же постановлении, говорится о возможности добавления строк или граф для дополнительной информации. Налоговый кодекс тоже не содержит запретов на дополнение этого документа. Также еще с 2013 года любая организация может разрабатывать собственные первичные документы для целей бухучета (п. 4 ст. 9 закона № 402-ФЗ). В связи с этим налоговики решили упростить процедуру оформления документации для продавцов и предложили единый документ на базе счета-фактуры.

ВАЖНО! Применение этого документа может осуществляться по выбору организации. Он не является обязательным, он только призван облегчить труд бухгалтеров и уменьшить затраты организаций.

Какой документ предложила ФНС?

Свое предложение ФНС оформила в письме «Об отсутствии налоговых рисков при применении налогоплательщиками первичного документа, составленного на основе счета-фактуры» от 21.10.2013 № ММВ-20-3/96@, где рекомендовала налогоплательщикам к использованию форму универсального передаточного документа (приложение № 1).

Этот документ включает все необходимые реквизиты, обязательные как для первичного учетного документа, так и для счета-фактуры. Налогоплательщик вправе применять его как для целей бухгалтерского учета, так и для целей налогообложения по НДС, а также по иным налогам. УПД, оформленный поставщиком, для покупателя является одновременно основанием как для вычета НДС, так и для подтверждения расходов по налогу на прибыль.

Если организация принимает решение об использовании УПД в своем документообороте, то ей необходимо учесть ряд организационных моментов, а также привести в соответствие рекомендуемый бланк с актуальной формой счета-фактуры.

Как перейти на УПД? Как правильно его заполнять? Когда обязательно применение счета-фактуры, а не УПД? Ответы на эти и другие вопросы детально разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в Путеводитель.

Соответствие УПД и счета-фактуры

С 01.07.2021 форма счета-фактуры изменилась и действует в редакции постановления Правительства РФ от 02.04.2021 № 534. Обновление бланка вызвано внедрением системы прослеживаемости товаров. Использовать новый бланк обязаны все налогоплательщики, даже в случае, если товары не включены в систему прослеживаемости. Подробнее об изменениях внесенных в счет-фактуру мы рассказали здесь.

Скачать новый бланк счета-фактуры можно кликнув по картинке ниже:

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению каждой строки обновленного счета-фактуры. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Путеводитель. Это бесплатно.

Бланк УПД также нуждается в корректировке, в том числе в добавлении:

Также в бланке универсально-передаточного документа в графе 11 нужно изменить наименование на «Регистрационный номер таможенной декларации».

Скорректировать счет-фактурную часть УПД можно самостоятельно. Это подтверждает ФНС.

Сроки оформления универсального передаточного документа

УПД должен соответствовать требованиям как главы 21 НК РФ, так и закона № 402-ФЗ. Только при соблюдении этих условий он может применяться в целях бухгалтерского учета и налогообложения (письмо ФНС России от 21.10.2013 № ММВ-20-3/96@). Так, в соответствии с п. 3 ст. 168 НК РФ, счет-фактура при реализации товаров, работ, услуг (передаче имущественных прав) выставляется в срок не позднее 5 календарных дней с даты отгрузки товаров, выполнения работ, оказания услуг (передачи имущественных прав). Первичный учетный документ, на основании п. 3 ст. 9 закона № 402-ФЗ, должен быть оформлен при совершении факта хозяйственной жизни либо непосредственно после его окончания.

В силу данных требований УПД следует оформлять при совершении факта хозяйственной жизни либо сразу после него. В этом случае будут выполнены и условия закона № 402-ФЗ, и требования НК РФ. Дата составления документа отражается в строке 1 УПД «Счет-фактура № ____ от __________». Она должна соответствовать дате, которая отражается в строке 11 УПД «Дата отгрузки, передачи (сдачи) «__» __________ 20__ года».

При этом ФНС России допускает незначительную разницу между датой составления документа и датой отгрузки (Приложение № 3 к письму ФНС России от 21.10.2013 № ММВ-20-3/96@) в следующих случаях:

В любом случае УПД необходимо составить не позднее следующего рабочего дня после отгрузки.

Порядок и образец заполнения УПД

Начинается заполнение универсального передаточного документа с указания его статуса. Статус определяет, в каком качестве будет использоваться УПД: как счет-фактура и первичный документ (статус 1) или только как первичный документ (статус 2), обязательность заполнения ряда его строк.

В УПД со статусом 1 должны быть заполнены все реквизиты и для счета-фактуры, и для документа о передаче. Как счет-фактура УПД должен содержать все обязательные для счетов-фактур реквизиты, предусмотренные ст. 169 НК РФ и постановлением Правительства от 26.12.2011 № 1137. Как первичный документ УПД должен содержать все обязательные реквизиты в соответствии с законом «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ.

В УПД со статусом 2 заполнение реквизитов для счета-фактуры не требуется. В этом случае данный документ используется только как передаточный и подтверждает лишь факт хозяйственной операции.

После указания статуса заполняется регистрационный номер УПД и дата его составления (строка 1). В УПД, имеющем статус 1, приводится порядковый номер в соответствии с хронологией нумерации счетов-фактур, а УПД со статусом 2 нумеруются в соответствии с хронологией нумерации первичных документов.

В случае исправления ошибок в ранее выставленном УПД по строке 1а отражают номер и дату, когда были внесены исправления. Исправления производят в порядке, аналогичном для исправления счетов-фактур.

Приводятся обязательные данные о продавце (строки 2, 2а, 2б) и покупателе (строки 6, 6а, 6б).

Информация о грузоотправителе (строка 3) и грузополучателе (строка 4) заполняется только при отгрузке товаров. При выполнении работ, оказании услуг в этих строках ставится прочерк.

Строка 5 «К платежно-расчетному документу» может не заполняться, если УПД используется только как передаточный документ.

В строке 7 приводятся указание валюты и ее код, а в строке 8 — идентификатор госконтракта при его наличии.

Заполнение табличной части производится в соответствии с порядком заполнения счетов-фактур с учетом следующих особенностей:

Затем в УПД проставляется количество листов, на которых он составлен, и под табличной частью документ подписывается ответственными лицами: руководителем и главным бухгалтером / индивидуальным предпринимателем. Полномочия по подписанию УПД могут быть переданы уполномоченным лицам. Если УПД не несет функцию счета-фактуры, а только передаточного акта, то подписи руководителя, главного бухгалтера/ индивидуального предпринимателя необязательны.

Подписи в УПД проставляются следующим образом:

Строка

Значение

Особенности заполнения

Ф.И.О., должность и подпись человека, отгрузившего товар / передавшего услуги, результаты работ, имущественные права

Заполняется всегда, независимо от статуса документа.

Если Ф.И.О. и должность лица, совершившего отгрузку товара (передачу услуг, работ, имущественных прав), совпадают с Ф.И.О. и должностью лица, которое подписало счет-фактуру, то подпись можно не дублировать, а указать только должность и Ф.И.О.

Ф.И.О., должность и подпись человека, ответственного за оформление фактов хозяйственной жизни со стороны продавца

Заполняется всегда, независимо от статуса документа.

Если Ф.И.О. и должность лица, ответственного за оформление, совпадает с Ф.И.О. и должностью лица:

· которое поставило свою подпись в строке 15, то подпись можно не дублировать, а указать только должность и Ф.И.О.;

· которое подписало счет-фактуру, то подпись можно не дублировать, а указать только должность и Ф.И.О.

Ф.И.О., должность и подпись человека, получившего товар/ услуги, результаты работ, имущественные права

Заполняется всегда, независимо от статуса документа

Ф.И.О., должность и подпись человека, ответственного за оформление фактов хозяйственной жизни со стороны покупателя

Заполняется всегда, независимо от статуса документа.

Если Ф.И.О. и должность лица, ответственного за оформление совпадают с Ф.И.О. и должностью лица, которое поставило свою подпись в строке 15, то подпись можно не дублировать, а указать только должность и Ф.И.О.

В УПД присутствуют три строки для указания даты:

Независимо от того, совпадают ли эти даты или нет, в графе 3 «Дата и номер счета-фактуры продавца» в книге продаж в качестве даты отгрузки будет указана дата, приведенная в строке 11 УПД, за исключением случая, когда моментом определения налоговой базы является дата приемки работ (строка 16 УПД).

В графе 8 «Дата принятия на учет товаров (работ, услуг, имущественных прав) в книге покупок будет указана дата, приведенная в строке 16 УПД.

В строках 14 и 19 указываются наименования хозяйствующих субъектов, которые принимают участие в составлении документов со стороны продавца и покупателя. Здесь могут быть приведены данные о компании, ведущей бухгалтерский учет у продавца/покупателя по договору оказания бухгалтерских услуг. По строке 14 могут указываться также данные о комиссионере (агенте), передающем комитенту товар (работы, услуги), приобретенный у продавца от собственного имени. Если на УПД проставляется печать (необязательный реквизит) составителя документа, то строки 14 и 19 могут не заполняться.

Итоги

Универсальный передаточный документ был разработан для облегчения оформления транзакций по продаже товаров, работ и услуг: один документ вместо двух. УПД является основанием для начисления или вычета НДС, для подтверждения доходов для продавца или расходов для покупателя. Проверка УПД налоговыми органами происходит по тем же критериям, что и проверка привычной первички и счетов-фактур. Налоговых рисков при применении УПД не возникает при условии его правильного заполнения.

Что такое УПД и когда он нужен бизнесу: изменения, особенности заполнения

УПД — универсальные передаточные акты — это документы, которые упрощают все, что связано с разными типами имущественных прав, с отгрузкой товаров, передачей услуг. Кроме того, этот тип документов можно использовать в качестве составляющей бухучета. По мнению многих специалистов, УПД намного удобнее, чем другие форматы. Достаточно только разобраться в том, как правильно использовать этот инструмент.

Что собой представляет УПД?

Сама аббревиатура УПД расшифровывается как «универсальный передаточный акт». Фактически, УПД — это особый счет-фактура, который отличается от других наличием дополнительных реквизитов и рядом отличительных черт. В частности, в него входят составляющие от:

Центр обучения «Клерка» приглашает на бесплатный вебинар о новшествах в ФСБУ и ПБУ — все самое важное обсудим с экспертом 5 октября. Записывайтесь.

Преимущество использования УПД в том, что этот документ может заменить собой одновременно несколько других. Используется в качестве первички, может являться законным основанием для определения объема вычетов по сделкам, а также — для признания конкретных расходов.

Единственным обязательным условием для начала использования УПД является фиксация этого факта в учетной документации компании. При этом начать применение документа можно абсолютно с любого момента, не нужно дожидаться какой-либо конкретной даты или окончания определенного периода.

Когда может понадобиться УПД?

Этот тип документации нельзя назвать универсальным или же обязательным. Он применяется исключительно по желанию налогоплательщика, то есть если он самостоятельно определил для себя такую необходимость. При этом сфера применения УПД достаточно широкая. Например, он может существенно упростить ряд операций в следующих ситуациях:

Документация такого типа может использоваться и в других ситуациях. Целесообразность применения следует определять отдельно для каждой компании.

Какие изменения стоит учесть в 2021?

Основная часть всех нюансов, связанных с особенностями составления и применения УПД, четко зафиксирована в письме ФНС № ММВ-20-3/96 от 21.10.2013. Фактически, именно там закреплено, что форма заполнения данного документа является свободной. Есть рекомендованный вариант, но он не обязателен.

Однако есть один важный нюанс. Составляющей частью УПД является стандартный счет-фактура, который должен быть заполнен в соответствии со всеми нюансами и с учетом всех изменений. Как раз для счета-фактуры существует установленная форма, актуальность которой следует проверять. Именно поэтому в 2021 году при заполнении УПД стоит учесть некоторые изменения.

В связи с тем, что с 8 июля 2021 вводится система прослеживания товаров, обновлены формы счетов-фактур. Изменения начали действовать с 1 июля 2021 г. Появляются новые реквизиты, которые должны быть учтены при заполнении УПД точно так же, как и при заполнении обычного счета-фактуры.

Однако бояться изменений не стоит: реальное нововведение только одно. В счете-фактуре появляется строка 5а, которая называется «Документ об отгрузке N п/п». Соответствующее изменение стоит учесть при заполнении УПД. Но есть исключения: данное изменение касается исключительно плательщиков НДС, которые используют УПД со статусом «1».

Также к нововведениям можно отнести строку 8, которая появилась в счетах-фактурах и, соответственно, в УПД. В данной строке фиксируется идентификатор государственного контракта. Это изменение также актуально не для всех, а, соответственно, только для тех, кто работает с государственными контрактами с присвоенными идентификаторами.

Эти идентификаторы позволяют упростить процесс контроля отгрузки товаров и предоставления услуг, которые имеют отношение к средствам, полученным из федерального бюджета авансовых средств. Они в индивидуальном порядке присваиваются госконтрактам, которые либо имеют отношение к работе с оборонным заказом, либо напрямую финансируются из бюджетных источников. Эти идентификаторы являются уникальными. Всем, кто не имеет никакого отношения к работе с госконтрактом, достаточно поставить прочерк в строке 8.

Особенности составления формы УПД и заполнения документа

ФНС не устанавливает никаких жестких стандартов в отношении формы УПД. Любая компания может составить свой вариант, ориентируясь на предложенные стандарты и соблюдая нормы, касающиеся счетов-фактур (если в этом есть необходимость). Первоначально требуется выбрать статус УПД. От этого напрямую зависит специфика документа и возможная сфера его применения:

Можно по собственной инициативе вносить все необходимые блоки, чтобы максимально полно вести учет данных. Обязательным также является соблюдение таких норм:

Все остальные моменты носят исключительно рекомендательный характер. Безусловно, в документе в обязательном порядке должна быть зафиксирована базовая информация по типу его наименования, даты составления, подробного содержания, ответственных за заполнение лиц.

Одним из главных преимуществом УПД является его мультифункциональность, благодаря которой становится возможно регулировать по собственному усмотрению содержание документа. В него можно включать:

При фиксации информации о проводимых операциях следует ориентироваться на стандарт, который является типичным для счетов-фактур. Как правило, описание любой информации производится по подобному образцу:

Как правило, УПД включает в себя типичные для учетной документации блоки. Это позволяет любому бухгалтеру легко разобраться в специфике его заполнения, ориентируясь на предложенный налоговой образец, и понять целесообразность дополнения УПД какими-либо данными.

Электронные и бумажные версии УПД

Сейчас УПД, как и многие другие формы документации, может составляться и в электронном, и в бумажном виде. Законодательство не предусматривает обязательного использования бумажной версии. Такой вариант может потребоваться в случае, если:

Бумажная версия документа, если она все же готовится, должна быть обязательно подписана уполномоченными лицами, представителями обеих сторон.

Оформление электронной версии УПД получило большее распространение. В частности, именно она установлена законодателем, как основная. Может быть:

Электронная версия УПД также в обязательном порядке подписывается уполномоченными лицами. При этом в самом документе должны содержаться данные о статусе лиц, которые его подписывали (также может потребоваться указать данные об основании их полномочий). В большинстве ситуаций электронной версии достаточно. К тому же, она существенно упрощает многие процессы, ведь для того, чтобы переслать ее партнеру, требуется всего несколько минут.

Прямо сейчас заберите у «Клерка» 4 000 рублей при подписке на « Клерк.Премиум» до 12 ноября.

Подробности и условия самой обсуждаемой акции «Клерка» здесь.