можно ли взять кредит в двух разных банках одновременно

Можно ли оформить два кредита сразу

Порой у граждан возникает желание взять два кредита одновременно, и технически это вполне реально осуществить. Банки такую схему кредитования не приветствуют, но преградой это не станет. Главное объективно оценить свой уровень платежеспособности, чтобы потянуть выплату двух ссуд сразу.

Взять два кредита может любой платежеспособный гражданин РФ. Вы можете выбрать любые банки с Бробанк.ру, подать им заявки и получить деньги в долг. Но предварительно обязательно ознакомьтесь с особенностями такого двойного оформления.

| Макс. сумма | 3 000 000 Р |

| Ставка | 5,9% |

| Срок кредита | До 7 лет |

| Мин. сумма | 10 000 руб. |

| Возраст | 18-70 лет |

| Решение | За 1 мин. |

Когда актуально оформление двух кредитов

Казалось бы, что мешает заемщику оформить ссуду необходимого размера в одном банке. Это и удобнее, и проще. Но не всегда в рамках одной компании можно получить кредит необходимого лимита.

Когда актуально оформление двух кредитов сразу:

В любом случае основной причиной оформления нескольких кредитов сразу становится недостаточная сумма одной ссуды. Даже если запросить в банке кредит под залог недвижимости, все равно можно получить много: решение в любом случае принимается на основе анализа платежеспособности заемщика, анализа его доходов и расходов.

Можно ли взять два кредита в одном банке

Вы можете подать только одну заявку на кредит в текущий момент. То есть вы направляете запрос, банк принимает решение и озвучивает сумму, которую готов выдать. И невозможно сказать “дайте мне два таких кредита!”. Точнее, сказать-то вы можете, но банк это проигнорирует.

Немного другая ситуация — если вы обращаетесь за вторым кредитом позже. Например, вы взяли в Сбербанке кредит 3 месяца назад, но вам вновь нужны деньги для решения своих вопросов. И вы снова идете в Сбер.

Тут возможны такие варианты развития событий:

При оформлении второго кредита в этом же банке вам также нужно собрать полный пакет документов, включая справки о доходах. Исключение — зарплатные клиенты.

Реструктуризация вместо второго кредита

Банкам не интересно сотрудничество, при котором заемщик будет выплачивать два кредита одновременно. Это два договора, которые нужно обслуживать, тратить на это ресурсы. Гораздо проще, если хороший клиент будет платить один кредит, но большего размера.

Схема реструктурирования первого кредита вместо выдачи второго:

Многие банки сами предлагают качественным заемщикам реструктуризацию с увеличением суммы. Лично мне постоянно слал подобные предложения Альфа-Банк, примерно каждые полгода.

Если же кредиты нужны вам одновременно

В одном и том же банке сразу два кредита не получить — это однозначно. А вот если обратиться к разным кредиторам одновременно, сделку вполне можно провернуть. Но при условии, что оба кредитора не будут знать друг о друге.

Банки не приветствуют множественные заявки на кредиты, так как это мешает им объективно оценить заемщика. Например, банк на основе анализа платежеспособности выдает гражданину 500 000 рублей. Но если бы он знал о существовании другого кредита, то отказал бы или дал только 200 000 с учетом платежей по тому обязательству.

Советы заемщикам:

У вас будет два новых долговых обязательства, которые вы обязаны исполнять. Если не платить по счетам, вы столкнетесь с “двойной дозой” служб взыскания банков и коллекторов.

Как взять два кредита одновременно

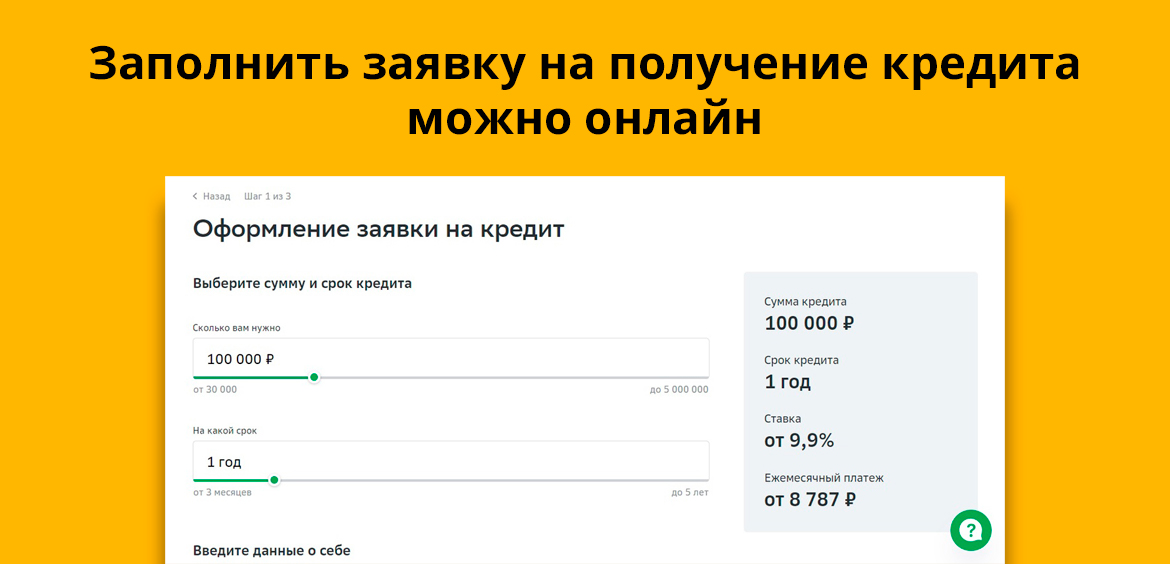

Банки принимают заявки на получение кредитов онлайн, что значительно упрощает процесс оформления. Вы можете хоть ночью выбрать 2-3 банка и поочередно направить им запросы.

На Бробанк.ру располагаются все банки РФ, которые выдают кредиты наличными и принимают заявки через интернет. Можете изучить условия выдачи, тарификацию, требования к заемщикам и сразу приступить к оформлению.

Порядок действий:

Так что, взять кредит в двух банках сразу вполне реально. Вы можете взять даже три ссуды сразу, если уверены, что сможете их погашать без проблем. Кредиты нецелевые, расходовать полученные деньги можно как угодно.

Мне одобрили кредиты сразу три банка. Я могу получить их все?

Вчера взял кредит наличными на 700 тысяч рублей в «Почта-банке». Тем временем «Райффайзенбанк» тоже одобрил мне кредит на 700 тысяч, а «Альфа-банк» — на 391 тысячу.

Могу ли я взять и другие одобренные кредиты, хотя бы еще в одном банке?

Благодарю за ответ 🙂

Валерий, здесь все зависит от вашей кредитной нагрузки и от того, как скоро о первом кредите узнает бюро кредитных историй.

Какая кредитная нагрузка допустима

Чтобы одобрить кредит, банку нужно убедиться, что заемщик его потянет. Для этого банк проверяет кредитную нагрузку заемщика: сколько у него открытых кредитов, на какие суммы, какие по ним платежи и какой у него доход. Если кредитная нагрузка выше определенной планки, банк отказывает в кредите.

С октября 2019 года Центробанк планирует установить единую планку кредитной нагрузки для всех банков, хотя ее точный размер пока неизвестен. До тех пор в каждом банке она своя, в среднем от 40 до 60% постоянных доходов.

Давайте посмотрим на примере. Допустим, у вас один кредит на 700 тысяч рублей с платежами по 20 тысяч в месяц на 35 месяцев. Ваш постоянный доход — 55 тысяч в месяц, и нет никакого имущества или созаемщика. Тогда ваша кредитная нагрузка — чуть больше 35%. Если вы возьмете еще один такой же кредит, нагрузка вырастет до 70%. С точки зрения банков это слишком много: велика вероятность, что вы не потянете платежи по кредитам. Банку не нужен клиент с просрочкой, поэтому, скорее всего, во втором кредите вам откажут.

Банк имеет право отказать в кредите, даже если уже одобрил заявку. Его одобрение действует определенное время, и в любой момент в течение этого времени вы можете взять кредит, но только если кредитная нагрузка не увеличилась. Если банк узнает, что вы взяли кредит в другом месте, он может попросить подать заявку заново и проверить кредитную нагрузку с учетом нового кредита. Вы получите второй кредит, только если с ним ваша кредитная нагрузка все еще будет ниже предельной.

Вам также выдадут второй кредит, если банк не успеет узнать о первом.

Как часто обновляется кредитная история

При обращении за кредитом вы даете согласие на проверку своей кредитной истории: какие у вас были кредиты, сколько вы по ним платили, как быстро выплатили, что с кредитами сейчас и кто ими интересовался. Все это кредитные организации проверяют при рассмотрении заявки в бюро кредитных историй.

По закону, когда вы берете кредит, кредитная организация обязана сообщить об этом хотя бы в одно БКИ в течение пяти рабочих дней. Может оказаться так, что вы обратились за вторым кредитом, а первый кредитор еще не успел за вас отчитаться.

Этим пользуются мошенники. За короткий срок они обращаются за несколькими кредитами в надежде получить сразу все. К сожалению, иногда это срабатывает.

Немного другая ситуация, когда заемщик обращается за кредитом не сразу после одобрения, а через какое-то время. Перед выдачей денег банки не всегда заново проверяют кредитную историю, потому что это дополнительные расходы. Даже если она меняется, банк может не сразу об этом узнать. В таком случае может оказаться, что банк одобрит кредит, даже если у вас уже выросла кредитная нагрузка.

Возвращаясь к вашей ситуации. Раз вам одобрили кредит в трех банках, сейчас ваша кредитная история в порядке. Если с новым кредитом нагрузка не превысит примерно половины дохода, скорее всего, банк вам не откажет. Кроме того, все получится, если другие банки, одобрившие вам кредиты, не узнают вовремя о первом кредите.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Нужна крупная сумма денег: можно ли взять кредит в двух банках

Идея оформить кредит сразу в двух банках, чтобы получить крупную сумму денег даже при небольшом уровне доходов, наверняка появлялась у многих заемщиков. Некоторые от нее сразу же отказывались, полагая, что такая операция относится к разновидности мошеннических схем. Другие, напротив, решались на риск. Возможно ли теоретически оформить ссуду в 2-х банках одновременно, насколько это законно и чем чревато для заемщиков? Об этом – далее.

Получение нескольких кредитов одновременно: юридические тонкости

Законность оформления 2-х кредитов зависит от того, каким именно образом потенциальный заемщик планирует это сделать. Существует несколько вариантов:

На практике наиболее распространенным является первый вариант: заемщики подают заявки одновременно в несколько банков, рассчитывая, что смогут получить 2 и более займа. Такая ситуация сопровождается определенными рисками и для кредиторов, и для заемщика.

Если на погашение 2-х ссуд у человека будет уходить свыше 70-80% от его дохода, уже через пару месяцев могут возникнуть просрочки. Таким образом, не оценив здраво свои возможности и не позволив это корректно сделать банку при помощи скоринга, клиент рискует попасть в число должников и способствует ухудшению качества кредитных портфелей финансовых учреждений.

Чтобы застраховать себя от подобных рисков, кредиторы активно пользуются услугами бюро кредитных историй (БКИ). О том, что о клиенте могут узнать банки из кредитного отчета, – более подробно.

Где учитывается заявка на получение кредита, и могут ли банки о ней узнать

Как мы уже сказали, многие заемщики для получения кредита формируют одновременно несколько заявок в разных банках. Соответственно возникает вопрос, где учитывается факт подачи клиентом кредитной заявки.

На первый взгляд анкета клиента должна учитываться только в том банке, куда он ее подал. В действительности же это не совсем так. Банк, получив заявку, формирует запросы в бюро кредитных историй и согласно закону получает кредитное досье клиента – вернее, его основную часть, в которой содержатся сведения о действующих кредитах. БКИ в свою очередь отражает запрос банка в закрытой части кредитной истории заемщика. В итоге выходит, что каждая поданная заявка учитывается в кредитном досье клиента с указанием всей информации (сумма запроса, цель, ответ банка и т.п.). В тоже время стоит еще раз отметить, что вся эта информация хранится в закрытой части истории, которая по закону может быть раскрыта только по запросу заемщика. Эти нормы закреплены в федеральном законе от 30 декабря 2004 г. № 218-ФЗ «О кредитных историях» (ст. 4, ст. 9 и ст. 13).

Таким образом, может показаться, что банк не имеет доступа к информации о запросах клиента в другие кредитные организации. Однако это утверждение ошибочно.

К примеру, на официальном сайте Национального бюро кредитных историй (НБКИ) в разделе «Продукты и услуги для кредиторов» (http://www.nbki.ru/servicescredit/monitoring/statistic/) содержится перечень критериев оценки заемщиков, который позволяет банкам получать списки клиентов других банков, соответствующих заданным параметрам. В том числе кредитор может узнать:

Также у НБКИ есть специальная услуга для кредиторов под названием «Сигнал», которая предусматривает оповещение кредитора о появлении новых счетов его действующих заемщиков в других кредитных организациях.

Подводя итог, можно сделать вывод, что при необходимости БКИ предоставляют банкам информацию из закрытой части кредитного досье заемщика. Это подтверждают и сами финансисты, хотя теоретически это противоречит нормам ФЗ «О кредитных историях».

Может ли подача нескольких кредитных заявок повлиять на решение банка

Начальник управления розничных кредитных рисков ЮниКредит Банка Виктория Полякова подтверждает, что в получаемых банком от БКИ отчетах содержатся сведения о том, сколько раз и с какой целью по потенциальному заемщику запрашивалась информация по кредитной истории другими банками. Каждый запрос от финансовых учреждений можно связать лишь с подачей данным клиентом заявки на кредит.

Не отрицает факт предоставления данной информации и генеральный директор НБКИ Александр Викулин: «Банк, обратившийся в бюро, видит количество запросов кредитной истории, их давность, цель кредита, в связи с которым осуществлялось обращение другого банка, сумму займа».

Сергей Капустин, руководитель дирекции оценки рисков ОТП Банка, не видит повода для отказа клиенту в связи с поданными заявками на кредиты в другие банки. Если заемщик «качественный», ссуду он все равно получит. По мнению финансиста, несколько кредитов пытаются оформить только проблемные клиенты, у которых не хватает доходов, есть или были просрочки и т.п. Они должны отсеиваться при проверке, независимо от того, стало банку известно об их намерении получить 2 ссуды, или нет.

Подводя итог, можно сказать, что идея оформить 2 кредита одновременно несет в себе слишком много рисков. Лучше предоставить банку полную достоверную информацию о целях кредитования и своем материальном положении и довериться финансистам. Как ни парадоксально, но при помощи беспристрастного анализа и современного программного обеспечения можно более точно определить, сможете ли вы «осилить» несколько кредитов, нежели если вы попытаетесь принять решение самостоятельно.

Почему за кредитом нельзя обращаться в несколько банков сразу

Как не испортить кредитную историю еще до того, как взял в долг

Допустим, вам нужно 200 000 рублей наличными. Идете в интернет, изучаете сайты банков, читаете отзывы. Выбираете четыре предложения с самыми выгодными условиями.

Заходите после работы в четыре отделения. В каждом оставляете заявку.

Проходит день, и вам всюду отказывают. Неясно, как такое возможно: вы не пожилого возраста, много зарабатываете, у вас официальный ежемесячный доход, поручители, нет непогашенных кредитов в других банках. И тут — четыре отказа. Неужели кто-то испортил вашу кредитную историю?

На самом деле — да. Скорее всего, своими множественными обращениями вы дали банку основание для отказа. В этой статье — почему так происходит и что делать.

Не одобряют кредит: в чем логика

Банкам невыгодно рисковать своей прибылью. Когда клиент оставляет много кредитных заявок, банк не знает, почему он так делает. Может быть, вы ищете, где выгодно, не согласны на сопутствующее страхование или вас не устроило качество обслуживания. А может быть, у вас финансовые трудности и вы просто ищете дурачка, который даст вам взаймы. Банк не может проверить свои подозрения, поэтому думает о вас самое плохое. По соображениям безопасности вы для него рискованный клиент.

Если вы рискованный клиент, вам дадут меньше денег, предложат высокий процент, кредит с обеспечением или вообще не одобрят заявку. И получить одобрение не помогут никакие рекламные обещания банка.

Откуда банк всё знает о заемщиках

Это специальные организации, которые помогают банкам принимать решение о предоставлении кредита. Они собирают информацию о заемщиках и заносят ее в единую базу. Потом делятся этой базой с кредитными организациями: банками или МФО.

На основе данных бюро банк присваивает вам рейтинг — это называется скорингом. Банковский алгоритм скоринга постоянно меняется и держится в секрете, чтобы мошенники не смогли подобрать ключ к системе.

Каждый банк подключен к базе бюро и получает обновления в реальном времени. Если в кредитной организации работает автоматическая система скоринга, то и решение принимается почти сразу: банк получает данные, алгоритм считает рисковые факторы и принимает решение о выдаче кредита. Большинство кредиток Тинькофф выдается после автоматического скоринга.

Важный нюанс: запрос кредитной организации тоже фиксируется в вашей кредитной истории. В базу заносится не только факт выдачи кредита или просрочки, но и просто «проверочный» запрос. Поэтому на скоринговый балл влияют не только стабильный доход, трудовой стаж, платежная дисциплина и досрочные погашения, но и количество заявок на кредитование.

Эти запросы появляются в БКИ практически мгновенно. Даже если вы обзвоните все банки в течение 10 минут, они все равно обо всем узнают.

Чем больше заявок на кредит, тем меньше вероятность, что банк даст в долг.

Что делать, если уже совершил ошибку

Если вы пытались взять кредит в нескольких банках, то вы, к сожалению, уже ухудшили кредитную историю. За день это не исправить.

Если вы действительно ищете деньги срочно, вам остается согласиться на тот кредит, который уже одобрили. Главное — не продолжайте звонить во все банки подряд, сделаете только хуже.

Через сколько можно брать кредит после отказа. Если срочности нет, то банки перестанут считать множественные запросы негативным признаком через 2—3 месяца.

Как восстановить кредитную историю, если вы уже наломали дров, расскажем в другой раз.

Исключения

В некоторых случаях банки нейтрально отнесутся к недавним запросам вашей кредитной истории.

Ипотека. Обычно заемщик оставляет много заявок, а потом ведет переговоры с несколькими банками параллельно. Никто не против: ипотека работает иначе, чем кредиты наличными.

Например, одному банку не нравится, что квартиру покупает пенсионер. Но это не связано с его кредитной историей, это желание конкретного банка. Поэтому вы продолжите договариваться с другим банком, у которого такого ограничения нет.

Брокеры. Есть компании, которые сами рассылают кредитные заявки в несколько банков. Брокеры помогают сэкономить время: если заявке клиента где-то отказывают, то заполнять новые не нужно.

По такой схеме, например, работают автосалоны: вы заполняете одну универсальную анкету, менеджер оформляет заявку и отсылает ее в несколько банков одновременно. Потом банки увидят, что вы были в автосалоне и ваша заявка была у брокера, но на кредитную историю это вряд ли повлияет.

Будьте осторожны: не все кредитные брокеры обладают кристальной репутацией. Есть и те, кто специализируется на обмане населения.

Рисковая политика банка. Когда у банка много «лишних» финансов, он смягчает требования к заемщикам, чтобы выдать больше кредитов. Послабления могут затронуть и тех, кто обратился за кредитом в другие банки.

Если когда-то вы подали несколько кредитных заявок подряд и без проблем получили кредит, то, скорее всего, вы оказались в нужное время в нужном банке.

Как объединить два кредита в один

Многие граждане выплачивают по несколько кредитов одновременно — это вполне нормальная ситуация. Исполнение сразу нескольких обязательств — это не всегда удобно, поэтому многие задумываются о том, как объединить два кредита в один. И это сделать вполне реально. После выполнения задачи и платить будет легче, и переплата сократится.

Специалист портала Бробанк.ру рассказывает, как выгодно провести объединение кредитов в один. Анализ официальной программы рефинансирования, кому она подходит, предложения банков. Обычное перекредитование — оформление нового кредита и закрытие им старых долгов. Все особенности и важные моменты.

| Макс. сумма | 5 000 000 Р |

| Ставка | От 6,9% |

| Срок кредита | До 5 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | От 20 лет |

| Решение | От 1 мин. |

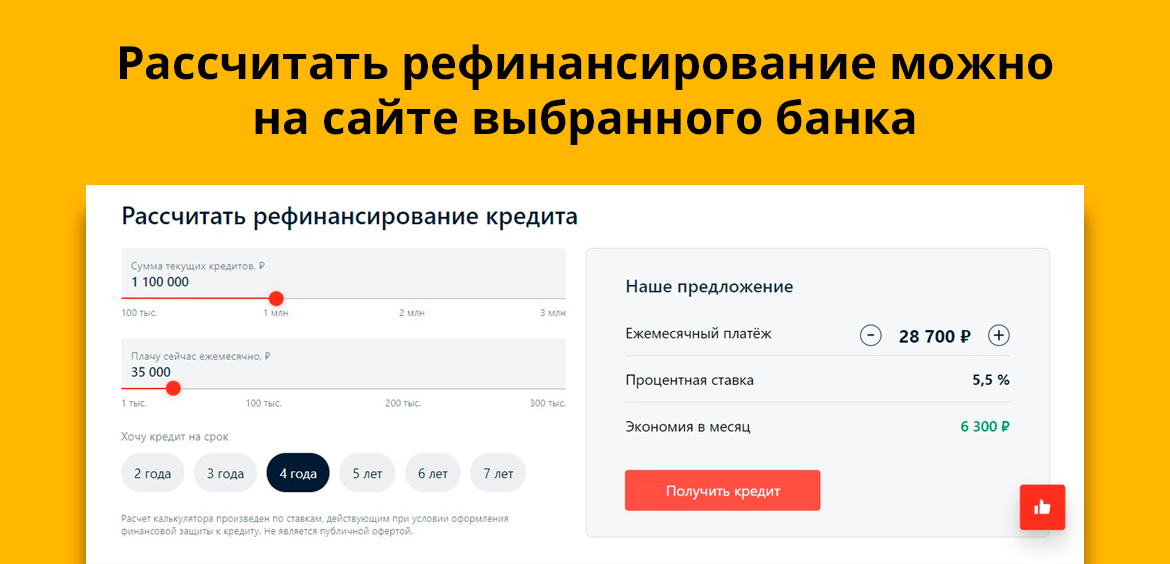

Оформление рефинансирования

Рефинансирование предлагают практически все банки, которые выдают потребительские кредиты. Если речь об ипотеке и еще одном кредите, нужно рассматривать рефинансирование именно ипотеки. В остальных случаях — потребительских ссуд.

Чаще всего люди хотят объединить потребительские ссуды, поэтому будем рассматривать именно этот вариант. С ипотекой все обстоит иначе.

Официальное рефинансирование призвано решить сразу несколько финансовых задач. Вы не только объедините кредиты в один, но и получите следующее:

Такого вида рефинансирование — это строго целевая программа. Заемщик получает деньги на руки только в случае дополнительного финансирования. Если же это просто перекредитование, то деньги напрямую уходят в прежние банки для досрочного гашения заявленных кредитов.

Как объединить кредиты в один

Если вы выбрали именно рефинансирование, то для начала убедитесь, подходит ли оно вам (или вы ему). Вот важные моменты, которые нужно учесть:

С помощью рефинансирования банки переманивают к себе качественных заемщиков, и для этого они предлагают низкие ставки. Предложение действительно выгодное.

Объединить таким образом можно до 5-6 кредитных договоров. Это могут быть автокредиты, наличные целевые и нецелевые кредиты, кредитные карты, товарные ссуды.

Само же оформление рефинансирования практически ничем не отличается от обычного получения банковского кредита. Единственное отличие — придется посетить прежние банки для получения необходимых справок и реквизитов (что именно нужно — уточняйте в банке, куда обращаетесь за перекредитованием).

Гражданин собирает документы и передает их в выбранный банк для рассмотрения. Медлить в этом случае нельзя, чтобы сумма для досрочного гашения, указанная в справках, не потеряла актуальности. Рассмотрение запроса длится 2-3 рабочих дня.

Если банк принял положительное решение, то после подписания кредитного договора он направляет средства на гашение заявленных кредитов. Далее задача заемщика — обратиться в прежние банки и завершить оформление досрочного погашения, получить справки о том, что долговые обязательства погашены.

Какие банки предлагают оформление рефинансирования

Если изучить предложения, то их довольно много. Если по началу продукт не был популярным и предлагался редкими банками, то с приходом его востребованности появляется все больше предложений. Теперь заемщикам точно есть из чего выбирать. Вот некоторые популярные варианты:

Также предложения есть в Хоум Кредите, Росбанке, Райффайзенбанке, Россельхозбанке, МТС Банке, Промсвязьбанке, в банке Открытие и во многих других. Все предложения подробно описаны на Бробанк.ру.

Оформление обычного кредита наличными

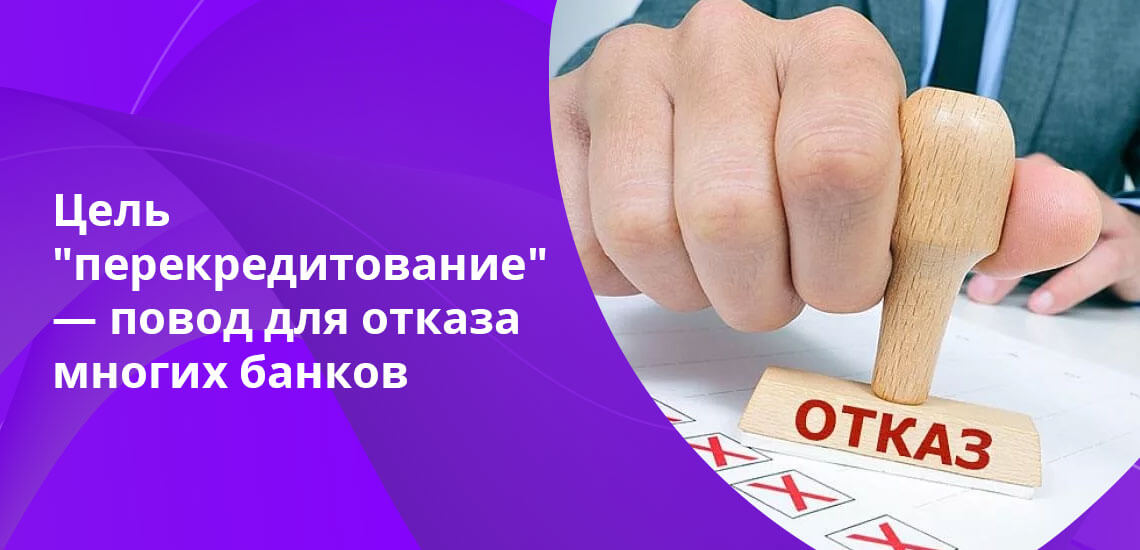

Некоторые граждане принимают решение воспользоваться не программой рефинансирования, а обычным кредитом наличными. То есть просто обращаются в удобный банк, оформляют потребительский кредит и расходуют полученные средства на самостоятельное гашение других долгов.

Этот вариант тоже вполне приемлемый, но прежде чем его использовать, обратите внимание на следующие моменты:

Важный момент — при рассмотрении заявки банк будет учитывать, что у вас есть два действующих кредита. Он будет брать за расчет следующее: что по итогу оформления вы и те ссуды погашать будете, и эту новую. То есть вашей платежеспособности должно быть достаточно для выполнения всех обязательств. Поэтому в большей степени и могут одобрить меньше необходимого.

Можно оформить без справок, но проценты будут повышенные, а сумма выдачи небольшая.

Чтобы объединить кредиты таким образом, выбираете банк для оформления простого кредита наличными, который подходит вам по условиям выдачи. Собираете документы, подаете заявку и ждете 2-3 дня решение. Если пришло одобрение, забираете деньги и идете погашать досрочно ранее оформленные ссуды.

Что лучше выбрать?

Если рассматривать с точки зрения выгодны, то лучше прибегнуть к официальному рефинансированию. Для него нужно собрать дополнительные справки, но клиент выигрывает в уменьшении переплаты.

Кредит наличными для этой цели лучше брать, если рефинансирование по некоторым причинам невозможно. Например, если негатив в кредитной истории, сами кредиты не соответствуют условиям банка. В остальном же, программы идентичные, с помощью любой из них вы закроете свои ранее оформленные кредиты за счет нового. Платить будет удобнее и выгоднее.

Комментарии: 5

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Хочу обьединить 2 кредита в один в сбербанке,плюсы и минусы.

Уважаемая Светлана, основные преимущества консолидации кредитов следующие :

1. Возможность платить один долг вместо нескольких. Соответственно несколько ежемесячных платежей с разными суммами и датами заменяются одним.

2. Возможность изменения срока кредита. Если финансовое бремя оказалось непосильным, одним из способов его регулирования служит увеличение срока погашения. Это позволяет уменьшить размер каждого платежа.

3. Возможность снижения переплаты за счет уменьшения цены кредита. Как правило, ставка по объединенному кредиту ниже.

Среди минусов:

1. Обычному пользователю сложно определить и учесть все нюансы объединения кредитов.

2. Банк может отказать при малейшей просрочки хотя бы по одному из кредитов.

3. Дополнительные временные затраты на сбор необходимых документов.

Хочу объединить кредит и кредитную карту в один

Уважаемый Владимир, вы можете сделать это в рамках рефинансирования. Вы брать подходящий вариант, сумму, процентную ставку и дополнительные условия, а также оформить онлайн-заявку вы можете по этой ссылке.

Хочу объяденить два кредита и платить один, Тинькофф и Восточный банк