можно ли вернуть деньги за страховку по автокредиту в экспобанке

Возврат страховки по кредиту в Экспобанке – АО МАКС

Предлагаем ознакомиться с подробной инструкцией по возврату страховки по кредиту в Экспобанке – АО МАКС. Поможем разобраться с ключевыми аспектами процедуры, рассмотрим процесс подготовки документов.

Кредитование по праву является самым популярным банковским продуктом. Люди по всему миру являются клиентами банковских организаций. Заемные средства помогают реализовать свои цели, несмотря на текущее материальное положение. При этом при выборе программы нужно быть внимательным, подходить ко всем аспектам с полной ответственностью. В настоящее время рекомендуется уделять внимание вопросам страхования. Существует множество различных нюансов, которые могут повлиять на итоговый результат. Повышенное внимание стоит уделять законодательной стороне вопроса.

В данном материале мы подробно рассмотрим возврат страховки по кредиту в Экспобанке – АО МАКС. Поможем подготовить заявление на отказ от услуг страхования, разобраться с важными моментами, которые стоит учитывать в обязательном порядке.

Анализ документов по кредиту в Экспобанке

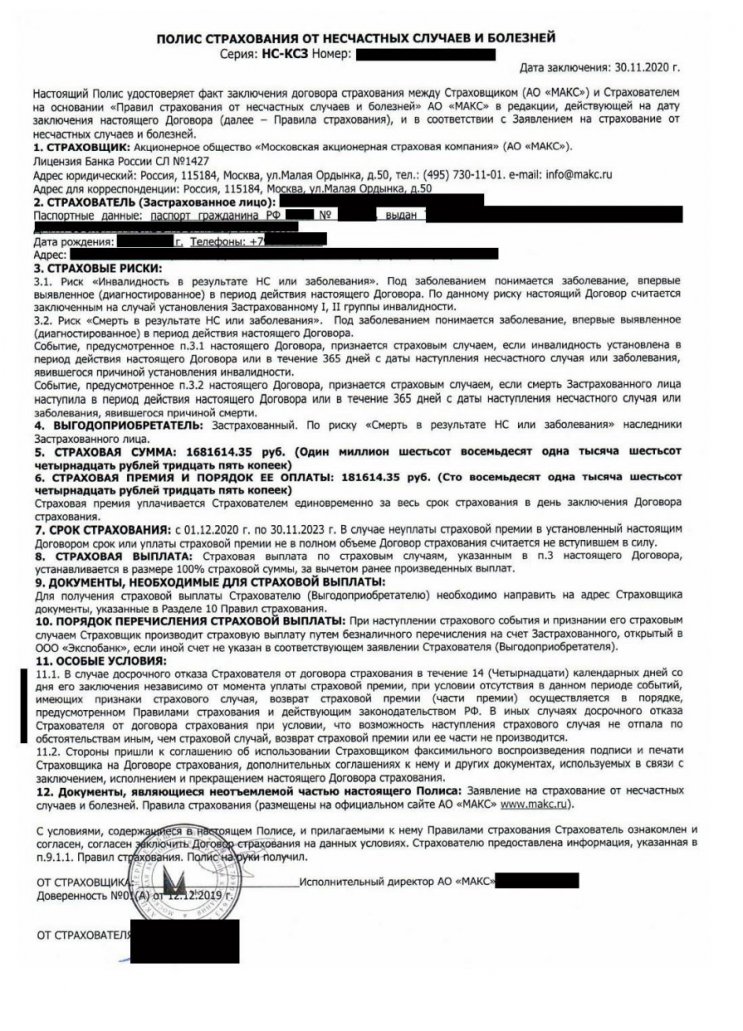

Рассматривать весь процесс мы будем на примере конкретного клиента. Заемщик оформил кредит в Экспобанке. Дополнительно была оформлена индивидуальная страховка от несчастных случаев и болезней на сумму: 181 614. 35 рублей. Полис выглядит следующим образом:

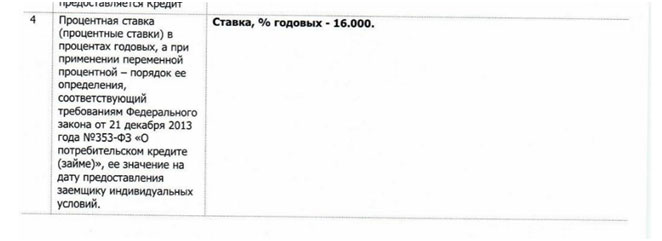

При решении отказаться от страхования важнейшим и первоначальным этапом является тщательное изучение договора кредитования. В частности, рекомендуется обратить внимание на пункт 4, который может предусматривать повышение процентной ставки при отказе от полиса. В рассматриваемом случае кредитно-финансовая организация не внесла подобные условия в договор:

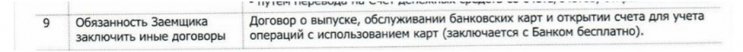

Кроме того, индивидуальные условия не предполагают обязанностей заемщика заключать договора со страховыми компаниями.

Таким образом, оформление полиса страхования является добровольной услугой, а не обязательством заемщика. Данный факт не оказывает влияния на процентную ставку или другие параметры. Можно смело отказываться от страховки.

Что важно учитывать при возврате страховки по кредиту в Экспобанке – АО МАКС

1 сентября 2020 года в действие вступили нововведения, которые изменили порядок возврата средств за полисы страхования при досрочном погашении кредита. На нашем сайте представлена статья, в которой мы рассмотрели все тонкости более подробно.

Благодаря новому законодательному акту заемщики могут отказаться от страховки, если было выполнено полное досрочное закрытие займа. Но существует один очень важный момент – можно вернуть часть страховой премии, если страховка оказывала влияние на условия кредитования. Характерной особенностью является то, что в полисе страхования выгодоприобретателем должен быть указан банк, а не заемщик.

С учетом вышеперечисленной информации нужно учитывать, что в рассматриваемом примере в полисе страхования выгодоприобретателем указан застрахованный человек. Страховка не влияет на параметры кредитования. В этом случае отказаться от нее можно только в установленный период охлаждения – 14 дней.

Постарайтесь внимательно изучить полис страхования, при возможности возврата части страховой премии при досрочном погашении в документе может быть представлен пункт, который предусматривает этот факт.

Как выполнить возврат страховки по кредиту в Экспобанке – АО МАКС

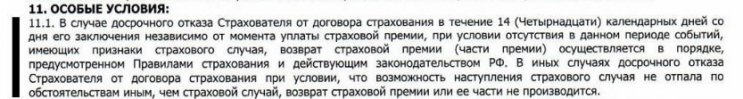

В полисе страхования представлены сведения о процедуре отказа:

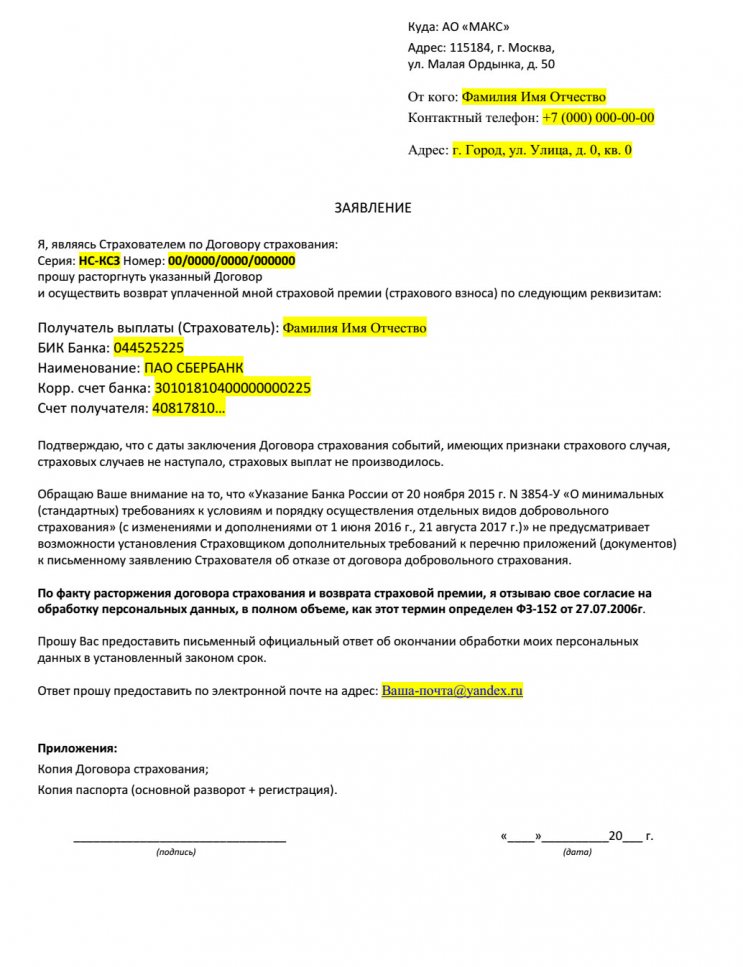

В течение 14 календарных дней нужно направить заявление о желании вернуть страховую премию. По истечению указанного периода денежные средства не будут возвращены. Итак, необходимо подготовить соответствующее заявление:

Вы можете воспользоваться образцом заявления на нашем сайте, скачать можно тут: zayavlenie-maks.doc [35 Kb] (cкачиваний: 658) или подготовить документ в произвольной форме. Полный пакет документации необходимо направить Почтой России на адрес страховой компании.

Еще раз напоминаем, что в таких ситуациях важно соблюдать установленные сроки. В противном случае вернуть деньги нельзя. При более сложных ситуациях целесообразно обратиться за помощью к компетентному специалисту. Также старайтесь еще при оформлении кредитов внимательно изучать все документы, уточнять все действия менеджеров. Заемщик в современных условиях должен заранее подготовиться, изучить материалы, отзывы других клиентов кредитно-финансовых организаций.

Возврат страховки по кредиту в Экспобанке – АО МАКС – это процедура, которая имеет стандартный алгоритм действий. При этом стоит помнить про нововведения, которые стали действовать после 1 сентября 2020 года. Отдельного внимания заслуживает тот факт, что каждая ситуация кредитования должна рассматриваться в индивидуальном порядке. Нужно тщательно изучить всю документацию, проанализировать полис страхования. Только такой подход гарантирует успешный отказ.

Если у вас возникли вопросы по возвратам страховок, то предлагаем воспользоваться бесплатной консультацией по телефону: 8 (977) 444-00-50. Опытный специалист поможет разобраться в ключевых моментах конкретного случая. В ряде ситуаций профессиональная поддержка может стать основой для успешного разрешения вашего вопроса.

Также информация доступна для ознакомления в видео-формате.

Возврат страховки по кредиту в Экспобанке

Застраховать работу, здоровье или жизнь – неизменное предложение банка при оформлении любого кредитного продукта. Будь то карта (кредитная), займ, кредит.

Когда подобная страховка будет оформлена, вместе с выплатами по кредиту придется выплачивать и страховые взносы, часто весьма значительные суммы.

Однако, эти деньги можно вернуть. Как вернуть страховку по кредиту в Экспобанке и что для этого потребуется – расскажем далее. Сначала об отказе от страховки.

Возможность отказа: как и когда?

В Гражданском кодексе существует норма, определяющая страхование действием добровольным (ст. 935 ГК).

Причем оно добровольное всегда, независимо от вида страхования. То есть страховаться или нет при получении кредита – решает заемщик и никто не вправе повлиять на его решение.

Отказ от страховки при прочих достаточных условиях, не лишает права на получение займа. Кроме того, законом запрещено навязывание клиенту дополнительных услуг и продуктов (ФЗ «О защите прав потребителей»).

Поэтому, если не хотите, оформляя кредит, оплачивать еще и страховку, то можно отказаться от этой услуги. Возврат страховки по кредиту в Экспобанке возможет даже после ее оформления и в случае досрочного погашения кредита.

Однако банки часто усиленно навязывают страхование. Если человек от него отказывается, банк либо повышают проценты, либо отказывают в выдаче, причем без объяснений.

Клиент вынужден соглашаться и оплачивать еще и страхование, платежи по которому порой достигают 30% и более от самого кредита.

Список предлагаемых страховщиков ограничен, в него входят только партнеры, Экспобанка. Предлагаемые условия при этом бывают не всегда выгодными.

Однако, спустя некоторое время договор страхования, подписанный в Экспобанке, можно расторгнуть. Право на это действие страхователям предоставил Центробанк своим указанием за №3854-У от 2016 года. Кроме этого страхователь вправе потребовать от страховщика возместить ранее выплаченные взносы. Период охлаждения в 2018 году был увеличен с 5 до 14 дней.

Возврат страховки в случае досрочного погашения

С 2020 года, с 1 сентября, действует правило, в соответствии с которым часть выплаченных страховых взносов может быть клиенту возвращена при досрочном погашении.

Правило касается всех видов кредитов, включая ипотечные. Возврат средств выполняется в течение 7 дней после того, как кредит досрочно погашен.

Однако, необходимо соблюсти ряд условий возврата страховки по кредиту в Экспобанке:

Для получения составляется заявление по установленному образцу. Если полис получали в банке, то заявление направляется в банк, в противном случае – страховщику. Возврат производится за оставшийся кредитный период равными долями. Возврат осуществляется в течение двух недель, проблем обычно не бывает.

Они могут возникнуть, если:

В этих случаях лучше обратиться к юристу, самому справиться будет проблематично.

Порядок возврата страховки и действия заемщика

После оформления страхования в Экспобанке нужно написать заявление по установленной форме на отказ от него.

В идеале лучше самому побывать у страховщика, на крайний случай, позвонить ему и получить образец этого документа.

Заявление допускается оформить стандартно, указывая:

В последнем пункте указать право на отказ, отсутствие необходимости в подобной услуге. В заявлении указываются банковские реквизиты для получения возврата. Заявление подписывается собственноручно и проставляется дата.

К документу прилагаются копии кредитного договора и документы по страховым выплатам. Желательно копии заверить нотариально. Весь пакет документов подается страховщику.

Вручить ему бумаги можно следующим образом:

Если документы правильно оформлены, то после получения заявления страховщиком он обязан выплатить страхователю означенную сумму. Срок 10 дней.

Однако, на практике возврат может затянуться на долгое время, порой на месяцы, поскольку компании всячески затягивают возврат под любыми предлогами.

Таким образом проблем с тем, можно ли вернуть страховку по кредиту в Экспобанке, обычно не возникает, если действовать строго по правилам.

Отказ в возврате: причины

Если заемщик действовал в соответствии требованиями закона, все документы оформлены правильно, а сроки соблюдены, то отказать ему в возврате страховая компания не в праве.

Однако, есть несколько причин для возможного отказа, причем законных.

Во-первых, неожиданно наступил страховой случай. Страховщик вынужден выполнять свои обязанности по договору. К примеру, человек получил кредит, а его внезапно уволили с работы.

Другой вариант – заемщик заболел, даже попал в больницу, т. е. временно стал нетрудоспособным. В сложившейся ситуации бремя погашения кредита принимает на себя страховщик, который действует в соответствии с договором.

Во-вторых, если истек срок отказа от страховки, страховая компания может отказать в возврате, поскольку в этом случае возвращать деньги она не обязана. Тогда придется обращаться в суд и доказывать, что страховой полис клиенту был навязан.

Как вернуть страховку по автокредиту?

Есть три вида страхования, которые могут быть предложены при оформлении автокредита: ОСАГО, КАСКО, страхование жизни и здоровья кредитополучателя. ОСАГО нужно оформлять в любом случае, без кредита или с ним, это обязательный вид страхования. КАСКО и страхование жизни и здоровья – добровольные страховки. Однако банк настойчиво предлагает их оформить. Можно ли сделать возврат страховки по кредиту на автомобиль? Давайте разберемся.

Страховка при автокредите, ее виды

Когда заемщик оформляет в кредит автомобиль, кредитная организация хочет, чтобы он оформил страховку. Это защитит заемщика в отдельных случаях, и всегда гарантирует банку возврат долга.

Какую страховку могут предложить при оформлении автокредита:

Можно ли вернуть страховку по автокредиту и как это сделать?

Теоретически и от КАСКО, и страхования жизни и здоровья можно отказаться. Но если не согласиться на оформление КАСКО, банк, скорее всего, откажет в выдаче средств. А если отказаться от второго вида кредитования, то процентная ставка возрастет.

Как вернуть каско при автокредите, если оно уже оплачено? По условиям договора этого сделать уже нельзя. Либо будут выставлены жесткие условия:

А вот вернуть деньги за страхование жизни или страхование в случае увольнения, сокращения можно. Закон, разрешающий это делать, вступил в силу в июне 2016 года.

Через сколько можно вернуть страховку по кредиту? Банк России инициировал «период охлаждения». Это 14 дней после подписания договора, в течение которых можно изменить решение и забрать деньги. Для этого нужно написать заявление в страховую компанию. Деньги возвращаются быстро – за 10 дней. Если не успеть расторгнуть договор в отведенные 14 дней, то процедура отказа будет дольше и сложней.

Почему появился «период охлаждения»? Потому что банковские менеджеры слишком активно навязывали добровольное страхование. Иногда даже с помощью ложных угроз: в кредите откажут, процентную ставку повысят. А после подписания клиенты обращались в суд, потому что сумма страхования существенно увеличивала долг.

Чтобы сократить количество судебных обращений, были введены описанные 14 дней. Поэтому можно согласиться на страхование, чтобы заявку одобрили, а затем написать отказ.

Но все-таки лучше сразу отказаться от ненужной услуги, чтобы после не тратить время на бумажную волокиту или на судебное разбирательство.

Как вернуть страховку за выплаченный кредит на машину после «периода охлаждения»?

После отведенных на «страховые раздумья» 14 дней отозвать страховку сложно. Нужно написать заявление в банк, но в большинстве случаев запрос будет отклонен. Причина – договор был подписан добровольно.

Согласно Указанию Центробанка РФ №4500-7, которое вышло в 2017 г., длительность «периода охлаждения» в сфере страхования составляет 14 дней.

Есть банки, которые лояльно относятся к отказам. Например, Хоум Кредит банк или Сбербанк. Последний разрешает писать заявление на отказ в течение тридцати дней. Образец заявления есть на сайтах кредитных организаций.

ВТБ тоже возвращает деньги клиентам за страховку после положенных четырнадцати дней. Более того, банк разработал страховую программу, альтернативную КАСКО («Вместо КАСКО»). Деньги будут выплачены в случае гибели автомобиля или угона. Плюс страховки – она существенно дешевле КАСКО.

Проблемы с возвратом страховки могут возникнуть в банке СЕТЕЛЕМ. Клиенты часто жалуются, что страховку включают в сумму кредита без предупреждения. А заявление на расторжение страхового договора просят высылать почтой. В самом банке ответили, что заявку на возврат страховки по автокредиту Сетелем банка можно и по электронной почте.

Если банк все-таки согласится вернуть страховку, то на счет заёмщика вернется не вся сумма страховки, а только часть. Будет высчитано количество дней, которые прошли с даты подписания договора.

Если банк отказывается возвращать деньги, остается один вариант – обращение в суд. Суды чаще всего становятся на сторону заемщика.

При досрочном погашении

При преждевременном расторжении кредитного договора может быть два варианта. Все зависит от того, что написано в договоре страхования:

Чтобы вернуть деньги за страхование жизни по автокредиту:

Возврат страховки по кредиту

Только наивный может думать, что банки дают деньги в долг «просто так». Естественно, каждый кредитор, предоставляя займы, хочет максимально себя обезопасить и приблизить вероятность возврата долга к 100%. При этом форс-мажоры и несчастные случаи никто не отменял. Понимая это, банки вводят понятие страхования жизни и здоровья заемщика либо залогового имущества. Конечно, за его счет. Если наступит страховой случай, долг возместит СК. Каковы подводные камни, чем грозит отказ от оформления договора с СК и возможен ли он вообще, как вернуть уплаченные за страховку деньги, какие правовые основания для этого есть в связи с законодательными изменениями от 1 сентября 2020 года и другие вопросы разобрал в этой статье Выберу.ру.

Возможен ли отказ от страховки?

Закон «О защите прав потребителей» запрещает навязывать клиентам дополнительные услуги и продукты при оформлении кредита. В связи с этим страхование признается делом добровольным, и заемщик имеет все основания отказаться от него.

В первых двух случаях страховка будет добровольной, от нее вы можете отказаться и вернуть деньги. В третьем – обязательной, а значит, аннулировать ее нельзя.

Как правило, банк предлагает заемщику заключить договор с той страховой компанией, с которой он сотрудничает (или дочерней организацией, как, к примеру, делает Альфа-Банк или Россельхозбанк). При этом важно учитывать и сроки, в течение которых можно отказаться от страховки по кредиту. Это так называемый период охлаждения. Он составляет 14 дней после заключения договора, и за это время не должен произойти страховой случай.

Что говорится в новой редакции закона

Поправки, вступившие в силу 01.09.2020, касаются не только закона о потребкредитовании, но не распространяются на ипотеку. В Гражданском кодексе нововведения вступили в силу еще 26 июня 2020 года. Теперь заемщик имеет право в случае досрочного погашения долга вернуть часть страховки пропорционально тому периоду, который остался до окончательного платежа по кредиту.

Кроме того, согласно новым поправкам, банк имеет право поднять ставку по кредиту, только если клиент заключил соглашение с СК, но не полностью выплатил долг на момент расторжения договора.

Какую страховку можно вернуть

Вернуть деньги за полис клиент может только при добровольном страховании.

Если вопрос решается в суде и истцу удается доказать, что размер страховой премии напрямую зависит от суммы кредитных обязательств, решение будет в пользу заемщика. Тогда СК должна будет компенсировать часть расходов, которые понес клиент. В ряде случаев – и моральный ущерб.

Зависимость между кредитным и страховым договорами подтверждается тем, что сумма страховой премии уменьшается прямо пропорционально выплате займа. То есть в первые периоды страховка стоит максимально дорого, а потом ее цена постепенно снижается – чем меньше остаток долга, тем дешевле полис. Если это условие не соблюдается, доказать взаимосвязь будет трудно. Кроме того, период действия страхового договора должен совпадать со сроком погашения кредита. Либо соглашение с СК должно продлеваться вплоть до выплаты займа.

Порядок возврата страховки

Если в договоре стороной выступает страховая компания, вы можете аннулировать соглашение в течение 5−14 дней после его вступления в силу. Срок зависит от условий полиса.

В период пандемии не всегда есть возможность и желание посещать офис страховой компании. В этом случае найдите образец заявления на ее официальном сайте, распечатайте и заполните его. После этого заявку вместе с документами и копией паспорта следует отправить по почте или экспресс-доставкой по адресу СК. Если банк, (например, Альфа), предлагает услуги дочерней страховой компании, можно подать заявку в его отделении или через интернет (в личном кабинете на сайте).

Если требование клиента удовлетворено, деньги за страховку поступят на счет в течение 10−15 дней с момента подачи заявки.

Скажется ли возврат страховки на размере кредитной ставки

Повышенный процент нужен банку, чтобы компенсировать возможные финансовые потери, если клиент будет не в состоянии вернуть взятый кредит.

При этом есть ряд нюансов, которые нужно учитывать. Все зависит от того, прописано ли в договоре займа условие соглашения с СК или он заключается без страхования риска невозврата. Этот пункт влияет и на изменение процентной ставки. Если напрямую оговаривается, что при отказе от страховки переплата возрастает, то банк при досрочном погашении займа поступит именно так, как ему выгодно. То есть обяжет клиента доплатить разницу, которая образуется при изменении процентной ставки.

Такое условие ставит заемщика и банк примерно в равные условия. Кредитор не сможет привязать величину процентной ставки к факту оформления страховки. А если в договоре кредитования содержится пункт, что переплата увеличится – точные значения должны быть указаны в процентах и цифрах. Если клиент отказывается от соглашения со страховой компанией или расторгает его до выплаты займа, условие вступает в силу.

Особенности возврата страховки в популярных банках

Выберу.ру выяснил, когда можно вернуть деньги, если договор займа заключен в одном из топовых банков.

Сбербанк

Если вы берете кредит в этой организации, вам предложат оформить полис в дочерней компании – «Сбербанк Страхование жизни». Если вы изъявляете желание отказаться от услуги СК и вернуть выплаченные взносы, это необходимо сделать в течение 14 дней с того момента, когда соглашение вступило в силу. Средства зачисляются на счет заемщика не позже 7 дней после подачи заявки.

Если получаете кредит в этом банке, вы можете оформить полис как в сторонней СК, так и в дочерней компании – ВТБ-Страхование. Подать заявление на возврат средств необходимо в течение 14 дней. Но только если за это время не произошел страховой случай. Заемщик может рассчитывать на сумму в полном объеме, но в ряде случаев СК может удержать неустойку. Средства переводятся в течение 15 дней.

Альфа-Банк

Если вы оформили кредит в этой организации, вам предложат приобрести полис в СК АльфаСтрахование-Жизнь. Период охлаждения составляет 14 дней. Если за это время не произошел страховой случай, вы можете вернуть деньги. Заявку подать можно не только в офисе Альфа-Банка, но и онлайн. Перевод средств занимает 14 дней.

Хоум Кредит

Оформить полис здесь можно в двух СК: Хоум Кредит Страхование и Ренессанс Жизнь. Период охлаждения – также 14 дней. Если за это время не было страхового случая, вы имеете право отказаться от полиса. Заявка рассматривается в течение 10 дней. После этого средства переводятся на счет заемщика.

Почта-Банк

При получении потребительского кредита полис можно оформить в трех СК: ВТБ-Страхование, КАРДИФ и АльфаСтрахование-Жизнь. Если в течение 14 дней с момента получения кредита не произошел страховой случай, вы можете вернуть деньги.

Россельхозбанк

При оформлении кредита вам предложат оформить полис в РСХБ-Страхование. Отказаться от него вы можете в течение 5 дней. За это время нужно определиться, нужна ли вам страховка. Средства возвращают на счет в течение 10 дней после рассмотрения заявки.

Заключение

Помните – навязывать страховку при оформлении потребительского кредита незаконно. Вы имеете право отказаться от дополнительного соглашения с СК, однако и банк, в свою очередь, вправе повысить процентную ставку, чтобы снизить риск невозврата денег. Если ваш долг погашен досрочно, согласно «свежим» поправкам, вы сможете вернуть часть потраченных на страховку денег, но желательно все же взвесить все за и против до подписания документов.

Возврат и отказ страховки жизни по автокредиту

Согласно закону, обязательным страхованием является только страхование жилья при ипотеке и ОСАГО, страхование жизни и здоровья по автокредиту (как и любому другому кредиту) – строго добровольное. Но банкам откровенно выгодно навязывать покупку страхового полиса, и иногда заемщик понимает, что переплатил за ненужную услугу, уже после подписания договора и внесения денег. Кроме того, бывают более «честные» случаи, в которых заемщик хочет вернуть деньги за страховку – досрочное погашение автокредита, например. Ниже вы узнаете, можно ли отказаться от страхования жизни/здоровья и что делать, если страховку навязали.

Страхование жизни при автокредите

Преимущества и недостатки

Для начала посмотрим, какие страховые случаи покрывает добровольное страхование жизни и здоровья. Детали могут отличаться, но любая страховка покрывает 3 основные группы проблем:

Собственно, в этих 3-х пунктах и заключается преимущество добровольного страхования жизни/здоровья. Если клиент уйдет из жизни – его долговые обязательства перейдут по наследству близким, и им придется расплачиваться по автокредиту. Если заемщик получит инвалидность или не сможет работать 3 месяца/полгода/год/… – кредит все равно нужно будет выплатить, при этом на работу он по понятным причинам ходить не сможет. Добровольное страхование жизни эти проблемы решает – если вы по объективным причинам (смерть, инвалидность, болезнь) не можете платить за машину, страховая сделает это за вас.

Недостаток – цена. В зависимости от величины кредита и марки авто, стоимость добровольного страхования жизни при автокредите может составлять 5-10% от стоимости машины. Далеко не все готовы переплачивать солидную сумму за безопасность.

Стоимость

Рассчитать стоимость сложно, потому что страховые очень неохотно делятся своими ценами – обычно они раскрывают полную стоимость уже не стадии оформления. Но рассчитать примерную стоимость для разных случаев все же можно.

При расчете стоимости вам нужно ориентироваться не на сумму кредита, а на страховую сумму – именно ее (или часть от нее) вам выплатят при наступлении страхового случая. Это – важно: если величина кредита на авто – 500 000 рублей, а страховая сумма – 1 000 000 рублей, вы вдвойне переплатите за страховку, поэтому обращайте внимание.

Далее при расчете нужно ориентировать на страхуемые риски – чем их больше, тем больший процент от страховой суммы вам придется платить ежегодно. Если вы страхуетесь только от смерти, придется платить примерно 1% от страховой суммы. Если в страховые случаи включить еще инвалидность и длительную болезнь, стоимость повысится до 2-5% от страховой суммы. Для премиум-пакетов (с полным обслуживанием в платных больницах и оплатой травм средней тяжести) стоимость может достигать 50% от страховой суммы.

Причины навязывания услуги банком

Есть 2 ответа: простой и сложный. Простой ответ: банкам это просто-напросто выгодно. Если вы, например, оформите только ОСАГО и КАСКО, в случае ДТП с серьезными травмами вы получите деньги на восстановление машины, но не сможете дальше выплачивать кредит, потому что из-за травм (речь о длительном больничном или инвалидности) лишитесь основного заработка. Банк в вашей машине не заинтересован, ему нужно вернуть свои деньги, и в данном случае это возможно только тогда, когда у вас есть полис страхования.

Сложный ответ: банк знает, что навязывание полиса страхования выгодно всем участникам сделки. Собственно, так нормальная рыночная экономика и работает – все получают выгоду, только распределяется она по-разному. Больше всего выгоды получает страховая компания – вы отдаете ей свои деньги, и в большинстве случаев ей не приходится вам ничего выплачивать, потому что страховые случаи наступают редко. Во вторую очередь получаете выгоду непосредственно вы – да, приходится отдать деньги на страхование жизни и здоровья, но взамен вы получаете подушку безопасности на случай непредвиденной ситуации, разборки с банком по поводу невыплаченного кредита – последнее, чем вам захочется заниматься, если вы будете лежать в больнице с несколькими переломами. Наконец, меньше всего выгоды получает банк – у него тысячи заемщиков, и невыплата одного кредита (с последующей конфискацией имущества) не будет такой уж большой проблемой, но на это нужно будет потратить время юристов, специалистов колл-центра и так далее, что приводит к потерям. Подумайте об этом перед тем, как твердо решите отказаться от страхования жизни при автокредите.

Можно ли отказаться от страховки

Есть 3 ситуации, в которых может оказаться заемщик: договор еще не подписан; договор уже подписан; кредит погашен досрочно. И есть 2 вида страхования: обычный полис страхования жизни и здоровья и полис комплексного страхования. Рассмотрим эти виды страхования в контексте возможных ситуаций.

При подписании кредитного договора

Если вам предлагают отдельный полис страхования жизни и здоровья еще на стадии подписания договора, отказаться от него проще простого – даже не нужно писать заявление по этому поводу, просто не подписываете договор – и все. Тут же видна и проблема – договор не подписан. У банка есть 2 варианта: либо отказать вам в кредите без объяснения причин, либо повысить процентную ставку и предложить новый договор, без страховки. У каждого банка – свои правила, поэтому не получится сказать, что произойдет с большей вероятностью.

Если вам предлагают полис комплексного страхования, то здесь все сложнее. В этот полис, помимо страховки на жизнь и здоровье, входит КАСКО и ОСАГО, и с последним есть проблема – ОСАГО нужно покупать обязательно. Вы все еще можете оказаться от полиса комплексного страхования, но придется искать аккредитованную банком страховую и покупать у нее отдельный ОСАГО. Кстати, здесь есть точка давления на банк – если вам будут отказывать в кредите на авто, ссылаясь на то, что вы отказываетесь от комплексного страхования, вы можете обратиться в Роспотребнадзор (или пригрозить банку обращением), потому что здесь присутствует явное агрессивное навязывание услуги.

При досрочном погашении кредита

Сразу оговоримся, что есть досрочное погашение в период охлаждения (14 дней), и в этом разделе мы о нем говорить не будем – для этого есть следующий раздел.

Итак, вы погасили кредит досрочно, у вас осталась страховка, и вы хотите осуществить по ней возврат денег. В этом случае возможность или невозможность возврата регулируется вашим договором страхования – если там написано, что страховка возврату не подлежит, сделать ничего не получится, потому что вы сами под этим договором поставили подпись. Заметим, что досрочный возврат кредита не означает обнуление страховки – пока полис действует, вы все еще можете претендовать на страховую сумму, если что-то случится.

Если возврат предусмотрен договором – вы пишете заявление, прикладываете к нему доказательство того, что кредит досрочно погашен (справка из банка), даете расчетный счет для перечисления и ждете. По условиям возврата – вам вернут либо все деньги за неиспользованный срок страховки, либо часть из этих денег. Бывает так, что доля возврата не прописана, и вам нужно договариваться со страховой. Чаще всего можно претендовать на 50-60% от неиспользованной суммы.

Что касается разницы между страхованием жизни и комплексным страхованием, по первому чаще всего можно вернуть часть денег, по второму почти всегда вернуть ничего не удается, потому что невозможность возврата прописана в договоре.

После подписания страхового договора

Если вы уже подписали страховой договор, прошел период охлаждения (14 дней), и вы вдруг решили получить свои деньги назад – смотрите договор на кредит и договор на страхование. Договор на кредит – потому что вас, скорее всего, ждут штрафы за отказ от страховки. Договор страхования – потому что если в нем не прописана возможность возврата, сделать ничего не получится.

Если же 14 дней с момента подписания договора еще не прошло, вы имеете право на возврат и кредита, и страховки с оплатой фактически использованного времени/денег.

В этом случае вам нужно написать заявление на досрочное расторжение договора и предоставить его в страховую. Обычно деньги возвращают в течение месяца. Хорошо подготовьтесь к подаче заявления – некоторые страховые «вставляют палки в колеса» дополнительными документами, чтобы потянуть время. Когда будете готовиться – внимательно изучите договор, там должна быть описана процедура досрочного расторжения в период охлаждения.

Что касается типа страхования, то отказаться от страхования жизни и здоровья проще, чем отказаться от комплексного полиса. Дело, опять же, в ОСАГО – вам нужно будет в этот же день заключить новый полис на страхование гражданской ответственности. Ну и, опять же, банки могут ввести штрафные санкции, если вы откажетесь от добровольного страхования, изучайте договор.

Случаи невозможности отказа от страховки

От страховки нельзя отказаться в том случае, если вы уже подписали договор, прошло 14 дней и в договоре написано, что расторжение не предусмотрено. Единственный способ отказаться в этом случае – доказать в суде, что страховку вам навязали, но сделать это будет непросто. Ваши шансы увеличатся в одном из трех случаев:

Как правильно составить заявление

При любом виде страхования заявление нужно подавать непосредственно в страховую.

По поводу самого заявления есть 2 варианта: либо у страховой/банка есть четкая форма заявления на ваш конкретный случай, либо такой формы нет. Поищите форму на сайте страховой (у страховой группы «Уралсиб», например, заявление на возврат в период охлаждения выглядит так), если ее нет – составляйте в свободной форме. В заявлении нужно указать:

Все, осталось подать его и дождаться решения. Если страховая согласится с вашим требованием, деньги вернут в течение 10 дней.

Последствия отказа

Последствия отказа для вас должны быть прописаны в договоре кредита – чаще всего банк наказывает отказавшихся от добровольного страхования заемщиков повышением процентной ставки. Если в договоре прописан штраф – можно обратиться в Роспотребнадзор, это очень похоже на давление.

Обращение в Роспотребнадзор

Сразу предупредим, что Роспотребнадзор вероятнее всего не решит вашу проблему. Роспотребнадзор занимается юридическими лицами, которые грубо нарушают законодательство, предлагают клиентам некачественные услуги или «переходят черту» в рекламе. МФО с Роспотребнадзором очень не дружат, а вот банки парируют претензии структуры довольно уверенно. Но у Роспотребнадзора есть другая полезная функция – вы можете попросить структуру дать оценку действий банка. Для этого нужно прийти и написать заявление, обычно – в вольной форме. Далее возможен один из 3-х вариантов:

Обращение в суд

Итак, последняя инстанция – суд. Отличие суда от всех остальных методов заключается в том, что решение будет принимать человек, который не представляет ничьих интересов. Поэтому у вас есть шанс добиться справедливости. Обращаться в суд нужно только тогда, когда вы хотя бы частично уверены в своей победе и имеете на руках некие доказательства – оценку правомерности действий банка или страховой, например (ее можно получить в Роспотребнадзоре). Если речь идет о большой сумме, можете задуматься по поводу адвоката.

Документы для обращения в суд

Как минимум вам понадобится:

В остальном – все, что сможете найти. Это может быть заключение от Роспотребнадзора, документы, подтверждающие ваше тяжелое финансовое положение, документы, доказывающие, что вам оформили страховку по завышенной цене и так далее. Ваша цель – убедить судью в том, что страховая должна вернуть вам деньги.